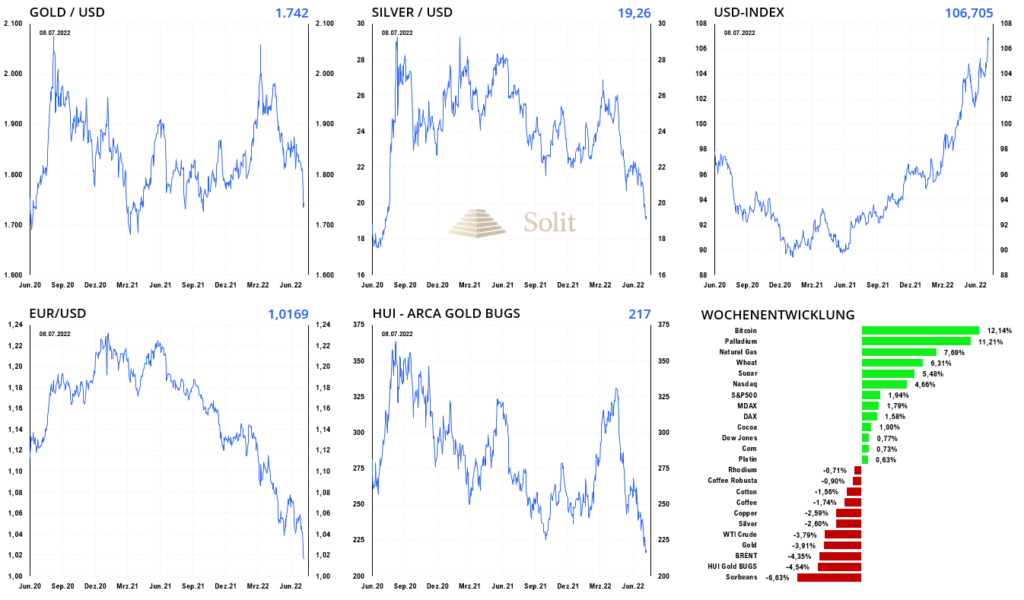

Der Bruch, der für den Goldpreis wichtigen Unterstützung bei 1.800$, zog in der vergangenen Handelswoche einen starken Abverkauf auf 1.732$ nach sich. Zinsanhebungen und eine vergleichsweise restriktive Geldpolitik zum Rest der Welt, sind die Ursache für den Anstieg des US-Dollars auf den höchsten Stand seit 2002 und die Schwäche des Goldpreises. Am Mittwoch zeigte das Protokoll der letzten Notenbanksitzung, dass die „verfestigte“ Inflation den FED-Mitgliedern Sorgen bereitet und man eine Zinsanhebung um 50 bis 75 Basispunkte im Juli für angebracht hält.

Einerseits dürfte es der Goldpreis schwer haben wieder auf die Füße zu kommen, solange dieses geldpolitische Umfeld anhält. Andererseits könnte das Korrekturtief bereits in greifbarer Nähe sein, da all die geplanten Zinsanhebungen bereits eingepreist sind. Sollte die US-Notenbank in den nächsten Monaten nur andeuten, dass sie von ihrem angekündigten geldpolitischen Pfad abweichen wird, um wieder die Konjunktur zu stützen, so dürfte der Goldpreis schnell wieder um einige Hundert Dollar ansteigen, in Antizipation neuer geldpolitischer Lockerungen.

Der Euro fiel unterdessen am Freitag fast auf die Parität zum US-Dollar und damit auf den tiefsten Stand seit 2002. Zum Schweizer Franken hatte der Euro in der letzten Woche bereits die Parität nach unten durschlagen und fiel auf 0,988 Franken je Euro. Es ist wahrscheinlich, dass sich die Stärke des Dollars und die Talfahrt des Euros fortsetzen wird, solange die FED ihren geplanten Weg weitergeht. Sollte die FED von ihrem Weg abweichen, was bei einem Wechselkurs von 0,9 US-Dollar je Euro sein könnte, wird es eine große Trendwende geben, weshalb man Währungsabsicherungen bei 0,90$ je Euro auflösen sollte. Bei einem weiteren Einbruch des Euros wird sich der Goldpreis in Euro stark halten und nur noch wenig fallen oder sogar wieder leicht ansteigen, während sich der Goldpreis in US-Dollar noch einige Monate schwach zeigen könnte. Investoren im Euroraum sollten daher immer auf den Goldpreis in Euro achten, der wahrscheinlich kaum mehr korrigieren wird.

Der Silberpreis, der bereits in den Vorwochen stark gefallen war, setzte seine Talfahrt in der letzten Woche fort und fiel auf 18,90$. Meine Korrekturziele bei 1.680$ für Gold und 18$ für Silber wurden damit bereits fast erreicht, wobei das Tief und eine zumindest kurzfristige Trendwende nun nah sein dürften. Ein Überschießen in einer Verkaufspanik bis in den Bereich von 16$ sollte für aggressive Käufe genutzt werden. Das Sentiment für Silber und Platin ist bereits sehr bärisch, wie die neuesten Daten der US-Terminmarktaufsicht vom Freitag zeigen, wogegen die Goldbullen an ihren Long-Positionen festhalten.

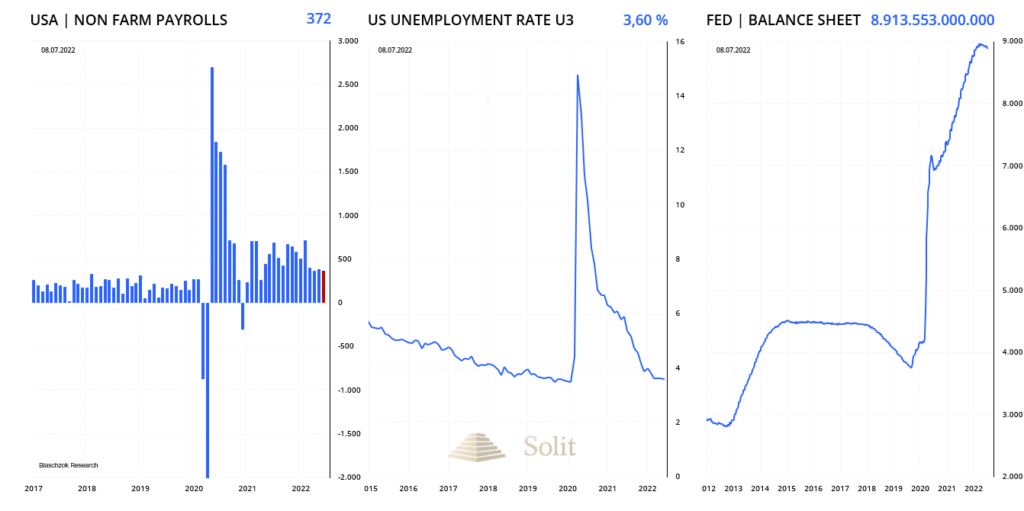

Die am Freitagnachmittag veröffentlichten US-Arbeitsmarktdaten fielen besser aus, als es allgemein am Markt erwartet wurde. Mit 372 Tsd. neu geschaffener Stellen außerhalb der Landwirtschaft wurde der Marktkonsens von 250 Tsd. deutlich übertroffen. Die Arbeitslosenquote blieb unverändert bei 3,6%. Diese guten Arbeitsmarktdaten geben der US-Notenbank weiterhin grünes Licht für ihren restriktiven Pfad, den sie eingeschlagen hat. Es ist möglich, dass sie erst dann von ihrem Weg abweichen wird, wenn die Arbeitslosigkeit in den USA in der Rezession ansteigen wird. Arbeitslosenzahlen sind jedoch ein nachlaufender Indikator und so bleibt die Befürchtung, dass wir erst noch eine mehrmonatige Bodenbildungsphase am Goldmarkt mit Streckfolter durchleben müssen.

Auch das Lohnniveau hielt sich mit einem Wachstum der Stundenlöhne von 5,1% zum Vorjahr stärker, als es erwartet wurde, was die FED ebenso an ihrer restriktiven Geldpolitik bindet. Egal wie die kurzfristigen Aussichten auch sein mögen, die US-Geldmenge bzw. die US-Notenbankbilanz ist bisher nur leicht auf 8,9 Billionen US-Dollar gesunken. Seit März 2020 wurde sie mehr als verdoppelt, was letztlich der entscheidende Faktor für einen künftig weiter ansteigenden Goldpreis ist. Der US-Notenbank gelang es in der Vergangenheit nie, nachhaltig die vorhergegangenen geldpolitischen Eingriffe wieder zurückzuführen. Dies wird ihr in diesem Umfeld einer großen Zinswende schon zweimal nicht möglich sein, weshalb es nur eine Frage der Zeit ist, bevor man mit der neuerlichen Schaffung von Geld aus dem Nichts für einen weiteren Anstieg der Edelmetallpreise sorgen wird.

Der HUI-Goldminenindex fiel mittlerweile auf 216 Punkte, womit der langfristige Aufwärtstrend bei 180 Punkten bereits sehr nahegekommen ist. Ich erwarte, dass diese Korrektur spätestens an diesem Aufwärtstrend ihr Ende finden wird. Historisch betrachtet sind die Goldminenaktien im Vergleich zum Goldpreis, zur Inflation und zur Geldmengenausweitung auf dem aktuellen Niveau historisch günstig und bieten eine gute antizyklische Kaufchance. Es ist erstaunlich, dass der HUI-Goldminenindex gerade bei einem Drittel des Hochs von 2011 notiert, während der Goldpreis aktuell wieder auf dem gleichen Niveau handelt. Hier gibt es viel Aufholpotenzial und wie in den siebziger Jahren, erwarte ich eine Rallye mit einer Vervielfachung der Notierungen, sobald die Notenbanken wieder mit dem Drucken von Geld auf die nächste Rezession reagieren werden.

Technische Analyse zu Gold: Der finale Abverkauf läuft – Trendwende kommt näher

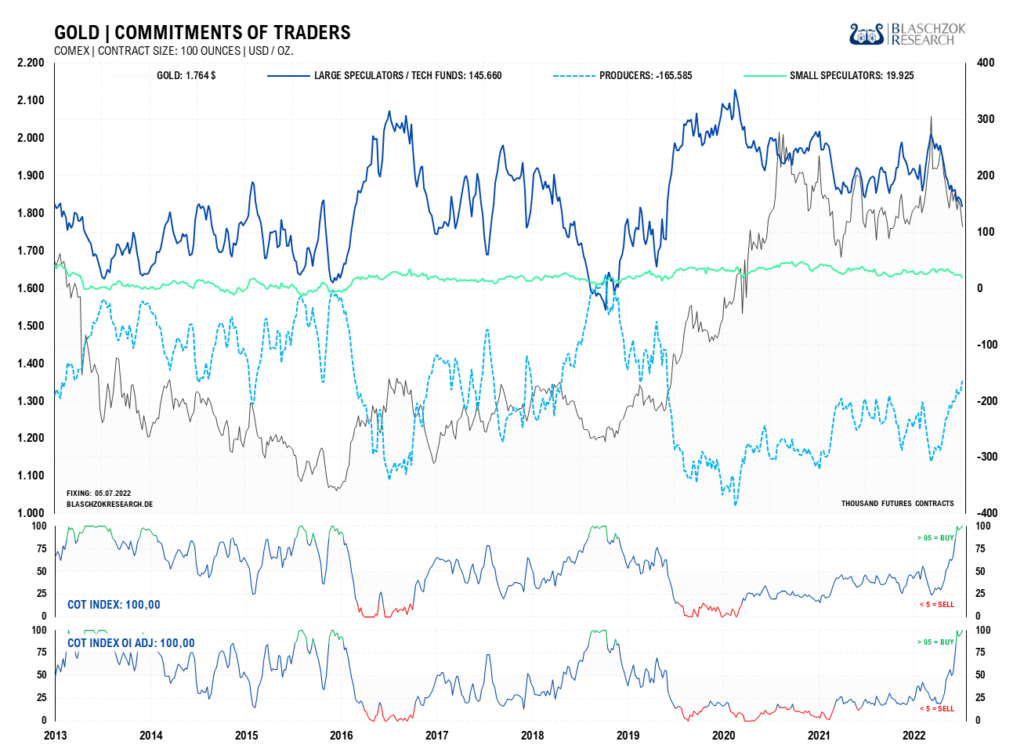

Terminmarkt: COT-Report vom 08.07.2022

Der neueste COT-Report wurde am Freitag um 21:30 Uhr seitens der US-Terminmarktaufsicht veröffentlicht mit dem Stichtag der Datenerhebung des 10. Mai. Diese wöchentlich erscheinenden Daten werden seitens der CFTC immer mit einer Verzögerung von drei Tagen veröffentlicht. Premium Abonnenten erhielten noch vor Handelsschluss am Freitag ein Blitzupdate mit Analysen zu Gold, Silber, Platin und Palladium. Die COT-Daten ermöglichen einen Blick in die Zukunft, da sie einerseits ein Sentiment-Indikator sind und andererseits eine gute Einschätzung des Angebots und der Nachfrage am physischen Markt zulassen.

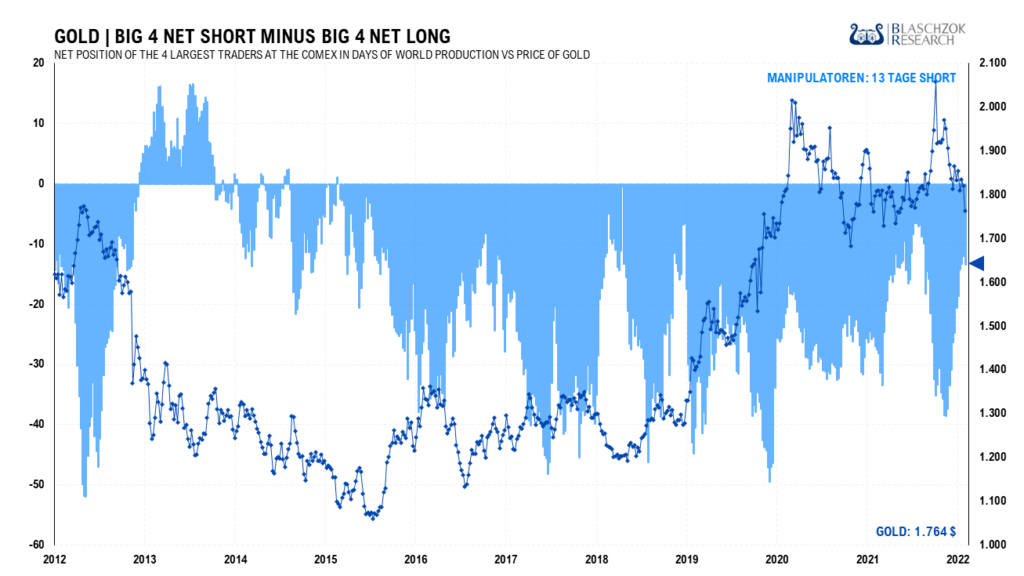

Die großen vier Händler an der COMEX standen in dieser Handelswoche auf der Seitenlinie und ihre Positionierung ist nahezu unverändert mit 13 Tagen der Weltproduktion. Insgesamt haben die BIG4 an der COMEX ihre Netto-Shortposition schon gut abgebaut, was ein Indiz für ein nahendes mittelfristiges Tief des Goldpreises ist.

Berücksichtigt man den starken Preisrückgang um 57$ zur Vorwoche, so scheint eine Bereinigung der spekulativen Positionierung in Höhe von 16 Tsd. Kontrakten wenig zu sein. Die Bullen halten an ihren Positionen fest und man sieht noch keine Kapitulation. Das unterstreicht unsere Vermutung, wonach ein letzter Sell Off fehlt. Der Preis könnte dabei bis 1.680$ fallen. Ideal wäre eine nochmalige Verkaufspanik unter den Spekulanten, in der sich die BIG4 mit Profit ihrer nackten Shortkontrakte entledigen könnten. Dann dürfte man mit sehr hoher Wahrscheinlichkeit das Tief dieser Korrektur feststellen können und wieder als Käufer aktiv werden.

Der vermutete Fall des Goldpreises aus der Handelsspanne und unter 1.800$ mit einem finalen Abverkauf ist eingetreten, womit sich diese Korrektur in der letzten Phase befindet. Die zittrigen Hände sollten sich nun ihrer Long-Positionen entledigen und diese an die starken Hände, wie die BIG4, abgeben. Wir hatten im März alle Long-Positionen im Bereich zwischen 2.000$ und 2.050$ geschlossen und Gewinne mitgenommen, da wir mit fallenden Preisen rechneten. Nun sind wir kurz davor, wieder als Käufer aktiv zu werden.

Nach dem Bruch der wichtigen Unterstützung bei 1.800$, liegt die nächste signifikante Unterstützung erst wieder in dem Bereich zwischen 1.680$ und 1.700$. Es ist unwahrscheinlich, dass genügend Spekulanten zuvor schon in das fallende Messer greifen und eine Trendwende einleiten werden. Vielmehr wollen die Bullen erst einen Test der nächsten starken Unterstützung sehen, bevor sie kaufen und die Shortspekulanten wollen diese Marke ebenso sehen, bevor sie ihre Shorts eindecken. Dazu kommt, dass das Umfeld mit Zinsanhebungen und Tapering in den USA und einem einhergehend starken US-Dollar kurzfristig noch ungünstig für den Goldpreis ist. Spekulanten und Investoren werden am Goldmarkt erst dann wieder zu Bullen mutieren, wenn die US-Notenbank von ihrer restriktiven Geldpolitik abweicht, wahrscheinlich aufgrund einer offen zutage tretenden Rezession in den USA.

Der Goldpreis in Euro ging im März mit dem Einbruch des europäischen Gemeinschaftswährung, als Folge der Sanktionen gegen Russland, förmlich durch die Decke. Die Parität des Euros zum US-Dollar wurde wegen des für Europa ungünstigen Umfelds bereits fast erreicht, während der USD-Index durch die Decke ging.

Aufgrund der Euroschwäche kann der Goldpreis in Euro aktuell das hohe Preisniveau verteidigen. Wir erwarten, dass der Goldpreis in Euro unter die Parität fallen wird in den kommenden Wochen und Monaten, weshalb der Goldpreis in Euro stark bleiben dürfte.

Im schlimmsten Fall sehen wir noch eine Korrektur bis auf die dreifache Kreuzunterstützung bei 1.660 Euro, bestehend aus Unterstützung, Aufwärtstrend und 200-Tagelinie. Hier besteht eine gute Chance, dass von hier aus der Goldpreis wieder steigen wird.