Jerome Powell sagte anlässlich der FOMC-Sitzung letzte Woche:

"Wir glauben, dass die finanziellen Bedingungen die Wirtschaft belasten."

Das erscheint plausibel, wenn man Folgendes bedenkt:

- Die Fed reduziert ihre Bilanz (quantitative Straffung - QT).

- Die Fed Funds Rate ist auf dem höchsten Stand seit mehr als 15 Jahren.

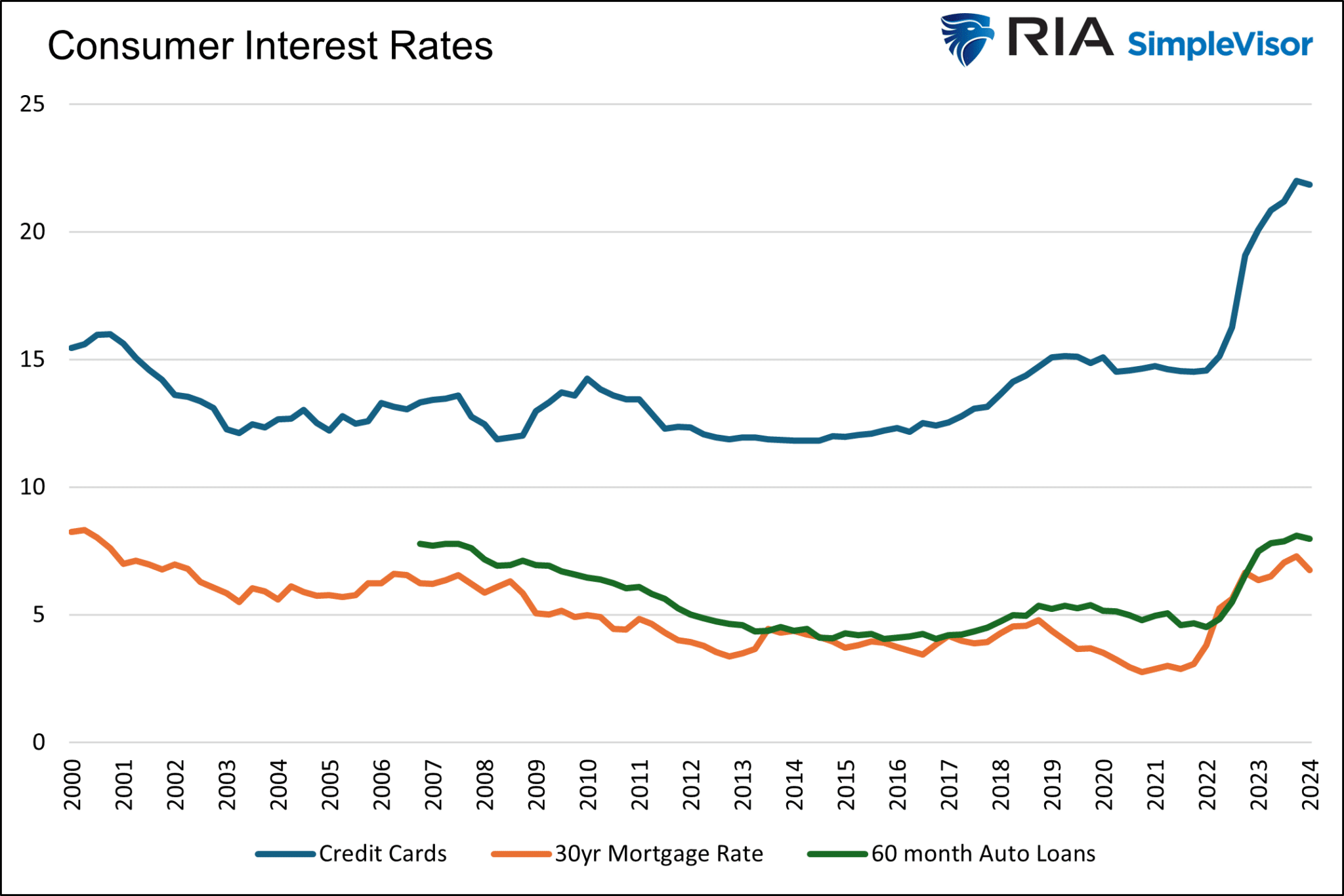

- Die Hypothekenzinsen liegen mit etwa 7 % um 3-4 % über dem Niveau vor der Pandemie.

- Die Zinsen für Kreditkartenfinanzierungen betragen 20 % und mehr.

- Autokredite kosten zwischen 7 % und 10 %.

- Das Wachstum der Verbraucherkredite ist - ohne Berücksichtigung der Pandemie - auf ein Niveau gesunken, das zuletzt vor mehr als zehn Jahren erreicht wurde.

- Das Volumen der ausstehenden gewerblichen und industriellen Kredite (C&I) ist rückläufig.

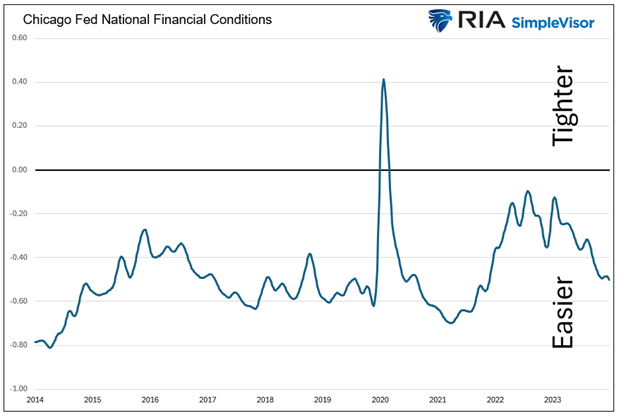

Powells Bemerkung suggeriert, dass die finanziellen Bedingungen angespannt sind. Sie sind jedoch locker, wenn man die Definition der Fed für finanzielle Bedingungen zugrunde legt. Wenn Powell den Unterschied zwischen Finanz- und Kreditkonditionen nicht kennt, können wir wohl davon ausgehen, dass die meisten Investoren diesen Unterschied auch nicht kennen.

Wie wir noch erläutern werden, besteht ein großer Unterschied zwischen Finanz- und Kreditkonditionen. Man muss sich auch Gedanken über die Tatsache machen, dass die derzeitige Kombination aus lockeren Finanzbedingungen und strikten Kreditkonditionen es der Fed erschwert, eine ausgewogene Geldpolitik zu betreiben.

Was sind finanzielle Bedingungen?

Die St. Louis Federal Reserve definiert die Parameter der finanziellen Bedingungen wie folgt:

"Diese umfassen verschiedene Faktoren wie Aktienkurse, die Stärke des US-Dollars, Marktvolatilität, Kreditspreads, langfristige Zinssätze und andere Variablen."

Die finanziellen Bedingungen sind in der Regel locker, wenn die Marktteilnehmer optimistisch und spekulationsfreudig sind. Schauen wir uns die vier kritischen Messgrößen in der Definition der St. Louis Fed an, um zu verstehen, warum die finanziellen Bedingungen heute locker sind.

Aktienkurse: Der S&P 500 ist seit 2023 um 38 % und in den ersten drei Monaten des Jahres 2024 um 10 % gestiegen.

US-Dollar: Der US-Dollar-Index ist seit 2023 und im bisherigen Jahresverlauf relativ unverändert geblieben.

Marktvolatilität: Der VIX hat sich in diesem Jahr zwischen 12 und 15 eingependelt. Das ist etwa eine Standardabweichung weniger als der durchschnittliche VIX-Wert von 19,32 in den letzten 35 Jahren.

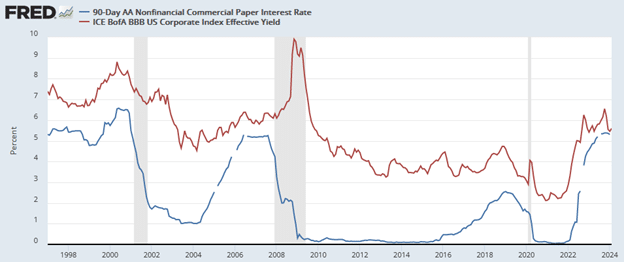

Kreditspreads: Die BBB-Rendite für Investment-Grade-Bonds liegt nur 1 % über der Rendite einer Staatsanleihe mit vergleichbarer Laufzeit. Das ist der geringste Spread seit den 1990er Jahren.

Langfristige Zinssätze: Die langfristigen Zinssätze lagen in den letzten Jahren deutlich über dem Durchschnitt und auf einem Niveau, das wir zuletzt vor der Finanzkrise im Jahr 2008 gesehen haben. Sie liegen damit aber ca. 1 % unter dem Höchststand des letzten Jahres.

Die Aktienkurse, die Marktvolatilität und die Kreditspreads deuten auf sehr lockere finanzielle Bedingungen hin, und ihr Niveau könnte man auch als spekulativ bezeichnen.

Der Dollar hat sich kaum auf die finanziellen Bedingungen ausgewirkt, da er relativ stabil geblieben ist.

Die langfristigen Zinssätze deuten auf eine Verschärfung der finanziellen Bedingungen hin, auch wenn sie sich in den letzten sechs Monaten entspannt haben.

Unter dem Strich sind die finanziellen Bedingungen vor allem deshalb so locker, weil die robuste Stimmung an den Aktien- und Kreditmärkten die höheren Zinsen mehr als ausgleicht.

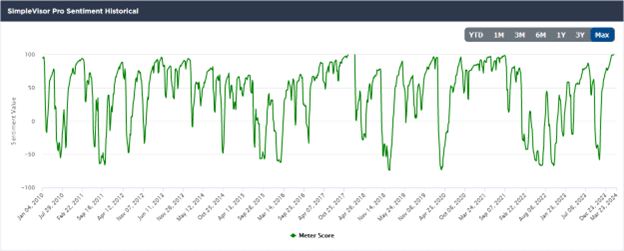

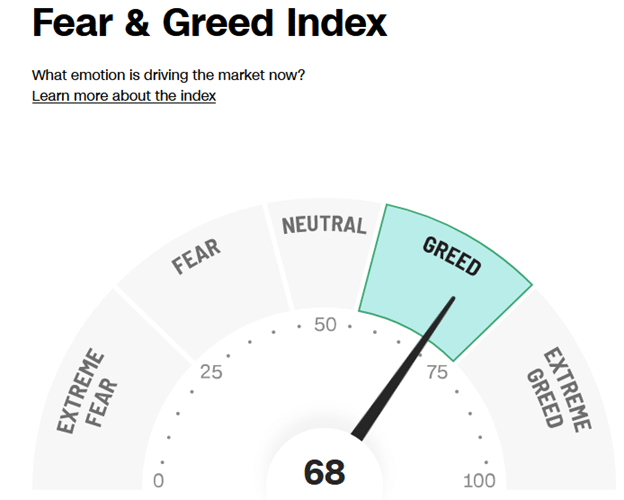

Unser firmeneigener SimpleVisor Stimmungsindikator befindet sich auf einem Hoch, gleichzeitig nähert sich der CNN Fear & Greed Index der "extremen Gier".

Was sind die Kreditbedingungen?

Im Gegensatz zu den finanziellen Bedingungen sind die Bedingungen für die Kreditaufnahme alles andere als locker. Die beiden folgenden Schaubilder verdeutlichen die finanzielle Belastung für Verbraucher und Unternehmen.

Die Zinsen für Kreditkartenfinanzierungen liegen bei über 20 % und damit rund 5 % über dem höchsten Stand der letzten 24 Jahre. Die Zinssätze für Hypotheken und Autokredite sind so hoch wie seit mindestens fünfzehn Jahren nicht mehr.

Die nachfolgende Grafik zeigt, dass 90-tägige Commercial Paper-Kredite und die Renditen von Unternehmensanleihen mit BBB-Rating die höchsten Niveaus seit der Finanzkrise erreicht haben.

Was kann die Fed steuern und was nicht?

Die Fed spielt eine entscheidende Rolle bei der Steuerung der Finanz- und Kreditbedingungen. Manchmal, so wie heute, können die Finanz- und Kreditbedingungen in starkem Widerspruch zueinander stehen, was die Aufgabe der Fed, die Geldpolitik zu steuern, erschwert.

Die Einschätzung des Marktes über die Haltung der Fed, ob sie nun hawkish oder dovish ist, und - was noch wichtiger ist - die Prognosen darüber, wie die Fed ihre Politik ändern wird, können die Marktstimmung und die finanziellen Bedingungen stark beeinflussen.

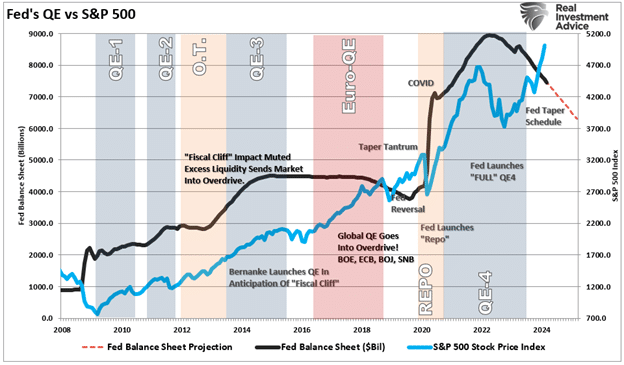

So besteht beispielsweise eine starke Korrelation zwischen der quantitativen Lockerung und höheren Aktienrenditen, geringerer Volatilität und engeren Kreditspreads. Diese Beziehungen sind teilweise auf die Psychologie der Anleger zurückzuführen.

Sie ist aber auch eine Funktion der Liquidität, die die Fed durch die quantitative Lockerung schafft. Aus ähnlichen Gründen wird angenommen, dass niedrigere Zinssätze vorteilhaft für die Märkte sind.

Die Fed hat bei der Festlegung der Kreditkonditionen einen starken Einfluss. Durch die Steuerung des Leitzinses gibt die Fed den Ton für die langfristigen Zinssätze an und beeinflusst damit natürlich auch die kürzerfristigen Zinssätze erheblich.

Außerdem können eine quantitative Lockerung oder Straffung den Märkten Liquidität zuführen oder entziehen, was sich direkt auf das Angebot und die Nachfrage nach Liquidität auf allen Märkten auswirkt.

Powells Dilemma

Die finanziellen Bedingungen haben sich erheblich gelockert. Der Grund? Investoren haben die Wahrscheinlichkeit von Zinserhöhungen eingepreist und rechnen nun mit Zinssenkungen.

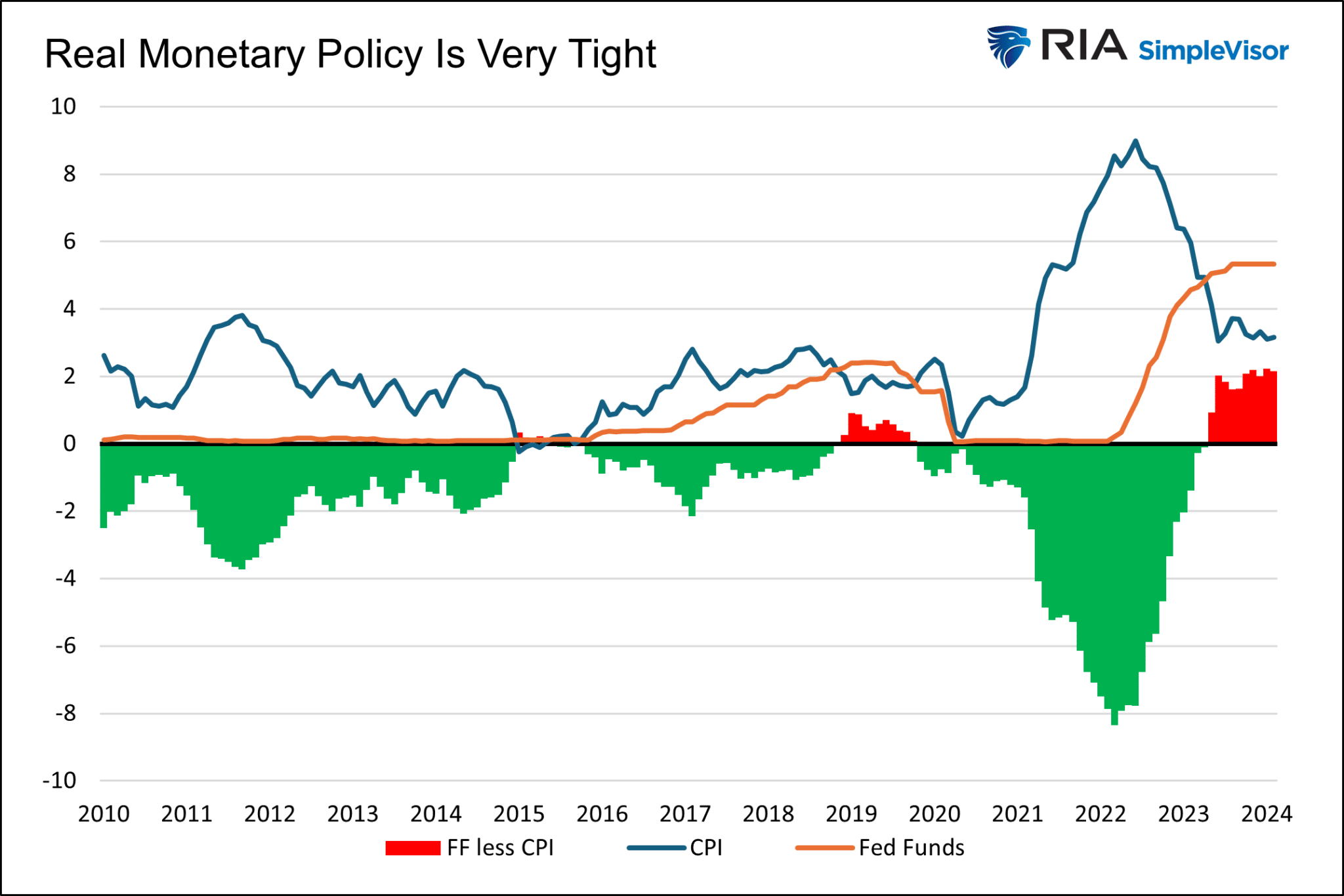

Die Kombination aus niedrigeren Zinsen und einer möglicherweise geringeren quantitativen Straffung in Verbindung mit einem robusten Wirtschaftswachstum stellt ein perfektes Marktszenario dar, das die Anlegerstimmung nach oben treibt. Und all das trotz äußerst restriktiver Kreditbedingungen und einer restriktiven Geldpolitik.

Die Fed ist derzeit nicht an einer weiteren Lockerung der finanziellen Bedingungen interessiert, könnte doch der Vermögenseffekt fester Märkte einen Inflationsimpuls auslösen. Sie könnte die Zinssätze anheben oder zumindest eine Zinserhöhung in Aussicht stellen, um die finanziellen Bedingungen zu straffen. Angesichts der angespannten Kreditbedingungen und der Gefahr, dass der Nachlaufeffekt früherer Zinserhöhungen letztlich zu einer Rezession führen könnte, scheint es dafür jedoch keine Grundlage zu geben.

Wie wir im Folgenden darlegen, ist die Politik der Fed auf realer Basis so straff wie seit fünfzehn Jahren nicht mehr.

Das nächste Dilemma der Fed steht schon vor der Tür

Die Märkte werden kurzfristig von den Faktoren Stimmung und Liquidität getrieben. Zusammen haben sie die Aktienkurse in die Höhe getrieben und die Handelsumsätze mit KI-Aktien und Kryptowährungen explodieren lassen.

Das könnte sich jedoch ändern. Wie wir in unserem Artikel über Liquiditätsprobleme festgestellt haben, fließt die überschüssige Liquidität rasch aus dem Finanzsystem ab. Die Fed ist sich dessen bewusst und sieht sich möglicherweise dazu genötigt, einen Liquiditätsengpass zu beheben.

Ein Nachlassen der quantitativen Straffung und/oder niedrigere Zinssätze könnten die Liquiditätssorgen lindern. Das würde jedoch, insbesondere wenn die Wirtschaft robust bleibt und die Stimmung an den Märkten gut ist, das Risiko einer weiteren Lockerung der finanziellen Bedingungen mit sich bringen, was wiederum die Inflation auf dem derzeitigen Niveau bestärken könnte.

Fazit

Die Vorstellung einer perfekten Goldlöckchen-Konjunktur in Verbindung mit dem Ende des Zinserhöhungszyklus versetzt die Anleger in eine Art Ekstase, die zu einer Lockerung der finanziellen Bedingungen führt. Ironischerweise gehören die finanziellen Bedingungen zu den lockersten der letzten zehn Jahre, während die Kreditbedingungen nach wie vor restriktiv sind.

Die Federal Reserve muss diese beiden Bedingungen ausbalancieren, was schwierig ist, da sie sich gegenseitig entgegenwirken können. Der Weg durch dieses Nadelöhr könnte sich als problematisch erweisen, ist doch die Inflation immer noch zu hoch und hat sich in jüngster Zeit als sehr hartnäckig erwiesen.

In eigener Sache: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!