Die Besorgnis über die Situation im Bankensektor hat zu einer Flucht in sichere Anlagen geführt, von der Gold eindeutig profitiert hat. Wir sehen zwar einen erneuten kurzfristigen Preisrückgang, gehen aber davon aus, dass die Preise im Laufe des 2. Halbjahrs 2023 wieder steigen werden.

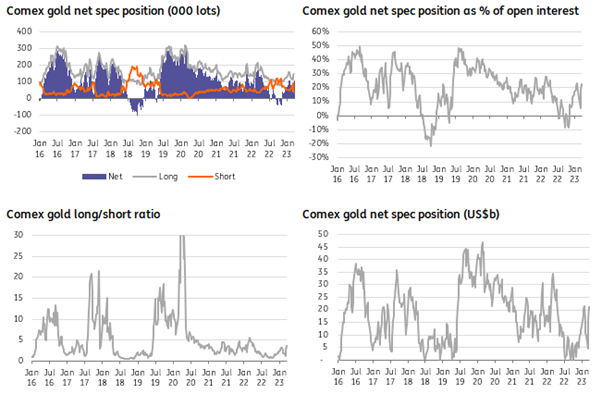

Spekulanten erhöhen ihre Gold-Longposition

Die zunehmenden Bedenken über den Bankensektor haben zu einer Flucht in sichere Anlagen geführt, und Gold hat davon profitiert. CFTC-Daten zeigen, dass Spekulanten ihre Netto-Longposition in COMEX-Gold in den letzten Wochen erhöht haben. Die verwalteten Netto-Longposition sind seit Ende Februar um 67.047 Lots auf 106.955 Lost gestiegen. Die spekulativen Investoren hatten ihre Positionierung bereits gegen Ende des letzten Jahres und zu Beginn dieses Jahres in der Erwartung erhöht, dass die Fed nicht mehr allzu weit vom Höchststand des Leitzinses entfernt ist.

Spekulanten sehen immer noch Spielraum zu weiteren Erhöhungen ihrer Positionierung. Der Trigger dafür könnte in Form von anhaltenden Bedenken im Bankensektor und Anzeichen einer Inflationsabschwächung kommen, die eine mögliche Wende der Fed signalisieren.

Es gibt eine Reihe von Indikatoren, die darauf hindeuten, dass Spekulanten noch Spielraum haben, ihre Gold-Allokation zu erhöhen:

Netto-Spekulationsposition - Die aktuelle Netto-Longposition liegt leicht unter dem Niveau vom Januar dieses Jahres, deutlich unter dem Niveau zu Beginn des Krieges zwischen Russland und der Ukraine, deutlich unter dem Niveau während des Höhepunkts der Covid-Lockdowns und unter der Rekord-Netto-Longposition von rund 292.000 Lots im September 2019.

Netto-spekulative Position in % des Open Interest (ungedeckte Positionen) - Derzeit macht die Netto-Longposition der Spekulanten bei COMEX-Gold etwa 22 % des Open Interest aus. In der Vergangenheit haben wir einen spekulativen Anteil von bis zu 50 % am Open Interest gesehen. Das war 2016 und auch 2019 der Fall.

Long/Short-Verhältnis - Das Long/Short-Verhältnis für Spekulanten an der COMEX-Goldbörse liegt derzeit bei 3,72. Das ist deutlich niedriger als der Rekordwert von mehr als 90, der auf dem Höhepunkt der COVID-Lockdowns verzeichnet wurde, und auch unter dem Durchschnitt von 5,48 für die Jahre 2018 - 2022 .

USD-Wert der spekulativen Position - Es ist auch sinnvoll, die spekulative Position in USD zu betrachten. Derzeit beläuft sich der Wert der spekulativen Netto-Longpositionen in Gold an der COMEX auf rund 21 Mrd. USD. Das ist zwar ein deutlicher Anstieg gegenüber dem Niveau des 2. Halbjahres 2022, liegt aber immer noch weit unter den 40 Mrd. USD, die in den Jahren 2019 und 2020 erreicht wurden.

Spekulanten haben noch Spielraum für Ausweitungen ihrer Long-Positionen

Quelle: CFTC, WGC, ING (AS:INGA) Research

Wachsende Nachfrage nach Gold ETFs

2022 kam es zu erheblichen Abflüssen aus den börsengehandelten Goldfonds, insbesondere in der zweiten Hälfte des Jahres 2022. Über das gesamte Jahr hinweg verzeichnete der Goldmarkt ETF-Abflüsse von etwas mehr als 110 Tonnen und damit das zweite Jahr in Folge mit Nettoverkäufen. Trotz der Stärke der Goldpreise zu Beginn dieses Jahres kam es im Januar und Februar zu weiteren Verkäufen von ETFs. Die Daten des World Gold Council zeigen für die ersten beiden Monate des Jahres Nettoabflüsse von 61 Tonnen. Einige starke US-Wirtschaftsdaten zur Beschäftigung in den USA und zu den CPI -Daten weckten Zweifel daran, wie schnell sich der Fed-Pivot vollziehen kann.

In den letzten 2 Wochen hat sich dieser Trend umgekehrt und spiegelt Risikoaversion und Flucht in sichere Häfen wider. In den zwei Wochen bis zum 24. März wurden ETFs im Wert von netto 36 Tonnen gekauft. Die Bestände der ETFs werden weitgehend von den Entwicklungen im Bankensektor und davon, wie erfolgreich die politischen Entscheidungsträger bei der Wiederherstellung des Vertrauens sind, abhängen. Nachlassende Sorgen am Markt würden wahrscheinlich kurzfristige Rückschläge für die Goldpreise bewirken.

Zentralbanken bleiben eifrige Goldkäufer

Die schwache Nachfrage nach ETFs im Jahr 2022 wurde durch starke Käufe der Zentralbanken wettgemacht. Die Zentralbanken haben im vergangenen Jahr fast 1.136 Tonnen Gold gekauft. Die Türkei und China waren mit 148 Tonnen bzw. 62 Tonnen die größten (bekannten) Abnehmer. Diese starken Käufe setzen sich auch im Jahr 2023 fort, als die Türkei und China im Januar 2023 weitere 23 Tonnen bzw. 15 Tonnen zukauften. Wir gehen davon aus, dass die Zentralbanken nicht nur aufgrund der geopolitischen Unsicherheiten, sondern auch aufgrund des Wirtschaftsklimas Käufer bleiben werden.

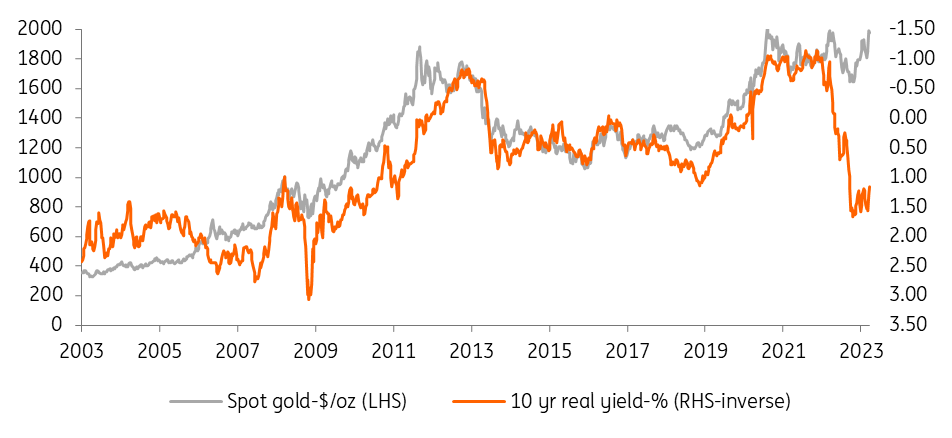

Die Geldpolitik der Fed dürfte den Goldpreis im weiteren Jahresverlauf stützen

Laut der ING stehen wir nach den jüngsten Entwicklungen im Bankensektor nicht am Rande einer weiteren Finanzkrise. Die Probleme in Europa wurden durch das rasche Eingreifen der Schweizer Regierung gelöst. In den USA sind die Probleme auf nicht systemrelevante Banken beschränkt, während die größeren Banken einen Anstieg der Einlagenzuflüsse verzeichnen können. Die jüngsten Entwicklungen deuten darauf hin, dass die US-Notenbank keine weitere deutliche Straffung vornehmen muss - die Zinssätze scheinen sich bereits im restriktiven Bereich zu befinden.

Die Geldpolitik der Fed wird mittelfristig höchstwahrscheinlich der Schlüssel für den Goldpreis sein. Die US-Notenbank nähert sich dem Zinsgipfel, und in der zweiten Jahreshälfte könnte sich der vielbesprochene „Fed-Pivot“ vollziehen. Die jüngsten Ereignisse deuten darauf hin, dass die Kreditvergabe restriktiver werden wird. Das wird die Wirtschaft belasten und die Inflation noch schneller sinken lassen. Unser US-Ökonom rechnet mit einer letzten Anhebung um 25 Basispunkte im Mai, womit die Spanne der Fed Funds bei 5-5,25 % liegen würde. Zinssenkungen werden dann wahrscheinlich das Thema für das 2. Halbjahr 2023 sein, und wir erwarten, dass die Fed die Zinsen im 4. Quartal um 75 Basispunkte senken wird. Wir gehen auch davon aus, dass die realen Renditen im weiteren Verlauf des Jahres den niedrigeren Leitzinsen folgen werden, was sich positiv auf den Goldpreis auswirken sollte.

Während wir auf kurze Sicht einen Preisrückgang erwarten, denken wir, dass der Goldpreis im Laufe des 2. Halbjahres 2023 zulegen wird, und dass Spot Gold im 4.Quartal 2023 durchschnittlich bei 2.000 USD notieren wird. Diese Erwartungen beruhen auf der Annahme, dass sich die Lage im Bankensektor nicht weiter verschlechtert und dass die Fed gegen Ende des Jahres mit Zinssenkungen beginnt.

Spot Gold vs. U.S. 10-Jahres Realrendite

Quelle: WGC, FRED, ING Research

Haftungsausschluss: Diese Publikation wurde von der ING ausschließlich zu Informationszwecken erstellt, unabhängig von den finanziellen Mitteln, der finanziellen Situation oder den Anlagezielen eines bestimmten Nutzers. Die Informationen stellen weder eine Anlageempfehlung noch eine Anlage-, Rechts- oder Steuerberatung und auch kein Angebot oder eine Aufforderung zum Kauf oder Verkauf eines Finanzinstruments dar. Mehr lesen