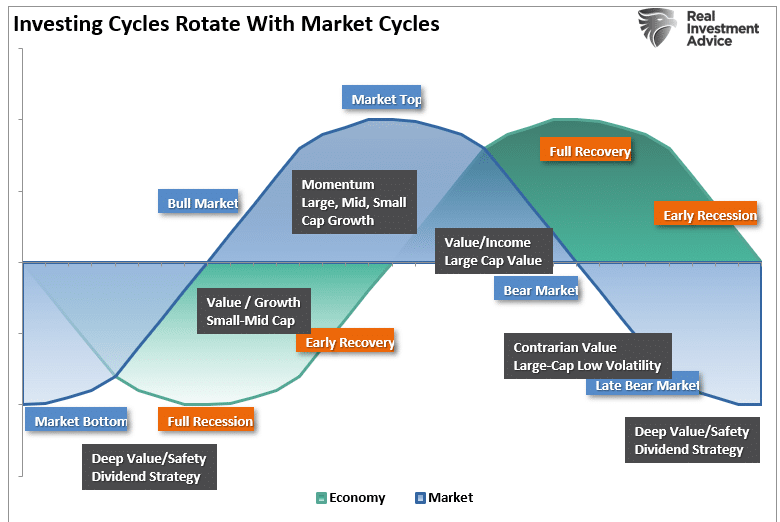

In letzter Zeit haben Kleinanleger in der Hoffnung auf einen Zinssenkungszyklus der US-Notenbank und die Abwendung einer Rezession mit der Jagd auf Small-Cap-Aktien begonnen.

Das erscheint logisch, wenn man bedenkt, dass kleine Unternehmen in der Regel in der Anfangsphase einer wirtschaftlichen Erholung am besten abschneiden.

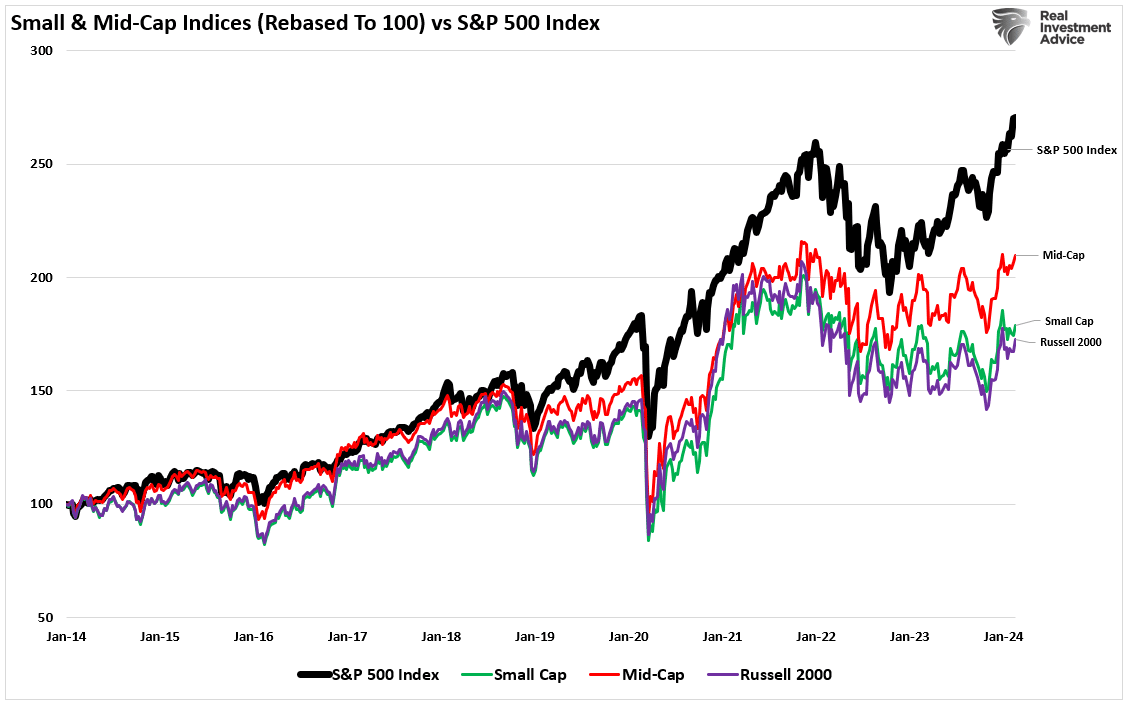

Die jüngste Begeisterung für Small Caps ist auch nicht verwunderlich, wenn man bedenkt, dass sie sich im Vergleich zum marktkapitalisierungsgewichteten Index S&P 500 lange Zeit unterdurchschnittlich entwickelt haben.

Die Hoffnung auf eine "Aufholjagd" nach dem Motto "Die Flut hebt alle Boote" wird von den Anlegern immer wieder geäußert, und wie sich gezeigt hat, haben sich Small- und Midcap-Aktien tatsächlich mit einer gewissen Verzögerung gegenüber ihren großkapitalisierten Pendants erholt.

Es gibt jedoch einige Probleme, die auch für kleinere Unternehmen mit geringer Kapitalisierung fortbestehen. Das erste ist, wie Goldman Sachs (NYSE:GS) feststellt, nach wie vor ein grundlegendes Problem.

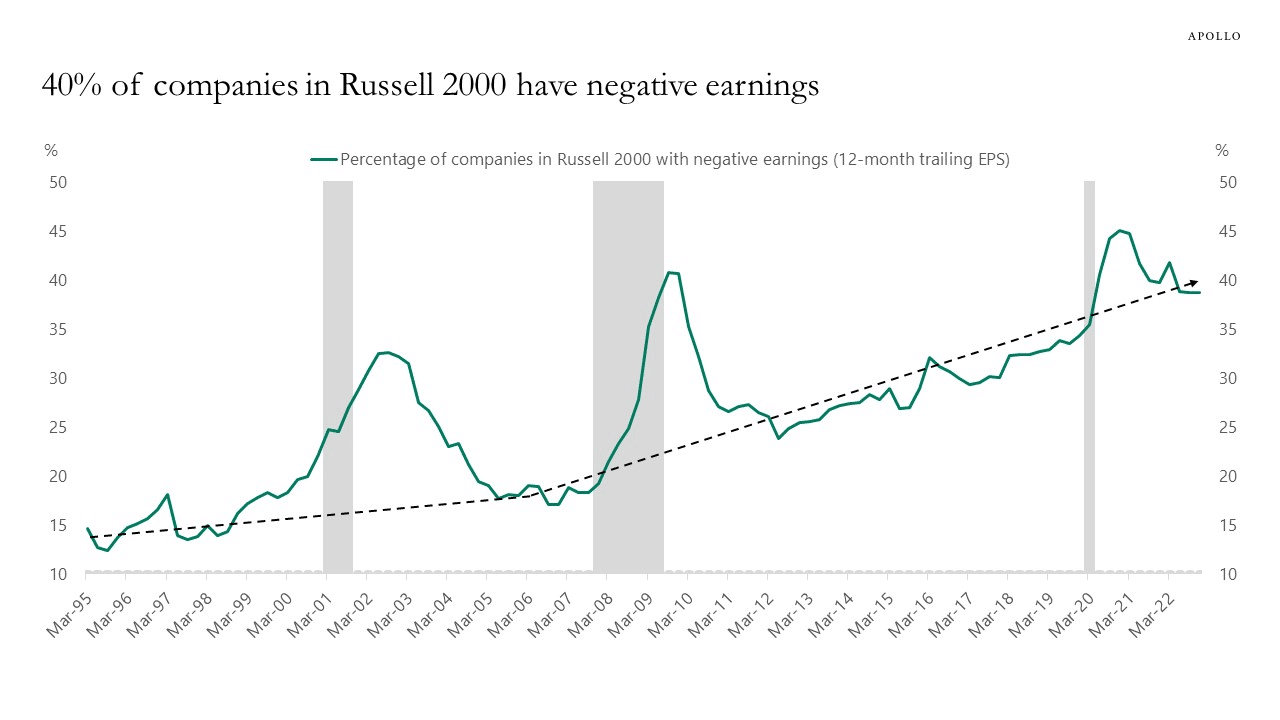

"Ich bin überrascht, wie einfach es ist, jemanden zu finden, der das Top im Technologiesektor ausrufen und dieses Geld in Small Caps investieren will. Abgesehen davon, dass es sich dabei um kurzfristige "pain trades" handelt, verstehe ich das fundamentale Argument für eine anhaltende Outperformance eines Index nicht, in dem jedes dritte Unternehmen in diesem Jahr unprofitabel sein wird".

Wie die folgende Grafik von Apollo zeigt, hatten in den 1990er Jahren 15 % der Unternehmen im Russell 2000 ein negatives 12-Monats-EPS. Heute liegt dieser Anteil bei 40 %.

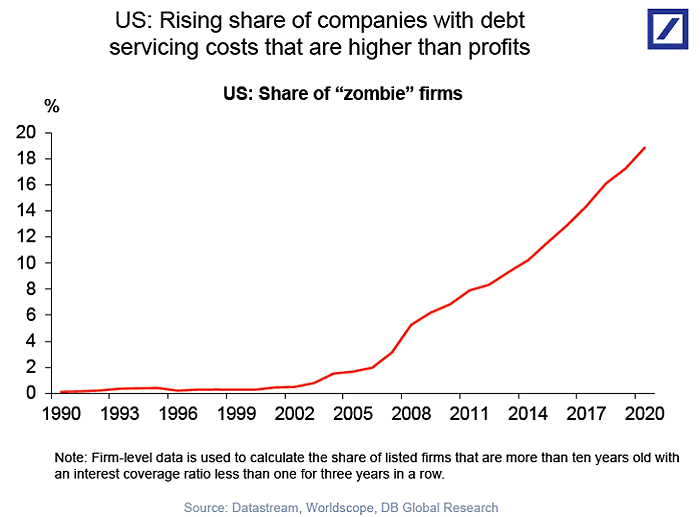

Abgesehen von der offensichtlichen Tatsache, dass Kleinanleger einer wachsenden Zahl unrentabler Unternehmen hinterherlaufen, die zudem hoch verschuldet und auf die Ausgabe von Schuldtiteln angewiesen sind, um überleben zu können (auch als "Zombies" bezeichnet), sind diese Unternehmen anfällig für reale Veränderungen in der zugrunde liegenden Wirtschaft.

Gibt es also im gegenwärtigen Umfeld Argumente für kleine und mittlere Unternehmen? Für diese Analyse können wir uns an die National Federation of Independent Business (NFIB) wenden.

Der NFIB-Bericht erzählt eine ganz andere Geschichte

Die wichtigsten Wirtschaftsdaten sind nach wie vor sehr robust. Niedrige Arbeitslosigkeit, starkes Wirtschaftswachstum und sinkende Inflationsraten. Wie ich kürzlich von Mainstream-Analysten gehört habe: "Was gibt es da nicht zu lieben?"

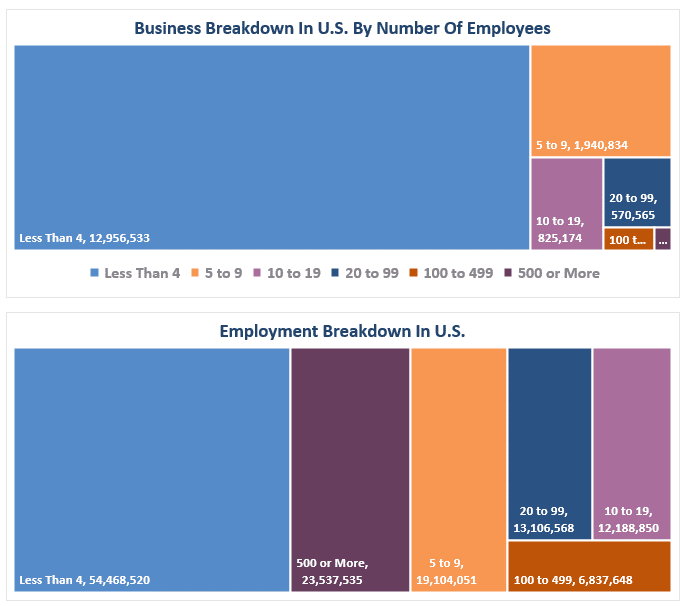

Es ist wichtig zu verstehen, dass kleine und mittelgroße Unternehmen einen beträchtlichen Teil der US-Wirtschaft ausmachen. Etwa 60 % aller Unternehmen in den USA haben weniger als zehn Beschäftigte.

Kleine Unternehmen sind der Motor der Wirtschaft, der Beschäftigung und der Löhne. Aus diesem Grund ist das, was das NFIB sagt, sehr relevant für das, was tatsächlich in der Wirtschaft passiert, im Gegensatz zu den Schlagzeilen der Wirtschaftsdaten aus Regierungsquellen.

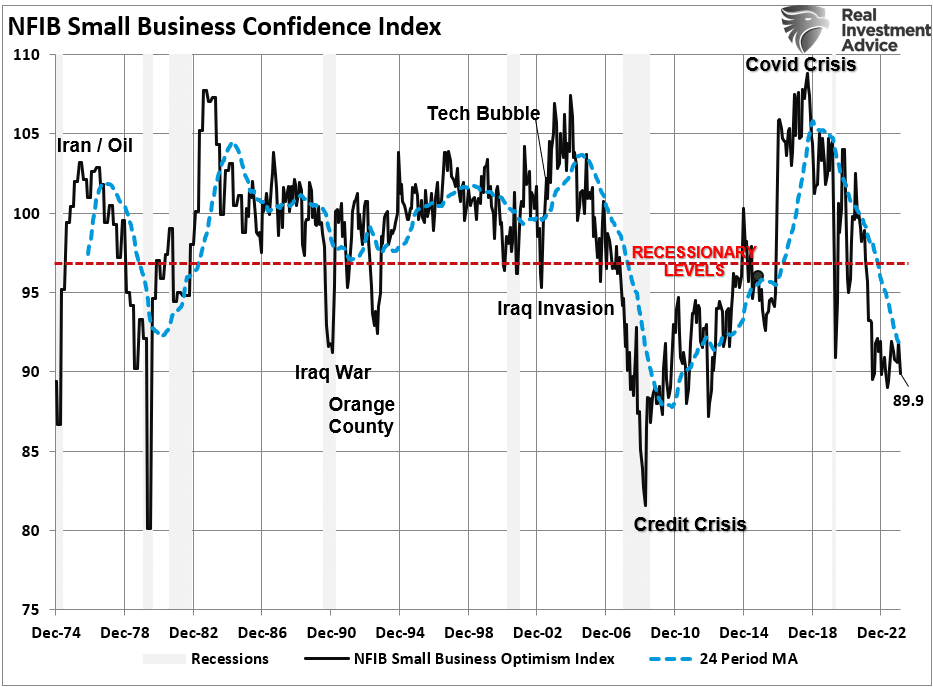

Obwohl die Daten der Regierung darauf hindeuten, dass die Wirtschaft stark ist und es unwahrscheinlich ist, dass sie in diesem Jahr in eine Rezession abrutscht, ist der NFIB Small Business Confidence Survey in seinem letzten Ergebnis zurückgegangen.

Demnach blieb der Index auf einem Niveau, das in der Vergangenheit mit rezessiven Wirtschaftssituationen in Verbindung gebracht wurde.

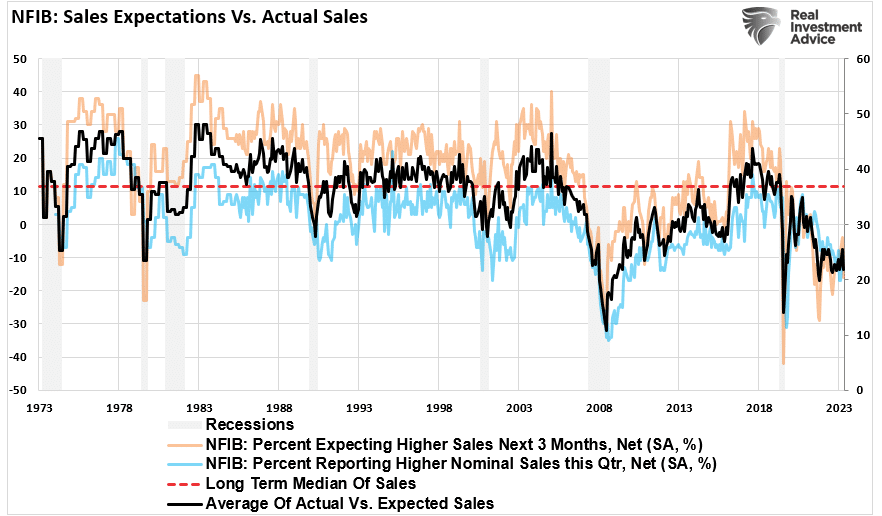

Es überrascht nicht, dass der Verkauf eines Produkts, einer Ware oder einer Dienstleistung den Optimismus und die Zuversicht der Unternehmer fördert.

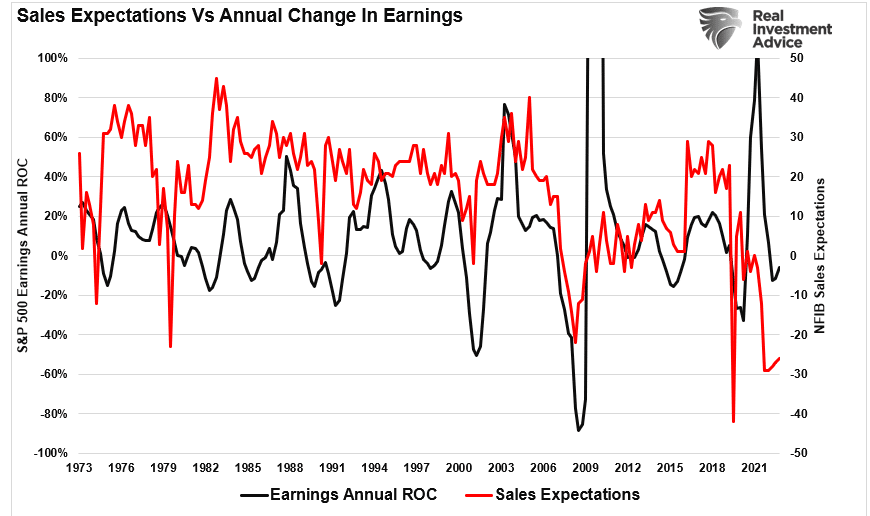

Wenn die Verbrauchernachfrage hoch ist, blicken die Unternehmer zuversichtlicher in die Zukunft. Doch trotz der Schlagzeilen über den starken Konsum bleiben sowohl die tatsächlichen als auch die erwarteten Umsätze der kleinen Unternehmen schwach.

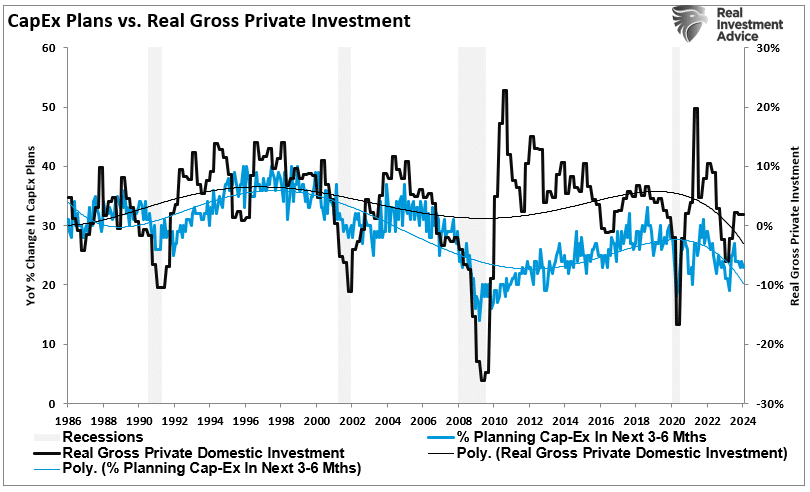

Und wenn die Wirtschaft und die zugrunde liegende Nachfrage so stark wären, wie die jüngsten Schlagzeilen vermuten lassen, würden die Unternehmen ihre Investitionsausgaben erhöhen, um dieser Nachfrage gerecht zu werden.

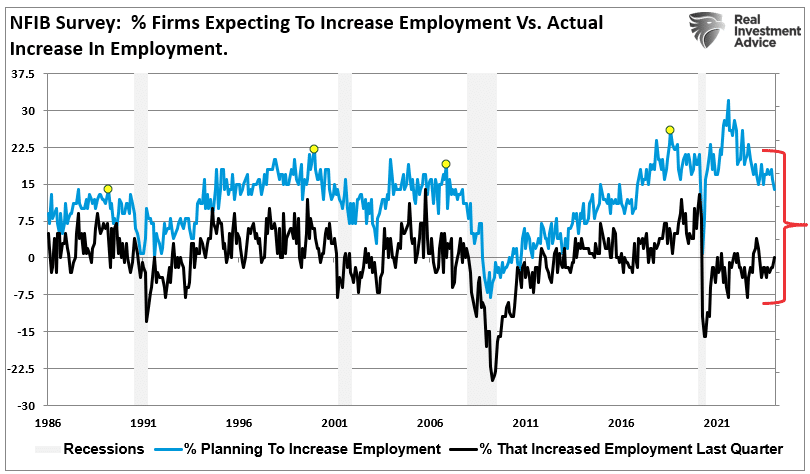

Dies ist jedoch weder bei den Investitionsausgaben noch bei der tatsächlichen Beschäftigung im Vergleich zur geplanten Beschäftigung der Fall.

Es besteht eine große Diskrepanz zwischen den gemeldeten Wirtschaftsdaten und dem, was in der Wirtschaft passiert. Das wirft natürlich die Frage auf, ob Anleger einen Fehler machen, wenn sie auf Small Caps setzen.

Das potenzielle Risiko der Small Caps

Kurzfristig spricht eine gewisse Dynamik für Small-Cap-Aktien und damit für Wetten auf diese Unternehmen. Längerfristig sind jedoch die Erträge und die Fundamentaldaten entscheidend.

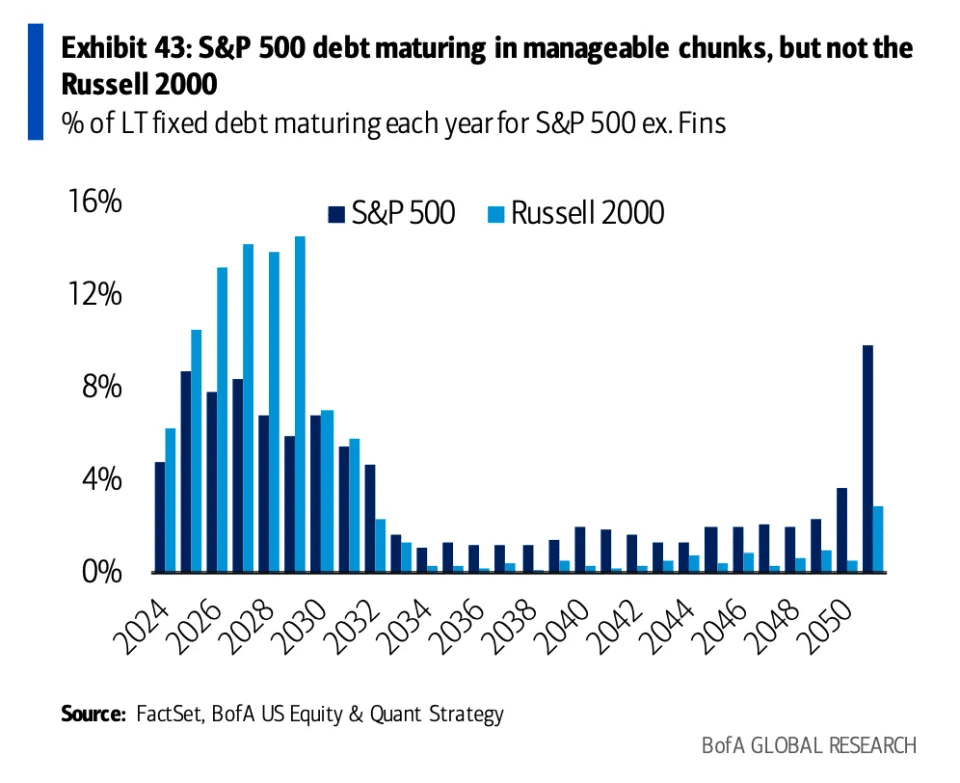

Wie bereits erwähnt, weisen viele Unternehmen im Russell 2000 eine niedrige Rentabilität und eine hohe Verschuldung auf. Im Gegensatz zu vielen Unternehmen des S&P 500, die ihre Schulden zu deutlich niedrigeren Zinssätzen refinanzieren konnten, war dies vielen Unternehmen des Russell 2000 nicht möglich.

Wenn die Zinssätze bei Fälligkeit dieser "Schuldenmauer" hoch bleiben, könnte die Refinanzierung der Schulden zu höheren Zinssätzen die Rentabilität weiter beeinträchtigen.

Darüber hinaus könnten die stark rückläufigen Umsatzerwartungen die Gewinnprognosen für diese Unternehmen im weiteren Jahresverlauf belasten.

Natürlich gibt es derzeit gute Gründe, in Small Caps zu investieren.

- Die Wirtschaft könnte zu deutlich robusteren Wachstumsraten zurückkehren.

- Die Verbrauchernachfrage könnte steigen, was zu besseren Umsatz- und Beschäftigungsaussichten für Unternehmen führen könnte.

- Die US-Notenbank könnte im Vorfeld der Refinanzierung der Schulden im Jahr 2024 die Zinsen deutlich senken.

- Die Inflation könnte stark zurückgehen, was die Rentabilität von Unternehmen mit geringerer Kapitalisierung erhöhen würde.

Vertrauen ist wichtig

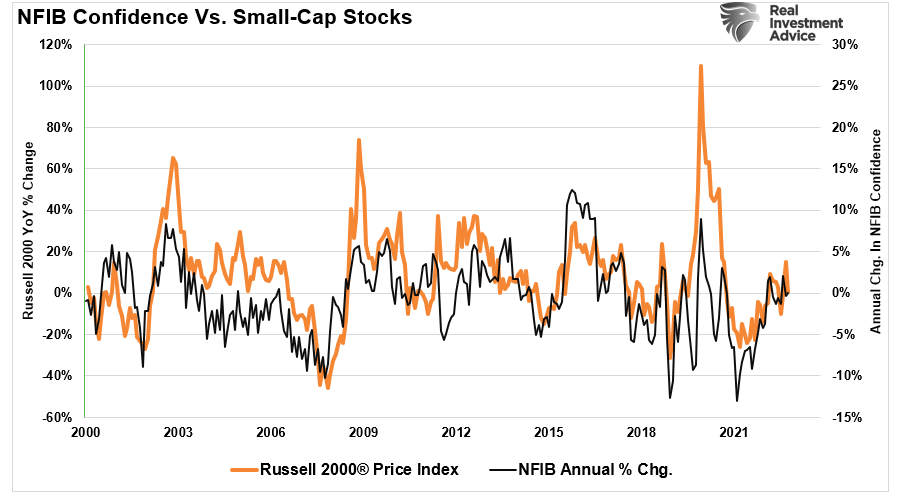

Ja, all diese Dinge sind möglich. Wenn sie eintreten, sollte sich dies rasch im Vertrauen der von der NFIB befragten Unternehmen widerspiegeln.

Wie gezeigt, besteht eine hohe Korrelation zwischen der jährlichen Veränderungsrate des NFIB-Kleinunternehmensvertrauens und dem Russell 2000-Index.

Das offensichtliche Problem mit der Wunschliste der Small-Cap-Investoren ist, dass ein stärkeres Wirtschaftswachstum und eine höhere Verbrauchernachfrage den Inflationsdruck erhöhen werden.

Das würde entweder die US-Notenbank davon abhalten, die Zinsen zu senken, oder zu weiteren Zinserhöhungen führen, was beides nicht gut für Small Caps wäre.

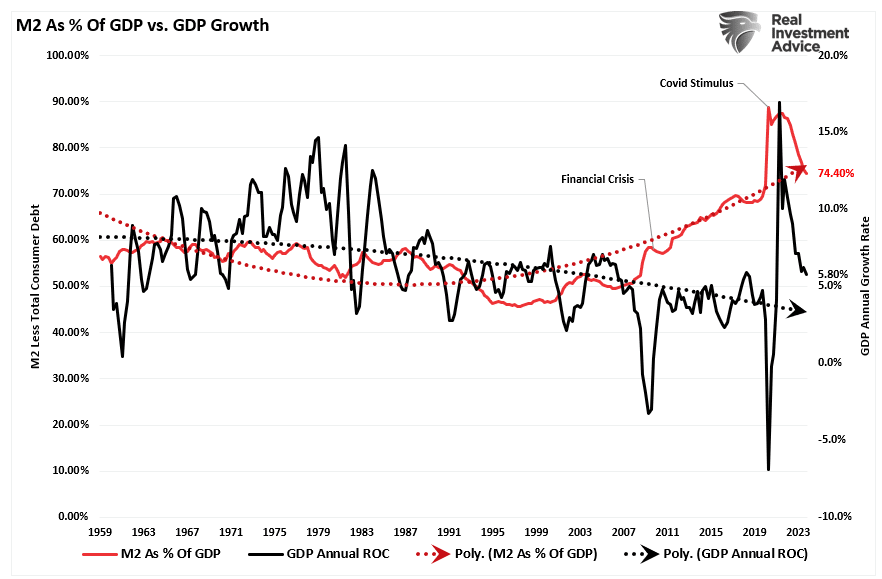

Schließlich ist der Anstieg des Wirtschaftswachstums in den letzten zwei Jahren auf eine massive Erhöhung der Staatsausgaben zurückzuführen.

Es ist unwahrscheinlich, dass das Ausgabentempo beibehalten werden kann, und da sich das Geldangebot umkehrt, wird sich das Wirtschaftswachstum weiter verlangsamen.

Vor diesem Hintergrund ist die Annahme eines beschleunigten Gewinnwachstums bei Aktien für die Zukunft etwas unvernünftig.

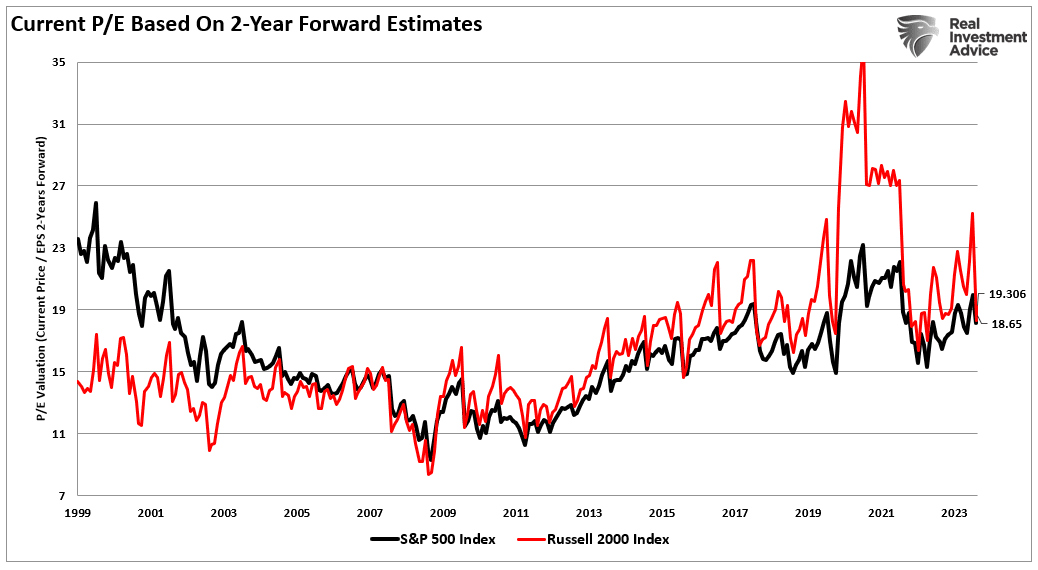

Über einen Zeitraum von zwei Jahren sind die aktuellen Bewertungen des Russell 2000 höher als die des S&P 500, in dem die zehn größten Unternehmen das Gewinnwachstum dominieren.

Fazit

Da schuldengetriebene staatliche Ausgabenprogramme in der Vergangenheit nicht immer das versprochene Wirtschaftswachstum gebracht haben, ist eine Enttäuschung in den nächsten Monaten fast garantiert.

Nehmen wir jedoch an, dass zusätzliche kurzfristige Anreize zu höheren Inflationsraten und höheren Zinsen führen. In diesem Fall könnte die Fähigkeit der US-Notenbank, den Anlegern weiterhin eine "Versicherungspolice" zu bieten, eingeschränkt werden.

Die Annahme einer soliden Wirtschafts- und Beschäftigungserholung in den kommenden Quartalen ist mit Risiken behaftet.

Da den Verbrauchern die Ersparnisse ausgehen, dürfte das Risiko einer weiteren Enttäuschung der Umsatzerwartungen weiterhin auf den Kleinunternehmen lasten. Aus diesem Grund beobachten wir die NFIB-Berichte sehr genau.

Kurzfristig ist Optimismus jedoch nicht verkehrt, denn Small-Cap-Aktien profitieren von der anhaltenden Spekulationswut am Markt.

Der Optimismus kann länger anhalten, schließlich stehen eine Zinssenkung der US-Notenbank und eine weitere Lockerung der Geldpolitik bevor.

Für Ihr Anlageportfolio ist es jedoch wichtig, einen realistischen Blick auf die Daten zu bewahren, um die kommenden Risiken zu meistern.

Für Small-Cap-Anleger ist der Zeitpunkt, Gewinne mitzunehmen und sich auf "sicheres Terrain" zu begeben, wahrscheinlich näher als Sie denken.

Anzeige: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!