Der Goldpreis hatte am Freitag sein 17. Rekordhoch in diesem Jahr markiert und überschritt die Marke von 2.400 USD. Im bisherigen Jahresverlauf stieg die Feinunze damit etwas mehr als 14 %. Anleger bewerten die Auswirkungen der anhaltenden geopolitischen Spannungen stärker als den jüngsten Zinsanstieg, der den Goldpreis in der Regel belastet. Die zuletzt große Nachfrage der Zentralbanken nach Gold pushte ebenfalls den Preis. Welche Einflüsse werden künftig überwiegen und wie investiert man am besten in das Edelmetall?

Im Schatten der starken Aktienperformance großer US-Techs eilt der Goldpreis (ISIN: XC0009655157) von einem Rekordhoch zum nächsten, obwohl die Zinssenkungsfantasie allmählich schwindet. Die Feinunze ist derzeit als Kriseninvestment gefragt und hat eine beeindruckende Rally hingelegt. Der Aufschwung des Edelmetalls wurde durch die Erwartung von Leitzinssenkungen in den USA angetrieben. Hinzu kamen geopolitische Spannungen, die zuletzt eskaliert sind. Der Iran hat einen Angriff auf Israel begonnen. Es droht eine weitere Eskalation. Der Iran macht die Regierung in Jerusalem für den tödlichen Angriff auf einen iranischen General in Syrien verantwortlich. Israel klagt den Iran wiederum an, Terrorgruppen wie Hisbollah an Israels Grenze auszurüsten.

Gold ist also als Sicherheitsinvestment gefragt, doch auch die fundamentale Entwicklung stützt die Feinunze. Anleger blickten zuletzt auf solide US-Wirtschaftsdaten – gute Beschäftigungszahlen, höher als erwartete Verbraucherpreise -, die die Frage aufwerfen, wie viele Leitzinssenkungen die US-Notenbank in diesem Jahr noch vornehmen wird, wenn überhaupt. Inzwischen gehen Anleger am Terminmarkt von keiner US-Leitzinssenkung mehr im Juni aus, selbst für den September wird kaum noch mit einer gerechnet. Vor wenigen Wochen galt ein erster Zinsschritt um 0,25 Prozentpunkte im Juni als ausgemacht, für 2024 wurden insgesamt 3 Senkungen um 0,25 Prozentpunkte erwartet.

Gold trotzt der Zinserwartung

Diese geänderte Erwartung hätte dem Goldpreis eigentlich schaden sollen, da das Edelmetall tendenziell von sinkenden Zinsen profitiert. Denn allgemein gilt: Wenn die Zinssätze sinken, fallen auch die Kosten für das Halten eines nicht verzinslichen Vermögenswerts wie Gold, was dessen Attraktivität erhöht. Steigt die Inflation und erwarten Anleger daraufhin steigende oder keine fallenden Zinsen (mehr), leidet dagegen meist der Goldpreis.

Aktuell ist das aber nicht der Fall. Im aktuellen Umfeld starker geopolitischer Spannungen, zu dem auch China in den vergangenen Monaten beigetragen hat, bleibt Gold gefragt. Wegen der Sorge vor einem sich ausweitenden Konflikt mit den USA hat China in großem Umfang US-Staatsanleihen verkauft und dafür Gold über ihre Zentralbank gekauft.

Chinesen suchen Sicherheit

China könnte aber auch aus anderen Gründen eine Stütze für die Feinunze werden, weil die Goldkäufe von Privatpersonen in China vermutlich anhalten werden. Sie kaufen Gold, weil Immobilien, das große Sparinstrument der vergangenen Jahrzehnte, unter Druck geraten sind. Außerdem musste auch der chinesische Aktienmarkt Federn lassen, so dass Gold derzeit das favorisierte Investment für Chinesen ist.

Charttechnik

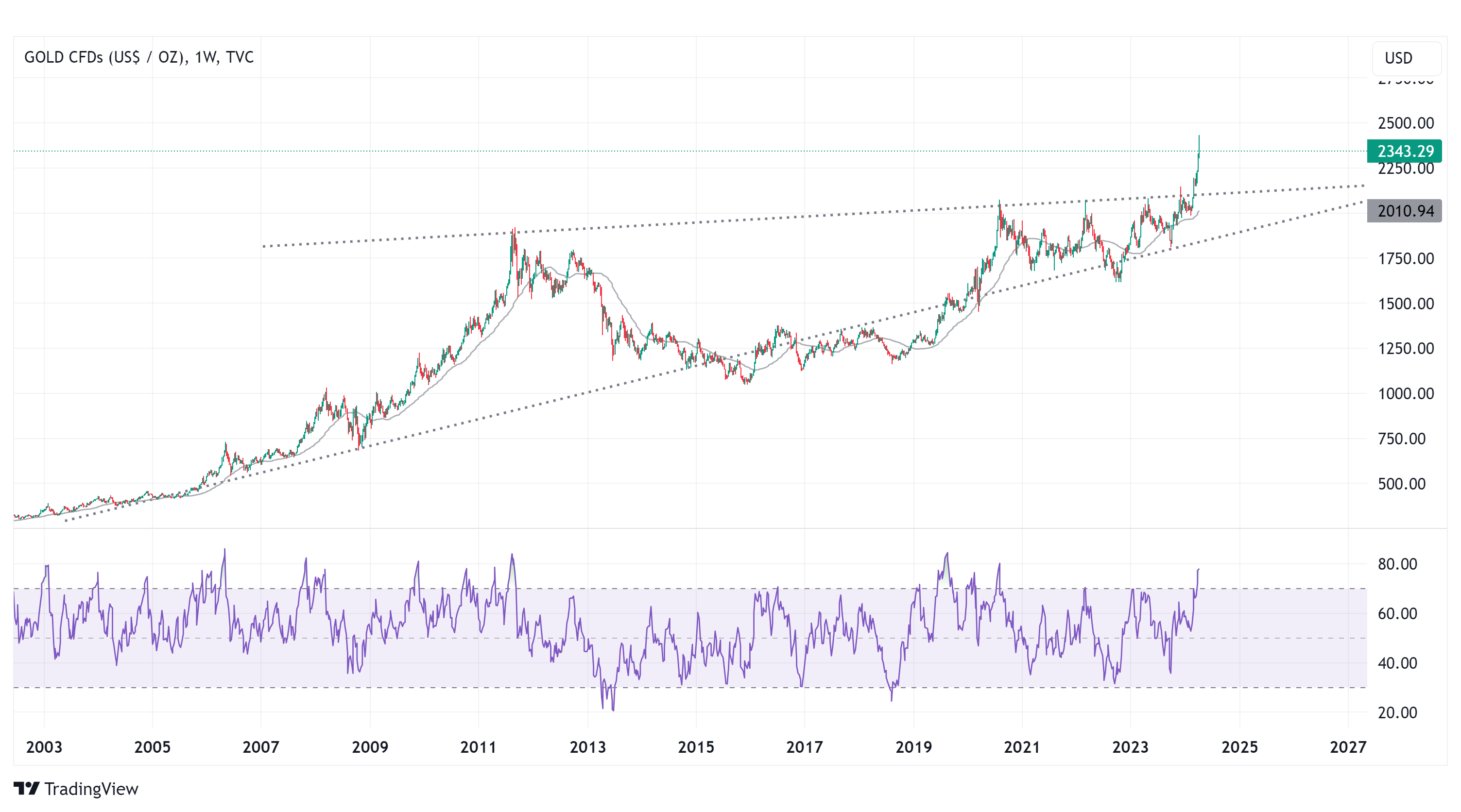

Die Notierung von Gold hat im Verlauf der letzten Wochen die starke Widerstandszone zwischen 2.070 und 2.080 USD klar überwunden und damit einhergehend auch die obere Kante des langfristigen Aufwärtstrends hinter sich gelassen. Im Verlauf der letzten Woche wurde daraufhin ein neues Allzeithoch bei ca. 2.430 USD ausgebildet. Die Ausprägung der letzten Wochenkerze, deren Schlusskurs ca. 90 USD unter dem Wochen- bzw. Allzeithoch liegt, deutet bereits auf abnehmenden Kaufdruck hin. Im Falle einer Konsolidierung sollten zunächst die Oberkante des langfristigen Aufwärtstrends bei 2.100 USD und die zuletzt überwundene Widerstandszone Halt bieten. Darunter würde bei ca. 2.000 USD die 200-Tage-Linie unterstützend wirken. Bei 1.850 USD liegt die Unterkante des langfristigen Aufwärtstrends, deren Bruch zunächst Abwärtspotenzial bis in den Bereich von 1.700 USD eröffnen würde. Die relative Stärke auf Basis von 14 Wochen hatte bereits in Dezember 2023 mit dem letzten Zwischenhoch bei 2.146 USD eine deutliche Divergenz zum Kursverlauf ausgebildet und damit einen nachlassenden Kaufdruck angedeutet, aktuell notiert diese mit einem Wert von 78 jedoch wieder im stark überkauften Bereich.

Investmentidee(n) auf Gold

Somit bleiben die guten Aussichten für Gold auch nach dem starken Anstieg bestehen, allerdings ist der jüngste Anstieg außergewöhnlich stark ausgefallen. Wir wählen daher einen defensiven Discount-Call, um auch im Falle einer Konsolidierung zu verdienen, da uns ein reines Long-Investment trotz der Perspektiven zu riskant erscheint. Das Papier mit der ISIN DE000ME19Y92 hat einen Cap bei 2.200 USD, der aktuell rund 6 % unter der aktuellen Gold-Notierung liegt.

Sollte Gold am Laufzeitende am 20.09.2024 den Cap (Höchstauszahlungsbetrag) nicht unterschritten haben, wird der Maximalbetrag von 25 USD ausgezahlt. Das entspricht auf dem aktuellen Gold-Stand einer Maximalrendite von 7,7 % (17,4 % p.a.) bis September. Unter 2.200 USD bei Fälligkeit verringert sich die Maximalrendite, der Break-Even liegt bei knapp 2.182 USD. Unterhalb des Basispreises von 1.950 USD, der knapp 17 % unter dem aktuellen Goldpreis liegt, entsteht ein Totalverlust. Im Zusammenhang mit dem Goldpreisanstieg sind Goldminenunternehmen auch einen Blick wert. Wir widmen uns diesen Titeln demnächst in einem separaten Beitrag.