Kolumne von Markus Blaschzok am 19. August 2019

Der Gold- und der Silberpreis legten in der vergangenen Handelswoche wieder einmal deutlich zu und die Rallye der monetären Edelmetalle scheint diesmal kein Ende nehmen zu wollen. Am Dienstagmittag erreichte der Goldpreis in Euro wieder sein Allzeithoch und verfehlte dieses mit 1.377€ je Feinunze nur um 10€. Gold in US-Dollar erreichte immerhin 1.528$, wobei hier das Allzeithoch noch nicht in Greifweite ist.

Noch vor zwei Monaten begründete EZB-Chef Mario Draghi weitere monetäre Lockerungen in der Geldpolitik damit, dass die Inflation in der EWU zu niedrig sei. Zwei Monate später erreicht der Goldpreis in Euro wieder sein Allzeithoch, wobei der Goldpreis in Euro seit September vergangenen Jahres um 35% angestiegen ist. Die Inflationsrate in der EU ist weitaus höher, doch die Lüge hat Methode, denn nur so lassen sich die Ersparnisse der Bürger über die Finanzielle Repression der Inflationssteuer enteignen. Man gaukelt eine niedrige Inflationsrate vor, während man über eine reale Geldentwertung von etwa 8% die Ersparnisse der Europäer an den Staat und seine Günstlinge umverteilt.

Selbst nach den offiziellen Statistiken erhält man mittlerweile in Deutschland für 30-jährige Anleihen nur noch eine Negativrendite, die noch deutlich niedriger ausfallen würde, wenn man sie mit der realen, ungeschönten Teuerung berechnen würde. Weder Aktien noch Anleihen dürften in den kommenden Jahren eine reale positive Rendite abwerfen, weshalb immer mehr Investoren den sicheren Hafen der stärksten Weltwährung „Gold“ suchen.

Womöglich hätte der Goldpreis in Euro vergangenen Dienstag gar ein neues Allzeithoch erklommen, wenn nicht zwei schlechte Meldungen die Spekulanten in Panik versetzt und zu einem Abverkauf bei Gold und Silber geführt hätten.

Am Dienstag gegen Mittag wurde der steile Aufwärtstrend des Goldpreises gebrochen und die US-Statistikbehörde veröffentlichte eine hohe Teuerungsrate für die USA im vergangenen Monat. So stiegen die Verbraucherpreise im Monat Juli anstatt der erwarteten 0,2% um starke 0,3%, was auf Jahressicht einer Teuerung von 1,8% anstatt der erwarteten 1,7% entspricht. Die Kerninflationsrate ohne Lebensmittel und Energie stieg ebenfalls stärker als der Markt erwartet hatte mit 0,3% zum Vormonat, was der stärkste Anstieg seit 2001 ist.

Man sollte meinen, dass die Märkte mit einem steigenden Goldpreis auf eine hohe Inflation reagieren, doch wie die Lemminge folgen die Spekulanten der Logik, dass eine höhere Inflationsrate die Wahrscheinlichkeit einer Zinssenkung vermindert, weshalb diese Gold kurzfristig verkauften.

Kurz darauf twitterte wieder einmal Donald Trump und schickte damit die Märkte erneut auf Achterbahnfahrt. Aus dem Nichts twitterte er, dass man die Zölle gegen China von September auf irgendwann im Dezember verlegen wird und er hofft, dass China bei den Verhandlungen einlenken würde. Der Grund für den letzten Anstieg des Goldpreises um 130$ waren die geplanten Zölle in Höhe von 10% auf Importe aus China ab dem 1. September. Dieser Faktor, der den Goldpreis getrieben hatte, fiel von einer Sekunde auf die andere plötzlich einfach wieder weg. Dadurch erlebte der Goldpreis den ersten großen Long Drop seit Monaten mit einem Minus von über 50$. Später im Handelsverlauf konnte sich der Goldpreis wieder erholen und ging mit 1.513$ ins Wochenende. Trump hatte diesmal von einer Sekunde auf die andere dem Goldpreis den Boden unter den Füßen weggezogen.

Die Chinesen haben für den Rückzug von Donald Trump nichts geboten und Trump hat diesen Schritt einseitig getan, da er weiß, dass diese Zölle den USA schaden. Trump hat sich dadurch in eine denkbar schlechte Verhandlungsposition gebracht und warum sollten die Chinesen gerade jetzt Agrarprodukte kaufen, wenn sie es davor schon nicht getan haben? Trump hat geblufft und hat an Glaubwürdigkeit gegenüber den Chinesen verloren. Man wird ihm jetzt nicht mehr glauben, wenn er wieder mit neuen Zöllen droht, die damit endgültig vom Tisch sein dürften.

Für Spekulanten und Investoren sind Trumps Äußerungen, die er später teilweise wieder revidiert, störende unvorhersehbare schwarze Schwäne, die mittlerweile mit Regelmäßigkeit die Finanzmärkte treffen und für Turbulenzen sorgen. Diesmal hat er vermutlich eine überfällige Korrektur des historisch starken Preisanstiegs beim Gold eingeleitet. Langfristig sind wir sehr bullisch und Draghi sowie Trump wollen schwächere Währungen.

Die selbst offiziell steigende Teuerung bei gleichzeitig immer schlechterer Konjunktur und deutlichen Anzeichen einer Rezession sind die Bestätigung für die Deflation, die wir bereits vor Jahren prognostiziert haben. In dieser Zeit werden die Anleihemärkte und die Standardaktienmärkte real massiv einbrechen, während Gold und Silber haussieren und real stark ansteigen werden. Die Rallye hat Im Februar bereits begonnen und steckt noch in den Kinderschuhen – sie geht erst los und wir empfehlen Ihnen dabei zu sein und ebenfalls diese möglichen Gewinne mit Gold und Silber in den nächsten Jahren zu machen!

TECHNISCHE ANALYSE ZU SILBER

Silber steigt auf höchsten Stand seit anderthalb Jahren

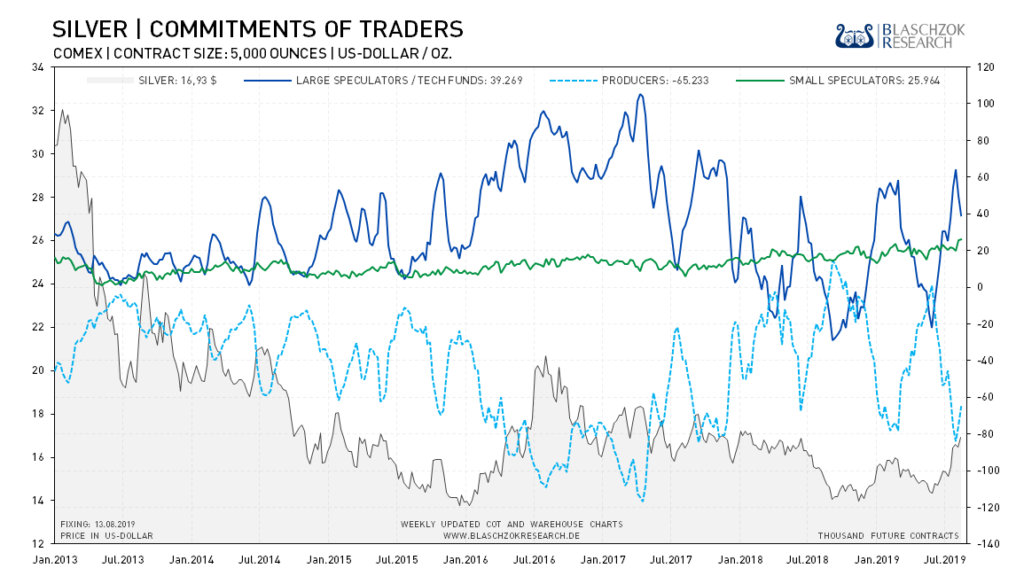

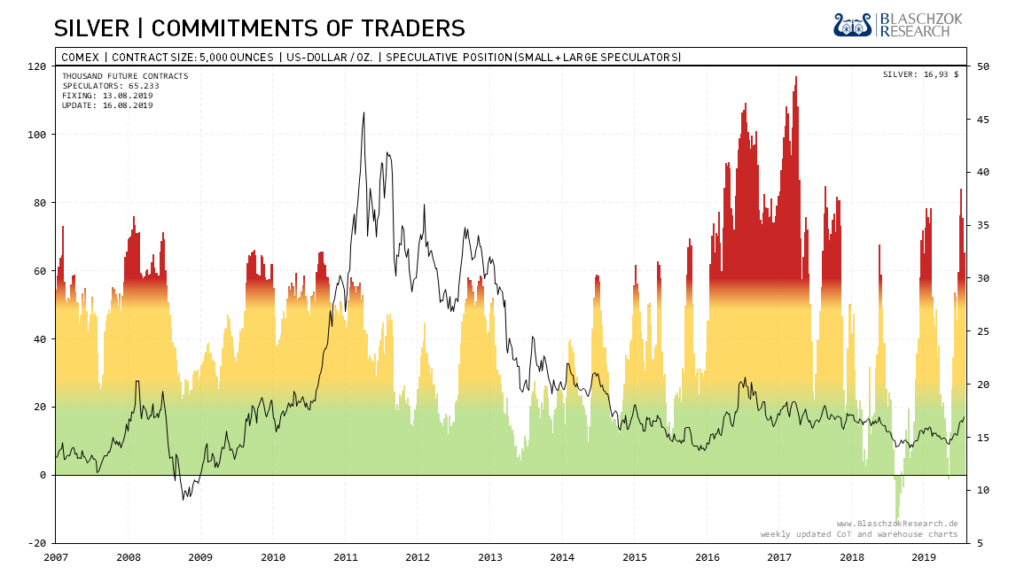

TERMINMARKT ZEIGT RELATIVE STÄRKE ZUR VORWOCHE

Positionierung der spekulativen Anleger (Commitments of Traders)

Die Netto-Shortposition der Big 4 erhöhte sich von 23 auf 24 Tage der Weltproduktion und die der Big 8 verringerte sich von 54 auf 51 Tage. Der Preis stieg zum Stichtag der Vorwoche um 48 USC und der CoT-Index stieg um 7 Punkte. Das ist sehr gut und zeigt eine relative Stärke. Es gab dabei keine nennenswerte Manipulation. Dennoch muss man den starken Long Drop um einen Dollar am Dienstag vergangener Woche berücksichtigen, da dies der Stichtag der Datenerhebung war. Wir sehen die relative Stärke daher skeptisch und messen dieser nicht allzu viel bei.

Trotz eines CoT-Index bei 39 Punkten ist Silber absolut eigentlich eher im Verkaufsbereich, was früher einem CoT-Index von eher 10 Punkten entsprochen hat. Die deutliche relative Stärke, die wir in der vergangenen Handelswoche sahen, zeigt, dass die Investmentnachfrage in den letzten Wochen weiter stark zugenommen hatte. Nachdem Gold in Euro sein Allzeithoch erreichte und Gold in USD eine Rallye um 250$ hinlegte, gehen viele Investoren einfach auch in Silber, was die gestiegene Nachfrage erklärt.

Hält die Investmentnachfrage an, dann kann sich der Preis halten. Nimmt die Investmentnachfrage ab und es entsteht kurzzeitig wieder ein Überschuss am Markt auf Sicht von wenigen Wochen bis zu drei Monaten, dann steht Silber eine deutliche Korrektur bevor. Aktuell ist das Sentiment so bullisch gestimmt, wie nur sehr selten in der Geschichte. Dass zu diesem Zeitpunkt die Investmentnachfrage auch hoch ist und sich ein Defizit einstellen kann, ist nur logisch. Trotz dieser überraschenden Stärke in dieser Woche, hängt Silber aktuell an der Entwicklung des Goldpreises – sobald dort die Korrektur beginnt, so wird der Silberpreis ebenfalls den Anstieg teilweise korrigieren.

Weitere CoT-Charts zu insgesamt 37 Futures finden Sie wöchentlich aktualisiert auf http://www.blaschzokresearch.de/research/cot-daten/

Silber in USD: Investmentnachfrage hat stark zugenommen

Der Silberpreis stieg in der vergangenen Woche auf den höchsten Stand seit anderthalb Jahren. Der Preis konnte dabei auf $17,50 (15,62€) ansteigen und erreichte damit in beiden Währungen einen ersten Widerstand, den der Silberpreis nun überwinden muss. Die Gemengelage am Goldmarkt sowie am Terminmarkt deutet jedoch darauf hin, dass der Silberpreis erst einmal Luft holen muss, bevor er genügend Kraft hat, um den nächsten Widerstand überwinden zu können.

Langfristig ist die Situation für Silber sehr bullisch geworden. Der Ausbruch aus dem Abwärtstrend, den wir im Juli sahen, stellt ein langfristiges Kaufsignal dar. Der Goldpreis, der in Euro um 35% seit dem letzten September ansteigen konnte, zeigt dem Silberpreis wohin die Reise in den nächsten Jahren gehen wird. Das Gold/Silber-Ratio deutet darauf hin, dass Silber langfristig mindestens zwei- bis dreimal stärker performen könnte als der Goldpreis. Wer die Rallye am Goldmarkt verpasst hat oder mit wenig verfügbaren Kapital eine langfristige Outperformance erzielen will, der sollte dieses Kaufsignal als Mahnung sehen, denn die Zeit läuft davon und die Letzten beißen die Hunde. Einen Anstieg auf 45$ binnen der nächsten zwei Jahre halten wir beim Silber durchaus für möglich, wenn die Notenbanken ihre lockere Geldpolitik fortsetzen und ausweiten.

Kurzfristig ist das Sentiment extrem bullisch. Fundamental gesehen bleibt die Minenproduktion hoch und die industrielle Nachfrage dürfte bestenfalls konstant bleiben. Die Investmentnachfrage wird daher das Zünglein an der Waage sein, ob sich ein Defizit am Silbermarkt einstellen kann oder nicht. Immer dann, wenn Gold ansteigt, nimmt die Investmentnachfrage zu und ein Defizit stellt sich ein, weshalb Silber mit etwas Zeitverzögerung dem Goldpreis folgen wird. Auf der anderen Seite könnten ausbleibende Käufe aus dieser Gruppe zu einer Korrektur des Preises führen. Korrigiert der Goldpreis, so wird der Silberpreis womöglich mit höherer Volatilität reagieren.

Charttechnisch zeichnet sich langsam eine Korrektur ab, die ihr Ende jedoch spätestens mit einem Pull Back auf den alten Abwärtstrend ihr Ende finden sollte. Dort böte sich dann für all jene, die den bisherigen Anstieg verpasst haben, eine allerletzte Chance, um noch einmal etwas günstiger nachzukaufen, bevor der Silberpreis zum nächsten Sprung und einem neue Mehrjahreshoch starten wird.

Silber in Euro: Abwärtstrend gebrochen – noch in der alten Handelsspanne

Silber in Euro konnte in den letzten Wochen mit dem Bruch des langfristigen Abwärtstrends ein langfristiges Kaufsignal erzeugen. Der Langfristchart zeigt schön, wie die Unterstützung im Bereich zwischen 12,50€ und 13€ über sechs Jahre hinweg gehalten und einen nachhaltigen Boden ausgebildet hat. Wir hatten aufgrund der schwachen europäischen Wirtschaft und der lockeren Geldpolitik der Europäischen Zentralbank über Jahre hinweg antizyklische Käufe bei 12,50€ je Feinunze empfohlen.

Mit dem Ausbruch aus dem Abwärtstrend hat Silber das erste Kaufsignal geliefert. Silber in Euro steckt aktuell noch in der alten Handelsspanne zwischen 12,50€ und 16€ je Feinunze, doch angesichts der schon geplanten neuen monetären Lockerungen seitens der EZB ist es nur noch eine Frage von Monaten, bis auch der Silberpreis diese Handelsspanne nach oben verlassen und deutlich über 16€ ansteigen kann. Der nächste signifikante charttechnische Widerstand befindet sich dann bei 19€ je Feinunze.

Kurzfristig ist selbst ein Test des Ausbruchsniveau in Euro durchaus möglich, doch mittel- bis langfristig sollte man jetzt auf der Seite der Bullen positioniert sein, denn wie bereits im Februar angekündigt, ist der Startschuss für die neue Gold- und Silberhausse mit dem Beginn einer Rezession und der Trendwende in der Geldpolitik bereits gefallen.