-

Rückblick

Mit dem frühen Scheitern der Sommerrally bei 1.807 USD hatte sich das Bild am Goldmarkt ab Mitte August schnell wieder eingetrübt. In der Folge drückten die Bären den Goldpreis zielstrebig und ohne Gegenwehr unter die wichtige Unterstützung bei 1.680 USD. Diese Marke hatte in den letzten zweieinhalb Jahren allen Angriffen der Bären standgehalten. In einem miserablen Gesamtumfeld konnten die Goldbullen diese Zone wie befürchtet nicht mehr verteidigen, so dass die Goldnotierungen schließlich mit 1.615 USD Ende September auf den tiefsten Stand seit dem April 2020 fielen. Vom Hoch im März bei 2.070 USD hat der Goldpreis damit in knapp sieben Monaten rund 455 USD bzw. knapp 22% verloren.

Auf Euro-Basis sieht das Bild jedoch wesentlich besser aus, denn der schwache Euro sorgte dafür, dass der Goldpreis in Euro auf Jahressicht immerhin ein kleines Plus von 3,75% aufweisen kann. Damit brachte Gold in einem für europäische Aktien- und Anleiheinvestoren desolaten Jahr zumindest eine Stabilisierung im diversifizierten Portfolio.

Gold in US-Dollar, 4-Stundenchart vom 20. Oktober 2022. Quelle: Tradingview

Mit dem Notfall-Eingriff der britischen Notenbank zur Stützung des Anleihenmarktes drehte der Goldpreis dann jedoch ab dem 28.September schlagartig nach oben und konnte sich innerhalb von nur fünf Handelstagen deutlich bis auf 1.729 USD erholen. Die Erholung währte jedoch nicht lange, denn die Bären drückten die Goldnotierungen in den letzten zwei Wochen erneut in den Keller. Im Bereich um das September-Tief könnte nun ein neuerlicher Erholungsversuch anlaufen. Angesichts der stark überverkauften Lage sowie der miserablen Stimmung stehen die Chancen für eine größere Erholungswelle gar nicht so schlecht.

Trotzdem hat sich an der bärischen Ausgangslage an den internationalen Finanzmärkten nichts geändert. Der weiterhin starke US-Dollar setzt in Verbindung mit den steigenden US-Zinsen alle Anlageklassen unter Druck und lässt die Liquidität schwinden. Es ist ein Teufelskreis, der sich vermutlich so lange fortsetzen wird, bis die Kreditmärkte einfrieren und die US-Notenbank dann zu einem radikalen Richtungswechsel gezwungen sein wird.

-

Chartanalyse Gold in US-Dollar

-

Wochenchart: Die Unterstützung bei 1.680 USD wurde klar gebrochen

Gold in US-Dollar, Wochenchart vom 20. Oktober 2022. Quelle: Tradingview

Wie befürchtet hielt die Unterstützung bei 1.680 USD dem Druck der Bären im fünften Anlauf nicht mehr stand. Zwar fiel der Durchmarsch nach unten nicht sehr zügig aus, trotzdem ist die Sachlage klar. Der Goldpreis handelt auf dem tiefsten Stand seit dem März 2020 und bullische Signale sind absolute Mangelware.

Immerhin ist die Stochastik auf dem Wochenchart stark überverkauft. Aber außer der bereits gebrochenen Unterkante des langfristigen Aufwärtstrends sind bis in den Bereich um 1.530 USD bis 1.570 USD keine nennenswerten Unterstützungen auszumachen. Das absolute „worst case“ Szenario bleibt ein Rückfall bis auf ca. 1.350 USD.

Auf dem Weg nach oben müssen die Bullen zunächst die ehemalige Unterstützung um 1.680 USD aus dem Weg räumen, um ein erstes Signal einer Trendwende zu setzen. Bislang gelang dies nicht und die Widerstandszone um 1.680 USD wird mittlerweile mit zwei kreuzenden Trendlinien zusätzlich verstärkt.

Insgesamt ist der Wochenchart bärisch. Tiefere Kurse unterhalb der runden Marke von 1.600 USD wären daher aus der Trendfolger-Perspektive der nächste logische Schritt. Gleichzeitig ist die Lage aber derart überverkauft, dass eine Wette auf tiefere Kurse kein gutes Chancen/Risiko mehr beinhaltet.

-

Tageschart: Erneut klar überverkauft

Gold in US-Dollar, Tageschart vom 20. Oktober 2022. Quelle: Tradingview

Auf dem Tageschart rutscht der Goldpreis seit dem Hoch im März bei 2.070 USD mehr oder weniger ungebremst in den Keller. Die Gegenbewegungen verpufften allesamt schnell und es steht insgesamt ein Verlust von rund 22% zu Buche.

Gleichzeitig fehlen bis zur fallenden 200-Tagelinie (1.815 USD) mittlerweile gut 180 USD. Ein Short-Squeeze ist daher jederzeit möglich. Dazu wäre jedoch auch ein Rücksetzer beim stark überkauften US-Dollar notwendig. Angesichts der extrem einseitigen „Long-Dollar“-Positionierung eines Großteils der Marktteilnehmer ist dies sicherlich nur noch eine Frage der Zeit.

Sollte der Goldpreis das September-Tief bei 1.615 USD verteidigen können, würden die Chancen für eine größere Erholung jedenfalls deutlich ansteigen. Bislang ist dies jedoch noch Wunschdenken. Hier werden bereits die nächsten Tage eine Entscheidung bringen.

Summa summarum ist der Tageschart bärisch, aber überverkauft und damit eigentlich reif für eine neuerliche Erholung. Diese müsste aber klar über 1.680 USD ausbrechen und idealerweise auch das letzte Hoch bei 1.730 USD aus dem Weg räumen, um ein erstes bullisches Signal zu setzen. Wahrscheinlicher ist derzeit jedoch eher eine zähe Bodenbildung oberhalb von 1.600 USD oder nochmals neue Tiefs im Bereich 1.530 bis 1.570 USD. Dieser Bärenspuk könnte sich eventuell sogar noch bis Mitte Dezember hinziehen.

-

Terminmarktstruktur Gold

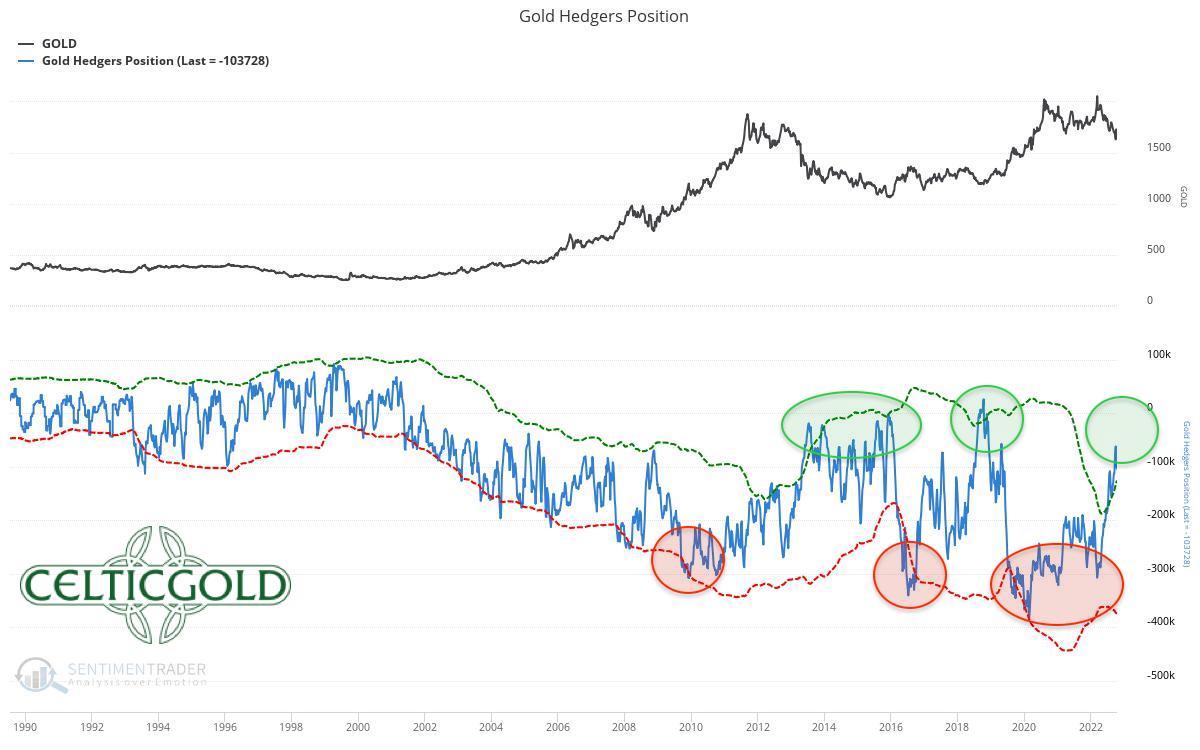

Commitments of Traders Report für den Gold-Future vom 19. Oktober 2022. Quelle: Sentimenttrader

Ende September war die kumulierte Netto-Shortposition der kommerziellen Marktteilnehmer mit 62.138 leerverkauften Kontrakten auf den niedrigsten Stand seit dem April 2019 gefallen. Die Folge war eine scharfe Goldpreis-Erholung in der Größenordnung von 115 USD. Laut dem aktuellen CoT-Report beträgt diese Shortposition 103.728 leerverkaufte Kontrakte und liegt damit nur ganz knapp über der Grenze von 100.000 leerverkauften Kontrakten, ab der man von einem nachhaltig bullischen CoT-Report sprechen kann. Da der Goldpreis zwischenzeitlich schon wieder über 100 USD abgegeben hat, dürfte sich die Lage aus antizyklischer Sicht weiter verbessert haben.

Zusammengefasst ist der CoT-Report als zunehmend bullisch einzustufen.

-

Sentiment Gold

Sentiment Optix für Gold vom 19. Oktober 2022. Quelle: Sentimenttrader

Nach sieben Monaten fast nonstop fallender Preise hat die Stimmung am Goldmarkt erneut den „exzessiv pessimistischen“ Bereich erreicht. Wenn jedoch die große Mehrheit der Marktteilnehmer extrem pessimistisch eingestellt ist, passiert meist das Gegenteil. Zwar kann sich ein Bodenbildungsprozess oft über Monate hinziehen, das Abwärtsrisiko scheint aber angesichts des derzeitigen Sentiments eher überschaubar. Mittel- und vor allem langfristig legt dieses ausgebombte Sentiment den Grundstein für den nächsten fulminanten Goldpreisanstieg.

Insgesamt steht die Sentiment-Ampel auf Grün und liefert ein starkes antizyklisches Kaufsignal!

-

Saisonalität Gold

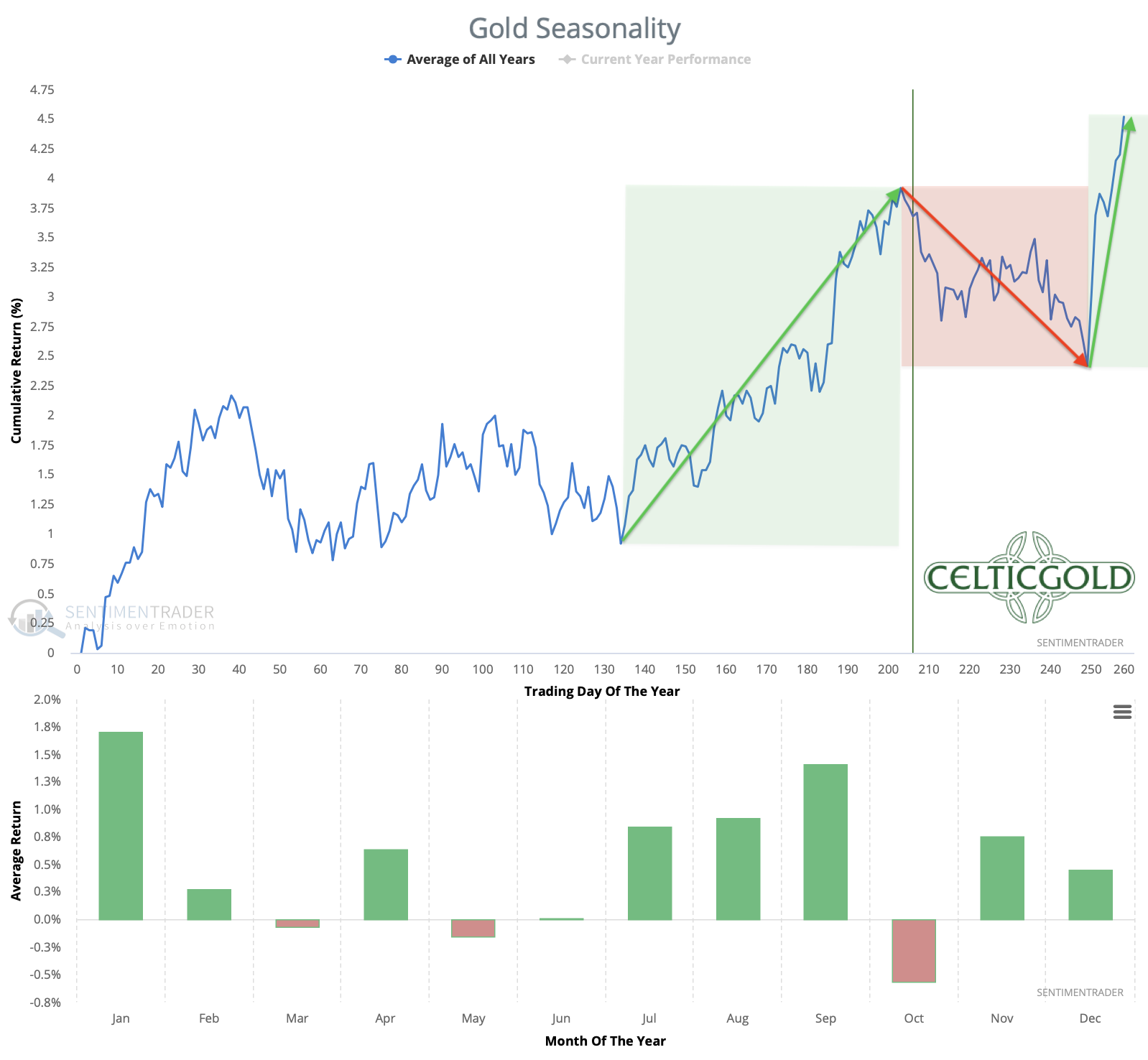

Saisonalität für den Goldpreis über die letzten 54 Jahre. Stand 19. Oktober 2022. Quelle: Sentimenttrader

Aus der saisonalen Perspektive stehen dem Goldmarkt bis Mitte Dezember noch zwei schwierige Monate bevor. Erst mit dem US-Zinsentscheid am 14.Dezember wäre saisonal das schlimmste zunächst überstanden. Bis dahin sollte der Goldpreis statistisch betrachtet seitwärts bzw. tiefer handeln.

Zusammengefasst ist die Saisonalität für die Gold- und Silbermärkte bis Mitte Dezember klar bärisch

-

Makro-Update – Miserables Börsenjahr sorgt für übertriebenen Pessimismus

September und Oktober sind historisch betrachtet die beiden schlechtesten Monate des Jahres für die Finanzmärkte. Das laufende Jahr bestätigt diese Statistik bislang recht gut, denn die Bilanz seit dem 1.September fällt sowohl für die Aktienmärkte (Nasdaq -10,9%, DAX -1,2-%) als auch für Gold (-4,27%) und Bitcoin (-4,28%) negativ aus. Die wichtigsten Anlageklassen setzten ihren Ausverkauf zuletzt also fort. Dabei fielen vor allem die Aktienindizes auf neue Tiefststände.

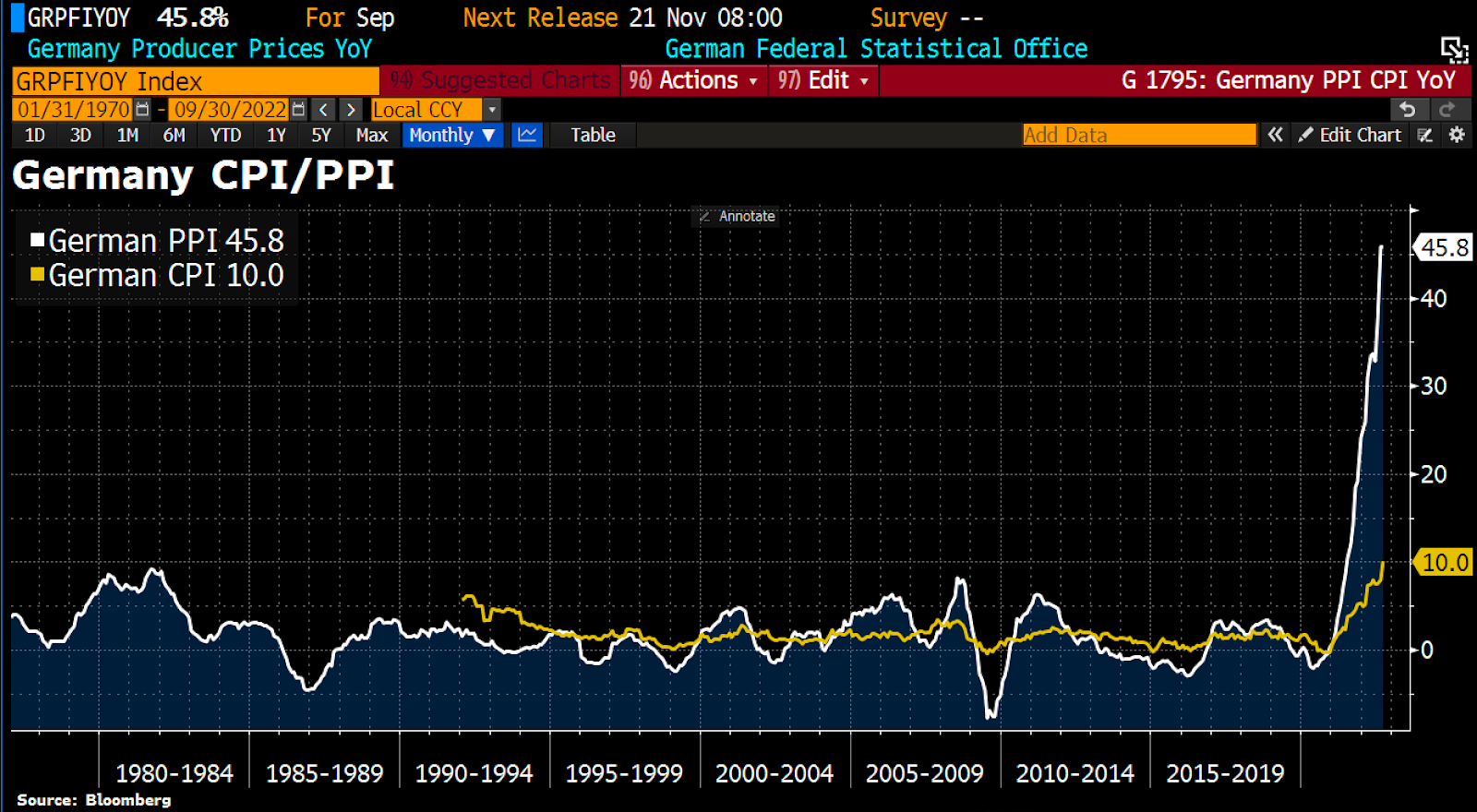

Verbraucherpreise vs. Erzeugerpreise in Deutschland vom 30.September 2022. ©Holger Zschaepitz

Insbesondere die hohe Inflation gibt den Märkten keine Verschnaufpause und zwingt die Zentralbanker in den großen Volkswirtschaften zu weiteren Zinserhöhungen. Während die US-Zentralbanker mit „Quantitative Tightening“ und Zinserhöhungen in noch nie gesehenem Ausmaß versuchen, die Inflation unter Kontrolle zu bekommen, steigen die Verbraucherpreise in Deutschland trotzdem immer weiter. Zuletzt sind die deutschen Erzeugerpreise im September um 45,8% so stark wie noch nie seit 1949 angestiegen.

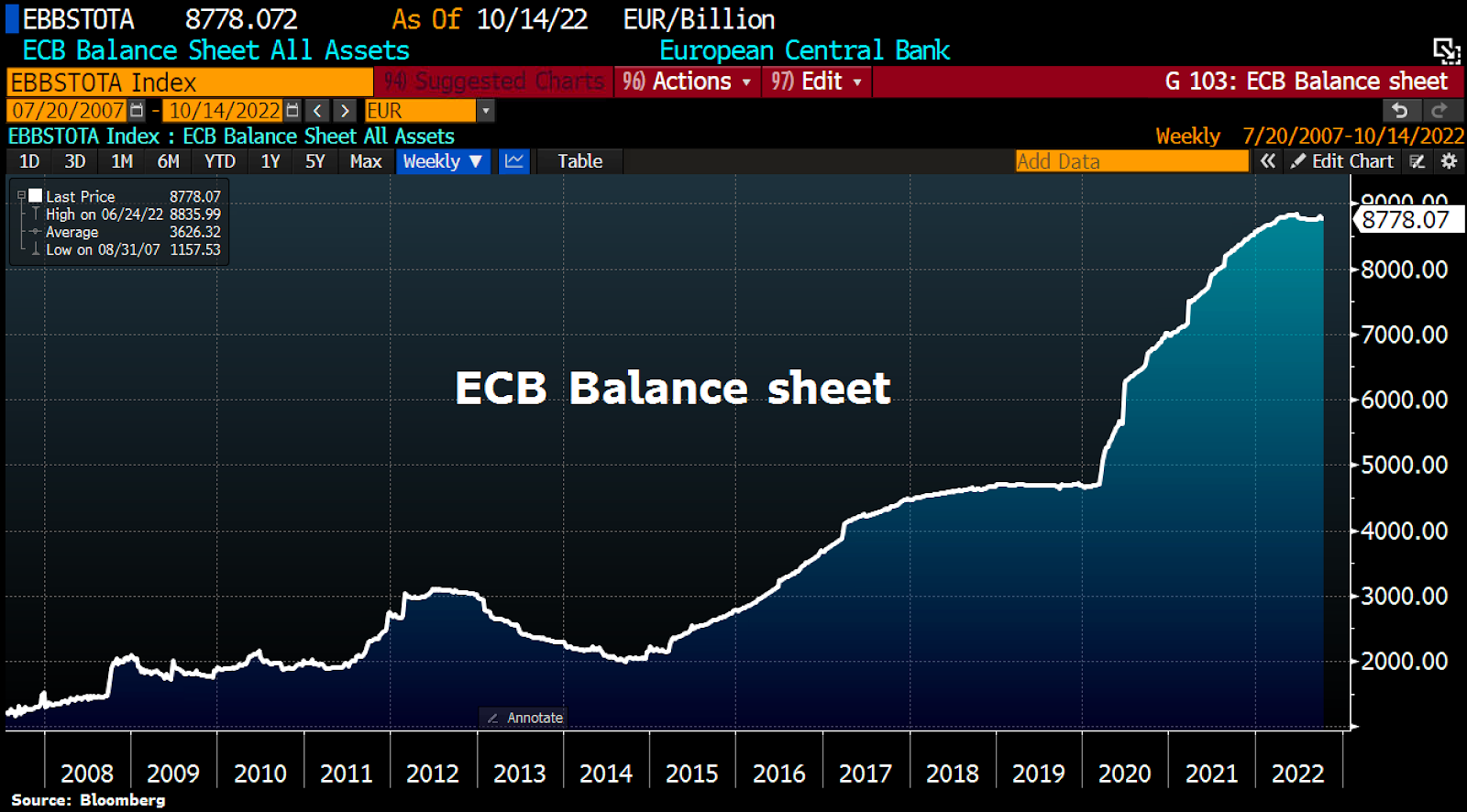

EZB-Bilanz vom 14.Oktober 2022. ©Holger Zschaepitz

Der Kampf gegen die Inflation zeigt also insbesondere in der Eurozone noch keinen Erfolg. Im Gegenteil, die europäische Zentralbank gießt weiter Öl ins Feuer, denn die Bilanzsumme hat sich hier durch „Quantitative Easing“ zuletzt um 6,1 Mrd. EUR auf 8.778,1 Mrd. EUR wieder etwas vergrößert. Seit dem Rekordwert im Juni hat sich die EZB-Bilanzsumme nur um 57 Mrd. EUR verringert und entspricht aktuell immer noch rund 81 % des BIP der Eurozone. In der Konsequenz bleibt der Euro stark unter Druck gegen den US-Dollar und befeuert aufgrund der steigenden Importpreise weiterhin die Inflation. Wie lange dieses geldpolitische Experiment in der Eurozone und Japan sowie die restriktive Geldpolitik in den USA noch gutgehen können, weiß niemand.

Ebenso wenig ist ein Ende der geopolitischen Spannungen zwischen USA/NATO/Eurozone einerseits und Russland/China andererseits absehbar. Damit ist auch ein Ende der Energiekrise in Europa nicht in Sicht.

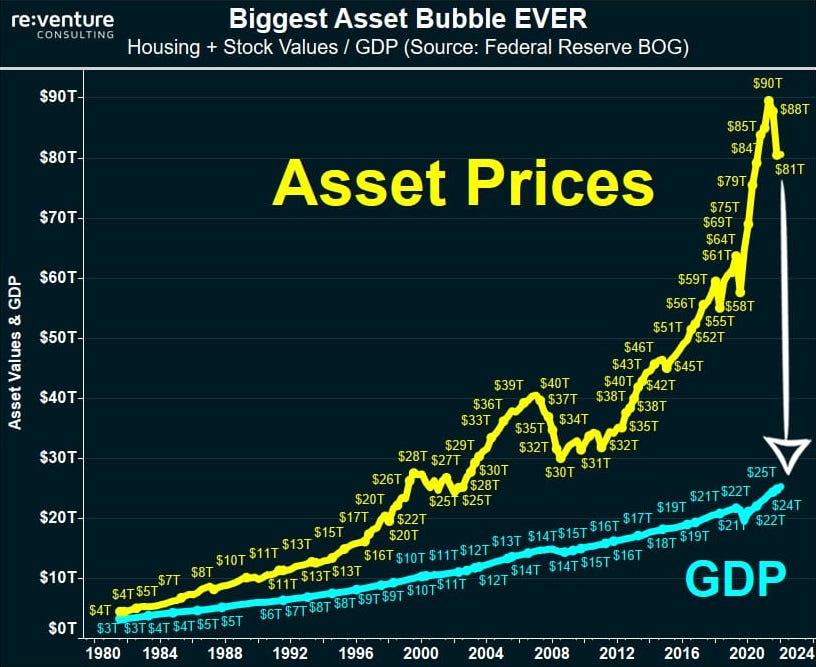

Größte Blase aller Zeiten, vom 8.Oktober 2022. ©Reventure Consulting

Nach wie vor hat sich an der negativen Ausgangslage an den internationalen Finanzmärkten daher nichts geändert. Der größten Blase aller Zeiten entweicht langsam und schmerzvoll die heiße Luft. Dabei sorgt der starke US-Dollar in Verbindung mit den steigenden US-Zinsen dafür, dass die Liquidität im Weltfinanzsystem weiter schwindet und dadurch zusätzlichen Stress und Margin-Calls hervorruft. Dieser Teufelskreis wird sich leider so lange fortsetzen, bis die US-Notenbank aufgrund implodierender Kreditmärkte sowie einem bis dahin erfolgten dramatischen Anstieg der US-Arbeitslosenzahlen zu einem radikalen Richtungswechsel gezwungen sein wird. Wir vermuten, dass es noch im ersten Halbjahr 2023 zu ruckartigen Zinssenkungen und massiven Liquiditätsmaßnahmen kommen wird.

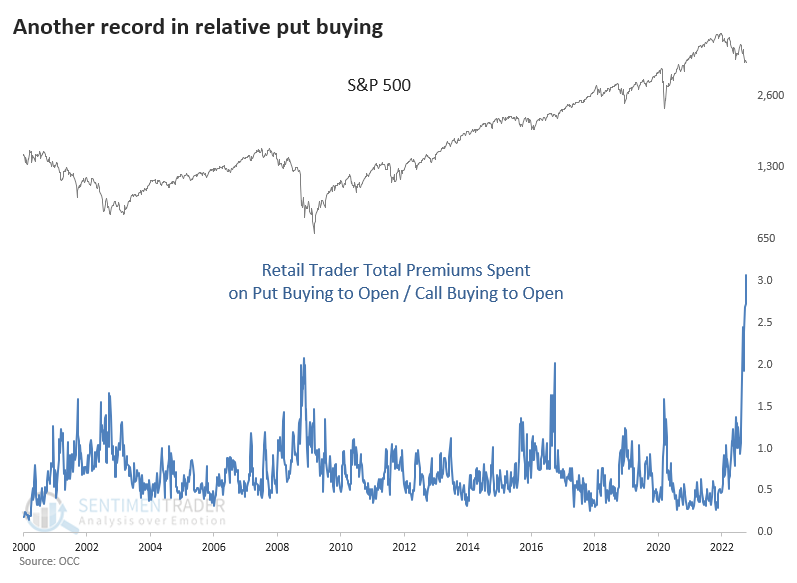

Put/Call-Ratio vom 17.Oktober 2022. ©Sentimentrader

Gleichzeitig haben jedoch die Optionshändler mittlerweile Verkaufsoptionen (Puts) im Wert von über 20 Mrd. USD angehäuft, um sich gegen einen Crash an den Aktienmärkten abzusichern. Noch nie in der Geschichte der US-Finanzmärkte lag das Put/Call-Verhältnis bei 3:1. Angst und Panik sind also greifbar und die Marktteilnehmer sind derzeit vermutlich zu bärisch positioniert, so dass bis zum Jahresende eine vorübergehende Erholung durchaus möglich ist.

-

Fazit: Gold – Auf der Suche nach einem Boden

Auch wenn viele Goldanleger mit der schwachen Goldpreis-Entwicklung in USD momentan unzufrieden sind, führt am Gold in diesen verrückten Zeiten angesichts der Turbulenzen an den Kapitalmärkten, historisch hoher Inflationsraten, zahlreicher Krisenherde und unglaublich vielen (geo-)politischen Risiken sowie den drohenden Vermögensabgaben (Lastenausgleich) kein Weg vorbei. Die physische Nachfrage nach den Edelmetallen ist daher sehr robust und wird mit teilweise enorm hohen Aufschlägen (Premiums) insbesondere beim Silber quittiert.

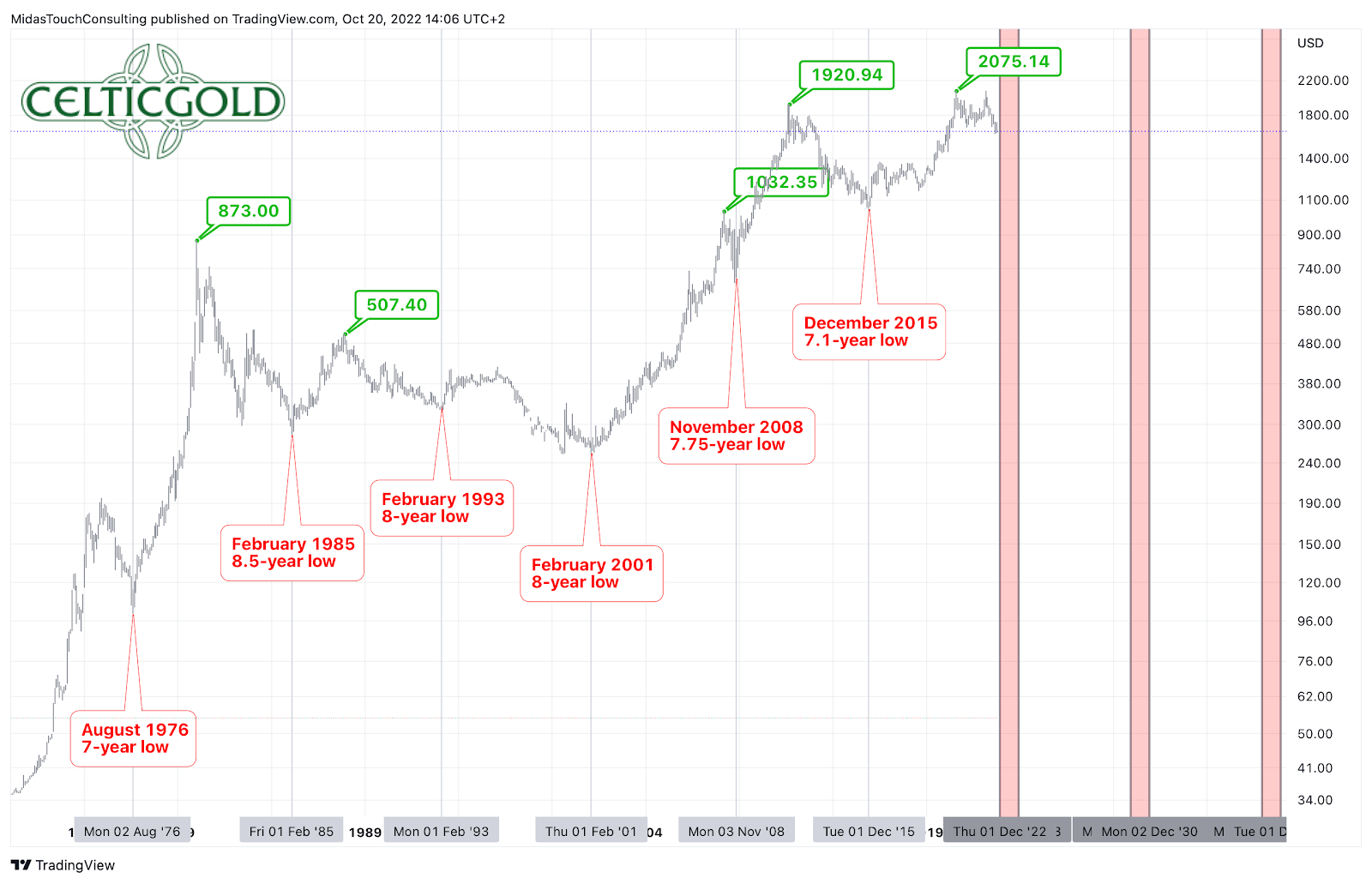

Gold in US-Dollar, Monatschart vom 20. Oktober 2022. Quelle: Tradingview

Im größeren Bild ist der Goldpreis auf dem Weg zu seinem typischen 8-Jahres-Tief, welches irgendwann zwischen dem Dezember 2022 und dem Dezember 2023 fällig ist. Mit etwas Glück bringt bereits die US-Zinsentscheidungen am 14. Dezember die Trendwende und den Beginn der nächsten große Aufwärtswelle am Goldmarkt. Aber selbst wenn sich das finale Tief erst im Laufe des nächsten Jahres einstellen sollte, bleibt der langfristige Ausblick für den Goldpreis sehr vielversprechend. Wir vermuten, dass in der nächsten Hausse-Welle Kursanstiege zwischen 100% und 600% beim Goldpreis möglich sind.

Das alles ist jedoch noch Zukunftsmusik, denn kurzfristig stehen weiterhin alle Märkte unter enormen Verkaufsdruck. Dabei sucht der Goldpreis derzeit knapp oberhalb von 1.600 USD nach einem Boden. Sollte die Zone zwischen 1.610 und 1.625 USD den laufenden Angriff der Bären abwehren können, dürfte ein Doppeltief eine größere Erholung in Richtung 1.680 USD und eventuell sogar 1.800 USD einleiten. Sowohl Sentiment als auch CoT-Daten sowie die überverkaufte Marktlage sprechen dafür. Alternativ wird es bis Mitte Dezember zu einem Abrutschen unter 1.600 USD kommen, wobei die Goldkurse dann vermutlich aber nicht mehr deutlich unter 1.550 USD fallen dürften.

Langfristig betrachtet steht derzeit also einem Rest-Risiko von vielleicht noch 100 USD eine Gewinnchance von mindestens 1.000 USD und mehr gegenüber.