Dieser Artikel erschien zuerst auf Nebenwerte Online

Greentech-Aktien sind seit dem Inflation Reduction Act (IRA) der Joe Biden Administration in aller Munde. Denn neben der EU will nun auch die USA deutlich aufs Gaspedal drücken. Es geht um die Zukunftsinvestitionen in den Klimaschutz. Hier bedarf es in erster Linie an Technologien für alternative Energie-Erzeugung wie z.B. Solar- oder Windkraftanlagen. Ebenso im Fokus stehen aber die Antriebstechnologien für die vielen Fahrzeuge auf unseren Straßen. Dreh- und Angelpunkt ist dabei die Verfügbarkeit strategisch wichtiger Metalle, denn sie sind ebenso selten wie hochbegehrt. Die internationale Abhängigkeit von China macht viele Projekte zu einer harten Gratwanderung, aber weltweit ist man bereits aufgewacht und sucht nach Alternativen. Neben den bekannten Produzenten kommen dabei Explorer mit guten Liegenschaften ins Spiel. Ein kurzer Einblick in die grüne Zukunft unserer Ökonomie.

GreenTech und Klimawende – Die energetischen Erneuerung auf dem Plan

Strom aus der Steckdose muss sicher, günstig und stabil sein. Deswegen wird die Energiewende kein einfaches Unterfangen, das weiß man mittlerweile auch in Berlin. Wer gänzlich auf fossile Energieversorgung verzichten möchte, muss enorme Investitionen tätigen. Die alternativen Technologien stehen zwar schon im Raum, ihre technische Herstellung bis hin zur Netzanbindung ist aber kompliziert und erfordert Ressourcen. Die erhoffte CO2-Einsparung ergibt sich in der All-In-Kalkulation meist erst nach über 15 Jahren Betriebszeit. Weil die fossile Energieversorgung aber immer kostspieliger wird, gehen die Innovationen mittlerweile in alle Bereiche des Wirtschaftens. Dafür wiederum bemühen sich alle Staaten weltweit, das Thema GreenTech auf den Weg zu bringen. Was es hierfür dringend braucht, sind günstige Energie- und Metall-Rohstoffe. Die neue Critical Raw Materials Liste des US-Energieministeriums (DOE) ist gerade erschienen. Im Ergebnis gelten die Batterierohstoffe Kupfer und Nickel als annähernd kritisch, Graphit sogar kurz- und mittelfristig als kritisch, Lithium und Kobalt bleiben kritisch. Der Bericht betont ausdrücklich die hohe Bedeutung dieser Rohstoffe und Materialien für die Elektrifizierung. Vor allem im Zeitraum von 2025 bis 2035 sieht das Ministerium Engpässe auf dem Kupfermarkt. Die DOE-Liste kritischer Materialien ist auch entscheidend für die Berechtigung für Steuergutschriften im Rahmen des Inflation Reduction Acts (IRA). Dieser sieht vor, dass Bonifikationen erhältlich sind, wenn ein bestimmter Anteil der etwa in E-Autos verbauten Rohstoffe aus den USA oder einem Land mit Freihandelsabkommen stammt.

Strategieschwenk – Große Konzerne machen sich im Bereich Batteriemetalle stark

Wer die weltweite Konjunktur-Entwicklung beobachtet, erkennt einen markanten Rückgang im Bereich Bau- und industrieller Großanlagen. Wegen verschiedener politischer Rahmenparameter und hohen Energiepreisen scheint gerade Mitteleuropa als Investitionsstandort „out“ zu sein. Mit unzähligen Bestrebungen versuchen die EU-Regierungen Investoren für die große Energiewende zu gewinnen. Denn ohne privates Interesse werden die großen Investitionssummen nicht gestemmt werden können. Der Verzicht auf fossile Energie wird nur innerhalb der EU mehrere Billionen Euro kosten. Diese Summen sind unverträglich für eine solide Haushalsrechnung unter Brüsseler Statuten. Multinationale Konzerne erkennen die naheliegenden Trends und stellen ihre Strategie darauf ein.

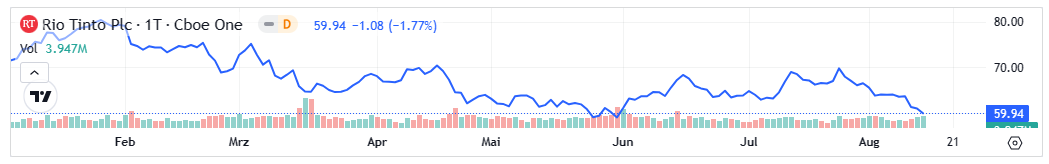

Der Bergbauriese Rio Tinto (LON:RIO) (LSX: RIO1 WKN: 852147 ISIN: GB0007188757) sieht für die chinesischen Märkte bereits heute eine Stagnation in der Stahlproduktion, man erwartet sogar mittelfristig sinkende Eisenerzpreise. „Ich glaube, dass China bei der Stahlproduktion einen Sättigungspunkt erreicht hat“, sagte Jakob Stausholm, Vorstandsvorsitzender von Rio. Bei Rio Tinto zieht man deshalb den Ausbau der Produktion von „zukunftsträchtigen“ Mineralien wie Kupfer und Nickel in Betracht. Zu diesem Zweck möchte Rio Tinto sich mit dem weltweit größten Kupferproduzenten Codelco arrangieren, um in der abgelegenen chilenischen Atacama-Region ein wichtiges neues Grundstück zu erschließen. Die Investitionen werden in die Schürfstelle Agua de la Falda fließen und betragen ca. 46 Mio. USD. „Kupfer ist von entscheidender Bedeutung für die globale Energiewende, die im Mittelpunkt der Strategie von Rio Tinto steht. Chile ist eine der wichtigsten Quellen für die weltweite Versorgung, da die Nachfrage nach Kupfer für erneuerbare Energien und Elektrifizierung steigt“, sagte CEO Stausholm. Mit einem Gesamtumsatz von 55,6 Mrd. USD verdiente der Konzern im Jahr 2022 ganze 12,4 Mrd. USD. Den höchsten Kurs erreichte das britisch-australische Unternehmen mit 73,75 EUR im Januar 2023. Damals waren die Konjunkturforscher noch der Ansicht, dass die westlichen Industrienationen schlechtestenfalls eine weiche Landung in ihrem Wachstum erfahren würden. Der Einbruch im Immobilien-Sektor hatte aber gerade bei großen Eisenproduzenten wie Rio Tinto seither zu stärkeren Kurskorrekturen geführt.

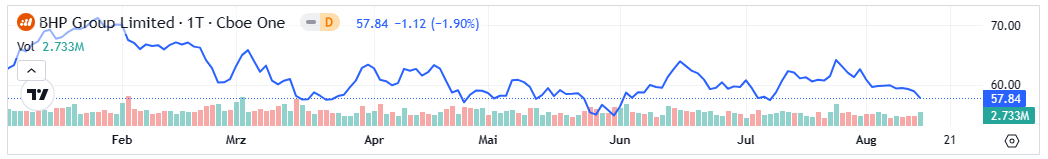

Der australische Konkurrent BHP (ASX:BHP) Group (ASX: BHP WKN: 850524 ISIN: AU000000BHP4) hofft nach einem schwachen ersten Geschäftshalbjahr auf eine Erholung in China. Weil die Nachfrage nach Eisenerz, Kupfer und Kohle dort in den ersten Monaten des Geschäftsjahres 2023 sank, gingen Umsatz und Gewinn entsprechend zurück. Ungewöhnlich stark bekam der Konzern die hohe Inflation in anderen Ländern zu spüren, der Kostendruck stieg, weil Energie und Arbeitskräfte teurer geworden sind. Die Erlöse sanken so im ersten Halbjahr um 16% Prozent auf 25,7 Mrd. USD, der Gewinn brach sogar um knapp ein Drittel auf rund 6,5 Mrd. USD ein. Als Reaktion senkte der Konzern die Dividende um 40%. BHP produziert überwiegend Eisenerz, Kupfer und Kohle und möchte in den nächsten Jahren große Schritte in Richtung Dekarbonisierung seiner Schürfstätten erreichen. Für die Elektrifizierung der Fahrzeugflotte wurde der japanische Konzern Toyota (TYO:7203) verpflichtet, daneben sollen ausgewählte Minenbetriebe mit Windrädern ausgestattet werden. Erstes Projekt mit dem Partner Enel (BIT:ENEI) Green Power ist bei der Tochter BHP Nickel in West-Australien mit erhofften CO2-Einsparungen von 32%. Strategisch soll der Kupfer- und Nickel-Abbau deutlich mehr Stellenwert bei BHP erhalten.

Auch deutsche Konzerne spielen eine Rolle im internationalen Wettlauf der GreenTech-Forcierer. So ist BASF (ETR:BASFN) (FRA: BAS WKN: BASF11 ISIN: DE000BASF111) einer der größten Hersteller von Kathodenmaterial weltweit. Der Ludwigshafener Chemiekonzern produziert Ausgangsmaterialen für Hightech-Hersteller im alternativen Energie- und E-Mobilitätsbereich. In 2022 wurde man strategischer Lieferant von Kathodenmaterialien für die Batteriezellen von Prime Planet Energy & Solutions (PPES), dem E-Batterie-Joint-Venture von Toyota und Panasonic (TYO:6752). Die neu angewandte BASF-Rezeptur wird heute immer noch unter Verschluss gehalten, denn weltweit ist ein Wettrennen um die leistungsstärkste Batterie für die E-Mobilität ausgebrochen. Die BASF-Aktie hat in 2023 seit den Tiefstständen bei rund 38 EUR wieder recht kräftig auf über 54 EUR zulegen können. Mit aktuell 46,2 EUR ist der Wert zuletzt aber wieder zurückgekommen. Auch hier hatte es zwei Gewinnrevisionen in Folge gegeben. Trotzdem: Mit Sicht auf 2025 bezahlt der Anleger derzeit ein KGV von knapp 8,5 und erhält eine Ausschüttung von über 7%, falls der aktuelle Gewinntrend nicht zu einer Kürzung der Ausschüttung führt.

Strategische Metalle im Fokus – Deep South, Arcadia und Ionic Rare Earth

Wenn es um den Ausbau der Förderung geht, blicken große Bergbaukonzerne auf interessante Liegenschaften in der Nähe ihrer eigenen Schürfstätten. Der Kupfer-Deal von Rio Tinto zeigt, wie schnell eine Ansiedlung neuer Bergbaukapazitäten gehen kann. Für eine Erweiterung der Kupfermengen werden neben Nord- und Südamerika auch Liegenschaften in Afrika in Anschein genommen, denn auch hier zeigt man sich bergbaufreundlich und die operativen Kosten liegen in der Regel unter dem weltweiten Schnitt.

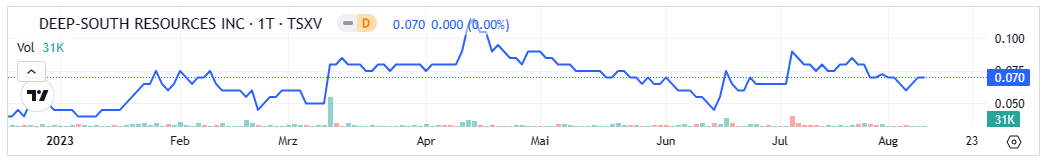

Der kanadische Explorer Deep South Resources (TSXV:DSM) (TSX-V: DSM (NASDAQ:ABMD) WKN: A2DGWF ISIN: CA24378W1032) verfügt über eine rund 370 km² umfassende und zusammenhängende Landmasse im Süden Namibias. Die Infrastruktur ist über Straßen, Energie, Wasser und Hafenanbindung exzellent, auch gut ausgebildete Arbeitskräfte lassen sich finden. Die ehemalige deutsche Kolonie verfügt über eine stabile Regierung und Landrechte gelten als sicher. Das Frazer Institut bewertet Namibia als das beste Land Afrikas und führt es unter allen Bergbauländern der Welt auf Platz 14. Das HAIB-Kupfer-Projekt im Süden Namibias war historisch schon von Teck und Rio Tinto bearbeitet worden, nun gibt es weitere Bohrergebnisse nachdem die Bohrlizenz erst vor einigen Wochen rechtlich neu an Deep South erteilt wurde. Insgesamt hatte Deep South nun 13 Bohrungen absolviert und die Ergebnisse können sich sehen lassen. Die Bohrlöcher erstrecken sich über etwa 1.361 Meter und decken alle 4 Zielgebiete ab. Das Ziel der Bohrungen bestand darin, die zuvor identifizierten höhergradigen Teile des HAIB-Kupferprojekts besser abzugrenzen und die Gehalte zwischen den Zonen zu testen. Sie betrugen laut Bekanntmachung zwischen 0,35 und 0,97% CuEq über Längen von bis zu 50 Metern. Der CEO Pierre Léveillé zeigt sich zufrieden und macht mit den seitlich geneigten Bohrungen weiter, um die vermuteten vertikalen Strukturen zu identifizieren. Die DSM-Aktie jubilierte nach der rechtlichen Klarstellung zur Lizenz und stieg kurzfristig auf 0,11 CAD. Aktuell werden die 169,4 Mio. Aktien mit einem Marktwert von nur 11,9 Mio. CAD bewertet. Der Kupfer-Standort in Namibia verspricht großes industrielles Potential.

Auch die australische Arcadia Minerals Ltd. (ASX: AM7 WKN: A3C7FG ISIN: AU00001458154) tummelt sich im Bereich von Batterie-Metallen und konzentriert sich dabei auf Namibia. Im Fokus steht das Explorieren von Metallen wie Lithium, Tantal, Platingruppenelementen sowie Nickel und Kupfer. Das Unternehmen treibt derzeit 5 Projekte voran, eines davon ist das Swanson Tantal-Lithium-Projekt. Hier gibt es bereits ein Machbarkeitsstudie, welche einen Free Cashflow von 6,4 Mio. AUD pro Jahr erwarten lässt, wenn das Projekt in die Produktion übergeht. Eine neue JORC-Ressourcenschätzung für Swanson steht an. Es ist bis jetzt die am weitesten explorierte Liegenschaft innerhalb des Arcadia-Portfolios. Im Konzept- bzw. Entdeckungsstatus befinden sich die Ziele TVC (Tantal, Lithium) und Kum-Kum (Nickel, PGE (WA:PGE)). Erste Ressourcendefinitionen lassen sich demnächst bei den beiden Lithium-Zielen Bitterwasser aus Ton und Sole erwarten, denn hier wurden erhebliche geophysikalische Anomalien entdeckt. Beim Lithium-Ton-Projekt konnten die Schätzungen kürzlich von 286.909 LCE-Tonnen auf 327.284 LCE-Tonnen angehoben werden. Das Lithium-Sole-Projekt soll das Lithium aus unterirdischen Wasser-Reservoirs gewinnen. Die jüngsten Bohrungen führten zur Entdeckung von lithiumhaltigen Wasser-Solen in 28 Metern Tiefe mit einer beeindruckenden Ausdehnung. Auch das Karibib Gamikaub Kupfer-Gold Projekt macht Hoffnung. Erste Untersuchungsergebnisse des 25 Kilometer langen Korridors bestätigen eine vorhandene Mineralisierung. Für die weiteren Arbeiten hat sich Arcadia mit einer Platzierung 1,5 Mio. AUD gesichert. CEO Philip Le Roux ist mit den Fortschritten sehr zufrieden und möchte sich mittelfristig im Sektor der Batterie-Metall-Produzenten wiederfinden. Die 94 Mio. ausgegebenen Aktien bewerten das Unternehmen mit rund 10 Mio. australische Dollar. Die Liegenschaften versprechen hohes Potenzial.

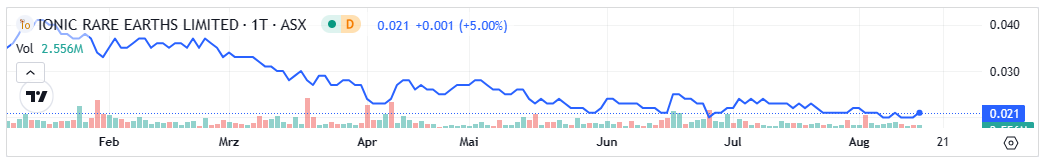

Leider sind für verschiedene moderne Technologien von Smartphones bis hin zu Windturbinen auch Seltene Erden unerlässlich. Die drei größten staatlichen Unternehmen in China schlossen sich im Dezember 2021 zur China Rare Earth Group zusammen. Das neue Unternehmen ist nun der weltweit zweitgrößte Bergbau- und Raffineriekonzern für diese Metallklasse und produziert fast ein Drittel der chinesischen Produktion. Dies dürfte es Peking erleichtern, die Wünsche der westlichen Industrienationen als politisches Druckmittel einzusetzen und ggf. auch Lieferungen zu begrenzen, zum Schutz der eigenen Industrien. Eine Herausforderung für die Regierungen der freien Welt, die Sache in die eigene Verantwortung zu nehmen. Ein genauerer Blick sollte deshalb auf die Ionic Rare Earth Ltd. (ASX: IXR, WKN: A2P18Q, ISIN: AU0000081341) gerichtet werden. Das Unternehmen sieht sich mit seinem Makuutu Rare Earth-Projekt in Uganda sehr gut positioniert. Der globale Bedarf hat sich aufgrund des „European Cristical Raw Materials Act“ von 2022 noch einmal stark konkretisiert. Die Verlautbarung sieht vor, dass bis 2030 nicht mehr als 65% des europäischen Bedarfs an REE von einem einzelnen Drittland bezogen werden soll. Doch bislang stammen über 70% aus China. Ionic möchte sowohl Seltene Erden fördern, sie selbst raffinieren sowie auch recyclen und das mit gänzlich eigenen Technologien. Eine Demonstrationsanlage ist bereits installiert und die Phase V des Bohrprogramms ist bereits angelaufen. Ziel ist es, die Erstschätzung von 532 Mio. Tonnen an Seltenerdoxiden mit einer Gradierung von 640 ppm noch einmal auszubauen. Vorteilhaft ist der Reinheitsgrad im ionischen Ton-Gestein ohne die sonst üblichen Verunreinigungen mit Uran und Thorium. Makuutu könnte sich nach aktuellen Schätzungen zur größten REE Ton-Lagerstätte außerhalb Chinas entwickeln. Im Oktober 2022 vergab die Regierung von Uganda bereits die ESG-Freigabe. Die Infrastruktur in der Umgebung hat Tier 1-Klasse, was dem Unternehmen eine niedrige Investitionsplanung erlaubt. Der Aktienkurs schwankte in den letzten 6 Monaten im Korridor von 0,02 bis 0,03 AUD. Damit addieren sich die 3,94 Mrd. Aktien zu einem Unternehmenswert von knapp 90 Mio. Australische Dollar. Mit einer Minenlaufzeit von 35 Jahren könnte Ionic Rare Earth die Antwort auf die westlichen Versorgungsprobleme in Sachen Seltene Erden sein.

Siemens Energy (ETR:ENR1n) und Nordex (ETR:NDXG) – Schwere Zeiten für die Windanlagenbauer

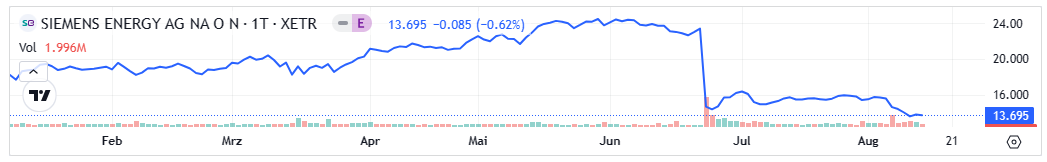

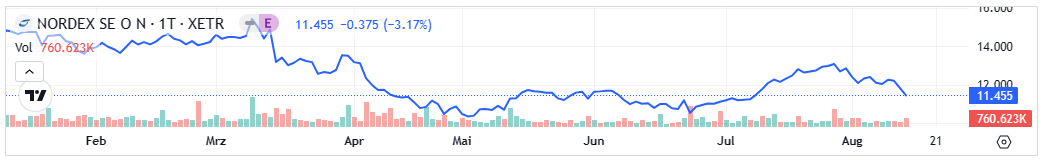

Noch ein kurzer Blick auf die größten Verbraucher von strategischen Metallen inklusive Seltene Erden. Der Energieriese Siemens (ETR:SIEGn) Energy (FRA: ENR WKN: ENER6Y ISIN: DE000ENER6Y0) und der Windanlagenbauer Nordex (FRA: AEM WKN: 860325 ISIN: DE000A0D6554) sind Abnehmer der begehrten metallischen Ware, denn sie wird für die Außenhülle, Magnetschalter und die Elektrogeneratoren eines Windrads gebraucht. Siemens Energy und Nordex sind typische Vertreter des Sektors alternative Energien an der Deutschen Börse (ETR:DB1Gn).

Siemens Energy ist sehr breit aufgestellt, man kennt die Münchner aus der Anlagen- und Turbinentechnik seit über 100 Jahren. Damit ist man auch Hauptlieferant von Gaskraftwerken und Kraft-Wärme-Kopplungstechnik. Für Berlin ist dieser Zweig nicht mehr so wichtig, denn die Abkehr von der fossilen Energie ist bereits beschlossene Sache. Siemens verlagerte den Fokus daher in den letzten Jahren auf die Windenergie, fossile Kraftwerke baut man aber erfolgreich im Ausland. Der kostspielige Eintritt in das Windgeschäft hat dem Konzern bislang nur geschadet. In diesem Jahr sind bereits 4,5 Mrd. EUR Verlust zu verkraften, denn die spanische Tochter Gamesa hat extreme Qualitätsprobleme und steckt in der Gewährleistungshaftung. Hoffentlich kann Siemens das Problem schnell lösen und vom üppigen Orderbuch über 109 Mrd. EUR letztlich auch profitieren. Die Aktie hat sich zuletzt fast halbiert und steht mit 13,78 EUR nur ca. 4 EUR über Allzeit-Tief.

Etwas zuversichtlicher sieht es beim Windanlagen-Konkurrenten Nordex aus. Zwar ringt der Windpark-Konstrukteur ebenso wie Siemens mit horrenden Kosten, die Zahlen zum Halbjahr lesen sich aber etwas entspannter. So erhöhte sich der Umsatz von 2,1 auf 2,8 Mrd. EUR und die verbaute Nennwert-Leistung konnte sich von 1,9 auf 3,1 GW steigern. Dennoch verblieb unter dem Strich ein EBITDA-Verlust von rund 114 Mio. EUR. Wegen des erfreulichen Auftragseingangs ist das Management aber recht optimistisch, was das laufende Geschäftsjahr angeht: Die Erlöse sollen zwischen 5,6 und 6,1 Mrd. EUR liegen, den Breakeven wird man dennoch erst in 2025 erreichen. Die Aktie ist mit einem Kurs-Umsatz-Verhältnis von 0,5 nicht überteuert, dennoch fehlt der Glaube an den schnellen operativen Turnaround.

Beide Energiewerte (NYSE:XLE) stehen im Orkan der europäischen Energiewende. Der Druck ist sehr hoch, denn die EU-Regierungen müssen ihre Klimaziele erreichen, um ihre Glaubwürdigkeit zu erhalten. Profitabel kann das nur geschehen, wenn der Zugang zu strategischen Metallen nicht eines Tages schwindet. Wer also in Hightech investiert, sollte die Versorgungslage mit Rohstoffen und mögliche geopolitische Konflikte im Blick haben. Wir haben ihnen hierzu einige Investitionsmöglichkeiten vorgestellt.

Fazit

Die Energiewende verschluckt enorme Ressourcen an Investitionskapital und notwendigen Rohstoffen. Um Umweltschutz, Luftreinhaltung und Klimastabilität zu erreichen, braucht es noch viele Jahre. Manchmal hat man das Gefühl, dass Berlin die Determinanten des internationalen Rohstoff-Geschäfts noch nicht ganz verstanden hat. Es nützt nichts, mit großen Parolen vor dem EU-Parlament zu punkten, wichtig ist vielmehr die strategische Umsetzung von Lieferabkommen, Staatsverträgen und attraktiven Fördermöglichkeiten für Unternehmen, die an der Sicherung der energetischen Versorgung partizipieren wollen. Für Europa heißt das viel mehr direkte Investitionen in Liegenschaften und Projekte, die einen sicheren Rohstoffzugang ermöglichen. Private Investoren streuen vom Bergbauriesen bis zur Explorationsgesellschaft und profitieren von der Diversifikation, die eine solche Anlagestrategie bietet. GreenTech-Titel sind hochinteressant, aber oft ambitioniert bewertet. Wie immer gilt: Die gute Mischung macht´s…