Letzte Woche ging es darum, warum die eher bullischen technischen Formationen den zahlreichen Rezessionsprognosen widersprechen. Dass dieser Artikel bei den Lesern auf erheblichen Widerspruch stieß, überrascht nicht weiter, immerhin wurden darin verschiedene bärische Fundamentaldaten genannt.

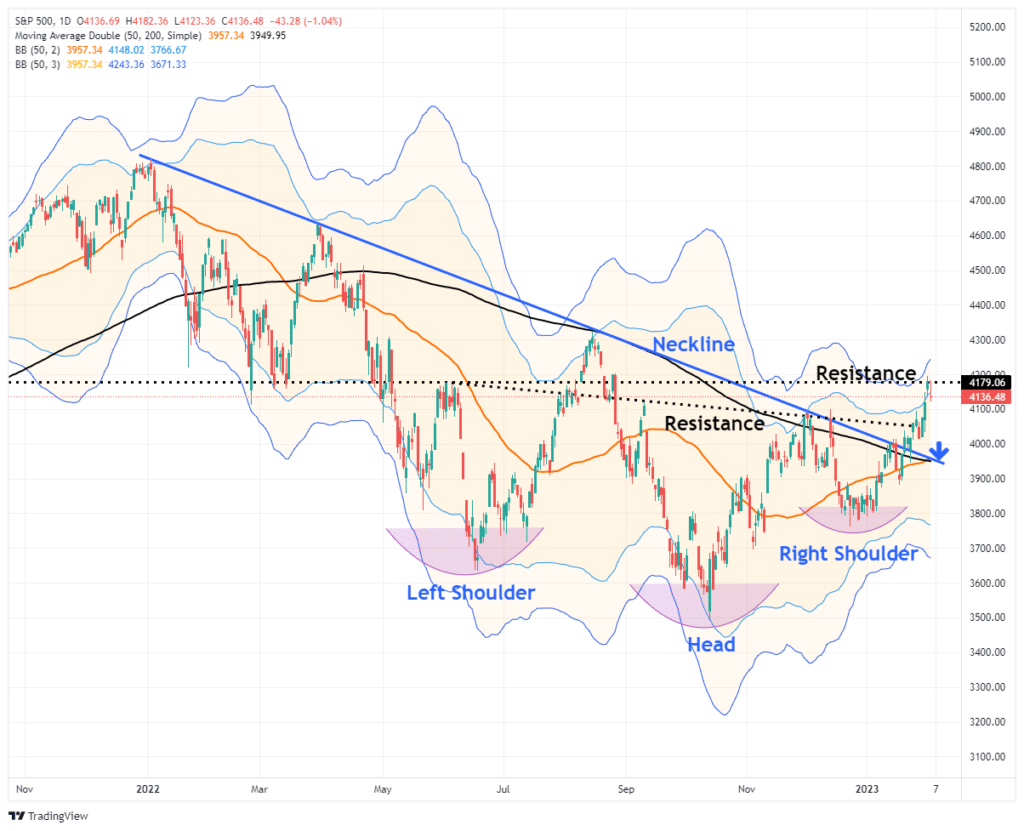

Wie bereits in unserem letzten "Bull Bear Report" diskutiert, hat sich das technische Bild seit den Oktobertiefs deutlich aufgehellt.

"Schon in einem früheren Artikel habe ich darauf hingewiesen, dass das inverse SKS-Muster bereits auf eine Bodenbildung hindeutet. Ein solider Sprung über die Abwärtstrendlinie (mit erfolgreichem Retest) würde die Vollendung dieses Musters bestätigen. Darüber hinaus steht der 50-DMA kurz einer Kreuzung mit dem bearishen 200-DMA. Diese Formation wird als "Golden Cross" bezeichnet und deutet in der Regel auf eine positive Entwicklung der Märkte in der Zukunft hin."

"Der Anstieg der Märkte in der vergangenen Woche stieß am Freitag auf Widerstand, als die Märkte bis auf 3 Standardabweichungen über den 50-DMA stiegen. Die Schwäche am Freitag kam zwar nicht unerwartet, aber es muss auch überprüft werden, ob der aktuelle Ausbruch legitim ist."

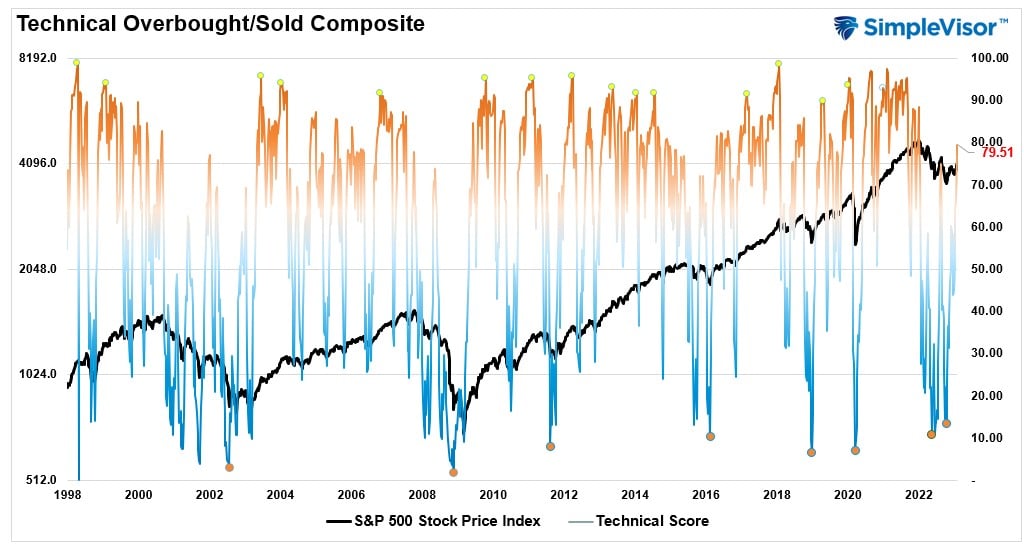

Darüber hinaus ist unser wöchentlicher technischer Composite-Indikator nicht wieder in den Hausse-Modus zurückgekehrt. Der Indikator ist über die Marke von 70 gestiegen. Es ist das erste Mal seit über einem Jahr, dass dieser Wert erreicht wurde.

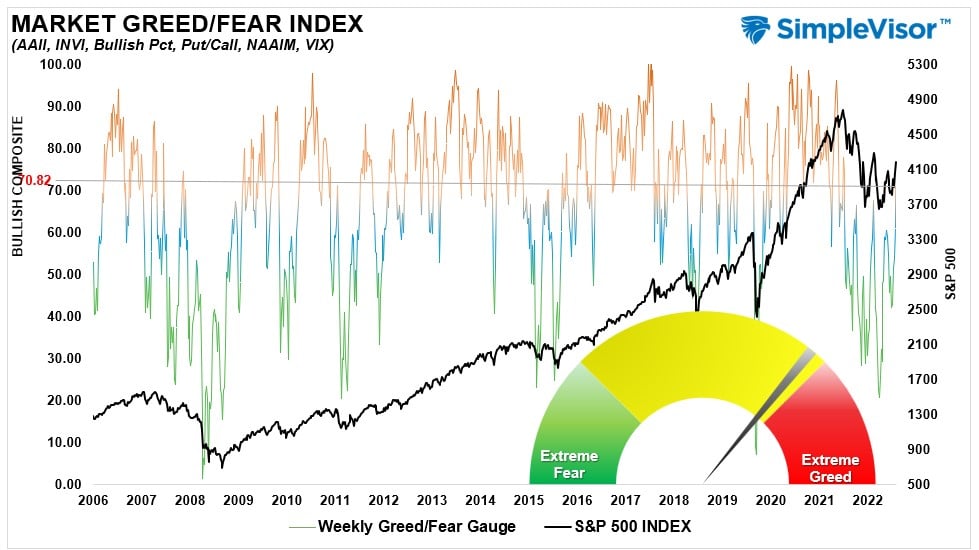

Auch die Anlegerstimmung ist wieder in den Bullenmodus gewechselt. Unser zusammengesetzter Fear/Greed-Indikator, der die Stimmung und die Positionierung misst, tendiert in Richtung "Gier".

Historisch gesehen sind diese technischen Werte immer einer Fortsetzung eines bullischen Trends auf dem Markt vorausgegangen. Kritisch ist allerdings anzumerken, dass sich das technische Umfeld zwar aufgehellt hat, aber dennoch Risiken für den technischen Aufwärtstrend bestehen.

"Ob der Bärenmarkt endet, werden wir relativ bald erfahren. Um zu bestätigen, dass der Breakout nachhaltig ist und die Baisse damit zu Ende geht, ist ein Rückfall auf die vorherige Abwärtstrendlinie, die hält, unerlässlich. Ein solcher Pullback würde gleich mehrere Dinge bewirken: Er würde den überkauften Zustand abbauen, den vorherigen Widerstand in eine Unterstützung verwandeln und die Shortposition wieder auffüllen, um einen Anstieg zu unterstützen. Das letzte Puzzlestück, das über die weitere Richtung entscheiden wird, ist ein Bruch über die Höchststände der letzten Woche, was den nächsten Kursanstieg bestätigt. Daraus würde sich dann ein Ziel von 4300-4400 ergeben."

"Ein Bruch UNTER die Abwärtstrendlinie und den aktuellen Schnittpunkt des 50- und 200-DMA würde darauf hindeuten, dass es sich bei dem Breakout tatsächlich um eine Täuschung handelt. Dies würde bestätigen, dass der Bärenmarkt noch immer intakt ist und ein erneuter Test der Tiefststände des letzten Jahres wahrscheinlich wäre."

Auch wenn die technischen Daten auf kurze Sicht positiv sind, kann ich den fundamentalen Argumenten der Leser nicht widersprechen.

Grundlegende Probleme

Greg Feirman von Top Gun Financial hat letzte Woche eine interessante Beobachtung geteilt.

"Diejenigen von uns, die einen eher fundamentalen Ansatz verfolgen, zerbrechen sich gerade den Kopf, weil die Kursentwicklungen nicht mit den Unternehmensgewinnen übereinstimmen. Apple (NASDAQ:AAPL) meldete einen Umsatzrückgang von 5,5 % im 4. Quartal 2022 - und dieses Quartal umfasste 14 Wochen im Vergleich zu 13 im Vorjahreszeitraum. Der Reingewinn ging um 13,4 % zurück. Während der Gesamtumsatz von Google (NASDAQ:GOOGL) (GOOG/GOOGL) um 1 % stieg, gingen die Einnahmen im Kerngeschäft Werbung um 4 % zurück. Und während Meta (NASDAQ:META) eine enorme Erleichterungsrallye feierte, waren die Fundamentaldaten mit einem Umsatz von -4,5 % und einem EPS von -52 % im Vergleich zum Vorjahr alles andere als erfreulich.

Es sieht also stark nach einem Showdown in den kommenden Wochen aus. Ich behaupte, dass "der Markt kurzfristig eine Abstimmungsmaschine, langfristig aber eine Waage ist" (Ben Graham (NYSE:GHC)). Das heißt, kurzfristig folgen die Kurse der Masse, langfristig aber folgt die Masse den Fundamentaldaten. Der Markt kann in den kommenden Tagen und Wochen zwar weiter steigen, aber irgendwann geht dieser Rallye die Puste aus und dann werden wir sie als eine von vielen Bärenmarkt-Rallyes betrachten."

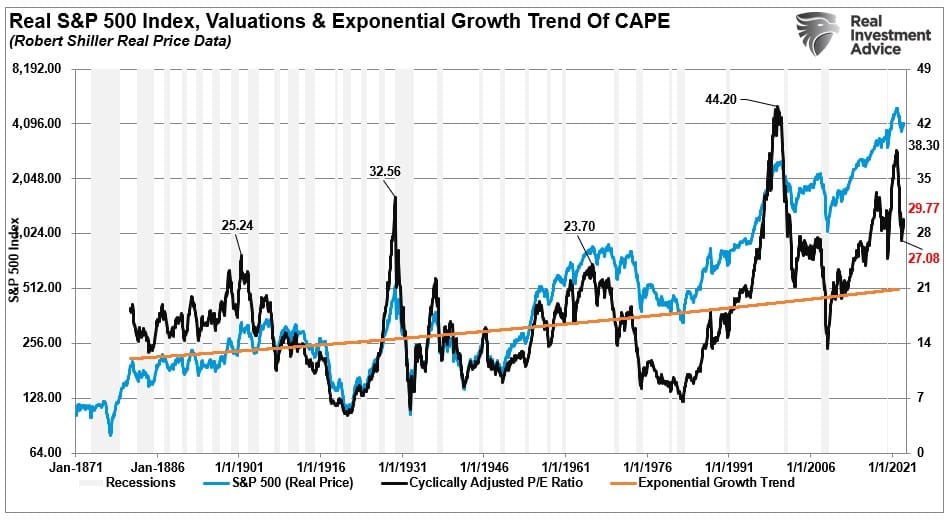

Greg hat Recht. Seit Anfang des Jahres beruht der Marktanstieg ausschließlich auf der Ausweitung der Multiples, da sich sowohl die Gewinne als auch die Gewinnschätzungen weiter verschlechtern. Wie man sieht, sind die Bewertungen auf das 29-fache der realen Gewinne gestiegen, was im historischen Vergleich teuer ist.

Gleichzeitig gehen die Gewinne und Schätzungen weiter dramatisch zurück, obwohl die Analysten optimistisch bleiben, dass sich die Situation im Laufe des Jahres verbessern wird.

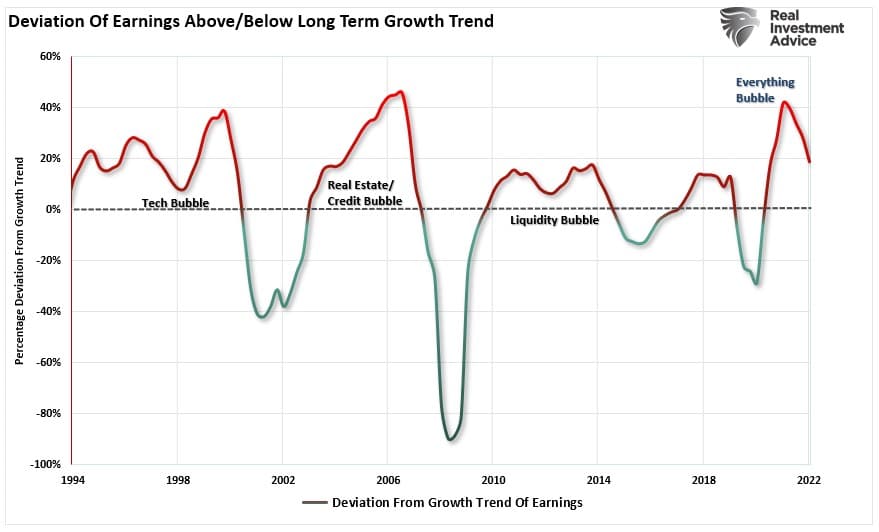

Die erhoffte Gewinnerholung hängt jedoch von einem wesentlich stärkeren wirtschaftlichen Umfeld ab, das dieses Gewinnwachstum unterstützt, zumal die Erträge nach wie vor 20 % über ihrem langfristigen Wachstumstrend liegen. Die erwartete Erholung erscheint aufgrund der massiven Konjunkturspritzen, die den Konsum angekurbelt haben, zu optimistisch.

Da viele Wirtschaftsdaten auf eine weitere Schwäche in den kommenden Monaten hindeuten, bleiben die Fundamentaldaten des Marktes eine Herausforderung für den technischen Aufwärtstrend.

Historisch gesehen neigen die Märkte jedoch dazu, wirtschaftliche und fundamentale Erholungen 6 bis 9 Monate im Voraus einzupreisen. Das würde darauf hindeuten, dass die optimistischeren Ansichten über eine "weiche Landung" für die Wirtschaft realistisch sein könnten.

Das einzige Problem dabei ist, wiederum aus fundamentaler Sicht, dass in der Vergangenheit bei einer Inflation von deutlich über 5 % und anhaltender Zinserhöhungen durch die Fed das "Goldilocks"-Ergebnis nicht eingetreten ist.

Jetzt Bulle, später Bär?

Was sollte ein Anleger also mit einem solchen Zwiespalt anfangen?

Die Antwort ist einfacher, als man auf den ersten Blick erwarten könnte.

Der Markt kann wirtschaftliche und fundamentale Realitäten kurzfristig ignorieren. Greg stellte fest, dass der Markt kurzfristig eine "Abstimmungsmaschine" ist. Mit anderen Worten: Der Markt reagiert auf die "Stimmen" der Herde im Markt. Der Markt wird jedoch die fundamentalen Maßnahmen "abwägen" und längerfristig entsprechend bewerten.

Die Anleger können langfristig enttäuscht werden, wenn sie sich stark auf die "Stimmen" verlassen. Wie ich bereits erwähnt habe, haben viele Anleger den Anstieg des Marktes von 2009 bis heute aus verschiedenen nachvollziehbaren, fundamentalen Gründen fast vollständig verpasst. Ja, sie haben den Crash von 2008 verpasst, aber im darauffolgenden Jahrzehnt weit mehr an entgangenen Kapitalgewinnen verloren.

"Investoren haben weit mehr Geld verloren, weil sie versuchten, Korrekturen vorwegzunehmen, als durch die Korrekturen selbst." - Peter Lynch

Regeln, die man befolgen sollte

Momentan befindet sich der Markt wieder in einer eher bullischen Phase. Wir brauchen also eine Reihe von Regeln, um diesem Aufwärtstrend bis zu seinem Ende zu folgen.

- Geben Sie Verlierer ab und lassen Sie Gewinner laufen.

- Setzen Sie sich Ziele und halten Sie sich daran. (Ohne spezifische Ziele wird der Handel willkürlich und erhöht das Gesamtrisiko des Portfolios.)

- Emotional motivierte Entscheidungen machen den Investitionsprozess zunichte. (Teuer kaufen/Billig verkaufen)

- Folgen Sie dem Trend. (Der langfristige, monatliche Trend bestimmt 80 % der Portfolioperformance. Eine "steigende Flut hebt alle Boote", aber auch das Gegenteil ist der Fall)

- Lassen Sie niemals zu, dass eine "Trading-Gelegenheit" zu einer langfristigen Investition wird. (Siehe Regel Nr. 1. Alle Käufe sind erst einmal "Trades", bis sich Ihr Anlageargument als richtig erweist)

- Eine Investitionsdisziplin bringt nichts, wenn man sie nicht befolgt.

- Die Chancen auf Erfolg verbessern sich erheblich, wenn die technische Kursentwicklung die Fundamentalanalyse bestätigt. (Dies gilt sowohl für Bullen- als auch für Bärenmärkte)

- Märkte sind entweder "bullisch" oder "bärisch". Während eines "Bullenmarktes" sollten Sie nur long oder neutral sein. Während eines "Bärenmarktes" sollten Sie nur neutral oder short sein. (Bullen- und Bärenmärkte werden durch ihren langfristigen Trend bestimmt)

- Wenn die Märkte an oder in der Nähe von Extremwerten handeln, sollten Sie das Gegenteil von dem tun, was die "breite Masse - die Herde" tut

- Tun Sie mehr von dem tun, was funktioniert, und weniger von dem, was nicht funktioniert (Bei der traditionellen Neugewichtung wird Geld von den Gewinnern abgezogen und den Verlierern zugeführt. Gewichten Sie neu, indem Sie Verlierer reduzieren und Gewinner aufstocken)

Entscheiden Sie sich nicht endgültig für eine Seite

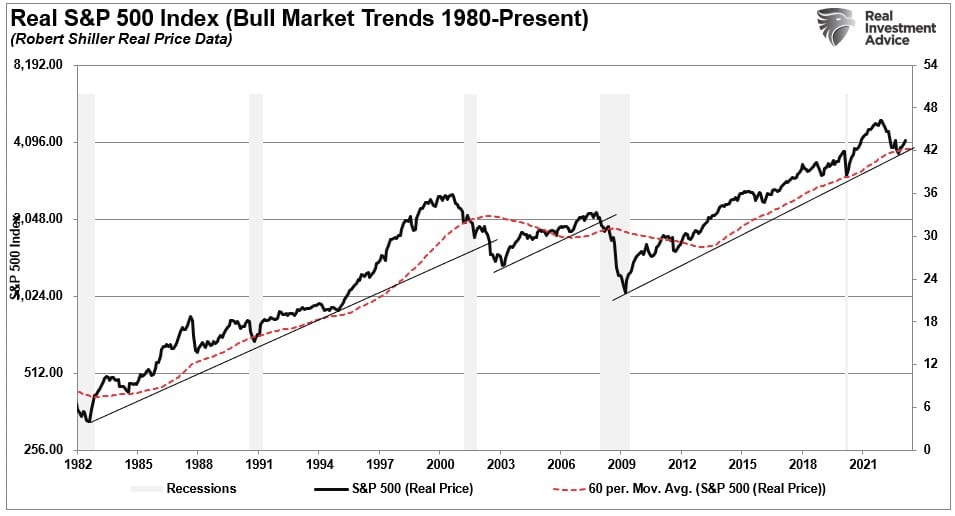

Es gibt mehrere Bezugnahmen auf den "langfristigen Trend" des Marktes. Diese Tendenz bleibt, gemessen an den beiden Trendlinien und dem gleitenden 60-Monats-Durchschnitt, bullisch. Da der Markt vor kurzem seinen Tiefpunkt an diesen Trendlinien erreicht hat, deutet dies darauf hin, dass der längerfristige Bullenmarkt weiterhin intakt ist.

Ja - die Fundamentaldaten werden letztendlich wichtig sein, und zwar viel wichtiger, als viele derzeit glauben. Vorerst geben jedoch die Bullen den Ton im Markt an.

- Vergessen Sie die Vorstelllung,"bullisch" oder "bärisch" zu sein.

- Sobald man sich für eine Seite entscheidet, verliert man die Objektivität gegenüber dem Marktgeschehen.

- Wie lange wird die technische Bullenrallye anhalten? Ich habe keine Ahnung.

- Aber wenn sie zu Ende ist und die Fundamentaldaten wieder in den Fokus rücken, werden wir genügend Zeit haben, um uns entsprechend anzupassen.