Von den Rekordkursen in 2021 und 2022 – als do it yourself voll im Trend lag und viele Menschen die Zeit nutzten um die eigenen 4 Wände aufzumöbeln – ist die Aktie von Hornbach aktuell weit entfernt. Zwar liegen die Umsätze noch immer auf Rekordniveau, aber die Baumarktkette hat mit gestiegenen Kosten und rückläufigen Margen zu kämpfen. Das spiegelt sich auch wieder im Ausblick der Geschäftsführung für das laufende Geschäftsjahr 2024/25. Der Aktienkurs konnte sich zwischenzeitlich trotzdem stabilisieren und wieder deutlich zulegen.

Seit 2020 boomt die Baumarktbranche in Deutschland und Europa, daran konnte auch der zunächst schwierige Start ins Jahr 2023 nichts ändern, als die Unternehmen die Auswirkungen der zahlreichen internationalen Kriege und Krisen zu spüren bekamen, was insbesondere durch gestiegene Energiekosten und Inflation zum Ausdruck kam. Am Ende wurde es dann doch wieder fast ein Rekordjahr für die Branche – und auch für Hornbach (ETR:HBH) (ISIN: DE0006083405) – zumindest wenn man nach dem Umsatz geht. Mit seinen 169 Bau- und Gartenmärkten – davon 96 in Deutschland – und dem Onlinehandel konnte Hornbach rund 6,15 Mrd. EUR (Vj: 6,26 Mrd.) erwirtschaften und lag damit nur 1,6 % unter dem Rekordniveau des Geschäftsjahres 2022/2023.

Beim Aktienkurs von Hornbach war 2023 trotzdem nichts von Rekordlaune zu spüren, dieser gab auf Jahressicht fast 30 % nach. Die Gründe dafür sind auf der Kostenseite zu suchen, was ein Blick auf die Entwicklung der Umsatzrentabilität der letzten Jahre deutlich macht. Diese ist in Ihrer Tendenz eindeutig rückläufig und schrumpfte auf bereinigter Basis von einst 3,5 % im Geschäftsjahr 2021/22 auf 2,43 % im Geschäftsjahr 2023/24 zusammen. Offenbar ist es Hornbach nicht gelungen, die gestiegen Kosten – in Folge der hohen Inflation – im gleichen Verhältnis an die eigene Kundschaft weiter zu geben. Und so lag das von uns berechnete bereinigte Nettoergebnis für 2023/24 dann mit 149 Mio. EUR (Vj: 186 Mio. EUR) rund 20 % unter dem Wert des Vorjahres.

Die Prognose für 2024/25 ist zurückhaltend

Experten erwarten für die Branche weiterhin moderates Wachstum und rechnen bis 2030 mit einem jährlichen Umsatzzuwachs von rund 2,6 %. An der Inflationsfront rechnen führende Wirtschaftsinstitute für 2024 mit Entspannung und die ersten Zinssenkungen dürften in Europa zeitnah Realität werden. Gemäß Geschäftsausblick rechnet Hornbach für das Geschäftsjahr 2024/25 „nicht mit einem wesentlichen Umsatzwachstum“, gibt jedoch ein Umsatzziel an, das 2 bis 5 % über dem Vorjahresniveau liegen soll.

Der Konzern schätzt das wirtschaftliche Umfeld weiterhin als problematisch ein und rechnet auch in 2024/25 mit steigenden Kosten in Folge von Gehaltsanpassungen und regulatorischen Anforderungen. Zudem sind weitere Investitionen in Innovationen und IT-Infrastruktur geplant. Für das bereinigte EBIT geht die Konzernführung daher von einem gleichbleibenden bis leicht steigenden Wert aus.

Die Anzahl der Analystenschätzungen für Hornbach ist überschaubar. Diese sind insgesamt positiv. Von 5 Analysten raten 2 zum Kauf der Aktie und 3 empfehlen zu halten, mit einem durchschnittlichen Kursziel von 88 EUR.

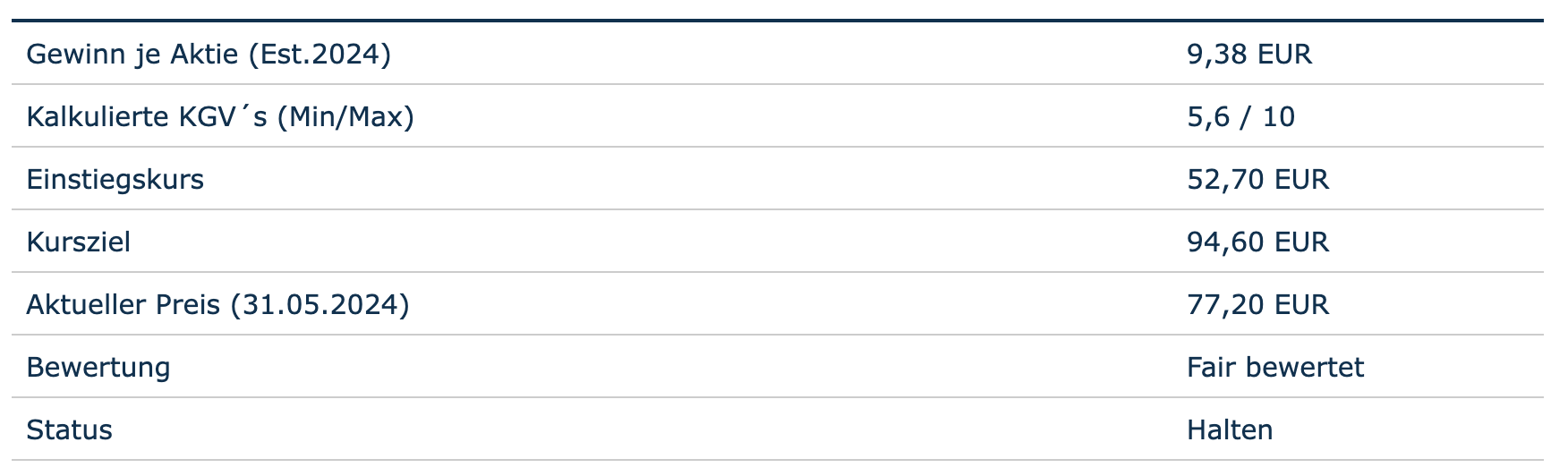

Bewertung auf Basis des Gewinns

Wir gehen für unsere Bewertung davon aus, dass Hornbach den Umsatz um mindestens 2 % steigern (393 Mio. EUR) und das bereinigte Nettoergebnis zumindest konstant halten kann, bei einem Wert von 149 Mio. EUR oder 9,38 EUR je Aktie. Der jährliche Tiefstkurs der Aktie notierte in den letzten 3 Jahren im Durschnitt sehr konstant beim 5,6-Fachen des bereinigten Nettoergebnisses. Der jährliche Höchstkurs notierte die letzten 5 Jahre sehr konstant beim 10-Fachen des bereinigten Nettoergebnisses, mit Ausnahme des letzten Jahres. Da lag das maximale KGV nur noch beim 8,4-Fachen, was einen Rückgang der Volatilität darstellt. Davon ausgehend, dass die Volatilität früher oder später wieder zu ihrer alten Spannbreite zurück findet, berechnen wir mit KGVs von 10 und 5,6 eine Handelsspanne mit einem Kursziel von 94,60 EUR und einem Einstiegskurs von 52,70 EUR.

Charttechnik

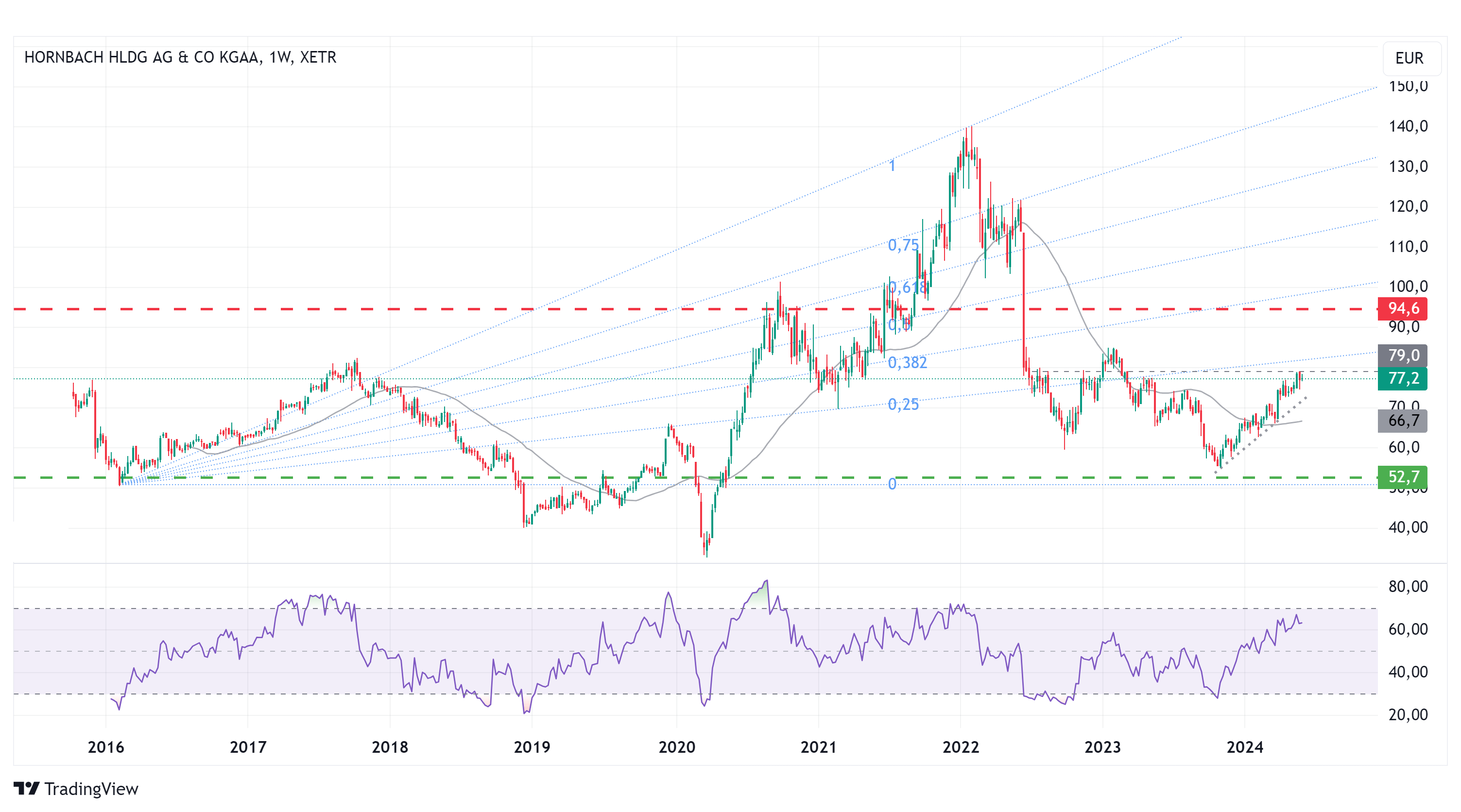

Ausgehend vom Tiefpunkt des Jahres 2016 bei 50 EUR haben wir einen Fibonacci-Fächer am Rekordhoch aus dem November 2022 bei 140 EUR angelegt, um die wichtigsten langfristigen Trendlinien und potenzielle Widerstands- und Unterstützungszonen hervorzuheben. Nach der Ausbildung des Rekordhochs im Januar 2022 hatte die Notierung von Hornbach im Laufe der Jahre 2022 und 2023 alle potenziellen Unterstützungszonen nach unten durchbrochen und einen Boden auf dem langfristigen Unterstützungsbereich zwischen 50 und 55 EUR ausgebildet.

Darauf folgte ein seit November 2023 anhaltender Preisanstieg in dessen Verlauf im Februar zunächst die 200-Tage-Linie (66,70 EUR) wieder überwunden und ein Zwischenhoch bei 79 EUR ausgebildet wurde. Sollte die Marke von 79 EUR auf Tagesschlussbasis überwunden werden, dann wäre dies aus technischer Sicht als Kaufsignal zu werten. Das nächste Ziel wäre dann die Widerstandszone im Bereich von 85 EUR, wobei zunächst das 25er-Retracement bei ca. 82 EUR überwunden werden müsste. Anschließend wäre der Weg frei bis zum 38er-Retracement bei ca. 98 EUR.

Bei einem erneuten Rückfall unter die Marke von 71 EUR – wo aktuell die Unterkante des kurzfristigen Aufwärtstrends liegt – sollte zunächst die 200-Tage-Linie unterstützend wirken und darunter die Marke von 60 EUR. Die relative Stärke auf Basis von 14 Wochen notiert mit einem Wert von 64 bereits nahe dem überkauften Bereich, wobei noch keine Divergenzen zum Kursverlauf zu erkennen sind, ein Indiz dafür, dass die Aufwärtstendenz intakt ist.

Fazit

Die wirtschaftliche Lage bei Hornbach erscheint insgesamt stabil, dennoch sollten Anleger insbesondere die Entwicklung der Margen im Auge behalten. Besondere Beachtung gilt auch der Volatilität, die im letzten Jahr deutlich geringer war als in den Vorjahren, was unserer Ansicht nach aber der allgemeinen Kaufzurückhaltung der Anleger bei Deutschen Nebenwerten geschuldet ist.

Unsere Bewertung basiert auf der Annahme, dass die Aktie zu ihrer alten Handelsspanne zurückfindet und wieder bei einem KGV von 10 notiert, wenn sich die wirtschaftlichen Rahmenbedingungen aufhellen. Sinkende Zinsen und eine nachlassende Inflation könnten hierfür die Impulse liefern. Wir betrachten die Aktie auf dem aktuellen Kursniveau als fair bewertet und stufen diese ein mit Halten. Bis zu unserem Kursziel bei 94,60 EUR besteht eine Gewinnchance von 21 %. Anleger, die einen Kauf zum jetzigen Zeitpunkt in Erwägung ziehen, sollten eine Teilposition aufbauen, da ein erneuter Rückgang auf das berechnete Einstiegsniveau nicht auszuschließen ist.

Investmentidee(n) auf Hornbach

Die Seitwärtstendenz in der Hornbach-Aktie können Anleger mit Seitwärtspapieren wie Discount-Zertifikate nutzen. Ein attraktiv bewertetes Papier ist das Discount-Zertifikat mit der ISIN DE000DW8PC79 und einer Laufzeit bis Dezember 2024. Der Cap (Höchstauszahlungsbetrag) liegt rund 2 Prozent unter dem aktuellen Kurs. Das Wertpapier ist also neutral ausgestaltet und bietet ansehnliche Renditechancen: Sollte der Hornbach-Aktienkurs bei Fälligkeit im Dezember mindestens auf dem Cap notieren, erzielen Anleger eine Rendite von 7,9 % (14,2 % p.a.). Endet der Kurs unterhalb des Caps, verringert sich der Gewinn, der Break-Even liegt bei 70,42 Euro.