Die Entwicklung des S&P 500 spiegelt die Stimmung und Entscheidungen der Anleger wider. Zwischen dem 1. November 2022 und dem 6. September 2024 ist der US-Leitindex erheblich gestiegen – wenn auch mit einigen Schwankungen. Derzeit herrscht Unsicherheit unter den Anlegern, insbesondere aufgrund von Sorgen über eine mögliche Rezession und Änderungen in der Geldpolitik.

Dennoch müssen wir uns als Anleger an die aktuellen Marktbedingungen anpassen. Hier kann die technische Analyse helfen, die Bewegungen des Marktes – sowohl in Phasen steigender als auch fallender Kurse – besser zu verstehen. In diesem Blog werfen wir einen Blick auf drei bullische und drei bearishe Perspektiven, die auf wichtigen technischen Indikatoren wie Momentum und relativer Stärke basieren. Zum Schluss stellen wir fünf konkrete Ansätze vor, mit denen Anleger ihr Risiko im aktuellen Umfeld besser steuern können.

Bull Case

1. Wichtige Unterstützung an zentralen Glättungslinien

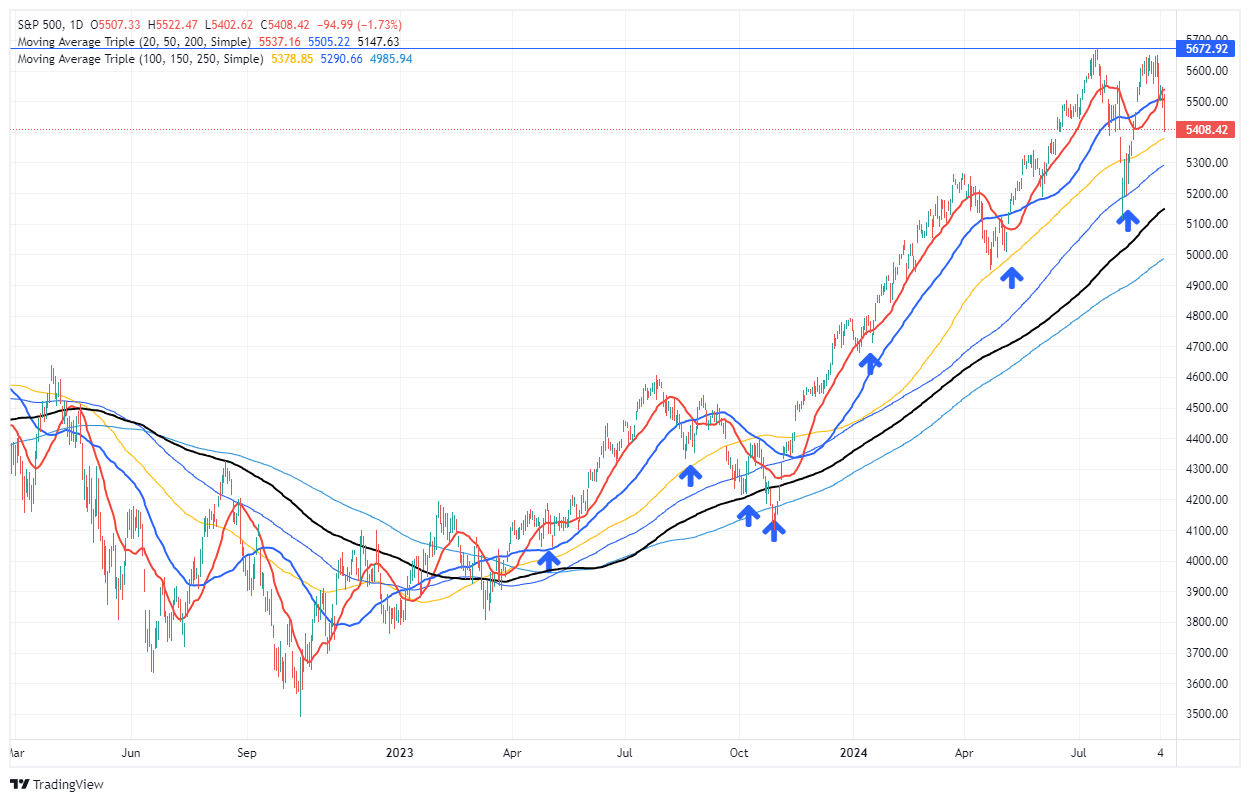

Ein bedeutendes bullisches Signal für den S&P 500 ist die wiederkehrende Tendenz, Unterstützung an wesentlichen gleitenden Durchschnitten zu finden. Im Verlauf der gesamten Analyseperiode haben insbesondere die 50-, 100- und 200-Tage-Durchschnitte dem Index solide Unterstützung geboten, wobei diese insbesondere gegen Ende 2023 und Anfang 2024 eine entscheidende Rolle spielten.

Trotz des Abwärtsdrucks, dem der Index im August ausgesetzt war, zeigt die Erholung vom 150-Tage-Durchschnitt die Bereitschaft der Käufer, bei günstigen Niveaus verstärkt Positionen aufzubauen. Die Tatsache, dass der S&P 500 kontinuierlich oberhalb der 200-Tage-Linie gehandelt wird und dieser Durchschnitt weiterhin eine aufwärtsgerichtete Tendenz aufweist, untermauert die Stärke des langfristigen Aufwärtstrends.

2. Momentum-Indikatoren signalisieren Potenzial für mögliches Reversal

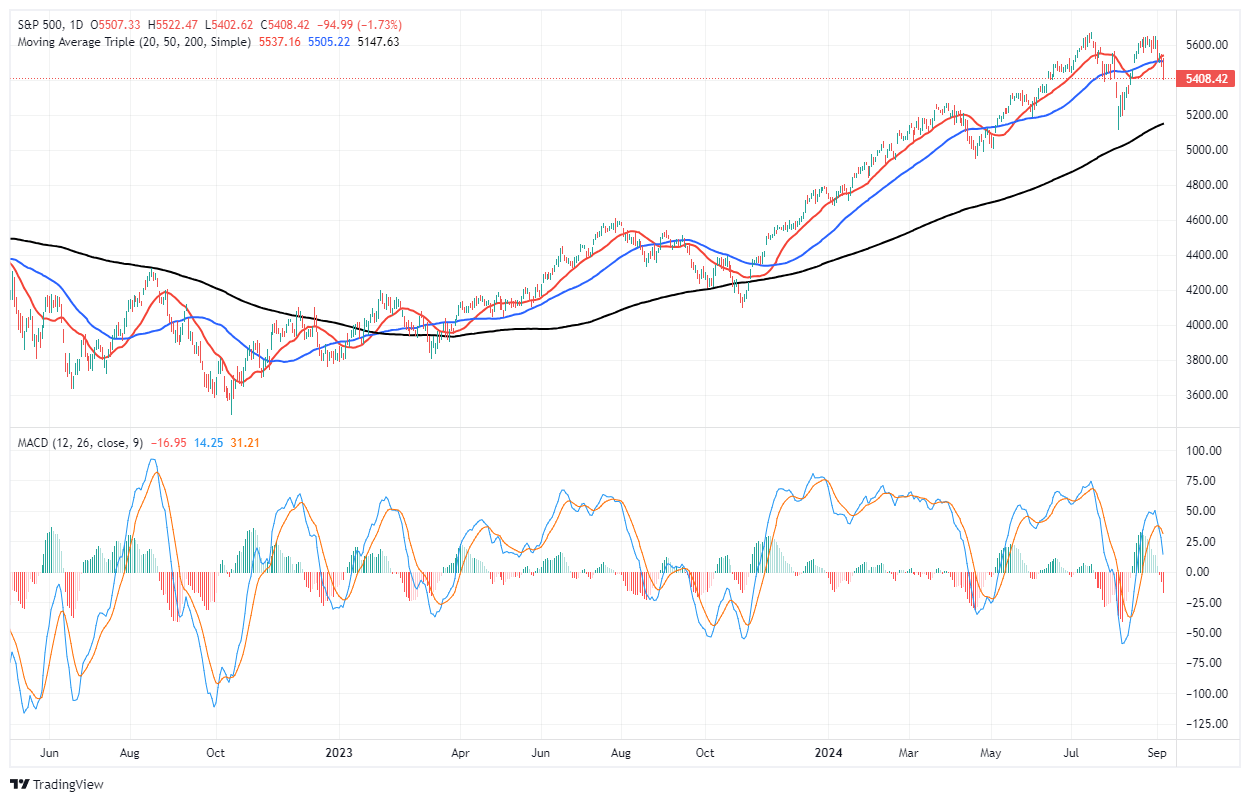

Momentum-Indikatoren, insbesondere der Moving Average Convergence Divergence (MACD), haben kürzlich ein kurzfristiges Verkaufssignal generiert, das zeitlich mit der jüngsten Kurskorrektur zusammenfiel. Historisch betrachtet führten solche Signale zu temporären Kursrückgängen, wobei der MACD seine Tiefpunkte regelmäßig bei Werten von -25 oder -50 erreichte.

In den vergangenen zwei Jahren nutzten Anleger diese Phasen wiederholt als Gelegenheiten, ihr Aktienengagement auszubauen. Ein MACD-Wert unter -50 deutet jedoch erfahrungsgemäß darauf hin, dass die Märkte möglicherweise einen Wendepunkt von einem Aufwärts- in einen längerfristigen Abwärtstrend erleben.

3. Relative Strength Index (RSI) nahe überverkauftem Niveau

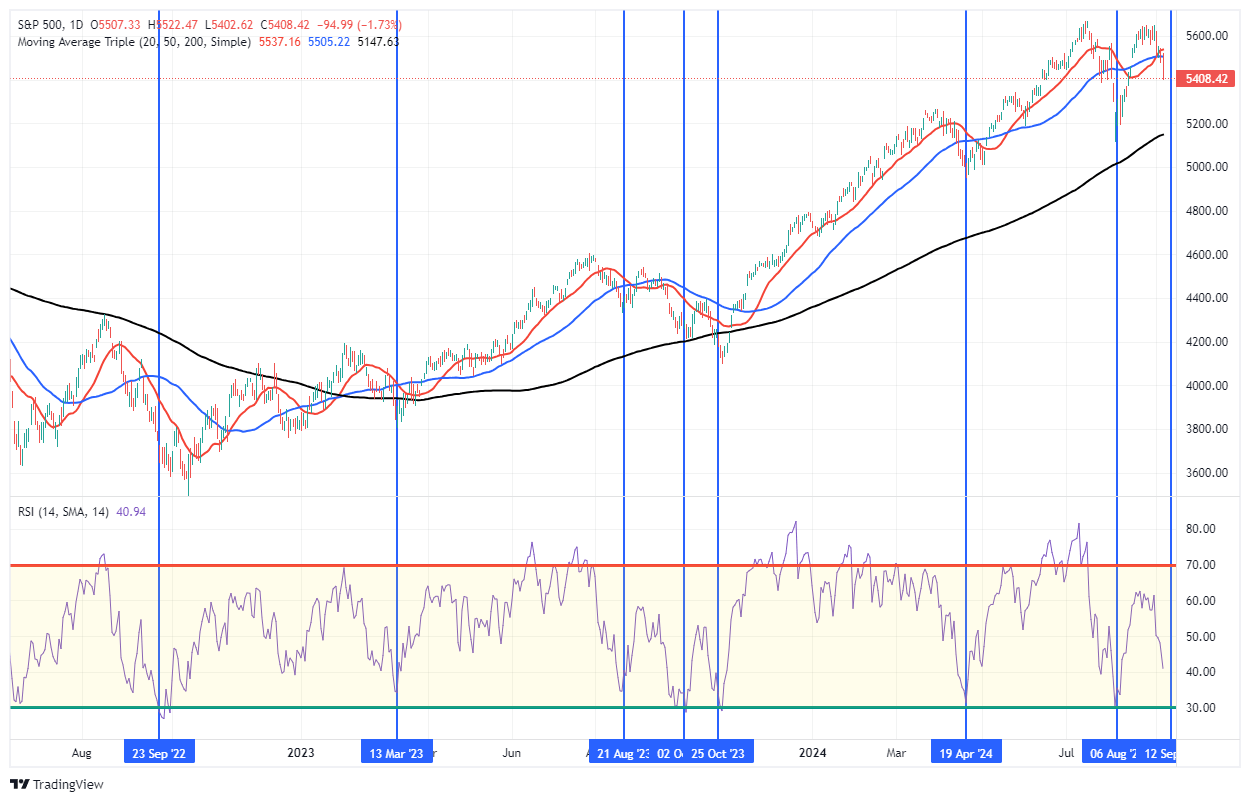

Der Relative Strength Index (RSI) ist ein technischer Indikator, der das Ausmaß der jüngsten Kursbewegungen misst. Zum Handelsschluss am Freitag näherte sich der RSI dem überverkauften Bereich von 30. Obwohl dieser Wert noch nicht vollständig erreicht wurde, deutet dies darauf hin, dass die Märkte kurzfristig weiter unter Druck geraten könnten. Historisch betrachtet haben derart niedrige RSI-Werte jedoch häufig ein vorläufiges Markttief signalisiert.

Ein RSI-Wert von 30 oder niedriger weist typischerweise auf einen übermäßigen Verkaufsdruck hin, was wiederum auf ein potenzielles Wiedererstarken der Käufer hinweisen könnte. In den Monaten April und August 2024 bewegte sich der RSI bereits auf diesen überverkauften Niveaus, was als starkes Signal für bullisch orientierte Marktteilnehmer diente, eine bevorstehende Erholung zu antizipieren.

Obwohl die aktuelle Marktkorrektur möglicherweise noch nicht abgeschlossen ist, deuten die derzeit niedrigen RSI-Werte auf eine bevorstehende Erholungsphase hin. Anleger sollten diese Gelegenheiten nutzen, um ihr Portfoliorisiko strategisch anzupassen.

Sie sollten aber auch auf die Warnungen der Pessimisten hören.

Bear Case

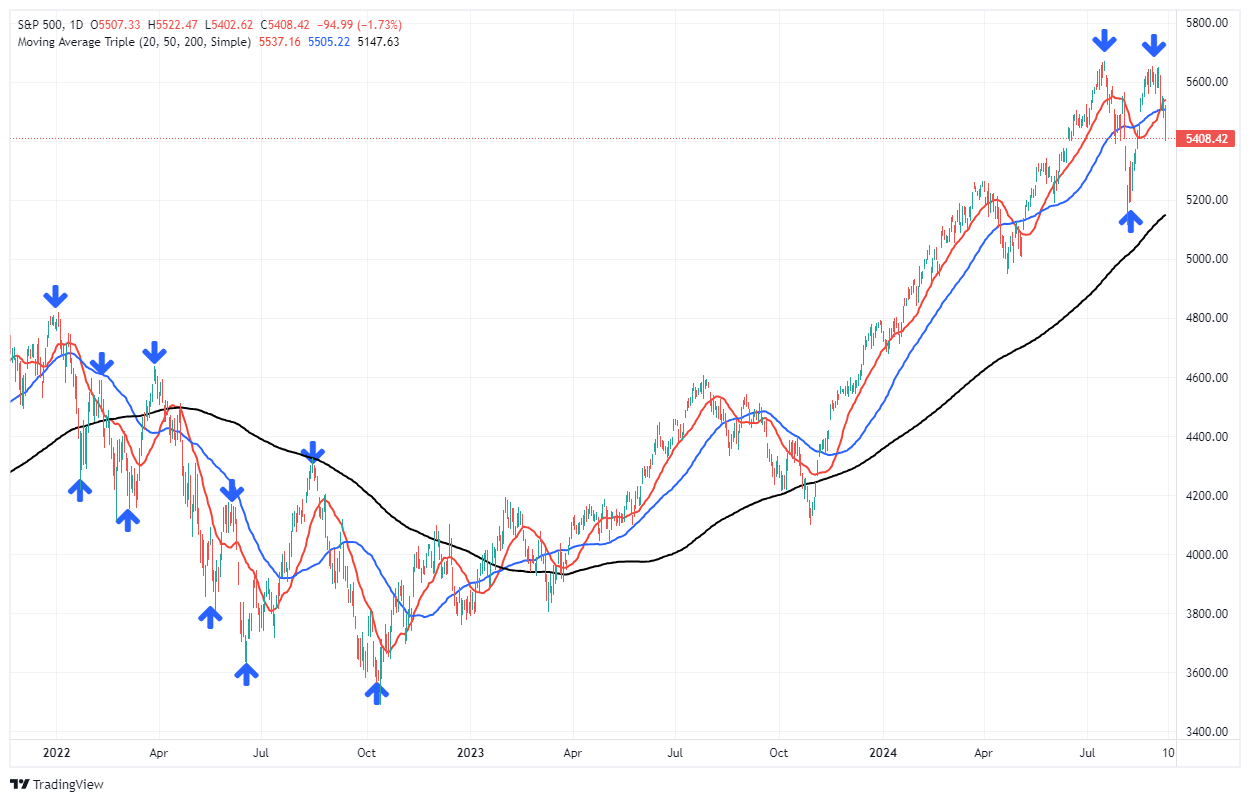

1. Ein tieferes Hoch

Aus bearisher Sicht ist das jüngste tiefere Hoch des Marktes beunruhigend. Wenn der Markt fällt und ein tieferes Tief erreicht, ist dies eines der aussagekräftigsten technischen Signale für einen möglichen neuen Abwärtstrend. Niedrigere Höchststände deuten darauf hin, dass die Käufer ihre Zuversicht verlieren und jede neue Erholung schwächer ausfällt als die vorherige.

Gleichzeitig deuten tiefere Tiefs darauf hin, dass der Verkaufsdruck zunimmt. Sollte sich dieses Muster fortsetzen, könnte dies auf eine tiefere Korrekturphase hindeuten, die möglicherweise in Richtung der unteren Unterstützungszonen zwischen 4600 und 5200 tendiert. Obwohl es noch zu früh ist, das jüngste Tief endgültig zu bewerten, lohnt sich ein Vergleich mit ähnlichen Mustern, wie sie beispielsweise im Jahr 2022 beobachtet wurden.

Sollte sich der Markt in den kommenden Wochen erholen und neue Höchststände erreichen, würde diese Kursbewegung die Warnung vor tieferen Hochs neutralisieren.

2. Rallye mit geringerem Volumen

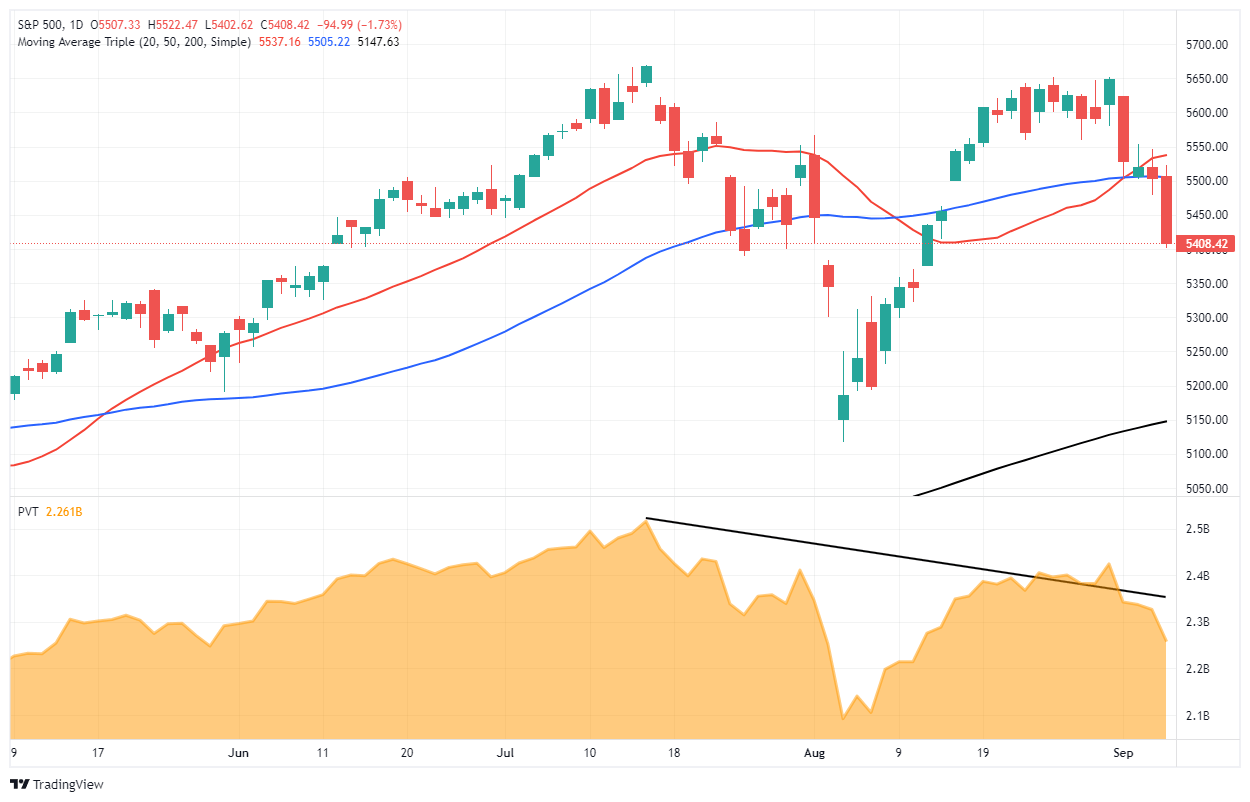

Ein weiterer Indikator für eine bearishe Entwicklung ist der Rückgang des Handelsvolumens während der jüngsten Erholungen. Nach den Grundsätzen der technischen Analyse sollten starke Kursbewegungen von steigenden Umsätzen begleitet sein, was auf eine breite Marktbeteiligung hindeutet. Der Anstieg des S&P 500 in den letzten zwei Monaten war jedoch durch einen Rückgang des Handelsvolumens gekennzeichnet.

Wie bereits erwähnt, sind solche negativen Divergenzen ein Warnsignal für die Anleger, dass es der Aufwärtsbewegung an Überzeugungskraft mangelt. Die Divergenz zwischen Preis und Volumen war ein Warnsignal vor der jüngsten Korrektur.

3. Längerfristige MACD-Signale drehen ins Negative

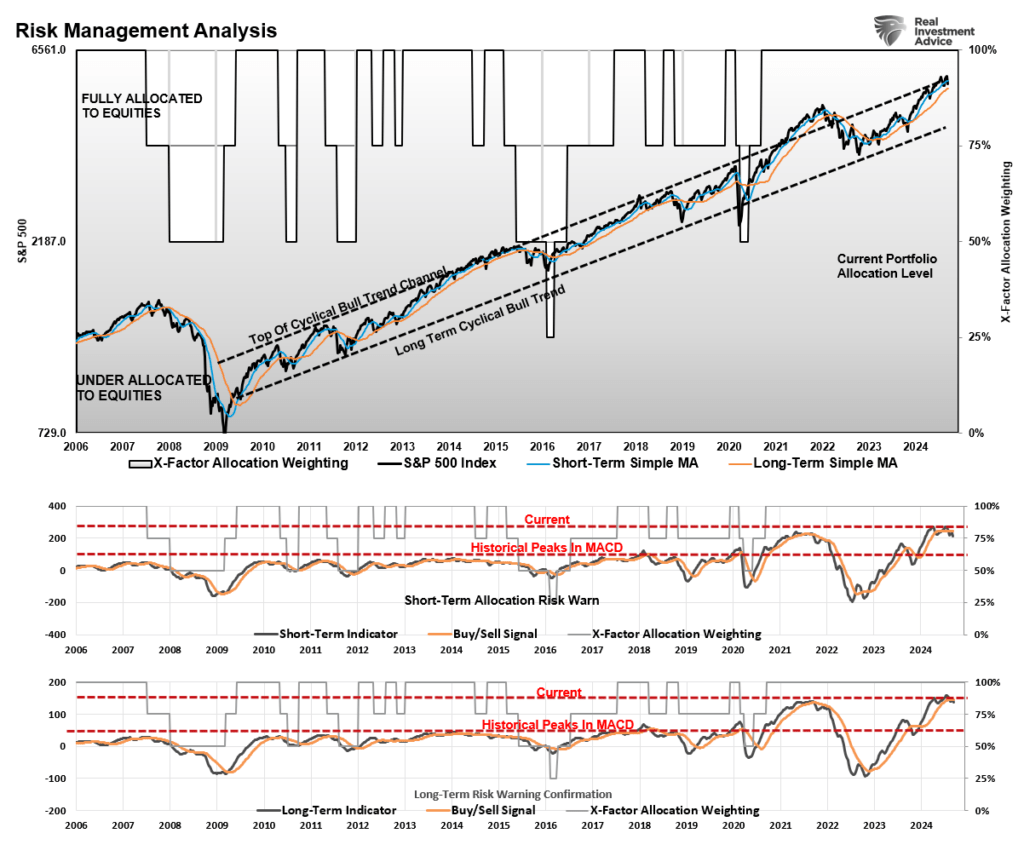

Wir veröffentlichen regelmäßig unsere längerfristigen technischen Analysen und Statistiken im wöchentlichen Bull Bear Report. Einer dieser Charts ist der Risk Management Weekly Chart. Die folgende Abbildung zeigt ein mittel- und ein längerfristiges MACD-Signal auf Wochenbasis für die Märkte. Wenn beide Signale auf "Kaufen" stehen, entspricht dies einem bullischen Markttrend. Bestätigen beide Signale ein "Verkaufssignal" wie Anfang 2022, befindet sich der Markt in einer Korrekturphase.

Sowohl der mittelfristige als auch der längerfristige MACD geben derzeit Verkaufssignale aus. Einige wichtige Punkte, die es zu beachten gilt:

- Der Markt handelt am oberen Ende seines langfristigen Trendkanals, der von den Tiefstständen im Jahr 2009 ausgeht. Während der Kurs im Jahr 2021 aufgrund künstlicher Anreize oberhalb dieses Kanals gehandelt wurde, könnte der aktuelle Anstieg in der Nähe des aktuellen Zyklushochs liegen.

- Die Signale sind wöchentlich und daher sehr träge. Die Signale können etwa einen Monat lang hin und her pendeln, bevor sie durch einen Einbruch des Marktes bestätigt werden.

- Wie bereits erwähnt, muss die Kursentwicklung des Marktes die Kauf- und Verkaufssignale bestätigen. Sollte der Markt in eine tiefere Korrekturphase eintreten, würde ein Rutsch unter den 200-DMA das Ende des 2022er Aufwärtstrends bestätigen

Obwohl sowohl bullische als auch bearishe Signale am Markt zu beobachten sind, könnte sich dieser für eine gewisse Zeit in einem Zustand der Unentschlossenheit bewegen. Der RSI-Indikator nähert sich dem überverkauften Bereich, was in der Regel auf eine mögliche Trendwende hinweist. Dennoch erfordert die derzeitige bearishe Kursentwicklung in Verbindung mit einem reduzierten Handelsvolumen Vorsicht. In einer Phase, in der technische Indikatoren widersprüchliche Signale liefern, sollten Investoren ein diszipliniertes Risikomanagement verfolgen und sich auf eine Bestätigung der nächsten Marktrichtung konzentrieren, bevor größere Positionen eingegangen werden.

5 Strategien zur Risikominimierung, die Anleger schon heute ergreifen können

Angesichts der gemischten technischen Aussichten für den S&P 500 sollten sich Anleger auf das Risikomanagement konzentrieren und sich für mögliche Marktschwankungen positionieren. Hier sind fünf Strategien, die Sie für Ihr Portfolio in Betracht ziehen sollten:

1. Gewinnerpositionen auf die ursprüngliche Portfoliogewichtung zurücksetzen

Diese Strategie besteht darin, Positionen zu reduzieren, die durch Kurssteigerungen über ihre ursprüngliche Gewichtung hinausgewachsen sind. Wenn ein Vermögenswert stark an Wert gewinnt, erhöht sich sein Anteil im Portfolio, was zu einer Übergewichtung und einem Ungleichgewicht führen kann. Durch das Zurücksetzen auf die ursprüngliche Allokation sichern Sie nicht nur Gewinne, sondern stellen sicher, dass Ihr Portfolio weiterhin Ihrem gewünschten Risikoprofil entspricht. So vermeiden Sie, dass ein einzelner Vermögenswert das Portfolio dominiert, was das Risiko erhöht, falls dieser Vermögenswert an Wert verliert.

2. Schwache Positionen verkaufen

Das Verkaufen von unterdurchschnittlich performenden Positionen ist entscheidend für effektives Risikomanagement und den Schutz vor unnötigen Verlusten. Wenn ein Vermögenswert kontinuierlich schlechter als der Markt oder vergleichbare Anlagen abschneidet, deutet dies oft auf eine nicht funktionierende Anlagethese oder negative externe Einflüsse hin. Durch den Verkauf solcher Positionen setzen Sie Kapital frei, das in leistungsstärkere oder stabilere Anlagen umgeschichtet werden kann. Dies reduziert potenzielle Verluste und schützt den langfristigen Wert Ihres Portfolios.

3. Stopp-Loss-Orders auf neue Niveaus anheben

Ein Trailing-Stopp-Loss passt sich automatisch an, wenn der Kurs einer Aktie steigt, um Gewinne zu sichern und Abwärtsrisiken zu minimieren. Das Anheben des Stopp-Loss-Niveaus bei steigenden Kursen ermöglicht es, Gewinne zu realisieren, falls es zu einer Marktumkehr kommt, ohne dass die Position aktiv überwacht und manuell verkauft werden muss. Diese Strategie sichert nicht nur Gewinne, sondern eröffnet auch weiteres Aufwärtspotenzial, besonders in volatilen Märkten, in denen die Kurse stark schwanken können.

4. Portfolioallokation gemäß Risikotoleranz überprüfen

Ihr Portfolio sollte stets Ihrer aktuellen Risikotoleranz entsprechen, die sich aufgrund von Marktveränderungen oder persönlichen Faktoren wie Alter, Einkommen oder finanziellen Zielen anpassen kann. Die Überprüfung der Portfolioallokation bedeutet, den Anteil verschiedener Anlageklassen wie Aktien, Anleihen oder Cash zu bewerten und sicherzustellen, dass das Risikoprofil Ihren aktuellen Bedürfnissen entspricht. Wenn Ihr Portfolio zum Beispiel aufgrund von Marktentwicklungen risikoreicher geworden ist, kann eine Umschichtung erforderlich sein, um ein konservativeres Risiko-Rendite-Verhältnis wiederherzustellen, insbesondere bei sich ändernden Marktbedingungen.

5. Erhöhung des Cash- und Staatsanleihenanteils zur Reduzierung der Portfoliovolatilität

Die Erhöhung des Cash-Bestands ist eine einfache und wirksame Methode, um die Volatilität im Portfolio zu senken. In Zeiten von Unsicherheiten oder Marktabschlägen minimiert ein höherer Cash-Bestand potenzielle Verluste und stellt sicher, dass Liquidität für zukünftige Chancen vorhanden ist. Cash ist ein risikofreier Vermögenswert und schwankt nicht mit dem Markt, was dem Portfolio in volatilen Zeiten Stabilität verleiht.

Darüber hinaus gelten Staatsanleihen als sicherere Anlagen im Vergleich zu Aktien, da sie stabile und vorhersehbare Zinserträge bieten. Die Beimischung von Staatsanleihen ins Portfolio kann die Volatilität reduzieren, insbesondere in Phasen wirtschaftlicher Unsicherheit oder bei Korrekturen am Aktienmarkt. Staatsanleihen korrelieren oft negativ mit Aktien und entwickeln sich tendenziell besser, wenn Aktienmärkte unter Druck geraten, besonders während Zinssenkungsphasen der Zentralbanken.

Fazit

Das technische Szenario für den S&P 500 bietet Chancen und Herausforderungen. Bullische Indikatoren wie die Unterstützung durch den gleitenden 200-Tage-Durchschnitt und der überverkaufte RSI deuten darauf hin, dass sich bei einem Rücksetzer eine Kaufgelegenheit ergeben könnte. Allerdings warnen bärische Muster wie niedrigere Hochs und schwächere Volumina in Erholungsphasen vor weiteren Abwärtsrisiken.

Wir wissen nicht, was als nächstes passiert - das weiß niemand. Daher empfehlen wir ein kontinuierliches Risikomanagement und eine Neugewichtung des Portfolios, um mit Zeiten erhöhter Unsicherheit umzugehen.

Könnte ich mich irren? Natürlich.

Was noch schlimmer ist:

- Vorübergehender Verzicht auf zusätzliche kurzfristige Gewinne oder

- Zeit damit verbringen, Verluste aufzuholen - denn das ist nicht dasselbe, wie Geld verdienen.

"Gelegenheiten gibt es immer wieder, verlorenes Geld ist erst einmal sehr lange weg." - Todd Harrison

Handeln Sie klug!

(Hinweis: Alle Daten beziehen sich auf den Schlusskurs vom Freitag, 6. September).