Breitere Indizes wie der S&P 500 und der NASDAQ haben seit den Tiefstständen im März hervorragende Ergebnisse erzielt. Nun ist die brennende Frage für viele Marktteilnehmer, ob sie in der zweiten Jahreshälfte eine weitere robuste Entwicklung erwarten können.

Als sich die Ertragssaison für das abgelaufene Quartal in den USA beschleunigt, hat das zunehmende Auf und Ab der Aktienkurse viele verunsichert. Erfahrene Anleger erkennen jedoch, dass etablierte Dividenden-Aktien im Laufe der Zeit starke Ergebnisse erzielen können, insbesondere wenn sie auf lange Sicht investieren.

Die Dividende bezieht sich auf einen Teil des Unternehmensgewinns, der an die Aktionäre als Gegenleistung für ihre Investition in die Aktien eines Unternehmens ausgeschüttet wird. In den USA werden diese Auszahlungen normalerweise als Dollarbetrag angegeben, den jede Aktie abwirft (d.h. die Dividende pro Aktie). Die angegebene Rendite ist die jährliche Dividendenausschüttung pro Aktie geteilt durch den Kurs der Aktie - was erklärt, warum die Renditen zusammen mit den Aktienkursen schwanken.

Im Folgenden konzentrieren wir uns auf börsengehandelte Fonds (Exchange Traded Funds, ETFs), mit denen Marktteilnehmer in eine breite Palette von Dividendenaktien investieren können.

Die Bedeutung von Dividenden

In den USA hat die Federal Reserve in den letzten Monaten die Zinssätze auf Allzeittiefs gesenkt, um die wirtschaftlichen Auswirkungen der Covid-19-Pandemie abzumildern. In einem solchen makroökonomischen Umfeld ist ein festes Einkommen durch Dividendenaktien besonders attraktiv.

Bei Unternehmen mit passiver Einkommensrendite können Anleger potenziell sowohl von Kapitalgewinnen als auch von regelmäßigen Auszahlungen profitieren. Die Reinvestition von Dividenden aus hochrentierlichen Aktien dient dazu, die Rendite aufzuzinsen und obwohl es verlockend ist, dieses passive Einkommen einzustecken und auszugeben, würden wir argumentieren, dass es vorteilhaft ist, Dividenden wieder anzulegen und Abhebungen zu verschieben.

Die Investition in Blue-Chip-Aktien mit Dividenden kann Portfolios auch dabei helfen, eine Vielzahl von Marktbedingungen zu überstehen. Solche Aktien verfügen in der Regel über solide Finanzdaten, stabile Cashflows, Marken, die von Verbrauchern weltweit geschätzt werden, und ein bewährtes Management. Außerdem halten Dividendenaktien wirtschaftlichen Schocks tendenziell besser stand als Wachstumsaktien, die häufig keine Dividenden abwerfen.

Wie entscheiden Sie, wo Sie investieren möchten? Jedes Portfolio hat einen anderen Anlagestil bzw. Risiko-/Ertragsprofil. Wenn die Aktienmärkte launisch werden, entscheiden sich viele Anleger für defensive Aktien. Solche Unternehmen sind weniger anfällig für makroökonomische und Kreditzyklen als andere, vor allem aus Branchen wie Basiskonsumgütern, Gesundheitswesen, Versorgungsunternehmen und Rüstung.

Bis zur jüngsten Volatilität gehörten die Aktien von Banken und Energieunternehmen (NYSE:XLE) zu den Lieblingen der Wall Street. Aufgrund der wirtschaftlichen Gegebenheiten haben diese in den USA ansässigen Unternehmen jedoch die Nachhaltigkeit ihrer hohen Dividendenrenditen neu bewertet. Infolgedessen haben viele Aufsichtsräte die Dividenden entweder gekürzt oder vollständig eliminiert.

Anleger, die in Dividendenaktien investieren möchten, sich aber nicht sicher sind, wo sie anfangen sollen, könnten sich erst einmal börsengehandelte Fonds anschauen. Hier sind einige erwägenswerte Beispiele.

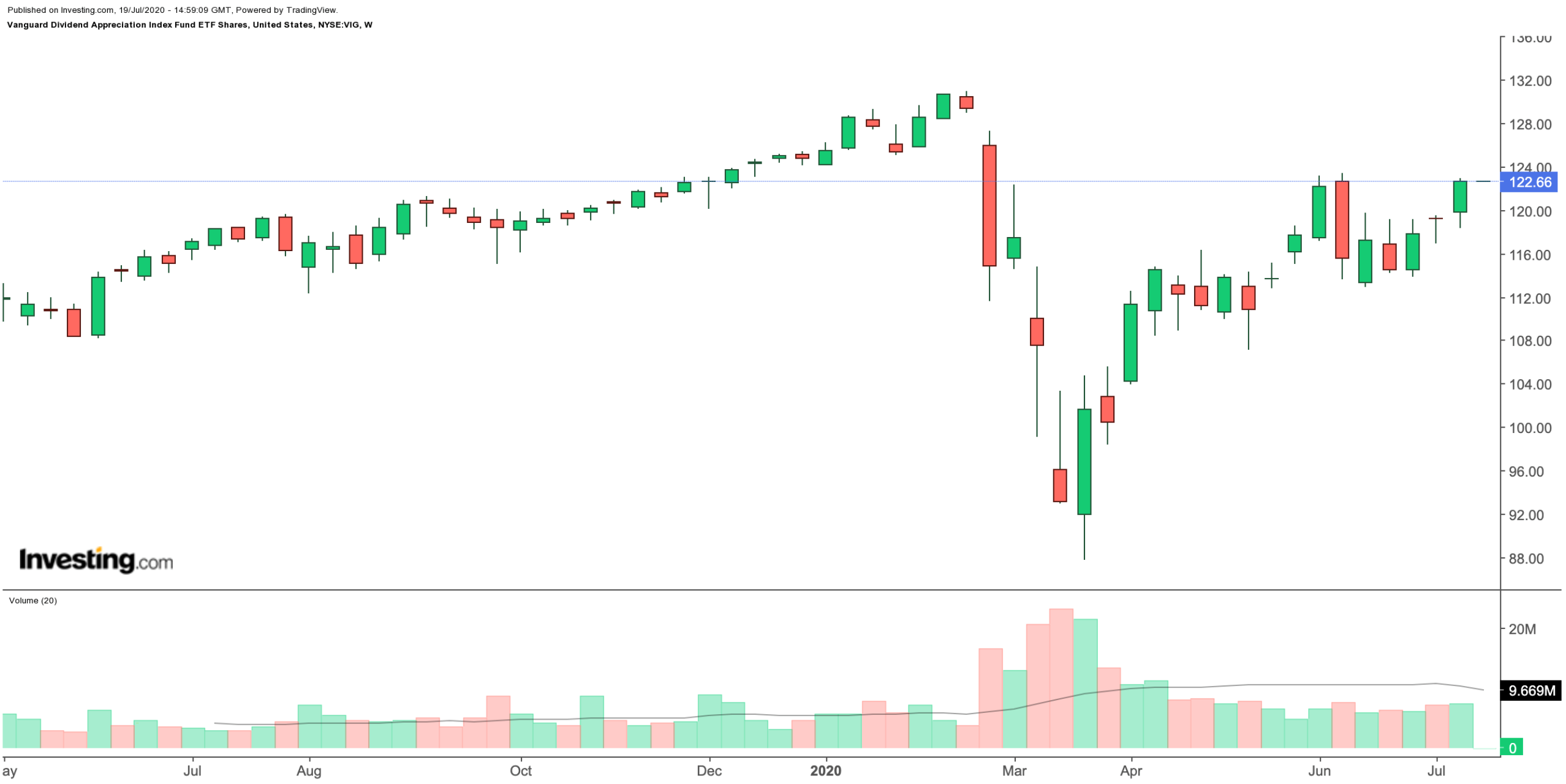

Vanguard Dividend Appreciation ETF

- Aktueller Kurs: 122,66 USD

- 52-Wochenspanne: 87,71 - 130,91 USD

- Dividendenrendite: 1,81%

- Kostenquote: 0,06% pro Jahr oder 6 USD bei einer Investition von 10.000 USD.

Der Vanguard Dividend Appreciation ETF (NYSE:VIG) verfügt über ein Nettoanlagevermögen von über 50 Mrd. USD.

Als passiv verwalteter Fonds versucht VIG, die Wertentwicklung des im März 2006 gegründeten NASDAQ US Dividend Achievers Select Index abzubilden. Da man nicht direkt in einen Index investieren kann, ermöglicht ein ETF wie der VIG den Anlegern ein Engagement in den Unternehmen dieses Index zu tätigen.

Der Index setzt sich aus Unternehmen zusammen, die in mindestens zehn aufeinanderfolgenden Jahren ihre jährlichen Dividendenzahlungen erhöht haben und könnte sich damit für diejenigen eignen, die stetige Gewinne in Verbindung mit verlässlichem Auszahlungswachstum suchen.

Der Fonds besteht aus 214 Unternehmen mit Hauptsitz in den USA, die eine Reihe von Sektoren abdecken, darunter Verbraucherdienstleistungen, Industrie, Gesundheitswesen, Technologie, Konsumgüter, Finanzen, Versorgungsunternehmen und Grundstoffe. Die Top-3-Positionen des ETFs sind Microsoft (NASDAQ:MSFT), Walmart (NYSE:WMT) und Johnson & Johnson (NYSE:JNJ). Die größten 10 Positionen machen über 35% des Index aus.

VIG ist einer der kostengünstigsten ETFs, die am Markt erhältlich sind, was die Rendite nahezu gar nicht belastet. Seit Jahresbeginn ist der Preis um 1,6% gefallen, was in der Dividendenrendite nicht berücksichtigt ist.

In den kommenden Tagen werden viele Unternehmen im Index Quartalsergebnisse ausweisen. Angesichts der jüngsten Kursanstiege einzelner Aktien kann es kurzfristig zu Gewinnmitnahmen kommen, wodurch ein Rückgang auf das Niveau von 118 USD oder darunter wahrscheinlich ist. Dies könnte potenziellen VIG-Investoren einen besseren Einstiegspunkt bieten.

Fazit

Universitätsstudien zeigen, dass Dividenden in den letzten 50 Jahren eine wesentliche Rolle für die Renditen in den USA gespielt haben. Seit den 1970er Jahren stammen über 75% der Gesamtperformance des S&P 500 Index aus reinvestierten Dividenden und der Kraft der Aufzinsung.

Daher sollten Anleger die Eignung von Dividendenaktien und ETFs für ihre Portfolios weiterhin sorgfältig prüfen.

Weitere Fonds, die man sich anschauen könnte:

- Fidelity® Dividend ETF for Rising Rates (NYSE:FDRR)

- O’Shares FTSE Russell Small Cap Quality Dividend ETF (NYSEARCA:OUSM)

- ProShares MSCI Europe Dividend Growers ETF (NYSE:EUDV)

- ProShares S&P Technology Dividend Aristocrats ETF (BATS:TDV)

- SPDR® S&P Dividend ETF (NYSE:SDY)

- SPDR® S&P Global Dividend ETF (NYSE:WDIV)

- WisdomTree U.S. MidCap Dividend Fund (NYSE:DON).

Wir planen, diese ETFs in den kommenden Monaten näher zu analysieren.