Die Renditen von US-Staatsanleihen und die sich wandelnde Form der Renditestrukturkurve sind entscheidende Indikatoren für die Erwartungen des Marktes hinsichtlich Wirtschaftswachstum, Inflation und Geldpolitik. In jüngster Zeit sanken die Renditen sowohl am kurzen als auch am langen Ende der Kurve, wobei die kurzfristigen Renditen besonders stark zurückgingen. Diese Entwicklung führte zu einer sogenannten "Bull Steepening"-Verschiebung der Renditekurve, ein Signal, das auf eine schwächelnde Konjunktur, abnehmende Inflation und eine zunehmende Wahrscheinlichkeit von Zinssenkungen durch die Federal Reserve hindeutet.

Obwohl Renditekurven wichtige Signale für zukünftige wirtschaftliche Trends liefern, werden sie von Aktienanlegern oft übersehen, obwohl die Entwicklungen am Anleihemarkt erheblichen Einfluss auf die Aktienrenditen haben können. In dieser zweiteiligen Artikelserie beleuchten wir zunächst die vier wichtigsten Arten von Renditekurvenverschiebungen und ihre wirtschaftlichen und inflationären Auswirkungen. Im zweiten Teil werden wir analysieren, welche Konsequenzen ein fortgesetztes Bull Steepening für die Renditen der wichtigsten Aktienindizes sowie für verschiedene Sektoren und Anlagestrategien haben könnte.

Historische Entwicklung der Renditekurve bei den Staatsanleihen

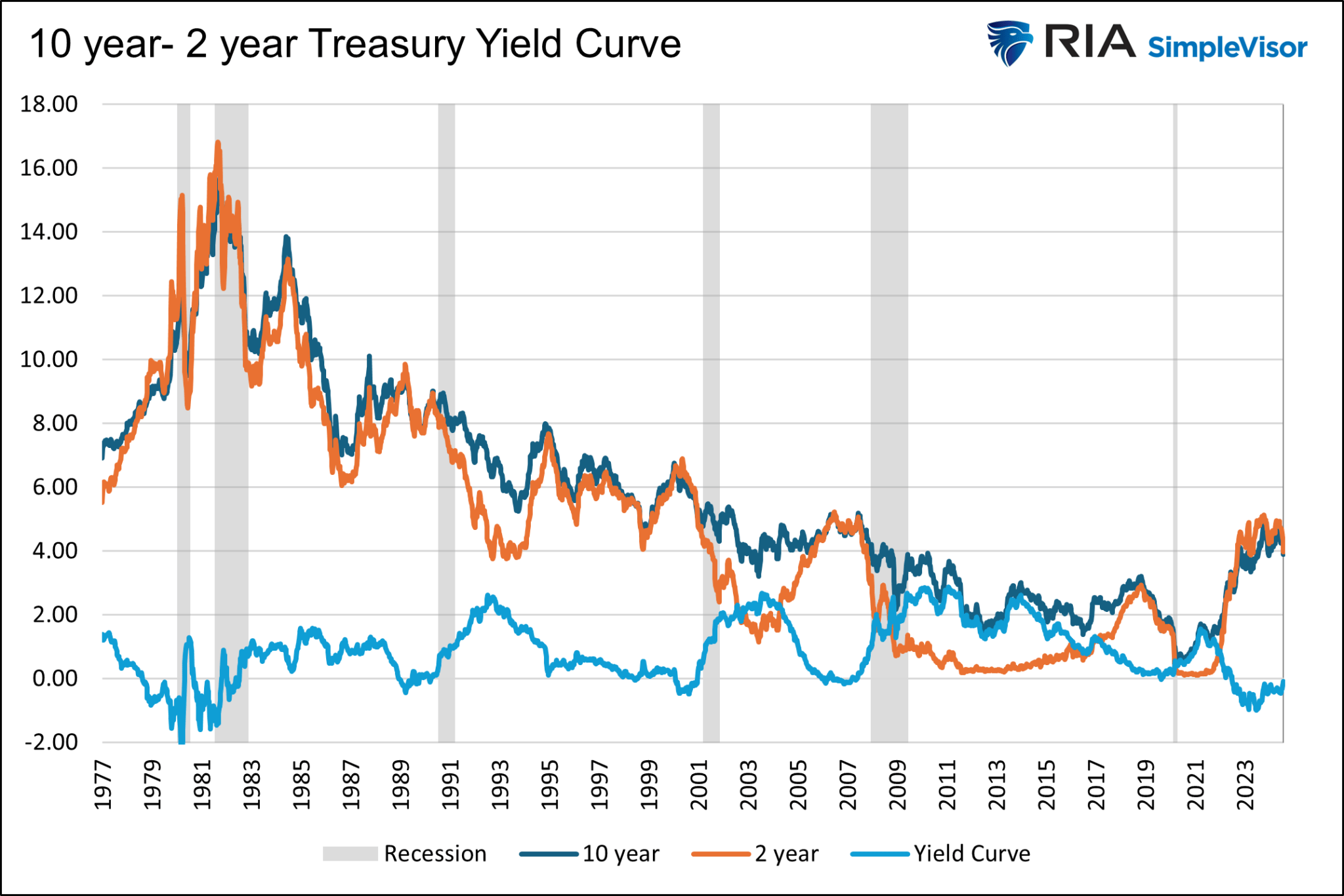

Die folgende Abbildung zeigt die Renditen von 10-jährigen und 2-jährigen Staatsanleihen sowie die Renditedifferenz zwischen den beiden Laufzeiten, bekannt als die 10-jährige/2-jährige Renditekurve. Wie Sie vielleicht schon bemerkt haben, zeigt die Renditekurve ein wiederkehrendes Muster, das gut mit dem Wirtschaftszyklus korreliert ist.

Nach einer Rezession kommt es typischerweise zu einer raschen Steilheit der Renditekurve, wobei der Unterschied zwischen den Renditen der 10-jährigen und 2-jährigen Anleihen zunimmt. Während einer typischen Wirtschaftsexpansion flacht die Kurve jedoch allmählich ab, bis sie gegen Ende der Expansion möglicherweise invertiert – das heißt, die Rendite der 10-jährigen Anleihen fällt unter die der 2-jährigen.

Einer der zuverlässigsten Indikatoren für eine Rezession zeigt sich, wenn eine invertierte Renditekurve steil wird und in den positiven Bereich zurückkehrt. Schließlich steigt die Renditekurve rasch an, wenn die Fed die Zinsen senkt, um die Wirtschaftstätigkeit anzukurbeln und um so eine Rezession abzuwenden. Dies wiederholt sich, bis das gewünschte wirtschaftliche Gleichgewicht erreicht ist.

1. Das „Baby Bull Steepening“

Die jüngsten schwachen Arbeitsmarkt- und Wirtschaftsdaten, kombiniert mit einer abflauenden Inflation, haben die Finanzmärkte in die Erwartung versetzt, dass die Federal Reserve (Fed) bereits im September eine Serie von Zinssenkungen einleiten wird. Fed-Chef Jerome Powell hat in seiner Rede beim Jackson Hole Symposium ebenfalls angedeutet, dass eine Lockerung der Geldpolitik bevorstehen könnte. Er erklärte:

"Die Zeit für eine Anpassung der Geldpolitik ist gekommen. Die Richtung ist klar, doch der Zeitpunkt und das Tempo der Zinssenkungen werden durch die eingehenden Daten, die sich verändernden Aussichten und das Gleichgewicht der Risiken bestimmt."

In der Folge sanken die Anleiherenditen, wobei die Kurzläufer die stärksten Rückgänge verzeichneten. Obwohl es in der Grafik nur schwer zu erkennen ist, hat die jüngste Rallye am Anleihemarkt dazu geführt, dass die Renditekurve (hellblau) von minus 46 Basispunkten Mitte Juni auf nahezu ausgeglichen gestiegen ist. Damit nähert sich die Kurve dem Punkt, an dem sie ihre Invertierung auflöst und einen potenziellen Rezessionsalarm auslöst.

Diese Bewegung der kurz- und langfristigen Anleiherenditen wird oft als „Bull Steepening“ bezeichnet. Der Begriff „Bulle“ bezieht sich auf sinkende Anleiherenditen und entsprechend steigende Anleihekurse. Die Versteilerung deutet darauf hin, dass sich die Form der Renditekurve verschärft, obwohl sie nach wie vor negativ bleibt.

Im zweiten Teil dieses Artikels werden wir frühere Bull Steepening-Zyklen analysieren und untersuchen, wie sich diese auf die Aktienrenditen ausgewirkt haben. Um die Bedeutung der Renditekurve besser zu verstehen, sollten Sie jedoch die vier wichtigsten Arten von Renditekurvenverschiebungen und deren Auswirkungen auf Ihre Anlagestrategie kennen.

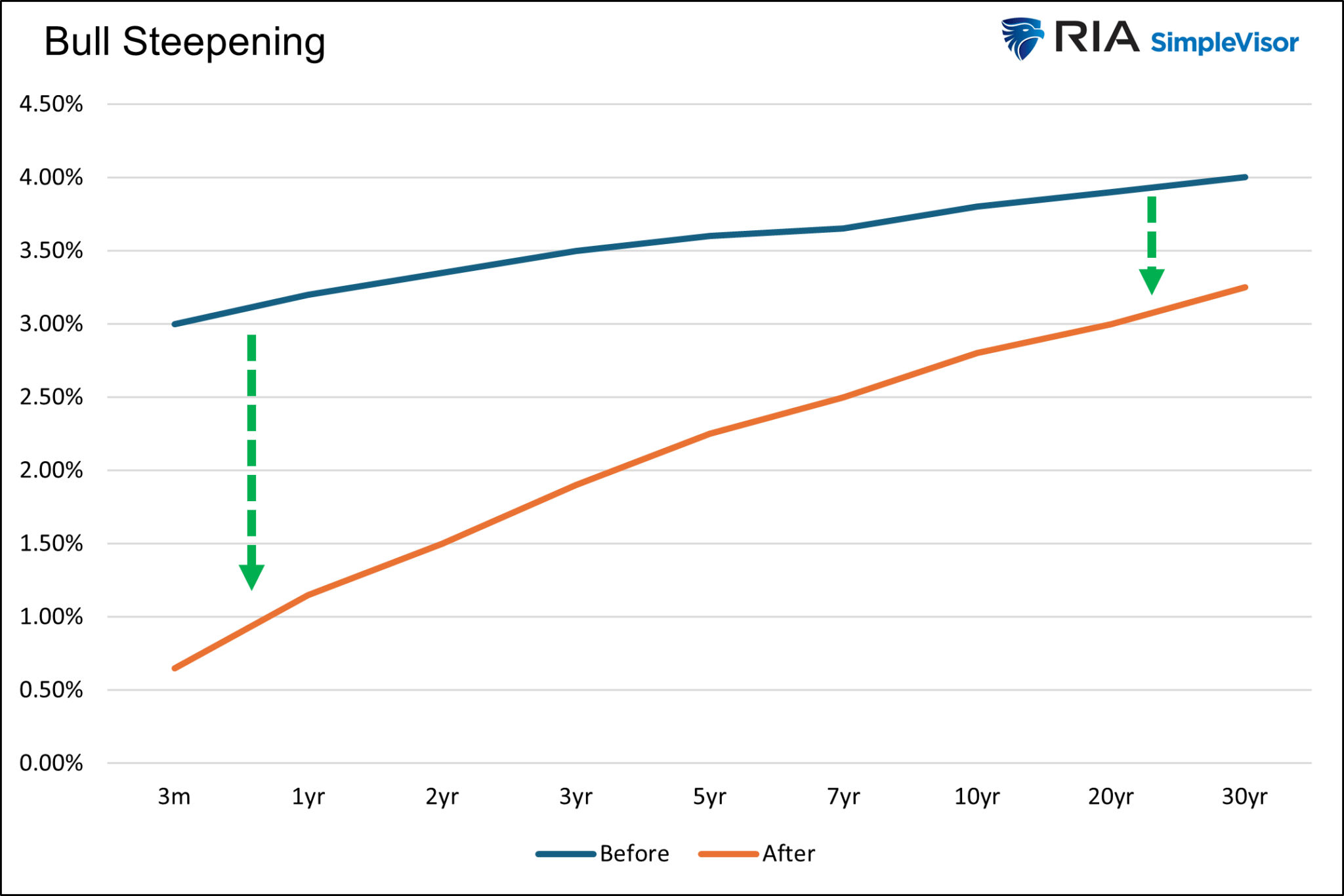

2. Bull Steepening

Eine bullische Versteilerung oder ein Bull Steepening tritt also ein, wenn alle Treasury-Renditen sinken, die kürzeren Laufzeiten aber stärker fallen als die längeren Laufzeiten. In unserem folgenden hypothetischen Beispiel fällt die Rendite der 2-jährigen US-Staatsanleihe von 3,35 % auf 1,50 %, während die Rendite der 10-jährigen Anleihe von 3,80 % auf 2,80 % fällt. Folglich wird die Zinskurve um 0,85 % steiler.

Meistens resultiert ein Bull Steepening daraus, dass Händler aufgrund einer ausgeprägten Wirtschaftsschwäche und der zunehmenden Wahrscheinlichkeit einer Rezession eine Lockerung der Geldpolitik erwarten. Da Bonds mit kürzerer Laufzeit stärker mit den Fed Funds korrelieren als Bonds mit längerer Laufzeit, ist es logisch, dass sie schneller fallen, wenn solche Erwartungen entstehen.

Das jüngste Bull Steepening ist lehrbuchmäßig verlaufen. Die Arbeitslosenquote ist in diesem Jahr von 3,7 % auf 4,3 % gestiegen, und allgemein deuten viele Wirtschaftsindikatoren auf ein langsameres Wachstum hin. Darüber hinaus scheint die Inflation weiter nach unten zu tendieren, was die Fed zu weiteren Zinssenkungen veranlasst. In Powells Rede in Jackson Hole heißt es:

"Meine Zuversicht ist gewachsen, dass die Inflation auf einem nachhaltigen Weg zurück zu [unserem Ziel von] 2 % ist."

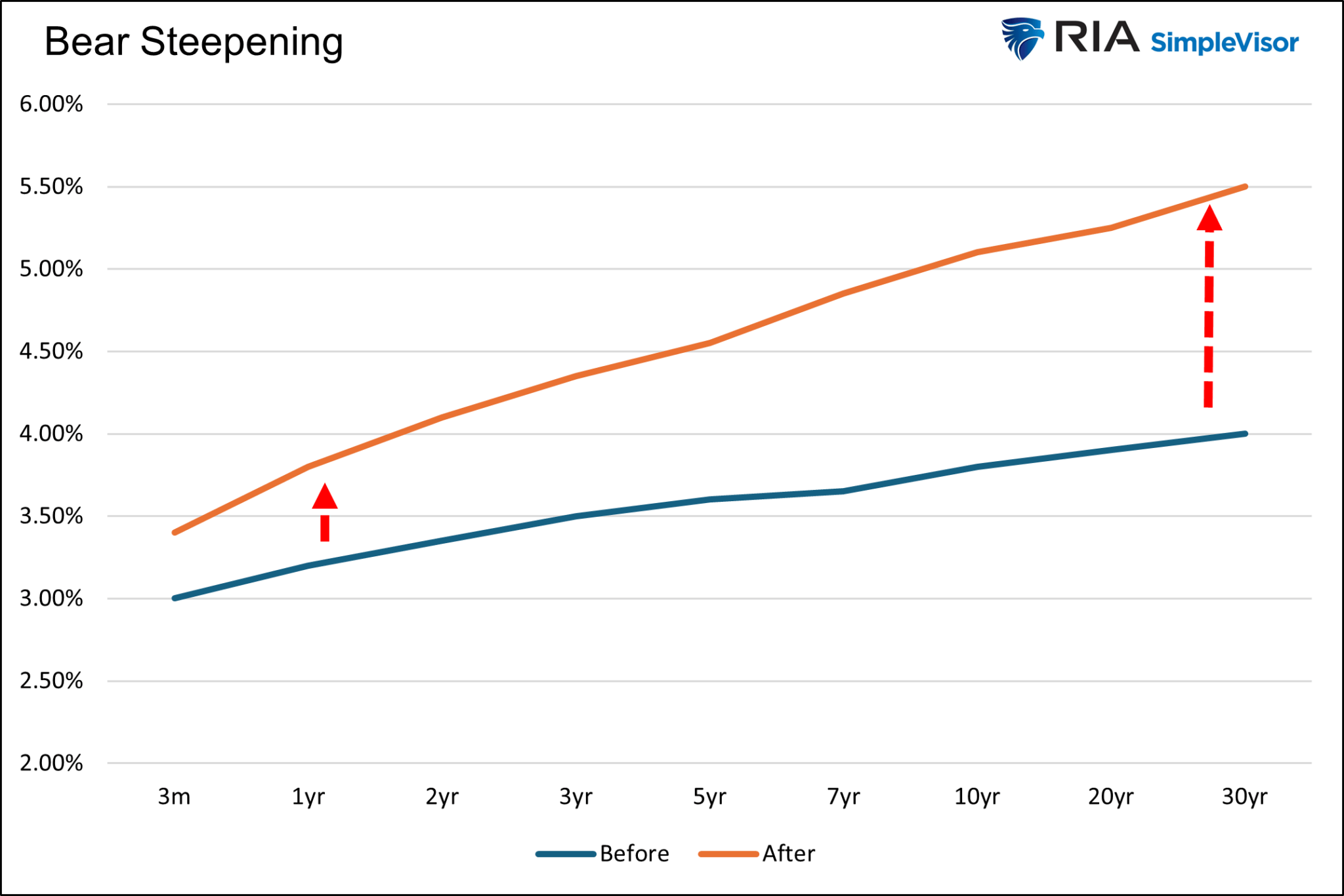

3. Bear Steepening

Wie der Name "Bear Steepening" besagt, steigen die Renditen der kurz- und langfristigen Laufzeiten, wobei die längerfristigen Renditen stärker steigen als die kurzfristigen Renditen. In der nachstehenden Abbildung steigt die Rendite der 2-jährigen Staatsanleihe von 3,35 % auf 4,10 %, und die Rendite der 10-jährigen Treasury steigt von 3,80 % auf 5,10 %. Das Ergebnis ist eine Aufwärtsverschiebung der Renditekurve von 0,45 % auf 1,00 %.

.

In den Jahren 2020 und 2021 hat sich die Zinskurve in diese Richtung verschoben. Damals hat die Fed die Zinssätze auf Null gesenkt und führte massive QE-Maßnahmen durch. Die Anleiherenditen stiegen dann in Erwartung einer Erholung der Wirtschaftstätigkeit und wachsender Inflationssorgen aufgrund massiver fiskalischer und geldpolitischer Anreize.

Die kurzfristigen Renditen bewegten sich nicht annähernd so stark wie die der langfristigen Staatspapiere. Das geschah, weil die Fed zugesagt hatte, die Leitzinsen sehr niedrig zu halten, um die Pandemie zu bekämpfen. Ende 2023 kam es erneut zu einem Bear Steepening, da die Wirtschaft trotz der Fed Funds bei 5 % weiterhin über ihrer natürlichen Rate lief. Die höheren Zinssätze hatten keine nennenswerten Auswirkungen auf die Wirtschaft, und die Inflation ging nicht weiter zurück.

Der Markt ging davon aus, dass die Fed die Zinsen weiter anheben müsse. Die Nachfrage nach Geldmarktanlagen war jedoch aufgrund der hohen Cash- und Geldmarktguthaben unersättlich, was dazu beitrug, dass die kurzfristigen Zinssätze niedrig blieben. Am langen Ende der Kurve mussten die Anleger umfangreiche Emissionen von Staatsanleihen absorbieren. Sie verlangten dafür höhere Renditen. Diesen Effekt bezeichnet man als ansteigende Laufzeitprämie (Term Premium).

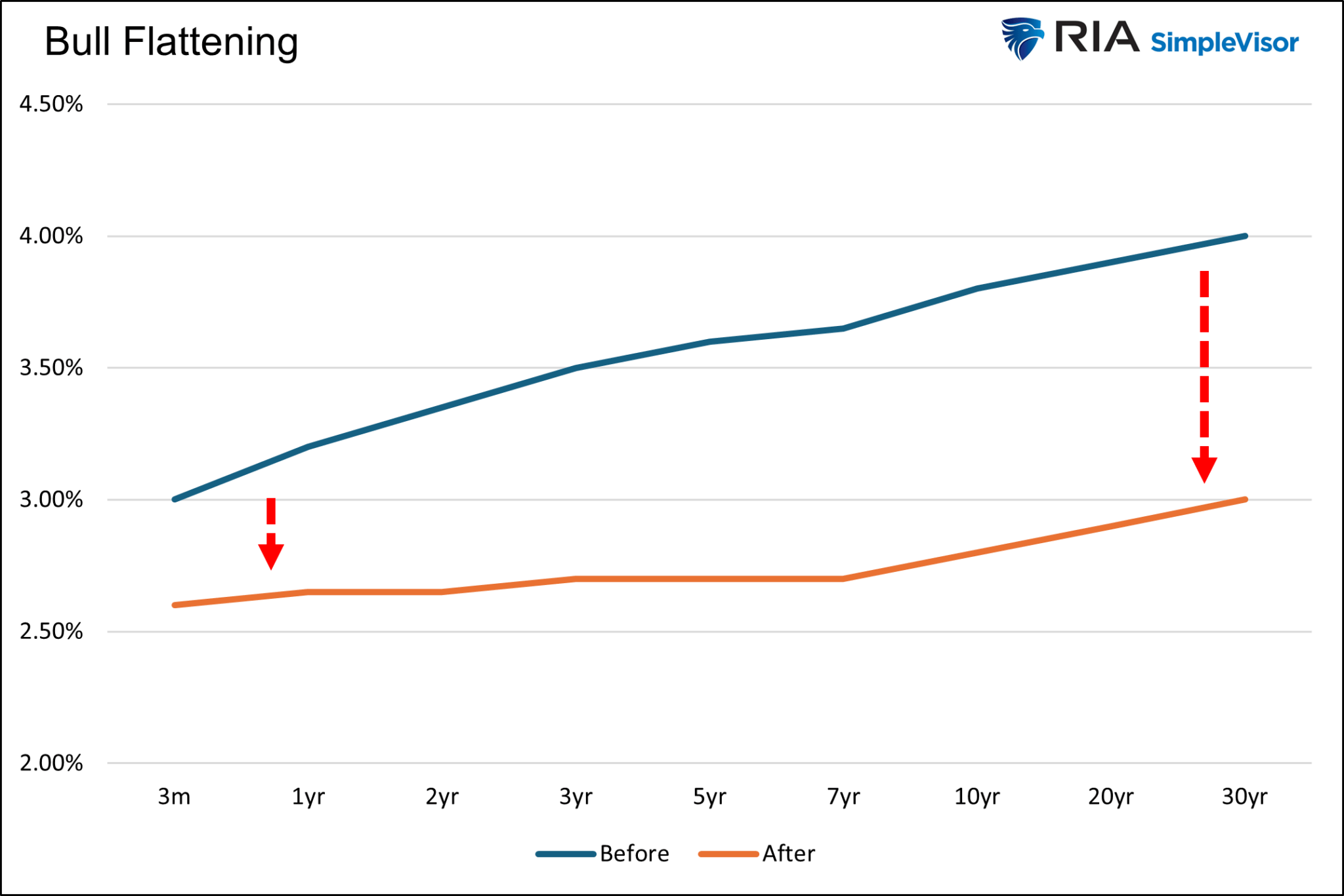

4. Bull Flattener

Bei einem Bull Flattener sinken die Renditen der Anleihen mit kurzen und langen Laufzeiten, wobei die Renditen am längeren Ende stärker fallen. Die nachstehende Abbildung zeigt einen Rückgang der 2-jährigen Renditen um 0,70 % und der 10-jährigen Renditen um 1,00 %. Da die langfristigen Renditen stärker gesunken sind als die kurzfristigen, nähert sich die Differenz zwischen den beiden Renditen, was die Zinskurve flacher macht. Der "Nettoeffekt" dieser Bewegung ist eine Reduzierung der Differenz, in diesem Fall um 0,30 % (1,00 % - 0,70 %), was zu einer Abflachung der Zinskurve um 0,30 % führt.

Bull Flattenings sind in der Regel das Ergebnis eines relativen wirtschaftlichen Optimismus. Der Markt ist ermutigt, weil die Inflation wahrscheinlich sinken wird, aber er ist nicht übermäßig besorgt, dass die niedrigere Inflation auf eine nachlassende Nachfrage zurückzuführen ist. Daher erwarten die Anleger nicht viel in puncto Zinssenkungen der Fed.

Umgekehrt kann der Markt über die Wirtschaftslage besorgt sein, aber wenn die Leitzinsen bei oder nahe Null liegen, gibt es keinen Spielraum für einen Rückgang am kurzen Ende der Renditekurve. Das Jahr 2016 ist ein gutes Beispiel dafür.

Der Leitzins lag bereits bei Null, die Wirtschaft erlebte eine Flaute und die Inflation blieb unter dem Zielwert der Fed. Längerfristige Bonds gaben mit der Inflation und den Wirtschaftsaussichten nach, während kurzfristige Anleihen feststeckten, da die Fed die Zinsen nicht unter Null senken wollte.

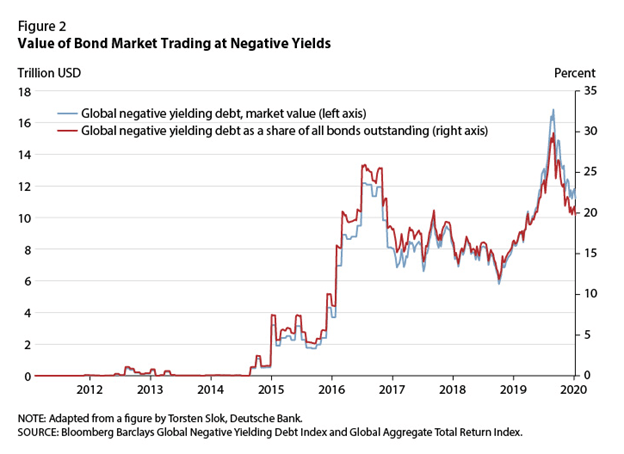

Die nachstehende Abbildung, die wir mit Genehmigung der Deutschen Bank (ETR:DBKGn) verwenden, zeigt, dass der Dollarwert der weltweiten Anleihen mit negativer Verzinsung im Jahr 2016 stark gestiegen ist. Trotz der internationalen Trends blieben die US-Renditen weitgehend über null Prozent.

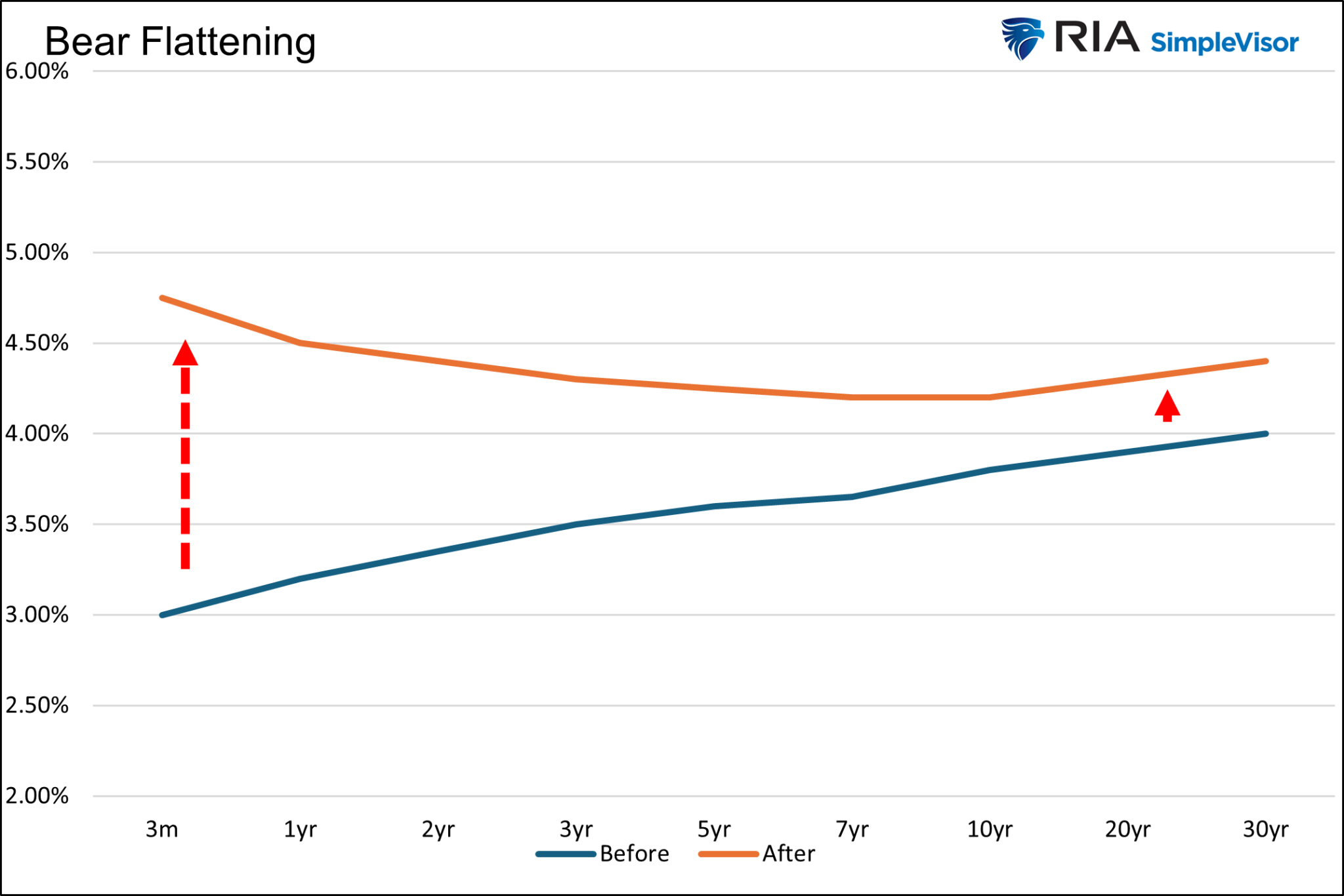

Bear Flattening

Bei einem Bear Flattening steigen die Renditen über die gesamte Kurve hinweg, wobei die kürzeren Laufzeiten am stärksten steigen. Die Rendite der 2-jährigen Staatsanleihe steigt in der nachstehenden Abbildung von 3,35 % auf 4,40 %. Die Rendite der 10-jährigen Anleihe steigt von 3,80 % auf 4,20 %. Dabei wird die Kurve flacher und invertiert sich von 0,45 % auf -0,20 %

Fazit

Vor dem Hintergrund der zunehmenden Aufmerksamkeit, die Renditekurven erfahren, ist es angebracht, sich mit der aktuellen Verschiebung der Renditekurve zu befassen. Was kann ein Bull Steepening für Aktienindizes, Sektoren und Faktoren bedeuten?

Hier ist ein guter Tipp: Der Aktienmarkt scheint die Vorstellung zu lieben, dass die Fed die Zinsen senkt, bevor sie es tatsächlich tut. Wenn die Fed die Zinsen senkt, ist das Ergebnis für Aktienanleger jedoch meist nicht besonders erfreulich.