Der EUR eröffnet gegenüber dem USD bei 1,0786 (05:37 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0783 im fernöstlichen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 153,57. In der Folge notiert EUR-JPY bei 165,64. EUR-CHF oszilliert bei 0,9381.

Märkte: Positionskonsolidierungen vor anstehender US-Präsidentschaftswahl

Am Finanzmarkt ergibt sich in den letzten Tagen kein nachhaltiges Momentum. An den Aktienmärkten werden Befestigungen überwiegend genutzt, um Gewinne mitzunehmen. Der Rentenmarkt konsolidiert auf den erhöhten Renditeniveaus. Der USD ist gegenüber westlichen Währungen gefragt und Gold und Silber scheitern bisher an den Widerstandsniveaus bei 2.760 USD und 35 USD. Als Fazit lässt sich ziehen, dass die in Kürze stattfindende US-Präsidentschaftswahl zu Positionskonsolidierungen führt. Die Bereitschaft, sich aggressiv im Vorwege zu positionieren, ist unausgeprägt.

Geopolitisch geht es "bunt" zu. Die Wahl in Georgien, die von der Regierungspartei mit rund 55% gewonnen wurde, wird von der Opposition und der Präsidentin nicht anerkannt. Proteste wurden angekündigt. Die westliche Kulisse unterstützt die Opposition. Droht in Tiflis ein weiterer Maidan? In Japan hat die Regierungskoalition verloren. Der JPY gab nach, Japans Aktienmärkte reüssierten. Eine interessante Konstellation. Der erwartet Angriff Israels auf den Iran wurde als unterschwellig klassifiziert. Zarte Hoffnungen auf Deeskalation wurden genährt.

Das Datenpotpourri lieferte divergente Signale (siehe unten). Der IWF-Fiscal Monitor unterstreicht die zumeist kritische Entwicklung der Staatsverschuldung im Westen (Strukturdaten, siehe unten). Aktienmärkte: Late Dax -0,12%. EuroStoxx 50 -0,04%, S&P 500 -0,05%, Dow Jones -0,65%, USTech 100 +0,58% Aktienmärkte in Fernost Stand 06:00 Uhr: Nikkei (Japan) +1,83%, CSI 300 (China) -0,22%, Hangseng (Hongkong) -0,12%, Sensex (Indien) +0,99% und Kospi (Südkorea) +0,76%.

Rentenmärkte: Die 10-jährige Bundesanleihe rentiert heute früh mit 2,29% (Vortag 2,26%), während die 10-jährige US-Staatsanleihe eine Rendite in Höhe von 4,27% (Vortag 4,24%) abwirft.

Devisenmärkte: Der USD (EUR -0,0035) legte gegenüber den westlichen Hauptwährungen zu, allen voran gegenüber dem JPY (von 151,69 auf 153,57). Gold (-15,20 USD) und Silber (-0,39 USD) gaben nach. Widerstandsniveaus bei 2.760 USD (Höchstkurs bei 2.758,45 USD) und bei Silber bei 35 USD (Höchstkurs bei 34,86 USD) erweisen sich bisher als ausgeprägt.

IWF: Globale Neuverschuldung nimmt 2024 zu , 2025 soll sie dann abnehmen

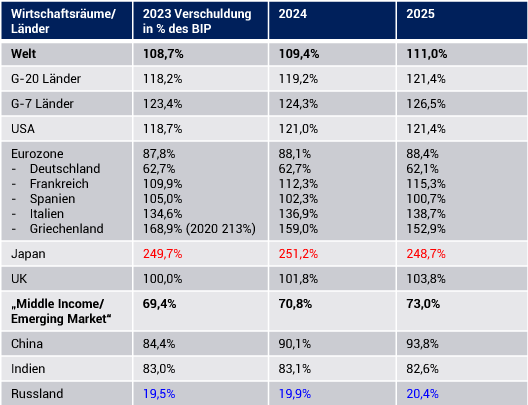

Nachfolgend erfolgt zunächst eine tabellarische Aufstellung der Gesamtverschuldungen per 2023 und der Projektionen für 2024 und 2025 (IWF Fiscal Monitor 10/2024):

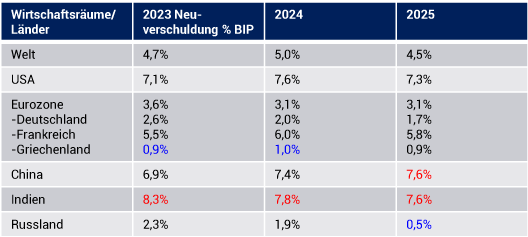

Laut Prognose des IWF (Fiscal Monitor Oktober 2024) nimmt die globale Neuverschuldung der Staaten per 2024 gegenüber 2023 von 4,7% auf 5,0% des BIP zu, 2025 soll die Quote auf 4,5% fallen. Gegen den Trend soll die Neuverschuldung der Eurozone von 3,6% per 2023 auf 3,1% per 2024 sinken. Die Neuverschuldung in den USA soll gegenüber 2023 von 7,1% auf 7,6% steigen. Laut IWF nimmt die Neuverschuldung in China von 6,9% auf 7,4% zu. In Indien liegt die Prognose bei 7,8% nach zuvor 8,3% des BIP. In Russland soll sich die Neuverschuldung auf 1,9% des BIP stellen (Vorjahr 2,3%).

Kommentar: Das Verschuldungsthema wird prominenter. Noch vor der IWF-Tagung in Washington sendete der IWF diesbezüglich warnende Worte. An den Finanzmärkten verhallen diese Worte bisher weitgehend. Das muss nicht so bleiben. Die jüngste Aktivität seitens der Ratingagenturen mit zunächst zarten Ausblickabstufungen für Frankreich impliziert, dass die Finanzmarktrelevanz dieser Themen zunehmen wird.

Zum Verständnis: Neuverschuldungs- als auch Gesamtverschuldungsdaten sind quantitative Messgrößen. Sie haben fraglos prägnante Aussagekraft. Entscheidend ist jedoch auch eine qualitative Bewertung. Dabei geht es um die Beantwortung der Frage, ob die Neuverschuldung und Gesamtverschuldung überwiegend durch investive oder konsumtive Ausgaben geprägt ist.

Konsumtive Neuverschuldung hat weitgehend wirtschaftliche Einmaleffekte zur Folge. Das ist negativ. Investive Verschuldung führt regelmäßig zu ökonomischen Multiplikatoreffekten, die das Steuersubstrat hebt und damit perspektivisch Defizite reduzieren kann. Sie ist positiv zubewerten. Ergo müssen bei individuellen Bewertungen diese Aspekte berücksichtigt werden. Beispiel: So ist das US-IRA-Programm mit dem Ziel der Neuansiedlung von Industriengrundsätzlich investiver Natur (Aristoteles). Dagegen ist das Bürgergeldthema in Deutschland konsumtiver Natur.

Grundsätzlich gilt, dass die Neuverschuldung im Globalen Süden zumeist oder in wesentlichen Teilen investiven Charakter hat. Ausnahmen bestätigen die Regel.

Die Entwicklung der Neu- und Gesamtverschuldung in China, aber auch in Indien, den beiden ökonomischen Schwergewichten Asiens, ist im Hinblick auf die Wachstumsraten zur Neuverschuldung noch im Bereich des Vertretbaren. Es wird jedoch auch hier, insbesondere in China, kritischer. Anders in Russland. Dort ist die Lage als sehr entspannt zu bewerten.

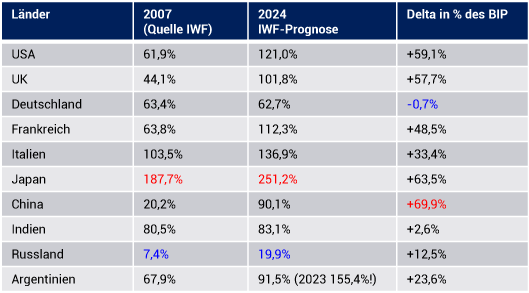

Werfen wir einen Blick in die Vergangenheit. Wo stand die Staatsverschuldung im Jahr 2007 vor Ausbruch der Lehman-Pleite im Vergleich zu den Prognosen des IWF für das Jahr 2024.

China, Japan, die USA, das UK haben die deutlichsten Zunahmen. Japan, USA und UK, drei wesentliche Länder des Westens haben markant an struktureller Stärke verloren (Ansprüche in der Geopolitik?).

Deutschland hebt sich positiv ab. Die "Sondervermögen", die "Sonderschulden" sind, sind dabei unberücksichtigt. Diese im westlichen Lager dennoch komfortable Aufstellung erlaubt Mittelverwendung für bitter notwendige massive Strukturreform (solitär investiv!).

Indien hat in der Staatschuldenthematik eine deutlich bessere Resilienz als China. Russland läuft in diesem Vergleich in einer anderen Liga.

Datenpotpourri der letzten 48 Handelsstunden

Eurozone: EZB-Zinssenkungen wirken auf Geldmengenaggregate

Die Geldmenge M-3 nahm per September im Jahresvergleich um 3,2% (Prognose 3,0%) nach zuvor 2,9% zu.

Kommentar: Damit setzt sich die Erholung fort. Das ist strukturell positiv. Die Kreditvergabe an private Haushalte stieg im Jahresvergleich um 0,7% nach zuvor 0,6%. Die Kreditvergabe an Unternehmen legte im Jahresvergleich um 1,1% nach zuvor 0,8% zu. Kommentar: Die positiven Tendenzen der Geldmenge und der Kreditvergabe sind tentativ positiv. Ein Kontext zu den Zinssenkungen der EZB sind naheliegend.

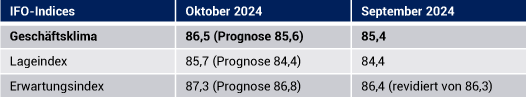

Deutschland: IFO-Indices: Leichter Anstieg – weiter kritisches Niveau

Frankreich: Der Index des Verbrauchervertrauens gab per Oktober von zuvor 95 auf 94 Punkte nach (Prognose 94). Der Index des Geschäftsklimas des Verarbeitenden Gewerbes gab von 99 auf 92 Punkte nach und sank auf den tiefsten Stand seit November 2020. Der Index des Geschäftsklimas der Gesamtwirtschaft fiel von 98 auf 97 Zähler.

Italien: Der Index des Verbrauchervertrauens sank per Oktober von 98,3 auf 97,4 Punkte (Prognose 98,5). Der Klimaindex des Verarbeitenden Gewerbes fiel von 86,6 auf 85,8 Zähler (Prognose 87,0).

UK: Verbraucherstimmung geringfügig eingetrübt

Der Vom GfK ermittelte Index des Verbrauchervertrauens gab von zuvor -20 auf -21 Punkte nach (Prognose -21).

USA: Auftragseingang enttäuschend, Verbraucherstimmung verbessert

Der Auftragseingang für langlebige Wirtschaftsgüter sank per September im Monatsvergleich um 0,8% (Prognose -1,0%) nach zuvor -0,8% (revidiert von 0,0%). Aggregiert war die Entwicklung enttäuschend. Laut Index des Verbrauchervertrauens nach Lesart der Universität Michigan (finaler Wert) kam es per Oktober zu einem Anstieg von zuvor 68,9 (vorläufiger Wert) auf 70,5 Punkte (Prognose 69,0). Am Donnerstag wurde der von der Fed Chicago ermittelte National Actívity Index (Sammelindex aus 85 US-Einzelindikatoren), der bedeutend ist, aber kaum beachtet wird, veröffentlicht. Der Index sank von -0,01 (revidiert von +0,12) auf -0,28 Punkte

Russland: Leitzins steigt auf 21%, Konjunkturbremsung wahrscheinlich

Die Notenbank erhöhte den Leitzins von zuvor 19% auf 21% (Prognose 20,0%).

Kommentar: Die restriktive Politik sollte die Dynamik der Konjunktur zunehmend belasten.

Derzeit ergibt sich für den EUR gegenüber dem USD eine negative Tendenz. Ein Überschreiten der Widerstandszone bei 1.1180 – 1.1210 negiert dieses Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Welche Aktie sollten Sie als nächstes kaufen?

Die Aktienkurse schießen dieses Jahr durch die Decke. Aber viele Anleger sind verunsichert, ob sie noch mehr Geld in Aktien investieren sollen. Sind Sie sich nicht sicher, wo Sie Ihr Geld als nächstes investieren sollten? Dann sichern Sie sich den Zugang zu unseren bewährten Aktienportfolios und entdecken Sie vielversprechende Möglichkeiten.

Allein in diesem Jahr hat ProPicks KI zwei Aktien identifiziert, die um mehr als 150% gestiegen sind, vier weitere Aktien, die um mehr als 30% gestiegen sind, und drei Aktien, die um mehr als 25% zugelegt haben. Diese Bilanz lässt sich wahrlich sehen.

Mit Portfolios, die auf Dow-Aktien, S&P-Aktien, Tech-Aktien und Mid-Cap-Aktien zugeschnitten sind, können Sie verschiedene Strategien zum Vermögensaufbau erkunden.