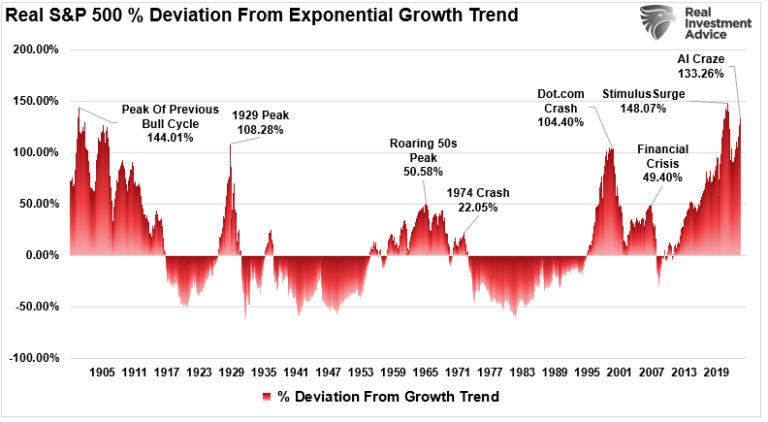

2022 hatten wir eine Diskussion über Abweichungen des Marktes von langfristigen Wachstumstrends. Im Mittelpunkt dieser Diskussion stand der Kommentar von Jeremy Grantham über Marktblasen. In dem Artikel hieß es unter anderem:

"Alle 2-Sigma-Aktienblasen in den Industrieländern sind zum Trend zurückgekehrt. Doch bevor dies geschah, entwickelten sich einige wenige zu Superblasen von 3-Sigma oder mehr: in den USA 1929 und 2000 und in Japan 1989. In den USA gab es 2006 und in Japan 1989 ebenfalls eine Superblase am Immobilienmarkt. Alle fünf dieser Superblasen korrigierten den ganzen Weg zurück zum Trend - und das mit viel größeren und längeren Schmerzen als im Durchschnitt.

Heute bewegen wir uns in den USA in der vierten Superblase der letzten hundert Jahre".

Befinden wir uns in einer Blase? Vielleicht. Ehrlich gesagt - ich habe keine Ahnung. Das Problem ist, dass Marktblasen erst sichtbar und wahrgenommen werden, wenn sie platzen. Das liegt daran, dass die Anleger in der inflationären Phase der Marktblase rational begründen, warum "diesmal alles anders ist".

Wie wir damals festgestellt haben, setzen sich Marktblasen aus drei Komponenten zusammen:

- Preis

- Bewertung

- Psychologie der Anleger

In der Vergangenheit kam es zu Marktblasen, wenn Anleger die Asset-Preise so weit in die Höhe trieben, dass sie die zugrunde liegenden Gewinnwachstumsraten übertrafen. Da die Wirtschaftstätigkeit Umsätze und Gewinne generiert, können die Bewertungen die zugrunde liegenden Fundamentaldaten nicht unbegrenzt übersteigen.

Interessanterweise begann mit der Korrektur im Jahr 2022 der Prozess der Umkehr dieser Diskrepanz. Aufgrund von Anlegerspekulationen hat sich diese Abweichung jedoch inzwischen wieder dem früheren Höchststand angenähert.

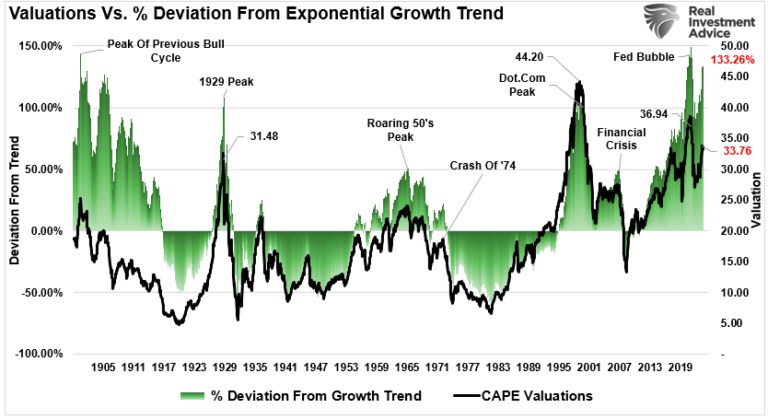

Bewertungen sind (wie immer) eine Funktion von Preis und Gewinn; daher haben Abweichungen der Preise vom langfristigen exponentiellen Wachstumstrend in der Vergangenheit Höhepunkte markiert. Es überrascht nicht, dass Investoren bei einem schnellen Anstieg des Preismomentums nach Gründen suchen, warum es diesmal gerechtfertigt ist, zu viel für die Gewinne zu bezahlen. Wie sich gezeigt hat, hat diese Strategie leider selten gut funktioniert.

Wie in der Abbildung dargestellt und in der Definition einer Spekulationsblase beschrieben, werden "Vermögenswerte typischerweise zu einem Preis gehandelt, der deutlich über ihrem inneren Wert liegt. Der Preis stimmt nicht mit den Fundamentaldaten des Vermögenswertes überein."

Entscheidend ist, dass, wie bereits erläutert, Überbewertungen und Kursabweichungen von langfristigen Normen ausschließlich eine Funktion der Anlegerpsychologie sind.

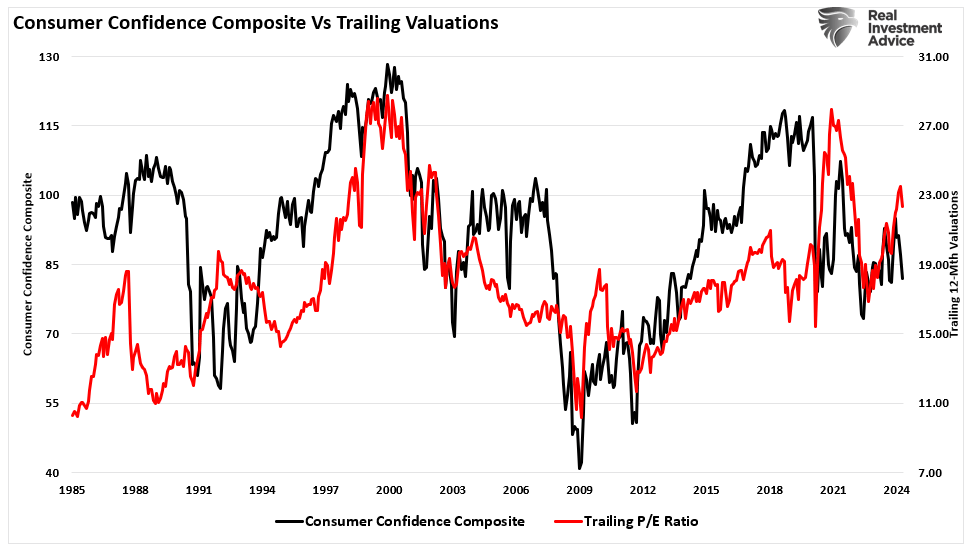

"Bewertungskennzahlen sind genau das - ein Maß für die aktuelle Bewertung. Noch wichtiger ist, dass überhöhte Bewertungskennzahlen ein besseres Maß für die "Anlegerpsychologie" und die Manifestation der "Bigger Fool Theory“ sind. Wie man sieht, besteht eine hohe Korrelation zwischen unserem zusammengesetzten Index des Verbrauchervertrauens und den 1-Jahres-Bewertungen des S&P 500".

Was uns Bewertungen liefern, ist eine vernünftige Schätzung der langfristigen Investitionsrendite. Es ist logisch, dass die zukünftige Rendite niedrig sein wird, wenn man heute zu viel für zukünftige Cashflows bezahlt.

Warum greifen wir also dieses Thema wieder auf?

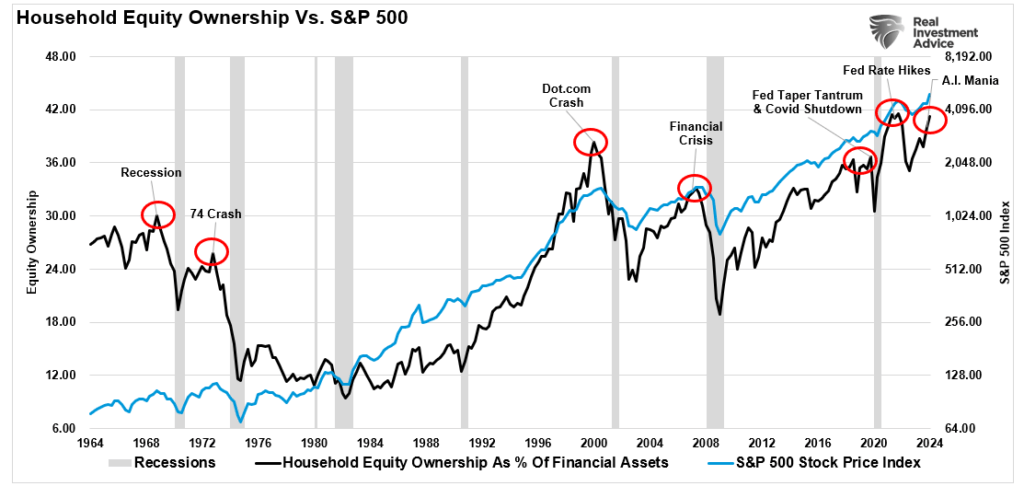

Optimismus an allen Ecken

Obwohl genügend Daten darauf hindeuten, dass sich das Wirtschaftswachstum verlangsamt, jagen die Anleger wieder mit fast rücksichtsloser Hingabe nach Vermögenswerten. So steigt beispielsweise der Aktienanteil in den Portfolios der Anleger stark an, da die Suche nach Renditen auf dem Anlagemarkt die Logik und die zugrunde liegenden Fundamentaldaten verdrängt.

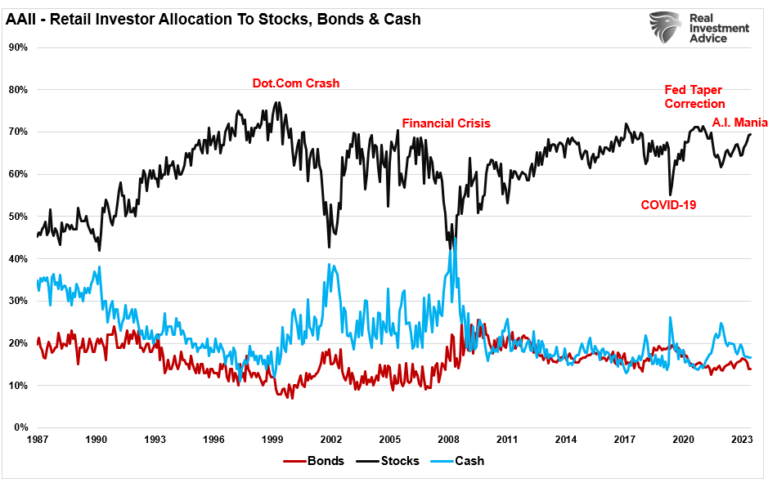

Die vom Kleinanlegerverband American Association of Individual Investors (AAII) ermittelten Allokationskennzahlen signalisieren, dass die Investoren ihre Gewichtungen in Aktien erhöhen und Cash reduzieren.

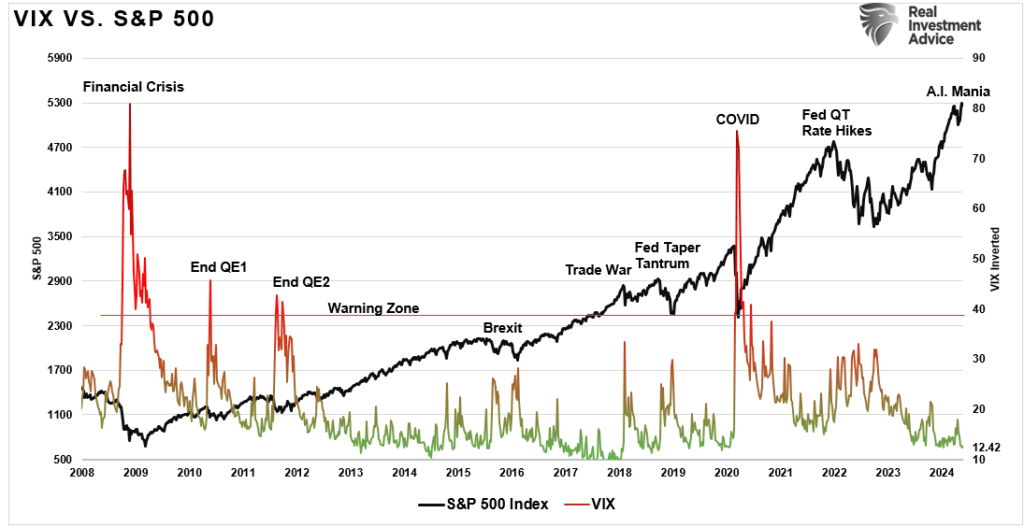

Darüber hinaus lässt die extrem niedrige Volatilität auf ein hohes Maß an Selbstzufriedenheit oder eher Selbstgefälligkeit der Anleger schließen. Historisch gesehen neigen niedrige Volatilitätsniveaus an den Märkten dazu, sich plötzlich umzukehren.

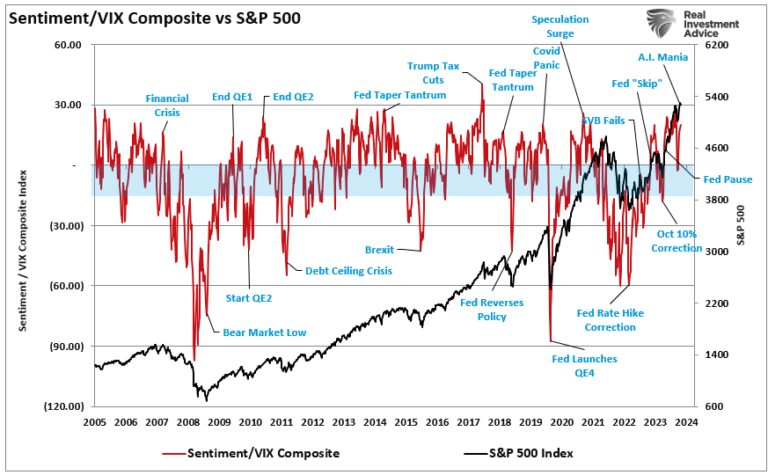

Angenommen, wir erstellen einen zusammengesetzten Index aus Investorenstimmung und Volatilität (wenn das eine hoch ist, ist das andere niedrig). In diesem Fall entsprechen die aktuellen Niveaus kurz- bis mittelfristigen Markttops und -korrekturen.

Sagt uns das, dass der Markt kurz vor dem Absturz steht? Nein. Aber wie Howard Marks bereits anmerkte:

"Wir können vom Verhalten der Anleger auf die Psychologie schließen. Auf dieser Grundlage können wir verstehen, wie riskant der Markt ist, auch wenn die Richtung, in die er sich bewegen wird, nie mit Sicherheit bekannt sein kann. Wenn wir verstehen, was vor sich geht, können wir auf die 'Temperatur' des Marktes schließen.

Wir müssen daran denken, mehr zu kaufen, wenn die Stimmung auf dem Markt kühl ist, und weniger, wenn sie heiß ist. Die Möglichkeit, inhärent unsichere Geschäfte in großem Umfang zu tätigen, deutet beispielsweise darauf hin, dass die Skepsis der Anleger gering ist. Und wenn jeder neue Fonds überzeichnet ist, dann weiß man, dass der Enthusiasmus groß ist."

Gegenwärtig ist eine übertrieben optimistische Stimmung unübersehbar. Die Investoren sind bereit, Risiken einzugehen, zu viel für die zugrunde liegenden Bewertungen zu bezahlen und nach Gründen für ihr Handeln zu suchen. Historisch gesehen ist diese Art von Handeln der Präzedenzfall für Märkte, an denen die Erwartungen die zugrunde liegenden fundamentalen Realitäten übersteigen.

Doch auch wenn dies der Fall sein mag, dürfen wir niemals die berühmten Worte von John Maynard Keynes vergessen:

"Märkte können länger irrational bleiben, als Sie liquide bleiben können."

Der richtige Umgang mit Risiko und Belohnung

Ob Sie die aktuellen Abweichungen für wichtig halten oder nicht, ist nicht so relevant. Jeder Anleger geht anders an seine Investitionen heran. Wir verbringen viel Zeit damit, das aktuelle Marktumfeld zu analysieren, um das Risiko katastrophaler Verluste zu minimieren. Ist das eine Garantie für den Erfolg? Nein, aber das Wissen um die Risiken, die wir eingehen, hilft uns, die Kapitalvernichtung zu quantifizieren, wenn etwas schief geht.

Ein angemessenes Risikomanagement ist noch viel wichtiger, wenn Sie kurz vor oder im Ruhestand sind. Der Grund dafür ist, dass Ihr Anlagehorizont kürzer ist als der von viel jüngeren Menschen. Sie haben weniger Möglichkeiten, sich von kurzfristigen Marktkorrekturen zu erholen.

Es gibt einige einfache Schritte, mit denen Sie sich richtig vorbereiten können.

- Vermeiden Sie den "Herdentrieb", der Sie dazu verleitet, ohne triftige Gründe immer höhere Preise zu zahlen.

- Führen Sie eigenständige Recherchen durch und vermeiden Sie die „Bestätigungsvoreingenommenheit“, indem Sie nicht nur das lesen, was Ihre vorgefassten Meinungen bestätigt.

- Entwickeln Sie eine fundierte langfristige Anlagestrategie mit klar definierten Protokollen für das Risikomanagement.

- Diversifizieren Sie Ihr Portfolio, indem Sie auch sicherere Anlagen einbeziehen.

- Kontrollieren Sie Ihre Gier und widerstehen Sie der Versuchung, durch spekulative Investitionen schnell reich werden zu wollen.

- Lassen Sie sich nicht von hypothetischen Szenarien leiten und bewerten Sie Investitionen nicht auf Basis vergangener Werte, um emotionale Fehler zu vermeiden.

- Beachten Sie, dass Preisinflation nicht ewig anhält. Je größer die Abweichung vom Mittelwert, desto größer die mögliche Korrektur. Investieren Sie entsprechend dieser Grundsätze.

Durch die spekulativen Risiken und den übermäßigen Anstieg der Verschuldung werden die Märkte zunehmend anfällig für eine erhebliche Korrektur. Leider ist die einzige fehlende Zutat der Katalysator, der "Angst" in einen übermäßig selbstgefälligen Markt einbringt.

Derzeit glauben die Anleger, dass es "diesmal anders ist"

"Dieses Mal" ist nur deshalb anders, weil die Variablen anders sind. Die Variablen sind immer anders, die Ergebnisse sind jedoch immer die gleichen.

Wenn die Korrektur schließlich eintritt, werden die Medien sagen: "Das konnte keiner kommen sehen."

Es ist sinnlos, das Kapital erst nach einem GAU zu schützen – wie bei verschütteter Milch ist der Schaden bereits angerichtet.

In eigener Sache: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!