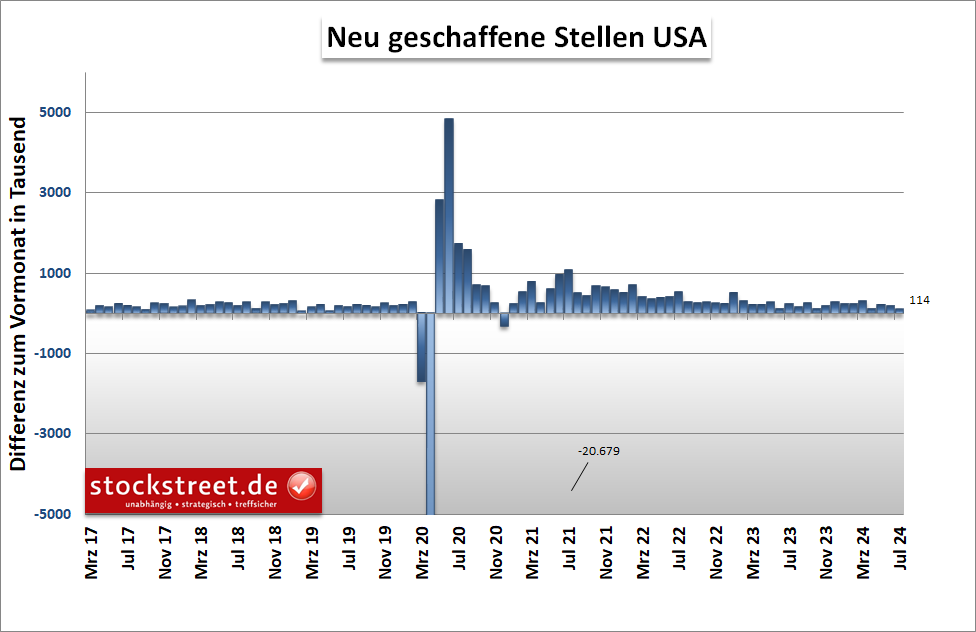

Ein schwacher Arbeitsmarktbericht traf gestern auf einen schwachen Aktienmarkt. Denn das US-Arbeitsministerium meldete für Juli die Schaffung von nur noch 114.000 Stellen. Erwartet worden waren immerhin 148.000, nach 179.000 im Juni.

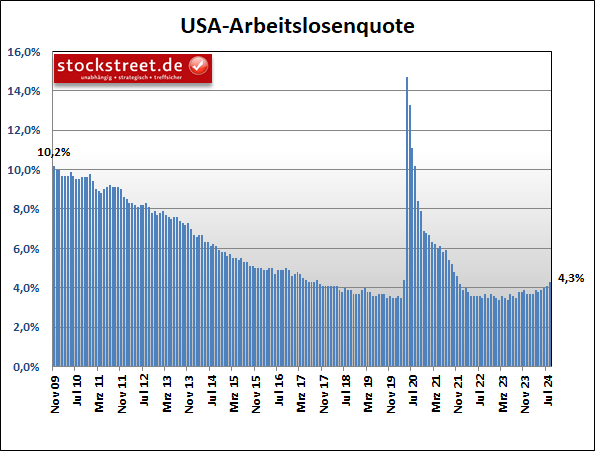

Außerdem wurden die beiden Vormonatswerte um insgesamt fast 30.000 Stellen nach unten revidiert. Und die Arbeitslosenquote stieg mit 4,3 % auf das höchste Niveau seit Oktober 2022, von 4,1 % im Vormonat. Dabei waren die Anleger zuletzt nur moderate Veränderungen von 0,1 % gewohnt.

Hinzu kommt ein Lohnwachstum, welches mit +0,2 % zum Vormonat schwächer ausfiel als im Vormonat und als erwartet (+0,3 %). Im Vergleich zum Vorjahr lag der Anstieg bei +3,6 %, nach +3,8 % im Juni und statt erwarteter +3,7 %.

Zunehmende Sorgen vor einer Wachstumsschwäche der USA

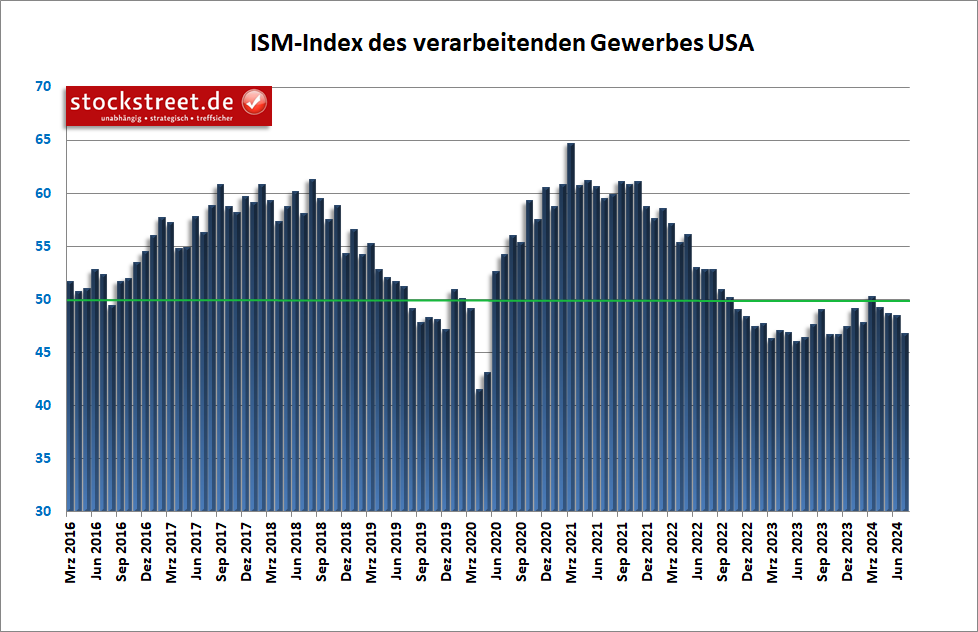

Man kann also eindeutig beobachten, dass sich der Arbeitsmarkt in den USA abkühlt, mit scheinbar zunehmendem Tempo. Und zusammen mit weiteren Daten, sorgt dies nun offenbar für Sorgen vor einer Wachstumsschwäche (um das Wort Rezession zu vermeiden). Zu nennen wäre dabei auch der vorgestrige Einkaufsmanagerindex für das verarbeitende Gewerbe vom Institute for Supply Management (ISM), der mit nur noch 46,8 Punkten (Vormonat: 48,5) weiter nachgab, sogar sehr deutlich, und damit unterhalb der Erwartungen (48,8) sowie weit unterhalb der Wachstumsschwelle von 50 Zählern blieb.

Die Sorgen vor einem Konjunkturabschwung sind also durchaus berechtigt. Und daher könnte die US-Notenbank inzwischen sogar zu spät dran sein, angesichts der zeitverzögerten Wirkung von Zinssenkungen.

Der Markt preist schnellere Zinssenkungen ein

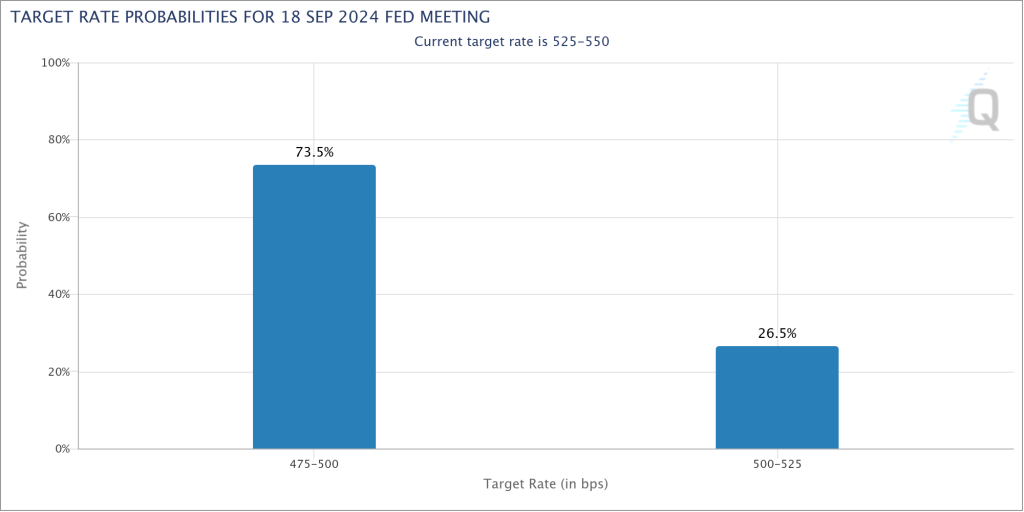

So verwundert es auch nicht, dass die Wahrscheinlichkeit für eine 50-Punkte-Zinssenkung im September nach den aktuell schwachen Wirtschaftsdaten explodiert ist, von vorgestern noch nur 22 % auf aktuell 73,5%.

(Quelle: CME Group (NASDAQ:CME))

Man kann es sich daher leicht ausmalen, wie die erste Reaktion der Anleger auf die Arbeitsmarktdaten ausfiel: Sichere Häfen wie Anleihen waren gefragt, was deren Kurse steigen und Zinsen fallen ließ. Die Rendite der vom Markt vielbeachteten 10-jährigen US-Staatsanleihe brach förmlich ein und notiert nun in der Nähe des Tiefs vom Dezember 2023.

Mit nur noch etwas mehr als 3,8 % im Vergleich zum Leitzins bei 5,25 % bis 5,50 % sind nun eine ganze Menge Zinssenkungen der Notenbank nötig, um dem Markt noch hinterherzukommen. Dieser übt nun jedenfalls mächtig Druck aus auf die Währungshüter.

Auch die Aktienmärkte brechen ein

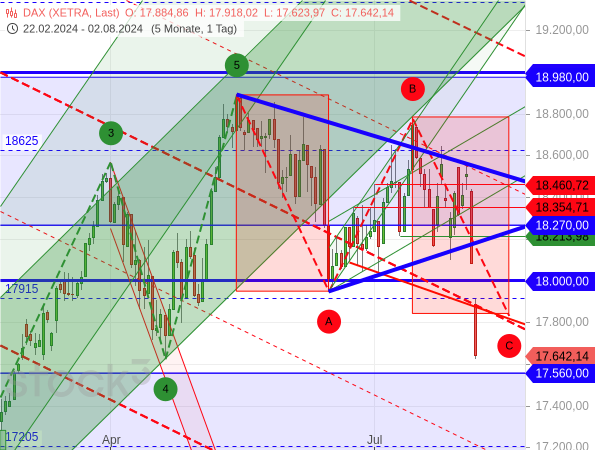

Ähnlich dramatische Bewegungen wie bei der Anleiherendite ließen sich auch am Aktienmarkt beobachten. Der DAX fiel zum Beispiel wie ein Stein auf ein neues Korrekturtief und bildete somit die erwartete bzw. befürchtete Welle C aus.

Das daraus abgeleitete Kursziel wurde allerdings nicht nur deutlich schneller erreicht als skizziert, sondern auch meilenweit übertroffen. Durch die sehr hohe Abwärtsdynamik besteht nun die große Gefahr, dass es sich nicht um eine korrektive Welle handelt, sondern um eine impulsive. Es könnte also sein, dass der DAX nicht nur eine moderate ABC-Korrektur ausbildet, sondern sich die Gegenbewegung verschärft und zu einer deutlich größeren Korrektur ausweitet.

Derweil ist der Dow Jones in sein aufsteigendes Dreieck zurückgefallen (blaue Linien im folgenden Chart, siehe roter Pfeil). Damit hat sich der Ausbruch darüber im zweiten Anlauf doch noch als Bullenfalle entpuppt.

Dabei ist der Markt aber definitiv den Weg des größten Schmerzes gegangen. Denn weil der erste Einbruch fast vollständig aufgeholt wurde, lagen bereits wieder sehr bullishe Signale vor. Das dürfte einigen Anlegern große Kopfschmerzen bereitet haben.

Der Nasdaq 100 hat seinen Aufwärtstrendkanal klar und eindeutig gebrochen. Und zudem mehr als 61,80 % der vorherigen Aufwärtsbewegung korrigiert, die im April startete.

Und da sich die Kursverluste dadurch auf mehr als 10 % summieren, befindet sich der US-Technologieindex nach einer häufigen Auffassung nun offiziell in einer Korrektur.

Am heftigsten hat es aber sicherlich den japanischen Nikkei 225 erwischt. Zwei Handelstage in Folge musste er Kursverluste von mehr als 5 % hinnehmen.

Hier fehlt nicht mehr fiel bis zur Marke von -20 %, bei der einige Marktteilnehmer bereits von einem Bärenmarkt sprechen. Das ist aber angesichts der Kürze der Zeit, in der die Kurse so weit eingebrochen sind, kein passender Begriff. Ich würde es eher als Crash bezeichnen (auch wenn dieser bislang noch relativ klein ausfällt).

Nun ist der gesamte Aktienmarkt keine Trades wert

Wie war das noch mit dem Stein und der Lawine? Vielleicht habe ich wieder etwas zu früh zur Vorsicht geraten, wenn man sich nur die Aktienindizes der USA anschaut – oder auch den Nikkei 225 bis zu seinem Hoch, welches erst am 10. Juli markiert wurde. Aber wer einige Gewinnmitnahmen getätigt hat, der dürfte nun deutlich weniger Probleme mit den Kurseinbrüchen haben. Jedenfalls gilt jetzt für den gesamten Aktienmarkt, was ich vorgestern bereits zum DAX und Euro STOXX 50 geraten hatte: Lieber auf andere Basiswerte setzen!

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus