Das Engagement der Kleinanleger in Aktien nimmt wieder stark zu. Die Angst, etwas zu verpassen "Fear Of Missing Out - F.O.M.O." schürt eine fast panische Mentalität, die die Märkte nach oben treibt. Michael Hartnett von der Bank of America (NYSE:BAC) kommentierte diesen Trend kürzlich so:

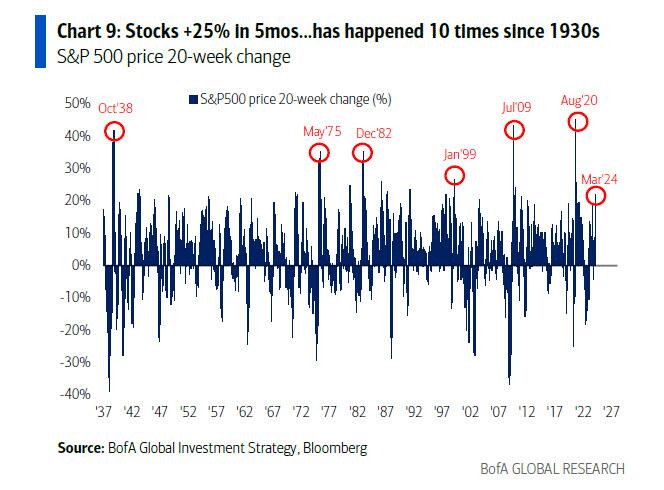

"Die Aktienkurse sind in fünf Monaten um sagenhafte 25 % gestiegen - das hat es seit den 1930er Jahren nur zehnmal gegeben. Normalerweise treten solche Sprünge nach Rezessionen auf (1938, 1975, 1982, 2009, 2020), aber 2023 hatten wir gar keine Rezession, zumindest nach Ansicht der Biden-Administration. Derartige Bewegungen treten in der Regal auch zu Beginn einer Blasenbildung auf (Januar 1999)."

Der jüngste "Bull Bear Report" erörtert, dass wir Blasen nur im Nachhinein erkennen können. Das ist das Problem, wenn man versucht, eine "Punktlandung" für ein Markttop hinzulegen, denn es kann viel länger dauern, als man logisch erwarten würde. George Soros hat dieses Timing-Problem in seiner Theorie der Reflexivität gut erklärt.

"Die Finanzmärkte sind weit davon entfernt, das gesamte verfügbare Wissen genau widerzuspiegeln, sondern vermitteln immer ein verzerrtes Bild der Realität. Der Grad der Verzerrung kann variieren. Manchmal ist er minimal, manchmal ist er sehr ausgeprägt. Wenn die Marktpreise erheblich von der Realität abweichen, liegen die Voraussetzungen für ein Gleichgewicht nicht vor."

Jede Blase hat zwei Hauptbestandteile:

1. Eine grundlegende Tendenz, die in der Realität vorherrscht und;

2. und eine Fehleinschätzung über diesen Trend.

"Wenn sich eine positive Rückkopplung zwischen dem Trend und der Fehleinschätzung entwickelt, wird ein Boom-Bust-Zyklus in Gang gesetzt. Der Prozess kann durch negative Rückmeldungen auf die Probe gestellt werden, und wenn er stark genug ist, um diese Tests zu überstehen, werden sowohl der Trend als auch die Fehleinschätzung bestärkt.

Irgendwann sind die Markterwartungen so weit von der Realität entfernt, dass Menschen gezwungen sind, zu erkennen, dass es sich um eine Fehleinschätzung handelt. Es folgt eine Übergangsphase, in der die Zweifel wachsen und immer mehr Menschen den Glauben verlieren, aber der vorherrschende Trend wird durch Trägheit aufrechterhalten." - George Soros

Vereinfacht ausgedrückt sagt Soros, dass eine einmal aufgeblähte Blase so lange aufgebläht bleibt, bis ein unerwartetes, exogenes Ereignis eine Umkehr der zugrunde liegenden Psychologie bewirkt. Diese Umkehrung verwandelt dann die Psychologie von "Überschwang" in "Angst" um.

Was wird diese Umwandlung der Psychologie bewirken? Das weiß niemand.

Die wichtige Lektion ist jedoch, dass Marktspitzen und Blasen eine Funktion der "Psychologie" sind. Diese "Psychologie" manifestiert sich in Asset-Preisen und Bewertungen, die über den wirtschaftlichen Wachstumsraten liegen.

Einmal mehr stürzen sich die Anleger auf Aktienanlagen und "stellen Schecks aus, die die Wirtschaft nicht einlösen kann."

Wirtschaftliche Grundlagen

Um das Problem zu verstehen, müssen wir uns zunächst vergegenwärtigen, woher die Kapitalgewinne stammen.

Kapitalgewinne an den Märkten sind in erster Linie eine Funktion der Marktkapitalisierung, des nominalen Wirtschaftswachstums und der Dividendenrendite. Mit der Formel von John Hussman können wir die Renditen für den nächsten 10-Jahres-Zeitraum mathematisch wie folgt berechnen:

(1 + nominales BIP-Wachstum)*(normale Marktkapitalisierung in Relation zum BIP / tatsächliche Marktkapitalisierung in Relation zum BIP)^(1/10)-1

WENN wir also davon ausgehen, dass das BIP in Zukunft jährlich um 2 % wachsen kann, ohne dass es jemals zu einer Rezession kommt, UND WENN die aktuelle Marktkapitalisierung/BIP bei 2,0 bleibt, UND WENN die Dividendenrendite bei ca. 2 % bleibt, erhalten wir eine zukünftige Rendite von:

(1,02)*(1,2/1,5)^(1/10)-1+=0,02 = -(1,08 %)

Aber es gibt eine "eine ganze Menge Wenn-Faktoren" in dieser Annahme. Vor allem aber müssen wir davon ausgehen, dass die Fed die Inflation auf ihr 2 %-Ziel bringt, die aktuellen Zinssätze senken und, wie gesagt, eine Rezession im nächsten Jahrzehnt vermeiden kann.

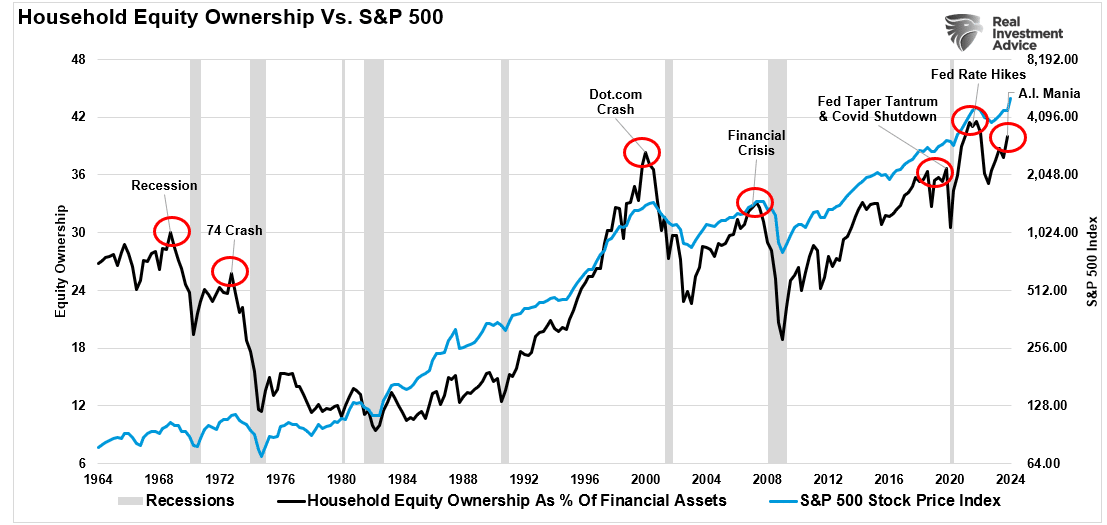

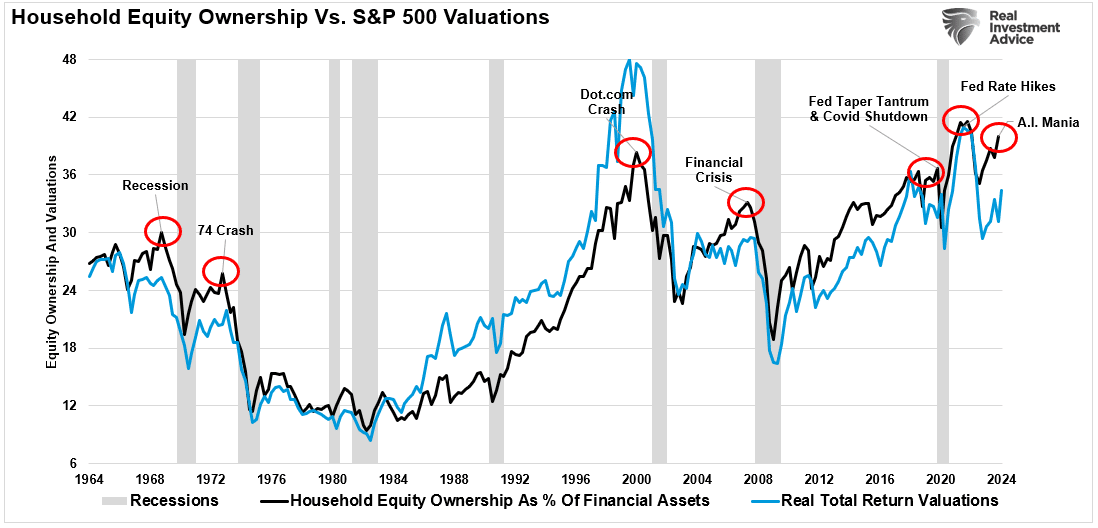

Doch trotz dieser grundlegenden Faktoren schlagen die Kleinanleger erneut alle Vorsicht in den Wind. Wie man sieht, ist der derzeitige Aktienbesitz der Privatanleger wieder auf ein nahezu rekordverdächtiges Niveau angestiegen. In der Vergangenheit war ein solcher Überschwang das Kennzeichen markanter Höchstwerte im Marktzyklus.

Eine Umkehrung des Wirtschaftswachstums wird sich sehr nachteilig auf die Bewertungen auswirken. Genau das war auch bei früheren Höchstständen der Fall, bei denen die Erwartungen die wirtschaftlichen Realitäten übertrafen.

Bob Farrell kommentierte einmal, dass Anleger dazu neigen, am meisten am oberen Ende und am wenigsten am unteren Ende zu kaufen. Seine ironische Bemerkung stellt das Anlegerverhalten im Laufe der Zeit ziemlich akkurat dar. Unser Kollege Jim Colquitt hat das ebenfalls sehr treffend kommentiert.

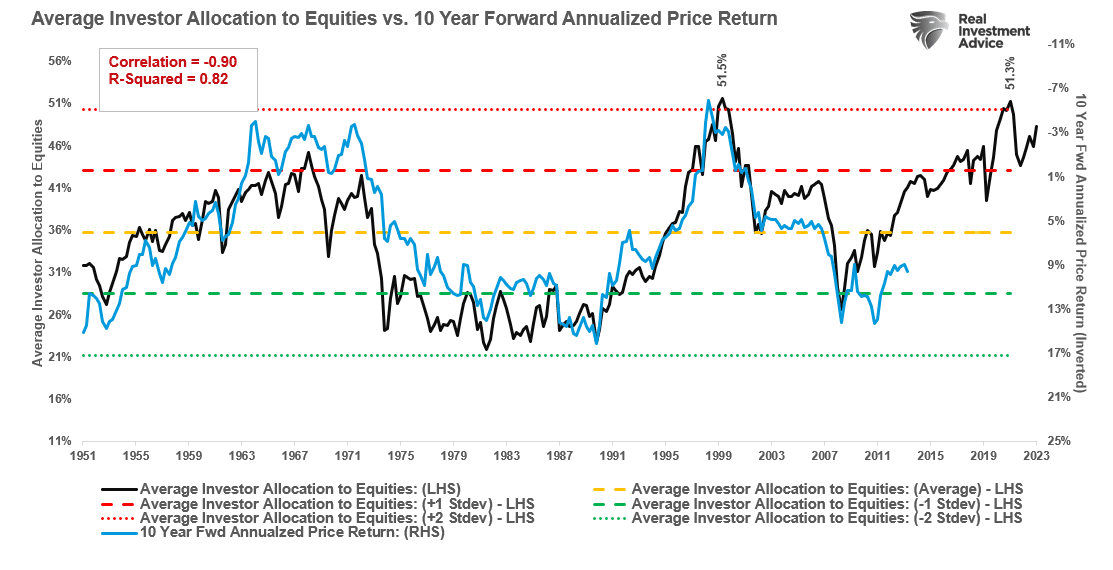

"Die folgende Grafik vergleicht den durchschnittlichen Anteil der Anlagen von Kleinanlegern in Aktien mit den zukünftigen 10-Jahres-Renditen des S&P 500. Wie man sieht, sind die Daten sehr gut korreliert, was Bob Farrells Regel Nr. 5 bestätigt. Beachten Sie die Korrelationsstatistiken oben links in der Grafik."

Die 10-Jahres-Terminrenditen auf der rechten Skala werden invertiert dargestellt. Daraus lässt sich ablesen, dass die Renditen in den nächsten zehn Jahren gegen Null gehen werden, wenn man von den derzeitigen Aktieninvestitionen der privaten Haushalte ausgeht.

Der Grund dafür ist, dass die Anlegerstimmung immer extrem optimistisch oder pessimistisch ist, wenn es zu solchen Umschwüngen kommt. Sam Stovall, der Anlagestratege von Standard & Poor's, sagte einmal:

"Wenn alle optimistisch sind, wer bleibt dann noch übrig, um zu kaufen? Wenn alle pessimistisch sind, wer soll dann noch verkaufen?"

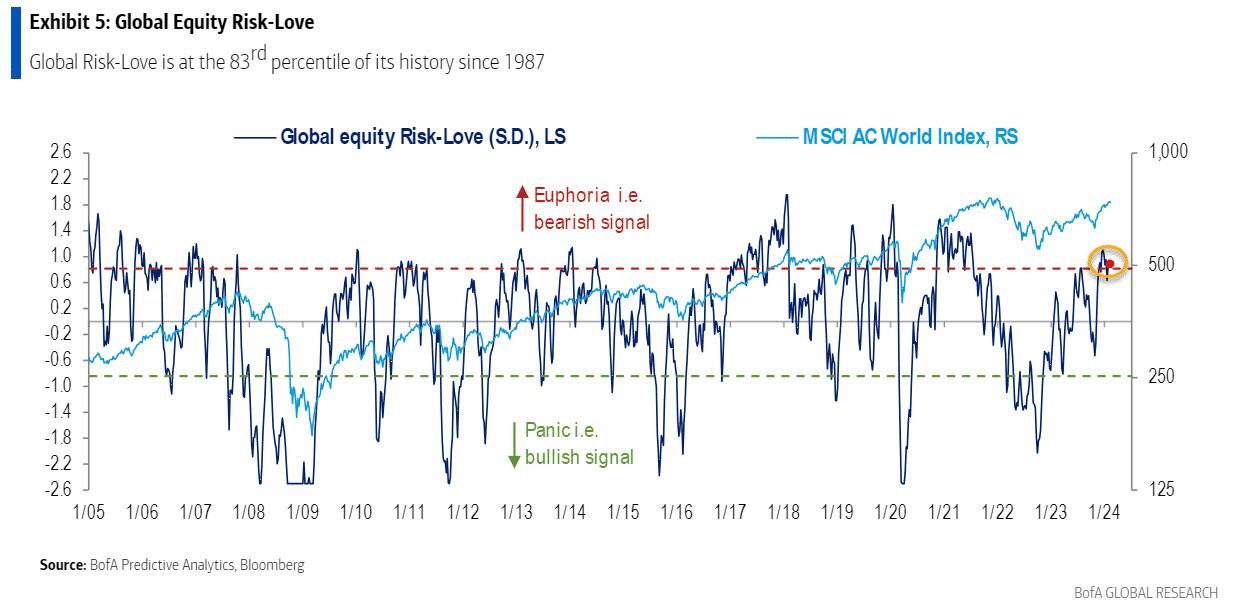

Derzeit sind alle Anleger in Bezug auf den Markt sehr optimistisch. Die Bank of America, einer der größten Vermögensverwalter der Welt, überwacht die Risikopositionierungen bei Aktien. Derzeit liegt die "Risikoliebe" im 83. Perzentil und auf einem Niveau, das häufig kurzfristigen Korrekturbewegungen vorausging.

Die Frage ist nur, was diese Psychologie letztendlich umkehren wird.

Enttäuschte Hoffnungen

Im Januar 2022 machte Jeremy Grantham Schlagzeilen mit seinem Marktausblick einer künftigen Achterbahnfahrt unter dem Titel "Let The Wild Rumpus Begin." Die Kernaussagen des Artikels sind im folgenden Absatz zusammengefasst.

"Alle 2-Sigma-Aktienblasen in den Industrieländern sind zum Trend zurückgekehrt. Allerdings haben sich vor einem solchen Rückgang einige wenige Aktienblasen zu 3-Sigma-Superblasen oder mehr entwickelt: In den USA war das 1929 und 2000 der Fall, in Japan 1989. In den USA gab es 2006, in Japan 1989 eine Superblase im Immobiliensektor. Alle fünf Superblasen korrigierten den ganzen Weg zurück zum Trend - und das mit viel größeren und längeren Schmerzen als es durchschnittlich der Fall ist.

Heute bewegen wir uns in den USA in der vierten Superblase der letzten hundert Jahre".

Zwar hat sich der Markt im Jahr 2022 korrigiert, dabei wurde aber die Umkehrung, die erforderlich war, um die übermäßige Abweichung von den langfristigen Wachstumstrends umzukehren, nicht erreicht. Wenn sich die US-Notenbank nicht zu einem nicht enden wollenden Programm von Nullzinsen und quantitativer Lockerung verpflichtet, ist eine Rückkehr der Renditen zu ihrem langfristigen Mittelwert unumgänglich.

Die daraus resultierende Entwicklung wird dazu führen, dass die Margen und Gewinne wieder auf ein Niveau zurückkehren, das der tatsächlichen Wirtschaftstätigkeit entspricht. Jeremy Grantham hat das so formuliert:

"Wahrscheinlich handelt es sich bei den Gewinnmargen um diejenige Größe auf den Finanzmärkten, die am schnellsten zu ihrem Mittelwert zurückkehrt. Und wenn sich die Gewinnmargen mittelfristig nicht umkehren, dann stimmt etwas nicht mit dem Kapitalismus. Wenn hohe Profite keine Konkurrenz anziehen, dann stimmt etwas nicht mit dem System, dann funktioniert es nicht richtig". - Jeremy Grantham

In der Vergangenheit haben sich die realen Gewinne stets den wirtschaftlichen Gegebenheiten angepasst.

In den kommenden Monaten und Quartalen kann noch einiges schief gehen. Das gilt insbesondere in einer Zeit, in der die Defizitausgaben über die Stränge schlagen und sich das Wirtschaftswachstum verlangsamt.

Während sich die Anleger an die "Hoffnung" klammern, dass die Fed alles unter Kontrolle hat, besteht eine begründete Wahrscheinlichkeit, dass das nicht so ist.

Die Realität ist, dass das nächste Jahrzehnt allzu optimistischen Erwartungen herbe enttäuschen könnte.

Anzeige: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!