Der EUR eröffnet gegenüber dem USD bei 1,1078 (05:34 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,1041 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 143,77. In der Folge notiert EUR-JPY bei 159,27. EUR-CHF oszilliert bei 0,9381.

Märkte: Orientierungssuche

An den Finanzmärkten zeigt sich eine nervöse Orientierungssuche. Entscheidend wird dabei sein, ob sich der Aktienmarkt maßgeblich an Konjunkturdaten oder Zinssenkungserwartungen orientieren wird. Derzeit verunsichert eine beachtliche Zahl an Indikatoren, aber auch an Konjunktureinschätzungen die Marktteilnehmer, was jedoch zu höheren Zinssenkungs- erwartungen führt. So liegt die Markterwartung mittlerweile bei 49%, dass die Fed den Leitzins per September um 0,50% senken wird (51% bei 0,25%).

Das Datenpotpourri (siehe unten) offerierte bei entscheidenden Daten Ernüchterung. Der US-JOLTS-Report (offene Stellen) lieferte das schwächste Ergebnis seit Februar 2021. Das "Beige Book", das Auskunft über die Konjunkturlage in den Fed-Bezirken gibt, enttäuschte. Neun Bezirke (zuvor 5) von 12 Bezirken meldeten stagnierende oder geringere wirtschaftliche Aktivität, nur drei steigende Aktivität. Die US-Handelsbilanz wies das höchste Defizit seit Juni 2022 aus.

Laut US-Treasury beläuft sich die öffentliche US-Neuverschuldung im laufenden Fiskaljahr (1.10 2023 – 30.09.2024) per 3. September auf 2.152,4 Mrd. USD (rund 8% Defizit, kein selbsttragendes Wachstum!). Die Nachrichtenlage aus Deutschland ist prekär (siehe unten). Das IfW in Kiel senkte die BIP-Wachstumsprognose per 2024 von bisher +0,2% auf -0,1%. Laut Unternehmensumfrage des IFO-Instituts sank der Indikator für das Geschäftsklima der Autoindustrie von zuvor -18,5 auf -24,7 Punkte. Der Index bewegt sich jetzt auf den schwächsten Niveaus seit Anfang 2022!

Aktienmärkte: Late Dax -0,44%. EuroStoxx 50 -0,80%, S&P 500 -0,27%, Dow Jones +0,07%, US Tech 100 -0,30%

Aktienmärkte in Fernost Stand 06:40 Uhr: Nikkei (Japan) -1,15%, CSI 300 (China) +0,10%, Hangseng (Hongkong) -0,46%, Sensex (Indien) -0,03% und Kospi (Südkorea) -0,15%. Rentenmärkte: Die 10-jährige Bundesanleihe rentiert heute früh mit 2,22% (Vortag 2,27%), während die 10-jährige US-Staatsanleihe eine Rendite in Höhe von 3,76% (Vortag 3,82%) abwirft.

Devisenmärkte: Der USD hat gegenüber dem EUR leicht verloren. Gold konnte das Niveau gegenüber dem USD halten, Silber holte vorherige Verluste partiell auf.

Deutschland: IfW senkt Wachstumsprognosen

Das Institut für Weltwirtschaft (IfW) in Kiel senkte die BIP-Wachstumsprognose per 2024 von bisher +0,2% auf -0,1%. Die Prognose für das Jahr 2025 wurde von 1,1% auf 0,5% verkürzt. 2026 soll das BIP dann um 1,1% zulegen.

Kommentar: Das Procedere der jüngeren Vergangenheit schreibt sich fort. Zunächst positive Prognosen für zeitnahe Räume werden gekappt und der Realität angepasst, um gleichzeitig längerfristig positive Prognosen zu generieren. Fakt ist, dass diese Prognosetechnik den Aspekt der strukturellen Probleme in wesentlichen Teilen ausblendet. Es handelt sich hier in Deutschland nicht um ein primär konjunkturelles Problem, sondern um eine strukturelles Problem, das sich konjunkturell niederschlägt. Nur wenn wir uns der strukturellen Probleme annehmen, ergibt sich langfristig die Chance begründeten "BIP-Optimismus" zu hegen.

Wir haben dem europäischen Süden erfolgreich Strukturreformen verordnet, aber wir sind nicht bereit, uns diese "Medizin" zu verabreichen. Wird ein "Schwerkranker" gesund durch Ignoranz gegenüber der Krankheit? Realitätsverweigerung gleicht Zukunftsverweigerung. In Kürze werden weitere Institute ihre Prognosen reduzieren. Gleiches gilt für die Bundesregierung.

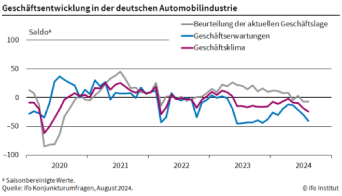

Deutschland: IFO: Stimmung in Automobilbranche im Sturzflug!

Die Stimmung in der Automobilindustrie hat sich im August angesichts fehlender Neuaufträge deutlich abgeschwächt. Laut Unternehmensumfrage des IFO-Instituts sank der Indikator für das Geschäftsklima von zuvor -18,5 auf -24,7 Punkte. Der Index bewegt sich jetzt auf den schwächsten Niveaus seit Anfang 2022!

O-Ton IFO: "Die Stimmung in der Autoindustrie ist im Sturzflug!"

Kommentar: Kein Widerspruch, ich wiederhole: Was muss noch passieren? Müssen die realen Steuereinnahmen erst kollabieren (Folgen für Sozialsystem, Renten), denn das ist ultimativ die Folge der aktuellen Entwicklungen (Aspekt staatliche Handlungsfähigkeit)!

Das IFO-Institut erklärt Hintergründe: Grund dafür seien die äußerst pessimistischen Erwartungen für die kommenden sechs Monate. Das Barometer für die Geschäftserwartungen sackte von -29,5 auf -40,5 Punkte. Der Indikator für die Beurteilung der aktuellen Geschäftslage fiel geringfügig von -6,9 auf -7,2 Zähler.

Die Unternehmen der deutschen Autoindustrie litten laut IFO unter einem Mangel an neuen Aufträgen, insbesondere aus dem Ausland. Dies schlage sich mittlerweile auch in der Personalplanung nieder. Der Indikator für die Exporterwartungen sank bereits den dritten Monat in Folge deutlich: Er liegt mit -29,6 Punkten so tief wie schon lange nicht mehr. Das Barometer für die Beschäftigtenerwartungen fiel von -15,6 auf -27,6 Punkte.

Kommentar: Nahezu jedes einzelne Barometer sendet "rote" Ampelsignale. Im Automobilsektor reden wir von einer Schlüsselbranche dieses Landes. Mehr als zu Gerhard Schröders Zeiten bedarf es einer massiven Neuausrichtung dieses Landes. Die „Nonchalance“ der Nichtreaktion Berlins ist atemberaubend, denn an der Stabilität der Ökonomie hängt die Stabilität der Gesellschaft und die Stabilität der Demokratie! Wir das in Talkshows diskutiert?

Datenpotpourri der letzten 24 Handelsstunden

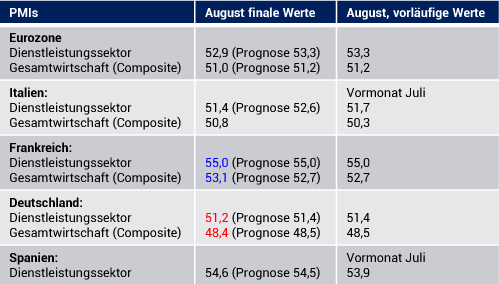

Eurozone: Deutschland, der "Mühlstein" am Hals der Eurozone

Die Erzeugerpreise der Eurozone nahmen per August im Monatsvergleich um 0,8% (Prognose 0,3%) zu. Im Jahresvergleich kam es zu einem Rückgang um 2,1% (Prognose -2,5%, VM -3,3%).

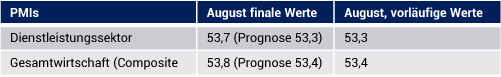

UK: PMIs laufen rund!

USA: JOLTS-Report unerwartet schwach

Laut JOLTS-Report kam es zu einem Einbruch bei den offenen Stellen von zuvor 7,91 Mio. (revidiert von 8,18 Mio. auf 6,673 Mio. (Prognose 8,10 Millionen). Es war der schwächste Wert seit Februar 2021. Die Handelsbilanz wies per Juli ein Defizit in Höhe von 78,8 Mrd. USD (Prognose -79,0 Mrd. USD) nach zuvor -73,0 Mrd. USD aus. Es ist das höchste Defizit seit Juni 2022. Der Auftragseingang der Industrie verzeichnete per Juli im Monatsvergleich einen Anstieg um 5,0% (Prognose 4,7%) nach zuvor -3,3%. Der MBA-Hypothekenmarktindex stellte sich per 30. August auf 230,5 nach zuvor 226,9 Punkten.

Russland: Dienstleistungssektor läuft besser

Der von Standard & Poors ermittelte Einkaufsmanagerindex des Dienstleistungssektors stieg per Berichtsmonat August von zuvor 51,1 auf 52,3 Punkte.

Derzeit ergibt sich für den EUR gegenüber dem USD eine positive Tendenz. Ein Unterschreiten der Unterstützung bei 1.0880 – 1,0910 negiert dieses Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe