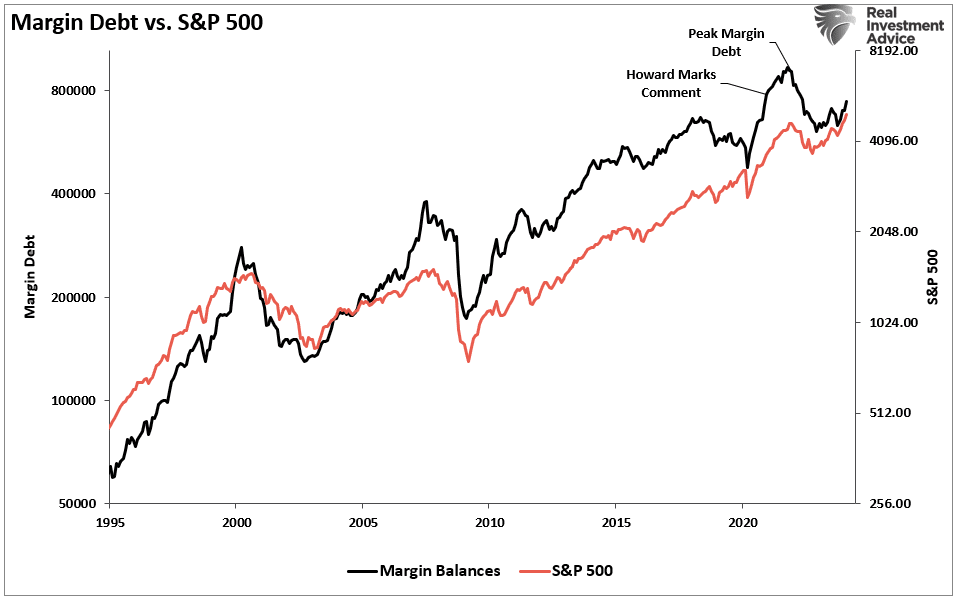

Dem jüngsten FINRA-Bericht zufolge ist der so genannte Margin Debt massiv gestiegen, was darauf hindeutet, dass die Investoren ihre bullischen Wetten aufgrund des gestiegenen Risikoappetits an den Aktienmärkten mit Fremdkapital unterlegt haben.

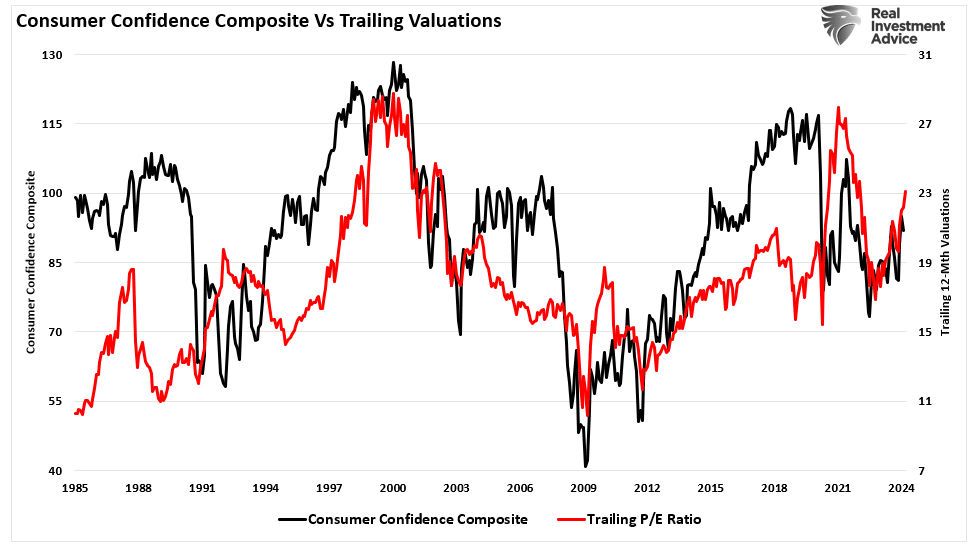

Wir haben bereits erörtert, dass Bewertungen auf kurze Sicht den Optimismus der Anleger ausdrücken. Mit anderen Worten: Wenn die Kurse steigen, begründen sie, warum es vernünftig ist, für die aktuellen Gewinne mehr zu bezahlen.

Bewertungskennzahlen sind genau das - ein Maß für die aktuelle Bewertung. Noch wichtiger ist, dass überhöhte Bewertungskennzahlen ein besseres Maß für die "Anlegerpsychologie" und die Manifestation der "Bigger Fool Theory" sind. Wie man sieht, besteht eine hohe Korrelation zwischen unserem zusammengesetzten Index des Verbrauchervertrauens und den 1-Jahres-Bewertungen des S&P 500.

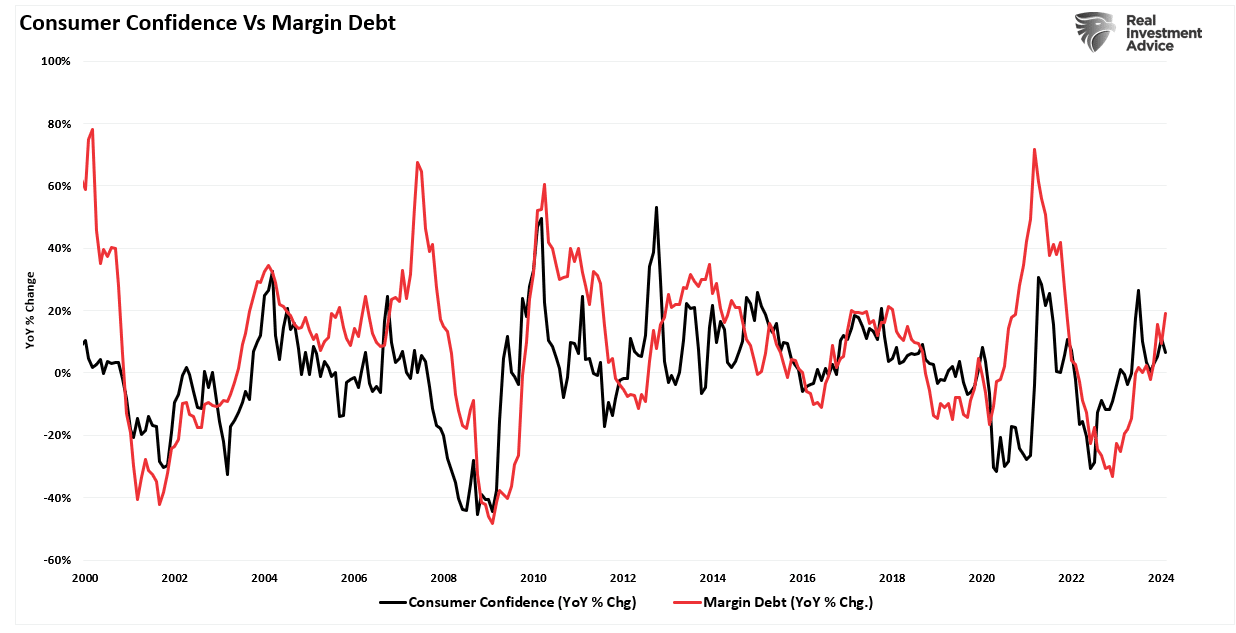

Gleiches gilt für den Handel mit Hilfe von Fremdkapital. Es überrascht nicht, dass mit steigendem Verbrauchervertrauen auch die spekulative Nachfrage nach Aktien zunimmt. In dem Maße, in dem sich die Börsen positiv entwickeln, steigt die "Angst, etwas zu verpassen". Das treibt die Nachfrage nach Aktien, und bei steigenden Kursen gehen die Anleger zusätzliche Risiken ein, indem sie ihre Positionen mit zusätzlichem Fremdkapital finanzieren.

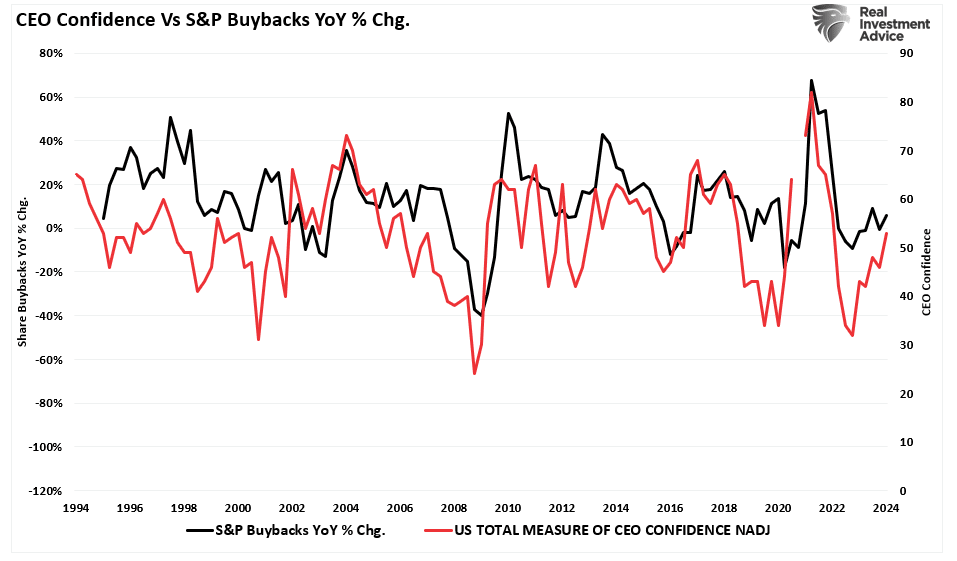

Zu diesem Überschwang trägt auch die verstärkte Aktivität bei Aktienrückkäufen bei, die seit dem Jahr 2000 eine wesentliche Quelle für "Käufe" sind.

Wenn die Zuversicht der Unternehmer steigt, was ein Nebenprodukt des gestiegenen Verbrauchervertrauens ist, steigt auch die Nachfrage nach Aktienrückkäufen. Wenn die Rückkäufe die Preise der Vermögenswerte in die Höhe treiben, nehmen die Investoren mehr Fremdkapital auf und erhöhen ihr Engagement, so dass sich allmählich eine virtuelle Spirale entwickelt.

Müssen Investoren jedoch Angst vor steigenden Margin-Krediten haben?

Ein Nebenprodukt des Überschwangs

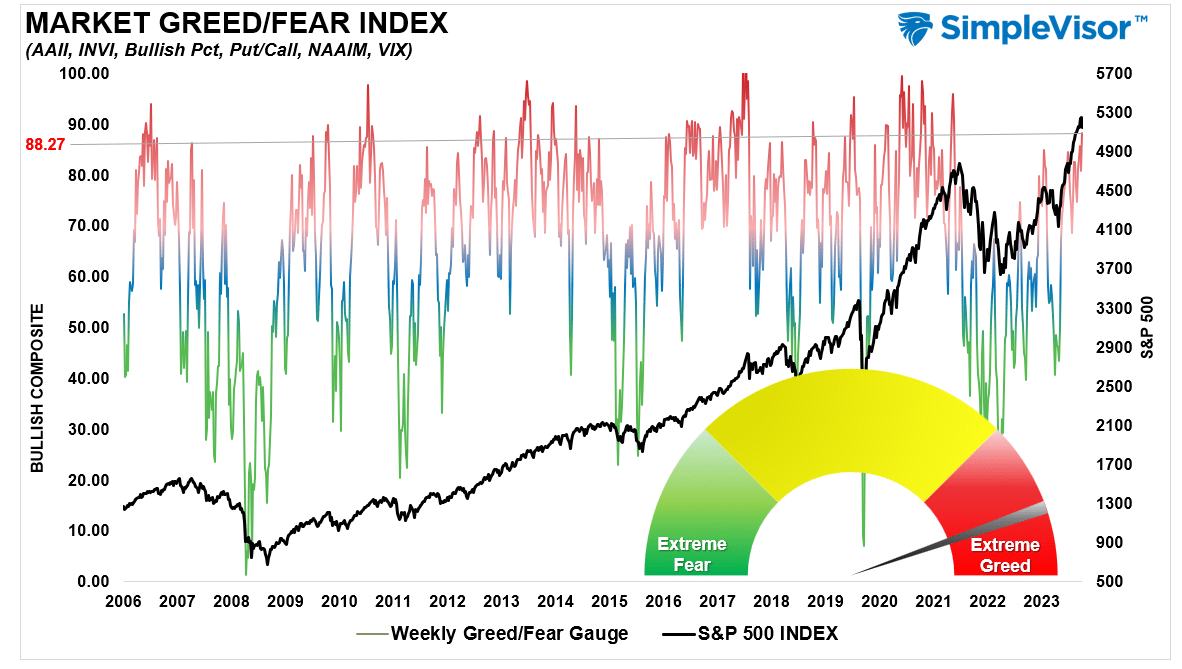

Bevor wir uns näher mit dem Margin-Handel befassen, sollten wir zunächst einen Blick auf die aktuelle Situation werfen. Es gibt eindeutige Indizien dafür, dass die Investoren wieder einmal sehr übermütig sind.

Der unten dargestellte "Fear to Gain"-Index unterscheidet sich von der CNN-Messung dadurch, dass unser Modell die Marktpositionierung danach misst, inwieweit professionelle und private Anleger Aktienrisiken eingegangen sind.

Gegenwärtig ist das Risiko so hoch, dass die Anleger "mit vollem Einsatz" am Aktienmarkt engagiert sind.

Howard Marks sagte in einem Bloomberg-Interview im Dezember 2020:

"Die Angst, etwas zu verpassen, hat die Angst, Geld zu verlieren, abgelöst. Wenn Anleger risikofreudig sind und Angst davor haben, nicht im Markt zu sein, kaufen sie aggressiv ein, sodass man keine Schnäppchen mehr finden kann.

Das ist der aktuelle Stand der Dinge. Das hat die US-Notenbank angerichtet, indem sie die Zinsen auf Null gesetzt hat...Wir sind wieder da, wo wir vor einem Jahr waren - Unsicherheit, voraussichtliche Renditen, die noch niedriger sind als vor einem Jahr, und höhere Asset-Preise als vor einem Jahr.

Die Menschen müssen wieder mehr Risiko auf sich nehmen, um eine Rendite zu erzielen. Wir bei Oaktree sind zu einem vorsichtigen Ansatz zurückgekehrt. Das ist nicht die Art von Umfeld, in dem man mit vollen Händen kaufen würde.

Die Renditeaussichten sind überall gering."

Zwar setzte der Markt 2021 seinen Aufwärtstrend bei geringer Volatilität fort, denn die Anleger nahmen immer mehr Margin-Kredite auf, um auf höhere Aktienkurse zu setzen. Genau das ist jedoch der entscheidende Punkt beim Margin-Handel.

Der Margin Debt ist kein technischer Indikator für die Handelsmärkte. Er zeigt vielmehr an, wie viel Spekulation im Markt unterwegs ist. Mit anderen Worten: Margenschulden sind das "Benzin", das die Märkte nach oben treibt, da die Hebelwirkung für die zusätzliche Kaufkraft der Vermögenswerte sorgt. Der Hebeleffekt wirkt jedoch auch in die entgegengesetzte Richtung. Er kann als Beschleuniger größerer Einbrüche wirken, wenn die Kreditgeber den Verkauf von Vermögenswerten "erzwingen", um die Kreditlinien ohne Rücksicht auf die Lage des Kreditnehmers zu decken.

Der letzte Satz ist der wichtigste. Das Problem bei Margin-Krediten ist, dass die Auflösung des Hebels NICHT im Ermessen des Anlegers liegt. Dieser Prozess liegt im Ermessen der Broker-Dealer, die diese Hebelwirkung überhaupt erst ermöglichen.

(Mit anderen Worten: Wenn Sie nicht zu Zwecken des Eindeckens verkaufen, wird der Broker-Dealer dies für Sie tun). Wenn Kreditgeber befürchten, dass sie ihre Kreditlinien nicht wieder einbringen können, zwingen sie den Kreditnehmer, mehr Cash nachzuschießen oder Vermögenswerte zu verkaufen, um die Schulden zu decken. Das Problem ist, dass Margin Calls in der Regel überall gleichzeitig stattfinden, da fallende Vermögenspreise alle Kreditgeber gleichzeitig betreffen.

Margin-Kredite sind KEIN Problem - bis sie zu einem Problem werden.

Wie man sieht, hatte Howard letztendlich Recht. Im Jahr 2022 hat der Rückgang alle Gewinne des Vorjahres zunichte gemacht und sogar noch mehr.

Und wo stehen wir jetzt?

Margin-Kredite bestätigen den allgemeinen Überschwang

Wie bereits erwähnt, unterstützen Margin-Kredite die Hausse, wenn die Märkte steigen und die Anleger zur Erhöhung ihrer Kaufkraft zusätzliche Fremdmittel aufnehmen. Daher ist der jüngste Anstieg der Margin-Kredite angesichts des zunehmenden Überschwangs der Anleger nicht überraschend.

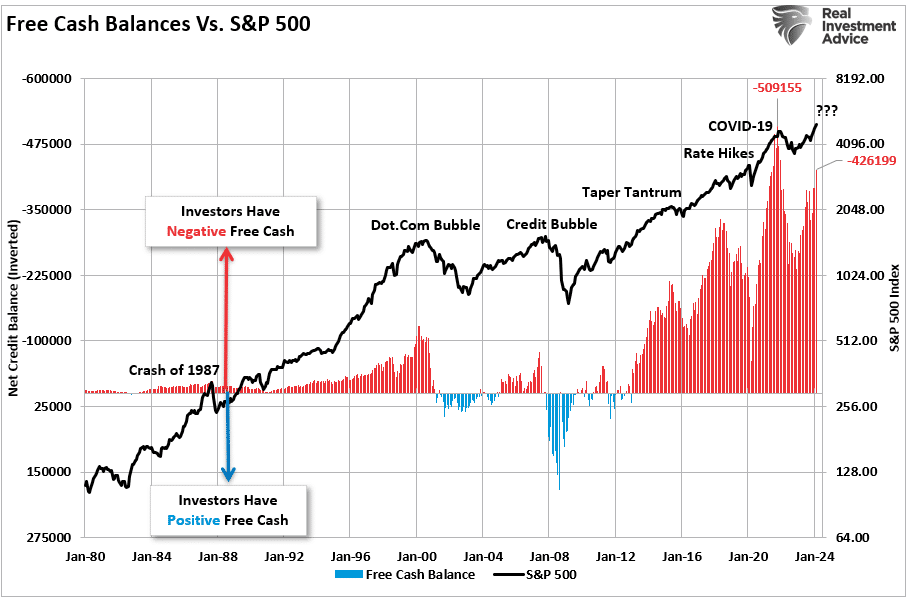

Das Schaubild zeigt das Verhältnis zwischen den Cash-Bestände und dem Markt. Um die Beziehung zwischen dem Anstieg der Margin-Kredite und der Marktentwicklung besser darstellen zu können, habe ich die freien Liquiditätssalden invertiert. (Die freie Liquidität ist die Differenz zwischen den Margin-Krediten abzüglich der Cash-Mittel und der Guthaben auf den Margin-Konten).

Beachten Sie, dass der Markt während der Korrektur von 1987, dem "Brexit/Taper Tantrum" von 2015-2016, dem "Zinserhöhungsirrtum" von 2018 und dem "COVID-Einbruch" nie seinen Aufwärtstrend gebrochen hat UND die Cash-Bestände nie positiv wurden.

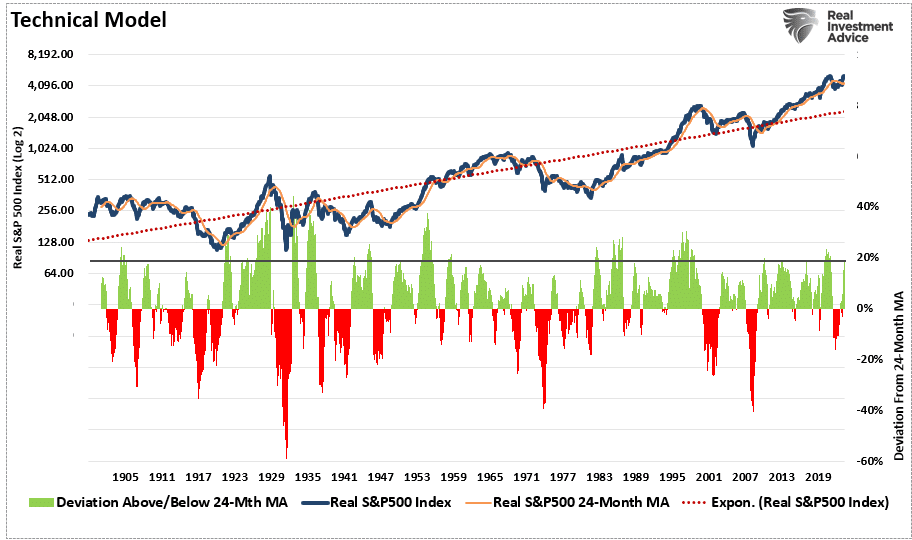

Sowohl ein Bruch des Aufwärtstrends als auch positive freie Cash-Bestände waren Kennzeichen der Bärenmärkte 2000 und 2008. Da die negativen Cash-Bestände kurz vor einem neuen Allzeithoch stehen, könnte der nächste Abschwung eine weitere "Korrektur" sein. Sollte jedoch der langfristige Aufwärtstrend brechen, würde die Auflösung von Margin Debt "Öl ins Feuer gießen".

Auch wenn die unmittelbare Reaktion auf diese Analyse sein wird: "Aber Lance, die Margin-Verschuldung ist doch gar nicht mehr so hoch wie früher", gibt es viele Unterschiede zwischen heute und 2021. Das Fehlen von Konjunkturpaketen, Nullzinsen und die monatliche "quantitative Lockerung" in Höhe von 120 Mrd. USD sind nur einige Beispiele. Es gibt jedoch einige eklatante Parallelen, einschließlich des Anstiegs der negativen Cash-Bestände und der extremen Abweichungen vom langfristigen Mittelwert.

Kurzfristig ist Überschwang ansteckend. Je höher der Markt steigt, desto risikofreudiger werden die Anleger. Das Problem des Margin Debts besteht darin, dass es bei Eintritt eines Ereignisses zu einer überstürzten Liquidation der Bestände führt. Da die Höhe des Margin Debts vom Wert der zugrunde liegenden Sicherheiten abhängt, bewirkt der erzwungene Verkauf von Vermögenswerten auch eine Wertminderung der Sicherheiten. Der Wertverlust löst dann weitere Nachschussforderungen aus, die zu weiteren Verkäufen führen, die wiederum weitere Margin Calls nach sich ziehen und so weiter.

Die Höhe der Margin-Kredite ist, ebenso wie die Bewertungen, kein geeignetes Maß, um den Markt zu timen. Es ist jedoch ein wertvoller Indikator für die Übertreibung des Marktes.

Auch wenn es sich anfühlt als ob der Markt "einfach nicht nachhaltig fallen will", sollte man sich an die weisen Worte von Warren Buffett erinnern.

"Mit dem Markt ist es wie mit dem Sex - wenn es am schönsten ist, ist bald Schluss."

In eigener Sache: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!