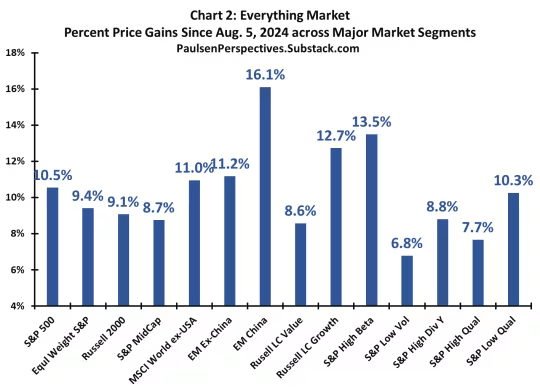

Wir befinden uns derzeit in einer sogenannten "Alles"-Rallye. Unabhängig davon, in welche Anlageklassen Sie investiert haben, scheint der Wert zu steigen. Doch die Gründe dafür liegen nicht unbedingt dort, wo man sie vermuten würde. In einem kürzlichen Interview mit MarketWatch erläuterte der immer optimistische Jim Paulson seine Sicht auf die derzeitige Marktrallye:

„Es ist dieser Cocktail aus ‚voller Unterstützung‘ zu Beginn eines Bullenmarktes, der typischerweise einen ‚Alles-steigt-Markt‘ in der frühen Phase eines neuen Aufschwungs hervorbringt. Das bedeutet, dass fast alle Anlageklassen – von Value- über Growth- bis hin zu Small- und Large-Caps, defensive wie auch zyklische Aktien – in der Regel zeitgleich und deutlich an Wert gewinnen.

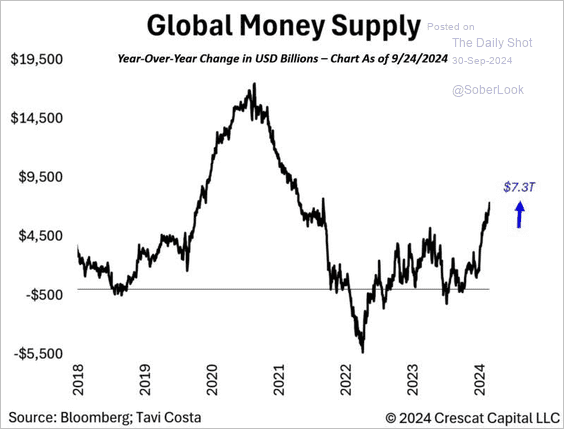

Die kurzfristigen Zinsen sinken, die Anleiherenditen fallen, das Geldmengenwachstum beschleunigt sich, die fiskalischen Anreize wurden erneut ausgeweitet – und dazu kommt die spürbare Entspannung bei der Inflation. Diese umfassende Unterstützung erhöht die Wahrscheinlichkeit einer weichen Landung, während das Vertrauen der Verbraucher und Unternehmen steigt.“ – Jim Paulson

Doch das allein erklärt nicht die Dynamik des Marktes.

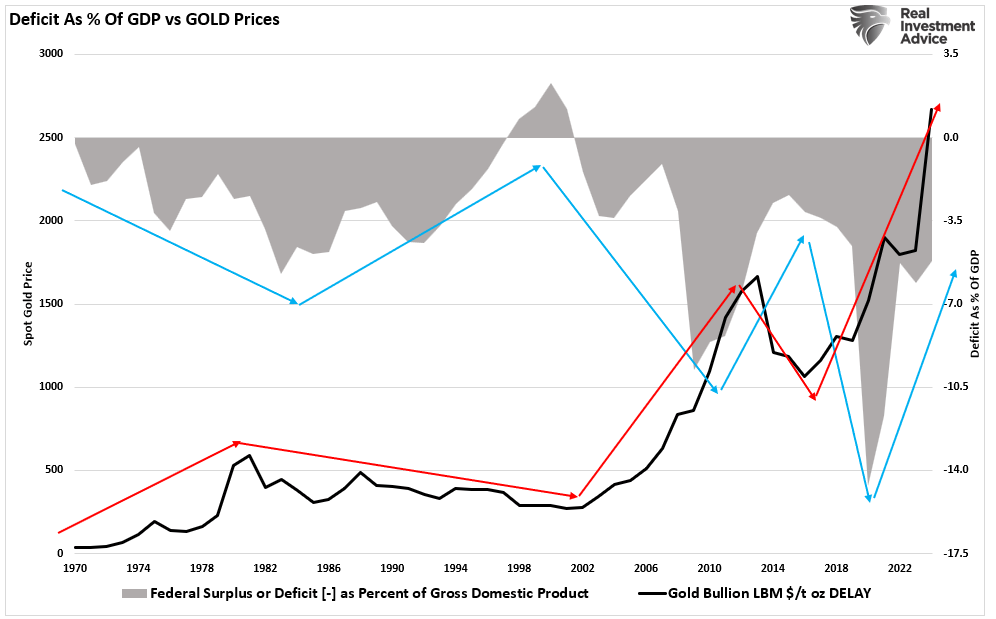

Auf der anderen Seite der Debatte stehen die sogenannten "Goldbugs", die steigende Goldpreise feiern. Sie argumentieren, dass die Schulden und Defizite der USA langfristig die Wirtschaft aushöhlen werden. Michael Hartnett von der Bank of America (NYSE:BAC) beschreibt es wie folgt:

„Nach dem schwächsten Jahrzehnt seit den 1930er Jahren steigen die langfristigen Renditen von Rohstoffen, angeführt von Gold, welches eine Absicherung gegen drei große Bedrohungen darstellt: Schulden, Defizite und Entwertung.“

Dennoch unterstützt die aktuelle Marktentwicklung diese Argumentation nicht vollständig. Historisch gesehen entwickelt sich Gold besonders gut, wenn die Defizite als Prozentsatz des BIP steigen, da dies die Bedenken über die wirtschaftliche Stabilität der USA verstärkt, wie Hartnett betont.

Andererseits schneidet Gold in Phasen wirtschaftlicher Erholung schlecht ab, wenn das Defizit sinkt. Das ergibt Sinn, wenn man außer Acht lässt, dass der Goldpreis seit 2020 stark gestiegen ist, obwohl die US-Wirtschaft robust bleibt und das Defizit im Verhältnis zum BIP weiterhin sinkt.

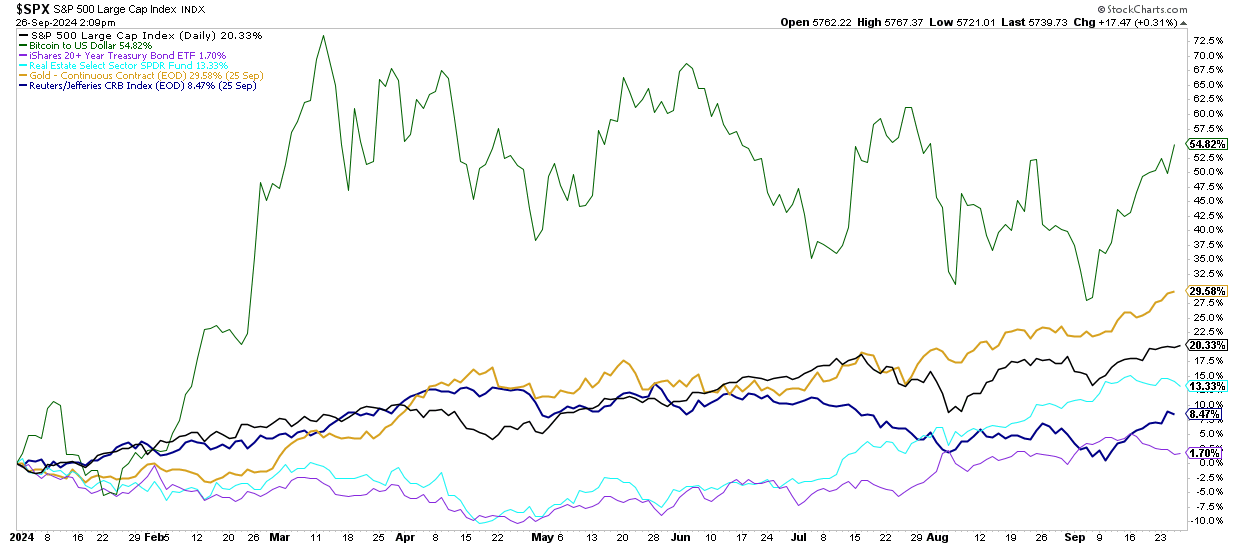

Neben Aktien und Gold haben in diesem Jahr jedoch auch Anleihen, Rohstoffe, Immobilien und Kryptowährungen zugelegt.

Mit anderen Worten: Ganz gleich, welche Theorie Sie über die von Ihnen gehaltenen Vermögenswerte vertreten – die aktuelle Kursentwicklung scheint diese zu bestätigen. Das bedeutet jedoch nicht zwangsläufig, dass Ihre Annahme korrekt ist.

In einer "Alles"-Rallye können steigende Anlagepreise bestehende Investitionsfehler verschleiern.

Daher soll diese Analyse zwei entscheidende Fragen beleuchten: 1) Was treibt die aktuelle "Alles"-Rallye an, und 2) Wann wird sie enden?

Was auch immer Ihre These zur aktuellen Situation ist - sie ist wahrscheinlich falsch

Wenn es um die Frage geht, was die sogenannte "Alles"-Rallye antreibt, hat wohl jeder Marktteilnehmer eine eigene Theorie. Die Aktienhändler ("Stock-Jockeys") gehen davon aus, dass die lockere Geldpolitik der Fed sowie die verbesserte Ertragslage der Unternehmen die wichtigsten Treiber für die Aktienkurse sind.

Auf der anderen Seite lassen sich die "Goldbugs" durch steigende Staatsausgaben und die Erwartung einer Abwertung des US-Dollars dazu verleiten, auf weiter steigende Goldpreise zu setzen. Jede Anlageklasse hat ihren eigenen "Grund" für Kursanstiege, doch der wahre Treiber könnte viel simpler sein. Dieser Beitrag fokussiert sich auf Aktien und Gold, da diese sowohl in den Schlagzeilen dominieren als auch die größte Anhängerschaft unter den Investoren haben.

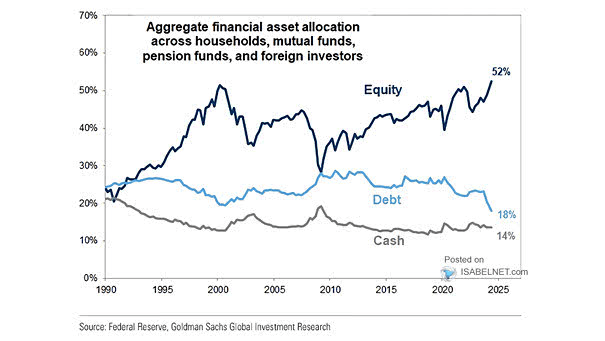

Wie in jedem Markt wird der Preis von Angebot und Nachfrage bestimmt. Wenn es mehr Käufer als Verkäufer gibt, steigen die Preise – und umgekehrt. Während wirtschaftliche, geopolitische oder finanzielle Faktoren das Verhältnis zwischen Käufern und Verkäufern kurzfristig verschieben können, wird der Preis letztendlich durch Kapitalströme beeinflusst.

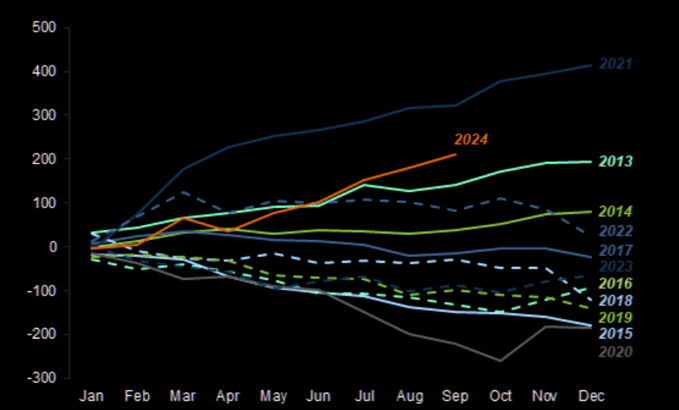

Besonders bemerkenswert ist die enorme Menge an Geld, die seit 2014 in Vermögenswerte geflossen ist. Trotz aller "Bedenken" ist 2024 auf dem besten Weg, das zweitstärkste Jahr der Kapitalzuflüsse seit 2021 zu werden – eine beeindruckende Tatsache, wenn man bedenkt, dass die Regierung das System 2021 mit Billionen an monetären und fiskalischen Stimuli flutete, während heute das Gegenteil der Fall ist.

Es überrascht daher nicht, dass im Zuge steigender Vermögenspreise während der "Alles"-Rallye mehr Kapital in diese Vermögenswerte fließt, was die Preise weiter nach oben treibt. Wie wir bereits in der Vergangenheit gesehen haben, gibt es "für jeden Käufer einen Verkäufer zu einem bestimmten Preis". Die "Nachfrage" nach Aktien, Gold, Immobilien, Kryptowährungen und anderen Anlageklassen speist sich aus vielen Quellen:

- Hedgefonds

- Private-Equity-Fonds

- Aktienrückkaufprogramme von Unternehmen

- Passive Indizes

- Pensionsfonds

- Institutionelle Fonds

- Offene Investmentfonds

- Ruhestandspläne

- Globale Investoren

- Kleinanleger

Besonders wichtig ist die Bereitstellung von Liquidität durch die Zentralbanken.

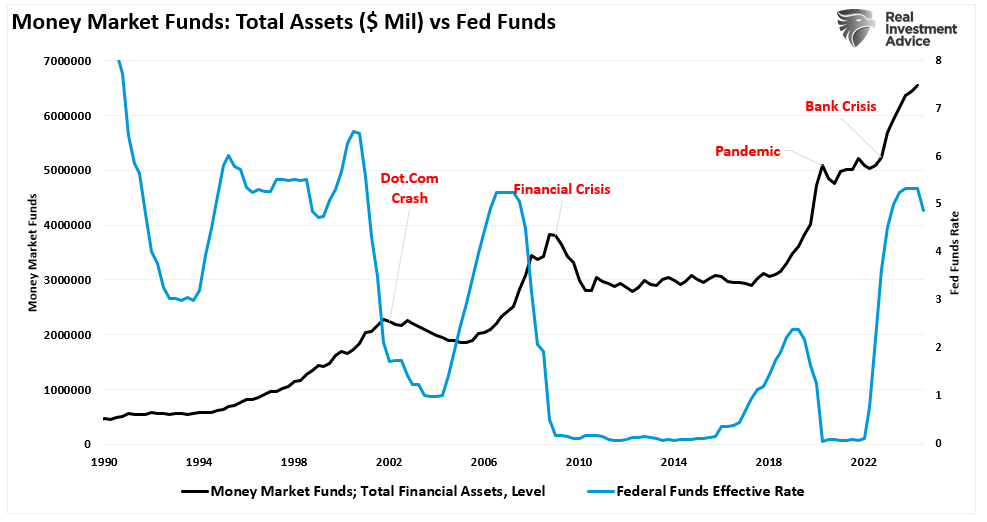

Ein erheblicher Anteil des Kapitals fließt auch in Geldmarktfonds, die jedoch mit sinkenden Renditen konfrontiert sind, wenn die Fed die Zinsen senkt.

Wie bereits angedeutet, ist die "Theorie", die man als Begründung für den Besitz eines bestimmten Vermögenswerts heranzieht, oft nicht der wahre Grund für dessen Preisanstieg. Es gibt drei Hauptgründe, warum die Preise im Verlauf einer "Alles"-Rallye weiter steigen:

- Liquidität

- Liquidität

- Liquidität

Mit anderen Worten: Während einer "Alles"-Rallye ist schlicht zu viel Geld im Umlauf, das zu wenigen verfügbaren Vermögenswerten hinterherjagt.

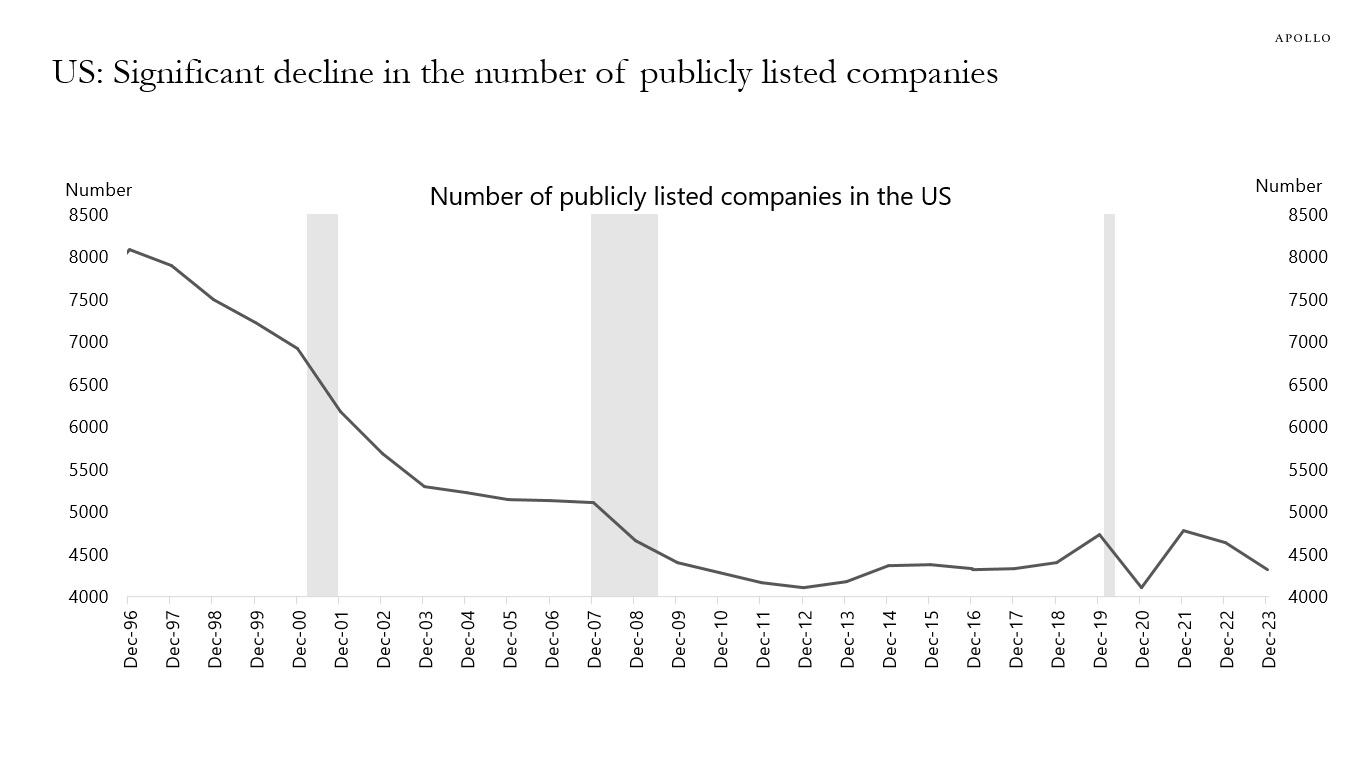

Wie bereits erwähnt, sind Kapitalströme die "Nachfrageseite" der Gleichung. Gleichzeitig nimmt jedoch das Angebot an verfügbaren Vermögenswerten weiter ab, was erklärt, warum Vermögensverwalter auch bei hohen Bewertungen weiterhin "den bereits hochbewerteten Aktien nachjagen".

"Die Anzahl börsennotierter Unternehmen nimmt weiter ab“, wie die folgende Grafik von Apollo zeigt. Dies liegt an einer Vielzahl von Faktoren, darunter Fusionen und Übernahmen, Insolvenzen, Leveraged Buyouts und der zunehmenden Rolle von Private-Equity-Firmen. Twitter (jetzt X) ist ein prominentes Beispiel dafür, wie ein börsennotiertes Unternehmen durch eine Übernahme in den Privatsektor zurückgeführt wurde. Weniger börsennotierte Unternehmen bedeuten weniger Anlagemöglichkeiten für Investoren – insbesondere für institutionelle Anleger, die große Summen Kapital in kurzer Zeit allokieren müssen."

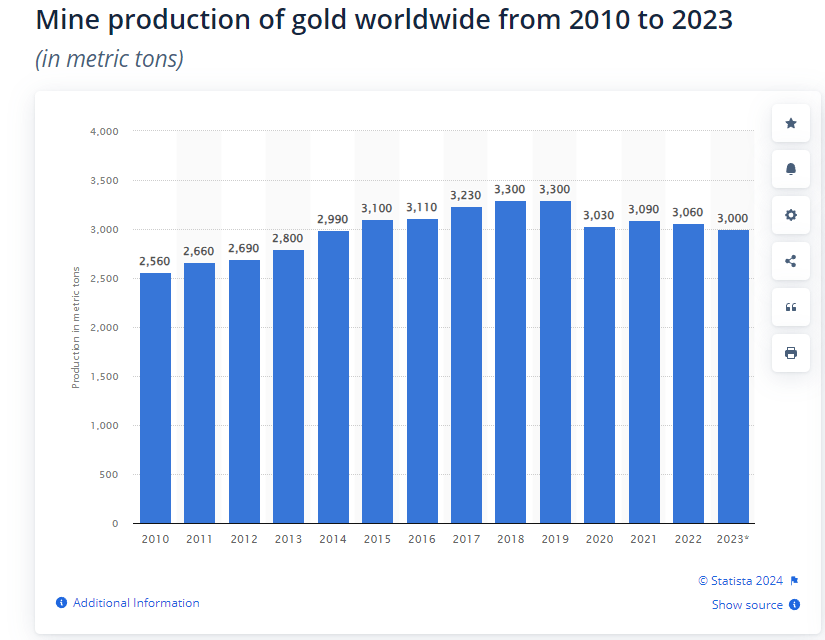

Ähnlich verhält es sich bei Gold. Während die Nachfrage nach Gold bei steigenden Preisen zunimmt, ist das Angebot seit 2019 rückläufig.

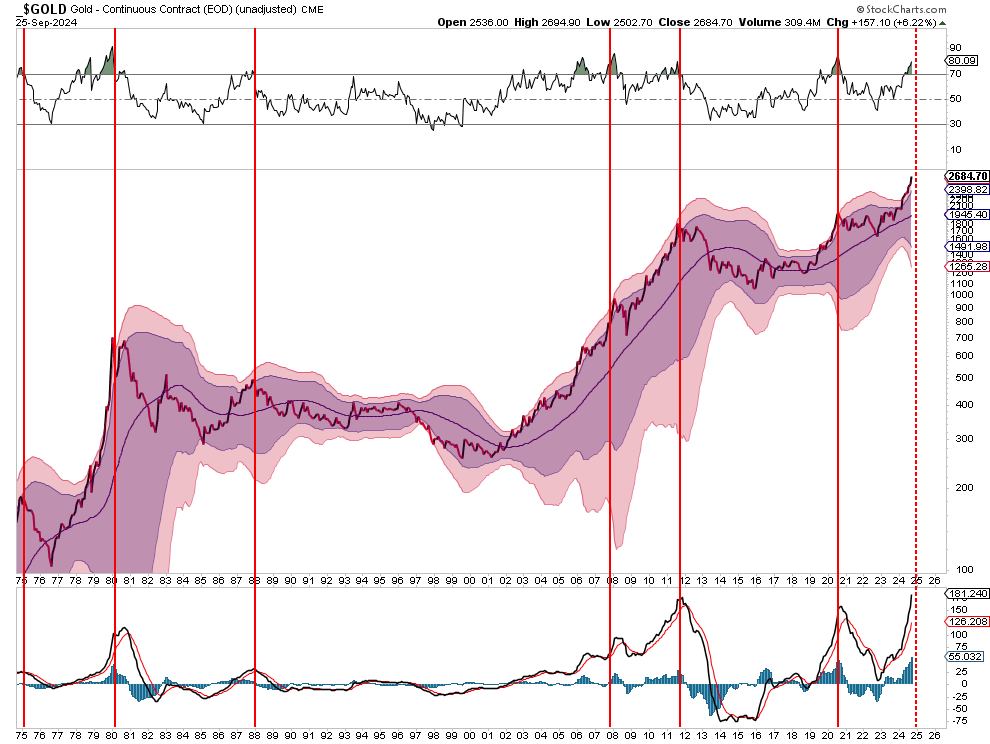

Gold hat sich daher von einer klassischen "risikoarmen" Anlage, die negativ mit Aktien korreliert, zu einer risikobehafteten Anlageklasse entwickelt – ähnlich wie Aktien. Die Vierjahres-Korrelation zum S&P 500 nähert sich Höchstständen, die in der Vergangenheit zu einem Wendepunkt führten.

Natürlich kann diese "Alles"-Rallye weit länger andauern, als es die Logik vermuten lässt. Doch jede Rallye endet irgendwann. Das Ende einer "Alles"-Rallye wird meist durch ein exogenes, unerwartetes Ereignis eingeläutet, das den Liquiditätsfluss abrupt unterbricht.

Was die Charttechnik sagt

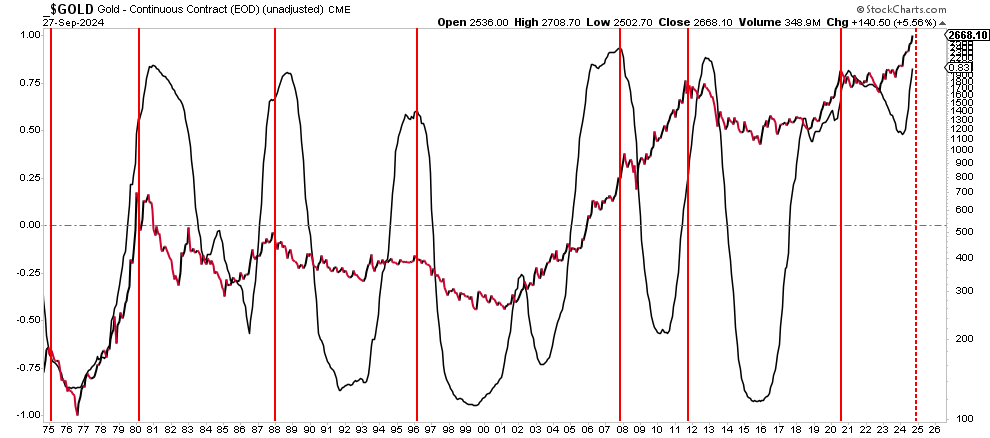

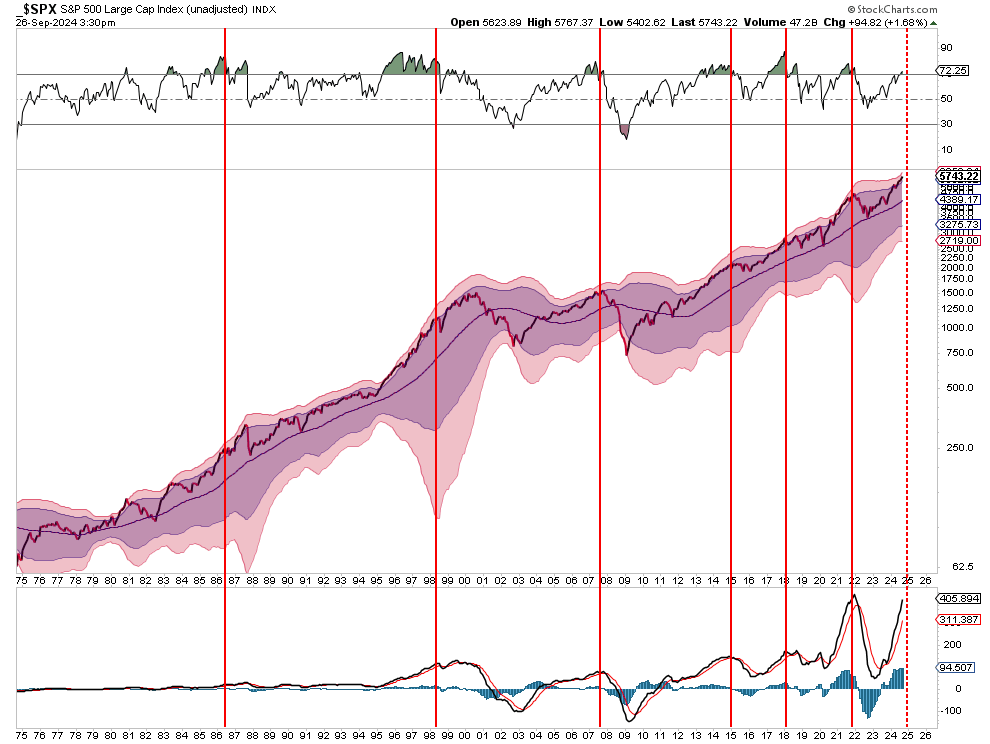

Wie bereits erwähnt, kann eine "Alles"-Rallye oft länger andauern, als die Fundamentaldaten es nahelegen. Allerdings enden solche Phasen irgendwann – und oft bleibt unklar, was den Wendepunkt auslöst oder wann er eintritt. Betrachten Sie hierzu die nachfolgenden Abbildungen.

In jedem Schaubild habe ich die Zeiträume markiert, in denen drei entscheidende Faktoren auftraten:

- Der Markt handelte mit 2 oder mehr Standardabweichungen über dem gleitenden 4-Jahres-Durchschnitt.

- Die Relative Stärke erreichte überkaufte, langfristige Niveaus.

- Der MACD (Moving Average Convergence Divergence) signalisierte ein "Verkaufssignal".

Diese technischen Extremwerte führten in der Vergangenheit zu kurz- bis mittelfristigen Korrekturen und Konsolidierungen – sowohl bei Aktien als auch bei Gold. Für den S&P 500 Index fielen diese Zeiträume oft mit bedeutenden Ereignissen wie dem "Crash von 1987", dem "Dotcom-Crash" und der "Finanzkrise" zusammen. Auch beim Gold erreichten die technischen Indikatoren Niveaus, die auf bevorstehende Korrekturzyklen hindeuteten.

Wie Paulsen in einem kürzlichen Interview betonte, dauern "Alles"-Rallyes in der Regel sechs Monate bis ein Jahr. Er geht davon aus, dass die aktuelle Rallye "mindestens noch für die nächsten paar Monate" anhalten wird.

"Auch wenn der Weg nach vorne, selbst wenn einige meiner Überlegungen richtig sind, immer wieder von Phasen erhöhter Volatilität unterbrochen wird, sollten Anleger in Betracht ziehen, in den kommenden Monaten bullish zu bleiben. Dies könnte eine Gelegenheit bieten, diesen Bullenmarkt neu zu beleben und möglicherweise von einer vollen Unterstützung für ihre Portfolios zu profitieren."

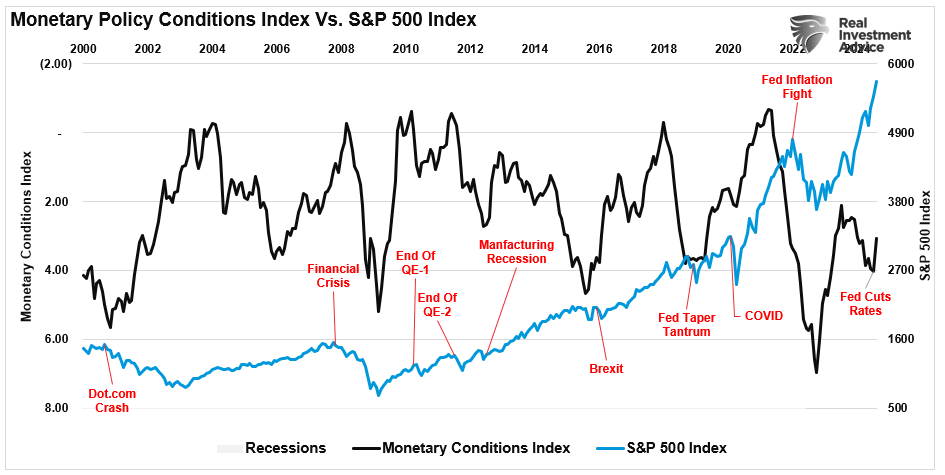

Was letztlich eine Liquiditätsverlagerung auslösen wird, wenn die US-Notenbank und die globalen Zentralbanken wieder eine lockerere Geldpolitik einleiten, bleibt ungewiss. Der Index der monetären Bedingungen, der Zinssätze, den US-Dollar und die Inflation kombiniert, spiegelt durch seine Inversion die steigenden Vermögenspreise wider.

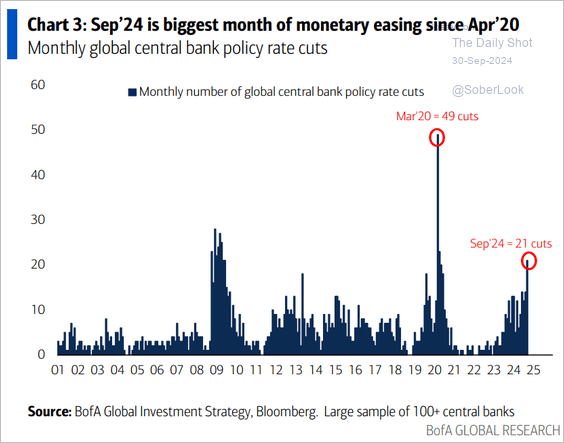

Entscheidend ist, dass im September die größte geldpolitische Lockerung seit April 2020 – während der weltweiten Pandemiekrise – stattfand.

Eine eventuelle Umkehr könnte vor allem durch ein "Krisenereignis" oder eine plötzliche Umkehr der Kapitalströme ausgelöst werden. Die technische Analyse deutet darauf hin, dass dies wahrscheinlich geschehen wird – und zwar dann, wenn die meisten Anleger am wenigsten darauf vorbereitet sind.

Aber wahrscheinlich nicht heute.

Das ist häufig der Fall, weshalb viele Anleger am Ende "teuer kaufen und billig verkaufen".

Denken Sie an die berühmten Worte von Warren Buffett, wenn Sie sich in einer "Alles"-Rallye bewegen:

"Investieren ist wie Sex. Kurz vor dem Ende fühlt es sich am besten an."

Vielleicht ist das der Grund, warum Warren in letzter Zeit so viel Cash aufbaut.