- MRNA ist angesichts der enormen Unsicherheiten im Zusammenhang mit dem COVID-19-Impfstoff und anderen Medikamente in der Pipeline außerordentlich schwer zu bewerten

- Es lässt sich jedoch vermuten, dass eine Bewertung des Unternehmens mit über 35 Mrd. Dollar immer noch zu hoch ist

- Die Durchführung jährlicher präventiver Impfungen und Erfolge in der Produkt-Pipeline des Unternehmens könnten dies ändern

Einige Anleger hörten zum ersten Mal von Moderna (NASDAQ:MRNA), als Covid-19 Anfang 2020 das öffentliche Leben auf den Kopf stellte. Das Unternehmen an sich war dem Markt schon vorher gut bekannt.

Moderna ging Ende 2018 an die Börse. Der damalige Börsengang war der größte in der Geschichte des Biotech-Sektors. Als privates Unternehmen wurde Moderna mit rund 7 Mrd. USD bewertet. Nach dem Börsengang stieg die Bewertung des Unternehmens etwas an.

Die Konzentration des Unternehmens auf die mRNA-Technologie (Botenstoff-RNA) stimmte die Anleger optimistisch. Auch seitens der Branche erhielt es Bestätigung, insbesondere aufgrund einer Partnerschaft mit Merck (NYSE:MRK) und einer Finanzierung in Höhe von 125 Mio. USD zur Entwicklung eines Krebsimpfstoffs.

Bevor Moderna in Rekordzeit einen Impfstoff gegen das Coronavirus entwickelte, herrschte bereits großer Optimismus. Dieser Optimismus ist im Moment wohl immer noch vorhanden. Und der Erfolg von Moderna bei der Entwicklung und Vermarktung des Coronavirus-Impfstoffs Spikevax sollte diesen Optimismus sogar noch verstärken.

Aber es gibt einen Haken - die Bewertung des Unternehmens. Moderna wurde zum Zeitpunkt des Börsengangs mit fast 8 Mrd. USD bewertet. Ende 2019 belief sich die Marktkapitalisierung der Biotech-Firma auf knapp 7 Mrd. USD, darunter etwas mehr als 1 Mrd. USD in bar, wovon ein Großteil für die Produktentwicklung und behördliche Zulassungen vorgesehen war.

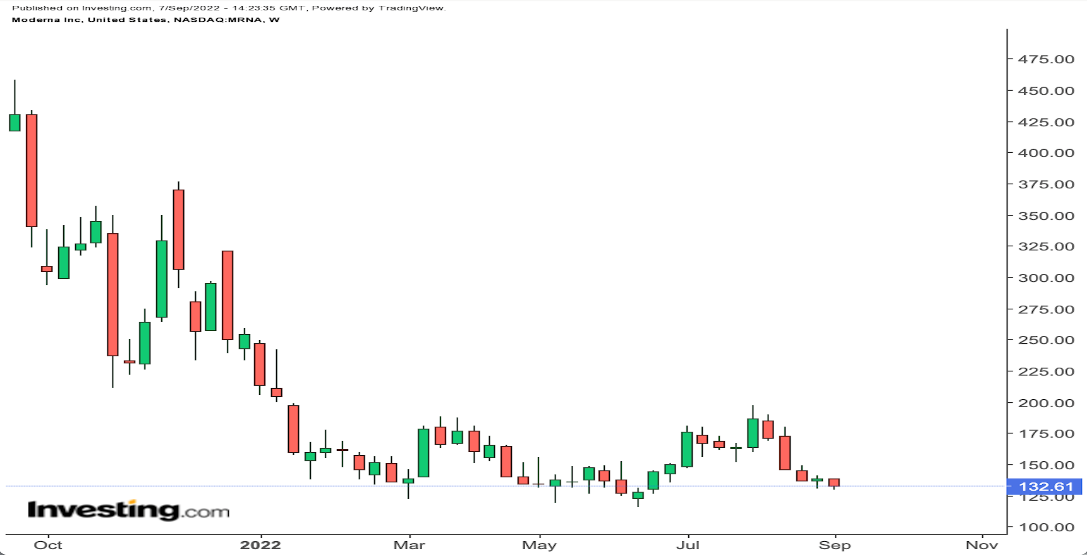

Trotz eines Rückgangs von fast 75 % gegenüber dem im August 2021 erreichten Allzeithoch hat Moderna immer noch einen Börsenwert von 51 Mrd. USD. Der Unternehmenswert beträgt nach Abzug von liquiden Mitteln und Investitionen in Höhe von 18 Mrd. USD und unter Berücksichtigung von Produkteinlagen in Höhe von 4 Mrd. USD rund 37 Mrd. USD.

Seit dem Börsengang ist der Enterprise Value von Moderna um rund 30 Mrd. USD gestiegen. Doch dieser Wert lässt sich nur schwer rechnerisch nachvollziehen.

Ein Blick in die Zukunft

Aus einer ganz bestimmten Perspektive erscheint eine Bewertung von 37 Mrd. USD geradezu lächerlich. In den letzten sechs Quartalen hat Moderna einen freien Cashflow von 16 Mrd. USD erwirtschaftet.

Aber natürlich fällt dieser Zeitraum mit der weltweiten Einführung des Impfstoffs zusammen. Ohne die ursprüngliche Nachfrage wirken nicht mehr dieselben Kräfte.

In diesem Sommer hat Moderna selbst rund 30 Mio. Dosen entsorgt. Auch Regierungen mussten Millionen Dosen Impfstoff wegwerfen. Moderna selbst gab nach den Ergebnissen des zweiten Quartals zu, dass das Coronavirus in eine endemische Phase eingetreten ist. Und das betrifft nicht nur Moderna: Nach der Einführung seines eigenen Vakzins hat Novavax (NASDAQ:NVAX) letzten Monat seine Umsatzprognose für 2022 um mehr als die Hälfte gekürzt.

Es bleibt abzuwarten, wie die Nachfrage in Zukunft genau aussehen wird. Es wird erwartet, dass die US-Regierung jährliche Impfungen empfiehlt, ähnlich wie bei der Grippeimpfung. Es ist jedoch unwahrscheinlich, dass die Regierung in Zukunft für diese Impfungen bezahlen wird, nachdem ein 1,8 Mrd.-USD-Auftrag fast 10 % der für dieses Jahr geplanten Einnahmen von Moderna ausmachte.

Sicherlich gibt es hier Grundlagen für Diskussionen. Selbst die Wall Street-Analysten, die das Unternehmen beobachten, scheinen sich sehr unsicher über die Zukunft von Moderna zu sein. Die Schätzungen für das Ergebnis je Aktie im Jahr 2023 reichen von einem Gewinn von 15,39 USD bis zu einem Verlust von 4,23 USD.

Ein Wert in der Mitte dieser Spanne, der von einem minimalen Wachstum ausgeht, könnte die aktuelle Bewertung stützen: ein Gewinn von 8 USD pro Aktie entspräche einem Gesamtgewinn von etwas über 3 Mrd. USD. Ein Multiple von 12 (wiederum unter der Annahme eines Mini-Wachstums) ergibt eine Bewertung von 37 Mrd. USD und legt nahe, dass die Pipeline des Unternehmens im Wesentlichen zum Nulltarif zu haben ist.

Reicht die Pipeline aus?

Aber auch die 8 USD pro Aktie sind angesichts der Entwicklung der Nachfrage bei weitem nicht garantiert. Und es gibt auch Bedenken hinsichtlich der Pipeline.

Der Börsengang von Moderna wurde zweifellos gut aufgenommen. Doch bis das Unternehmen mit der Entwicklung von Spikevax begann, blieben die Investoren weitgehend unbeeindruckt. Das Unternehmen beendete das Jahr 2019 mit einem Rückgang von 15 % gegenüber dem IPO-Preis von 23 USD. Im gleichen Zeitraum legte der SPDR® S&P Biotech ETF (NYSE:XBI) um 18 % zu.

Moderna verfügt über drei Produkte, welche bereits in Phase-3-Studien geprüft werden. Keins davon scheint auf den ersten Blick Kassenschlager-Potenzial zu haben. Impfstoffe gegen Grippe und RSV (Respiratorisches Synzytialvirus) haben starke Wettbewerber. Ein Impfstoff gegen CMV (Cytomegalovirus) ist vielversprechend, allerdings haben CMV-Vakzine in der Vergangenheit immer wieder enttäuscht.

Zugleich hat Moderna aber auch mehr als 40 weitere Kandidaten im Frühstadium in der Pipeline. Aber diese Kandidaten werden Milliarden an Ausgaben verschlingen, und wie bei jeder Biotechnologie gibt es auch hier keine Erfolgsgarantien.

Das Kalkül könnte aber dennoch aufgehen. Das setzt voraus, dass sich der unbefristete Einsatz von Spikevax zu einer positiven Überraschung entwickelt. Ein Erfolg mit einem der anderen Produkte des Unternehmens kann das Szenario der Aktie verändern. Die Unterstützung bei rund 120 USD hat über weite Strecken dieses Jahres gehalten. Die Anleger betrachten dieses Niveau offenbar als einen Preis, unterhalb dessen die MRNA-Aktie zu billig wäre. Langfristig könnten diese Anleger Recht behalten.

Aber sie gehen damit auch ein Risiko ein. Hier gibt es eine Menge an Unsicherheit, sowohl in Bezug auf Spikevax als auch auf den Rest des Produkt-Portfolios. Schön wäre es, wenn diese Unsicherheit auch mit einem günstigeren Preis einhergehen würde.

Disclosure: Vince Martin ist derzeit in keinem der hier besprochenen Wertpapiere investiert.