Nach Bekanntgabe der Zahlen für das abgelaufene Quartal war der Aktienkurs des beliebten Herstellers von Energiedrinks zunächst um 17 % eingebrochen. Aufgrund von schwachem Wachstum in den USA und negativen Währungseffekten wurden die Ertragserwartungen des Marktes verfehlt. Der jüngste Zinsschritt der amerikanischen Notenbank Fed könnte genau diesen Ursachen jedoch positiv entgegenwirken, dementsprechend positiv reagierte auch der Aktienkurs auf die Mitteilung. Der Absatzmarkt von Monster bietet nach wie vor Wachstumschancen.

Nach Redbull gilt Monster (NASDAQ:MNST) (ISIN: US61174X1090) weltweit als der beliebteste Produzent von Energydrinks, die sich seit Jahren steigender Beliebtheit erfreuen, was sich über lange Zeit im Zahlenwerk von Monster widerspiegelte. Die Aktionäre von Monster waren über die letzten Jahre verwöhnt von starken Wachstumsraten im zweistelligen Bereich, bis zu 20 % und vereinzelt sogar darüber. Dementsprechend heftig fiel die Reaktion der Anleger auch aus, als mit den Zahlen für Q2/24 ein Umsatzwachstum von gerade noch 2,5 % bekannt gegeben wurde, der niedrigste Wert seit Mitte 2020. Die Tatsache, dass es auf währungsbereinigter Basis immerhin noch 6,5 % waren, konnte die anschließende Talfahrt der Aktie zunächst nicht verhindern.

Neben negativen Währungseffekten war die allgemeine Kaufzurückhaltung im wichtigen Heimatmarkt USA – wo Monster 60 % seiner Umsätze einfährt – die wesentlichste Ursache für das schwache Quartal. Vize-CEO Hilton Schlosberg teilte dazu mit, dass Inflation und steigende Zinsen die Konsumlaune in den USA belasten. Hinsichtlich der langfristigen Perspektiven gaben er und CEO Rodney Sacks sich jedoch zuversichtlich. In China seien die Umsätze währungsbereinigt um 31 % gestiegen und in Europa, dem mittleren Osten, Asien und Lateinamerika konnten die Umsätze ebenfalls gesteigert werden.

Das Nettoergebnis je Aktie konnte mit 0,41 USD je Aktie um 5 % gegenüber dem Vorjahresquartal zulegen, erwartet wurden jedoch 0,45 USD je Aktie. Um schwindenden Umsätzen entgegen zu wirken, wurde außerdem eine Preiserhöhung von 5 % bekannt gegeben, die ab dem 1. November 2024 in Kraft treten soll.

Zinswende und erneutes Rückkaufprogramm wecken wieder Wachstumsfantasien

Fast genauso rasch wie der Aktienkurs seit dem 7. August in den Keller gerauscht war, ging es dann in den vergangenen fünf Wochen auch wieder bergauf. Da war zum einen die Bekanntgabe eines weiteren 500 Mio. USD schweren Rückkaufprogramms am 19. August, just nachdem das letzte Milliarden schwere Rückkaufprogramm gerade abgeschlossen wurde. 984 Millionen gewinnberechtigte Aktien waren zum 30. Juni im Umlauf und zwischen Ende Juni und Mitte August wurden weitere Rückkäufe in Höhe von 342 Mio. USD getätigt. Nach Abschluss des neuen Rückkaufprogramms – voraussichtlich in 2025 – dürften am Ende noch ca. 970 Millionen gewinnberechtigte Aktien im Umlauf sein. Zum Vergleich: Dem berichteten Gewinn von 0,41 USD je Aktie für Q2/24 lagen 1,029 Mrd. Aktien zu Grunde.

Der wesentliche Kurstreiber war aber die eingeleitete Zinswende der US-Notenbank, die ihren Leitzins am letzten Dienstag gleich um 50 Basispunkte senkte. Diese Maßnahme weckt aus zwei Gründen die Fantasie der Anleger: Zum einen wirkt sich ein schwächerer USD positiv auf die Exporte aus und zum anderen regen bessere Zinskonditionen auch den heimischen Konsum wieder an.

Der weltweite Markt für Energydrinks bietet Experten zu Folge weiterhin gute Wachstumschancen. Es wird erwartet, dass der Markt zwischen 2023 und 2028 mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von etwa 7,5 % wächst. Bis 2030 könnte der Markt ein Volumen von rund 74 Milliarden USD erreichen. Monster sieht sich durch stetige Produktinnovationen gut für den Wettbewerb gerüstet.

Analysten sind mehrheitlich positiv gestimmt für die Aktie von Monster. 10 der 18 von TipRanks befragten Analysten sehen die Aktie als Kauf, 6 raten zum Halten und 2 zum Verkauf. Die Kursziele liegen zwischen 40 und 60 USD.

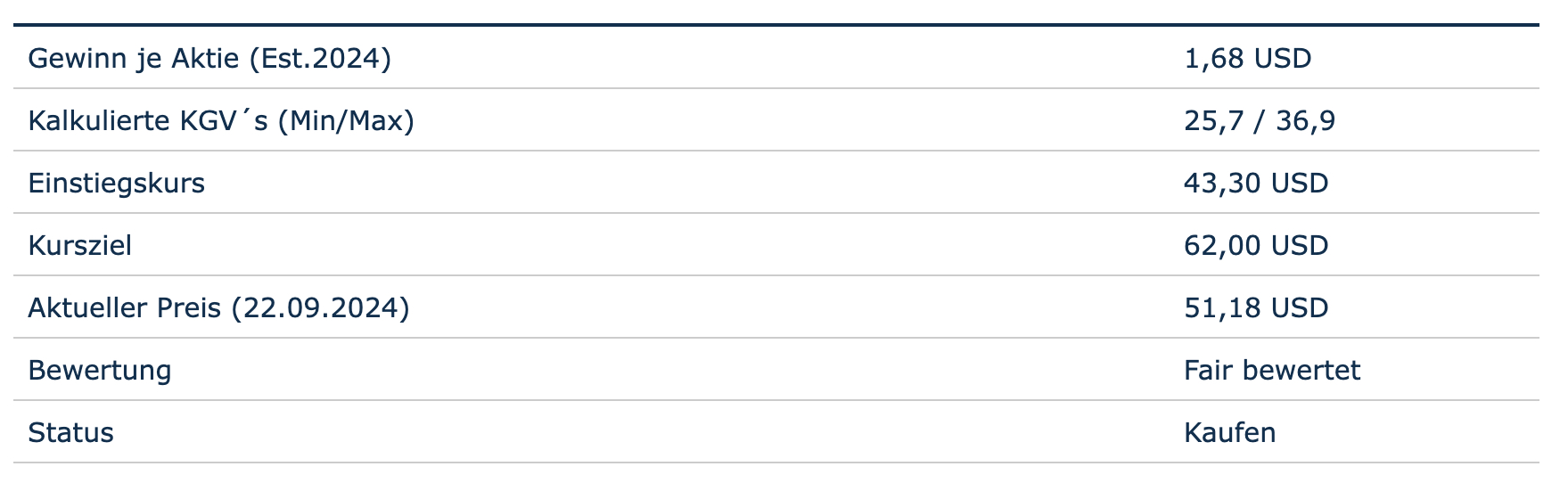

Bewertung auf Basis des Gewinns

In den letzten drei Jahren notierte das Jahrestief relativ konstant bei einem KGV von durchschnittlich 31. Mit sinkenden Wachstumsraten sinkt in der Regel jedoch auch das KGV und so lag dieses – gemessen an der Analystenschätzung von 1,68 USD je Aktie für das Nettoergebnis 2024 – am Jahrestief von 43,30 USD bereits nur noch beim 25,7-Fachen. Die Schwankungsbreite zwischen minimalem und maximalem jährlichen KGV lag über die letzten drei Jahre im Durchschnitt bei 11,2 Zählern. Davon ausgehend, dass wir 2024 kein tieferes KGV mehr sehen werden, ergibt sich ausgehend vom vorläufigen Tiefpunkt des Jahres mit einem KGV von 25,7 und der erwarteten Schwankungsbreite von 11,2 ein maximales KGV von 36,9 als Grundlage für unser Kursziel. Daraus ergibt sich auf Basis der Gewinnschätzung von 1,68 USD je Aktie ein Kursziel von 62 USD.

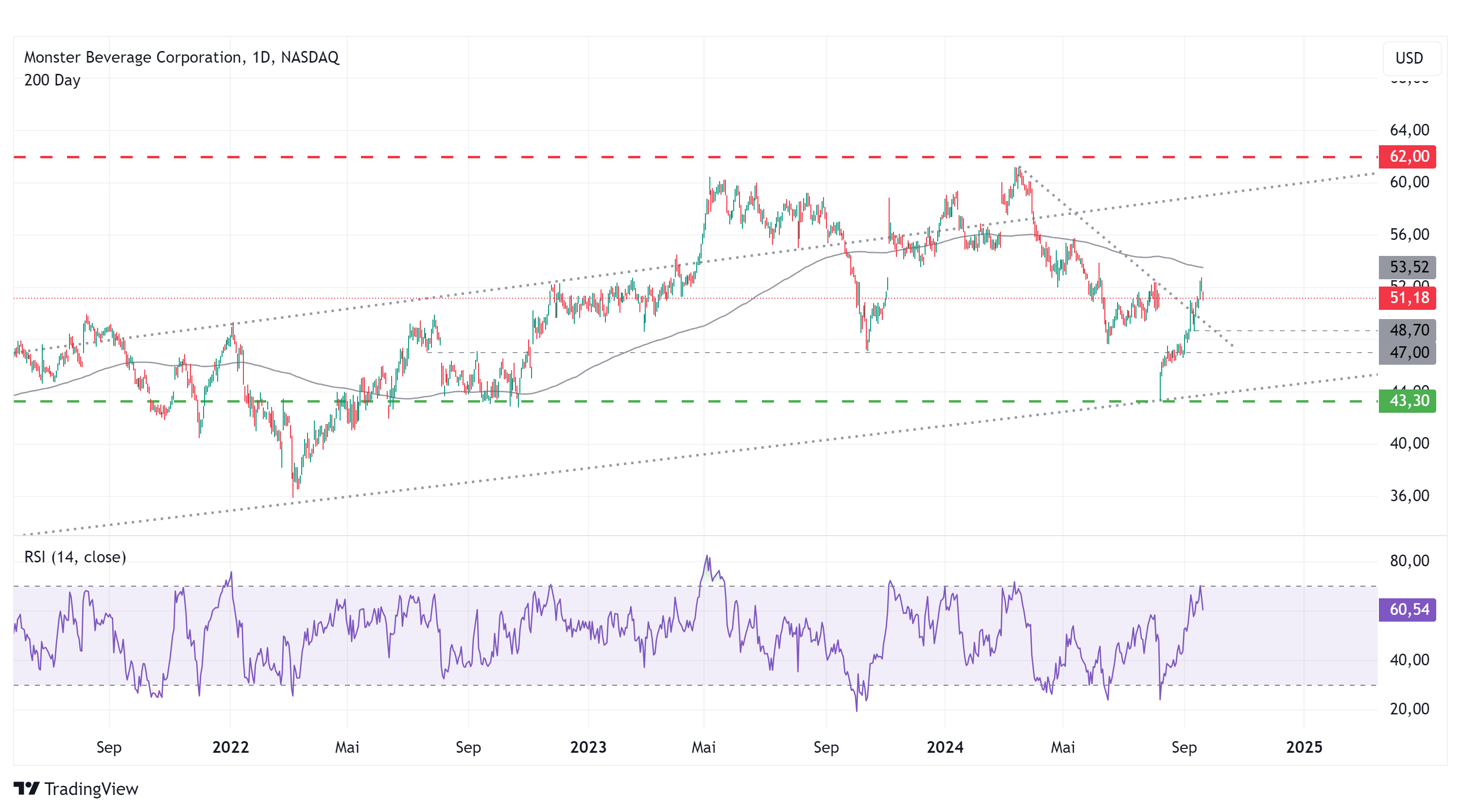

Charttechnik

Die Notierung von Monster befindet sich in einem langfristig intakten Aufwärtstrend, der zuletzt nach Bekanntgabe der Zahlen für Q2/24 Anfang August, erfolgreich getestet wurde. Im Rahmen der darauffolgenden Kurserholung wurde vorletzte Woche auch die obere Trendbegrenzung der seit März andauernden Korrektur überwunden, die eingesetzt hatte, nachdem im März bei 61,20 USD ein neues Rekordhoch markiert wurde, nur knapp oberhalb des alten Allzeithochs aus März 2023. Die Notierung war seitdem mehrfach an dem starken Widerstandsbereich von 60 USD gescheitert.

Ein technisches Kaufsignal wurde im Laufe der letzten Woche erzeugt, mit dem Überwinden des letzten Zwischenhochs von 51 USD. Dieses hat aus unserer Sicht so lange Gültigkeit, wie das letzte Zwischentief bei 48,70 USD nicht unterschritten wird. Die nächsten Widerstände liegen aktuell bei 53,60 USD (200-Tage-Linie) und 55 USD. Unterhalb der Marke von 48,70 USD würde ein erneuter Test des langfristigen Aufwärtstrends wahrscheinlich werden, der aktuell bei ca. 44 USD liegt. Die relative Stärke auf Basis von 14 Wochen hat mit dem Test des langfristigen Trends bereits zum Kursverlauf divergiert und tendiert nach oben. (Hinweis: Abbildung zeigt den RSI 14 im Tageschart!)

Fazit

Mehrere Dinge sprechen aus unserer Sicht für ein Engagement in Monster. Die Ankündigung des erneuten Rückkaufprogramms und die Zinswende der US-Notenbank haben die Wachstumsfantasien der Anleger erneut entfacht und zuletzt starkes Momentum in der Aktie erzeugt. Damit einhergehend wurde aus technischer Sicht der langfristige Aufwärtstrend bestätigt und die kurzfristige Korrektur überwunden. Wir erachten die Aktie auf Basis der Schätzung von 1,68 USD je Aktie für das bereinigte Nettoergebnis als fair bewertet und stufen diese als Kauf ein. Bis zu unserem Kursziel bei 62 USD besteht aktuell eine Gewinnchance von 21 %.

Ein Risiko besteht allerdings darin, dass die wieder aufgeflammten Wachstumserwartungen durch schlechte Wirtschaftsdaten zunichte gemacht werden und die Aktie in Folge erneut zurückfallen und in eine Seitwärtsbewegung übergehen könnte. Wir bauen in der Aktie daher eine Teilposition auf,um einen erneuten Rückfall gegebenenfalls zum Zukauf zu nutzen. Hebelpositionen sollten mit einem engen Stopp-Loss versehen werden, knapp unterhalb des letzten Zwischentiefs bei 48,70 USD.

Investmentidee(n) auf Monster Beverage

In dem beschriebenen positiven Umfeld für Monster Beverage können risikobereite Anleger – als Alternative zu einem Aktienkauf – auch einen moderat gehebelten Turbo erwerben. Das Papier mit der ISIN DE000DQ6L5J5 besitzt einen Hebel von 2, Anleger partizipieren also an steigenden sowie fallenden Kursen in der Aktie von Monster Beverage mit einem Multiplikator von 2.