Schwindel ist das Gefühl, dass sich alles um einen herum dreht – oder dass man selbst ins Wanken gerät. Der Aktienmarkt zeigte sich heute zwar wenig bewegt, doch alles andere schien sich zu drehen. Das Zentrum dieses Schwindels bleibt das Weiße Haus. Immer mehr Ökonomen sehen eine steigende Wahrscheinlichkeit für eine Rezession. Wir haben unsere eigene Einschätzung bereits vor einer Woche auf 35 % angehoben, und heute folgten die Wirtschaftsexperten von JP Morgan mit einer Erhöhung auf 40 %.

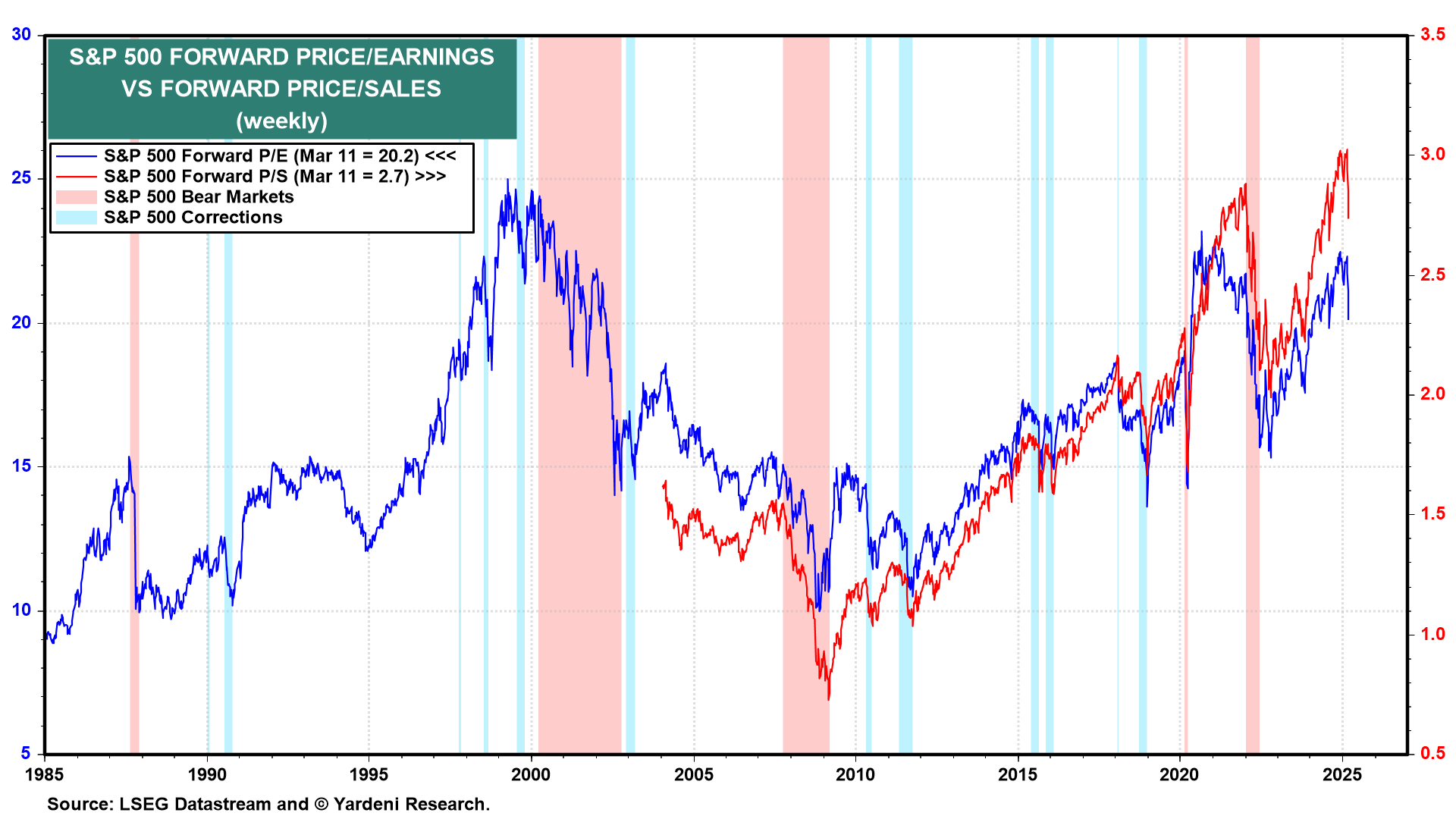

Unsere eigene Einschätzung haben wir heute nicht weiter angepasst, allerdings senken wir unsere Kursziele für den S&P 500 zum Jahresende 2025 und 2026 – von ursprünglich 7000 auf 6400 bzw. von 8000 auf 7200. Unsere Ertragsprognosen bleiben vorerst unverändert, doch die wachsenden Rezessionsängste, ausgelöst durch den erneuten politischen Tumult rund um Trump, setzen den Markt bereits unter Druck. Das zeigt sich besonders in den fallenden Forward P/E- und Forward P/S-Bewertungen des S&P 500, wobei die größten Bewertungsabschläge bei den "Glorreichen 7" zu beobachten sind.

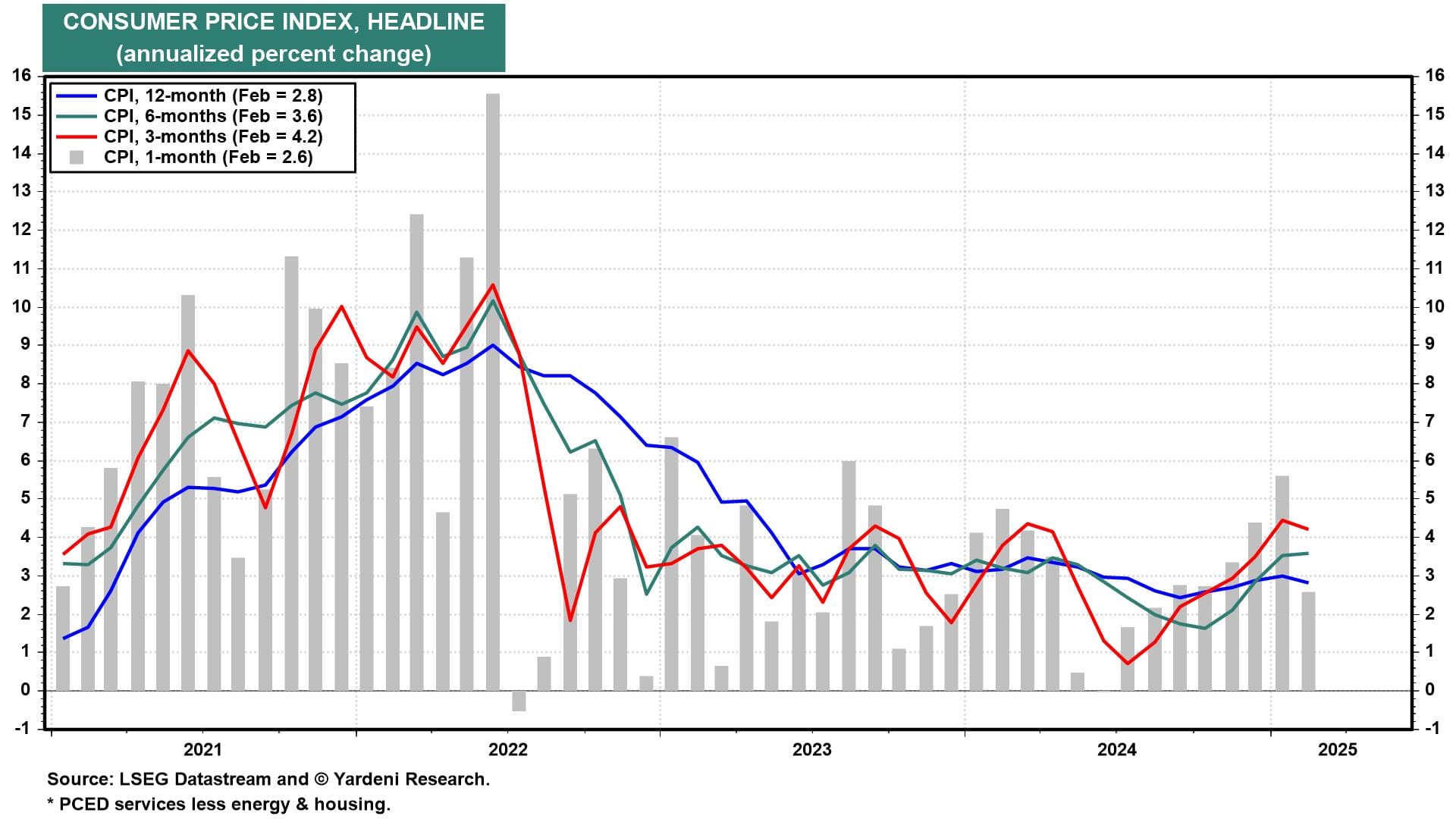

Der Aktienmarkt startete den Tag mit einem kräftigen Aufschwung, ausgelöst durch eine niedriger als erwartete VPI-Inflationsrate. Die auf einen Monat hochgerechnete Rate lag bei 2,6 % – dem niedrigsten Wert seit August 2024.

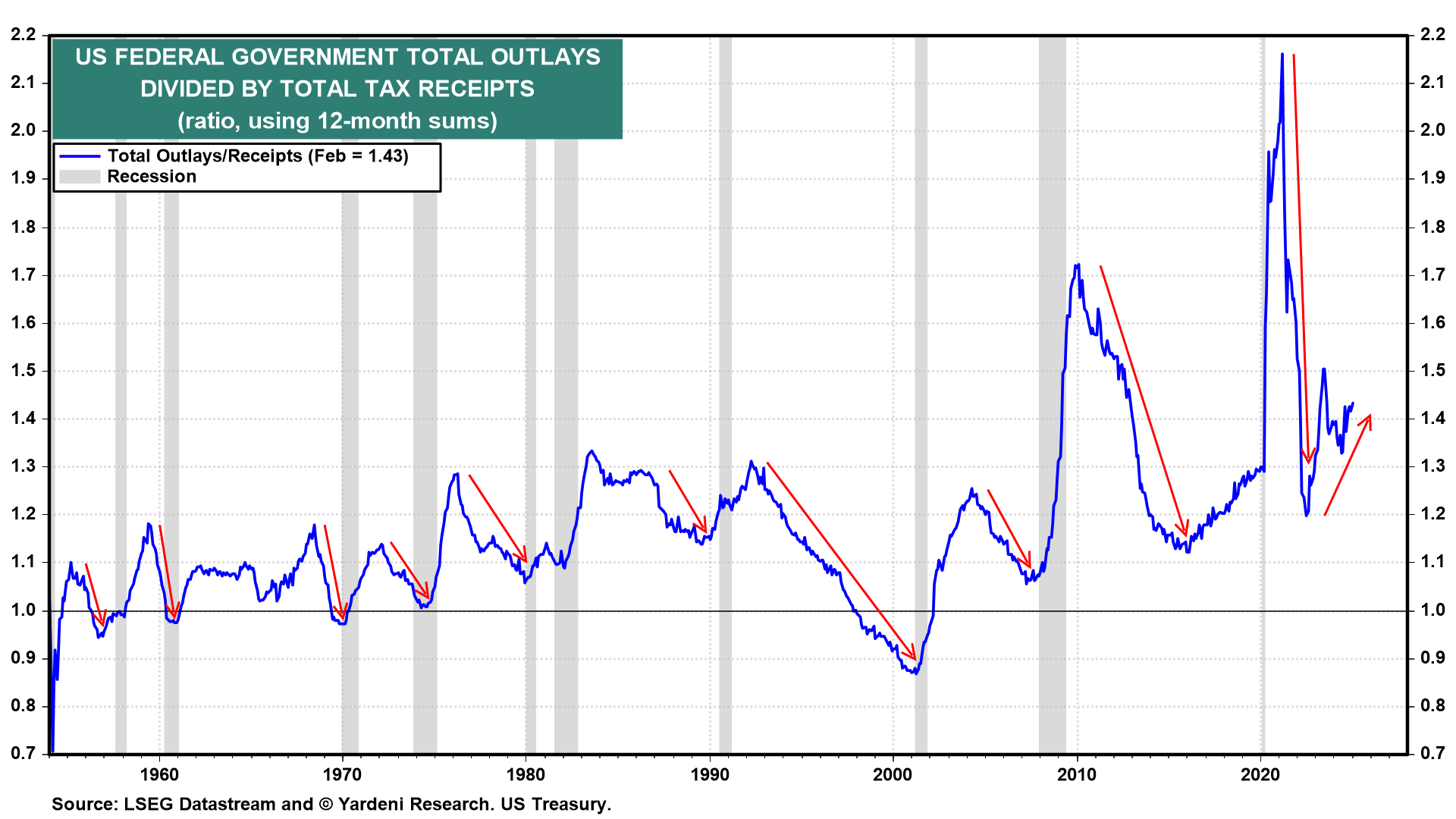

Dann wurden Aktienanleger schnell daran erinnert, dass die jüngsten Zollstreitigkeiten die Inflation bald wieder anheizen könnten. Gleichzeitig sorgten steigende Anleiherenditen den ganzen Tag über für Verunsicherung. Auslöser war die Meldung des Finanzministeriums, dass das US-Haushaltsdefizit in den ersten fünf Monaten des Haushaltsjahres 2025 einen Rekordwert von 1,147 Billionen USD erreicht hat.

Besorgniserregend ist vor allem, dass die Staatsausgaben weiterhin schneller wachsen als die Einnahmen – eine Entwicklung, die in einer wachsenden Wirtschaft eigentlich nicht zu erwarten wäre.

Hinzu kommt, dass ein Government Shutdown bis zum Ende der Woche immer wahrscheinlicher wird. Was für ein Chaos.

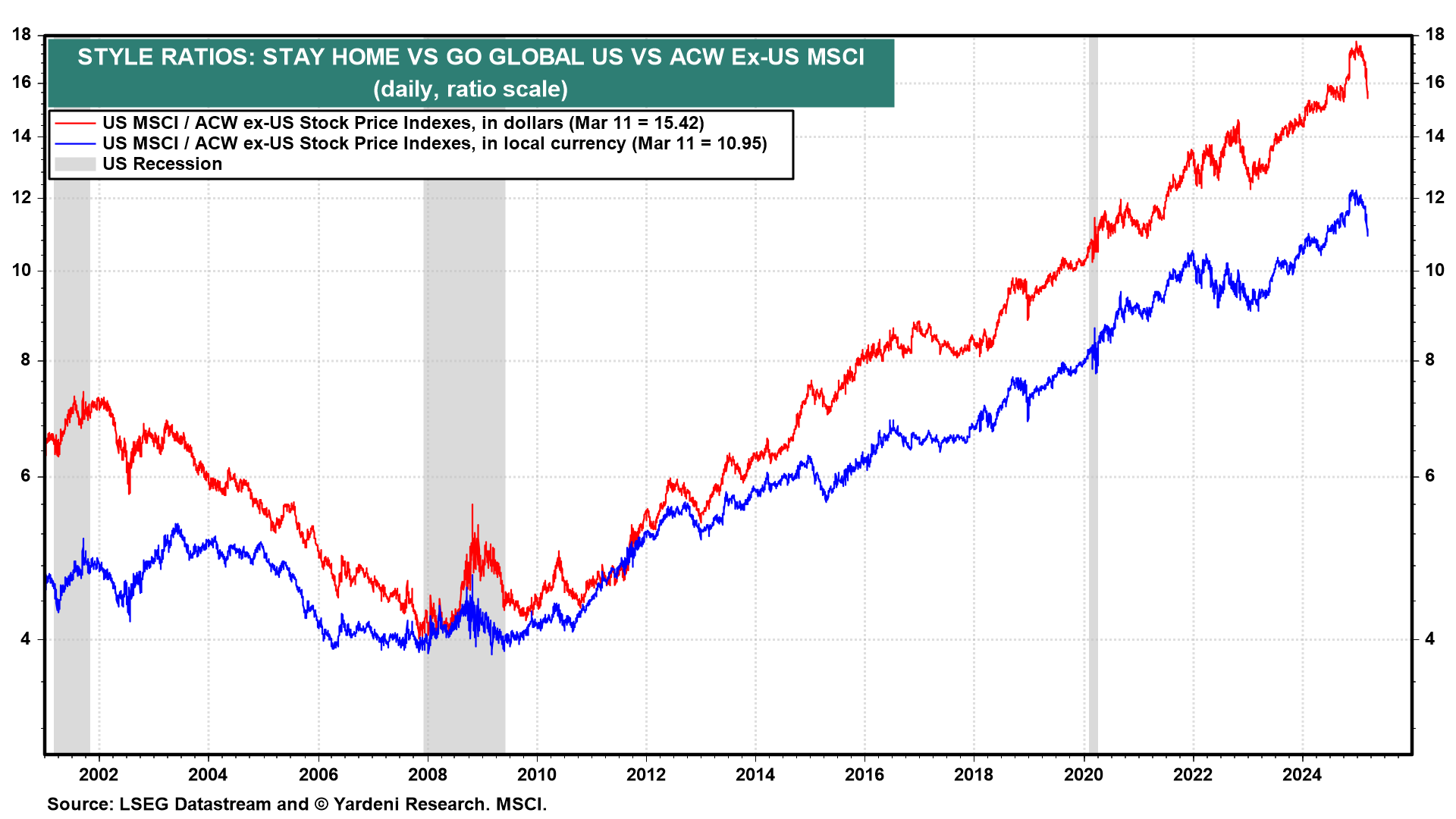

Unterdessen bleibt eine "Go Global"-Strategie – gemessen am SPDR® MSCI ACWI ex-US ETF (NYSE:CWI) – weiterhin erfolgreicher als eine "Stay Home"-Strategie (MSCI US) (siehe Grafik). Globale Investoren setzen zunehmend auf günstigere Aktien mit besseren Gewinnaussichten im Ausland, insbesondere in China und Europa, anstatt in den USA.

Allerdings könnte sich dieses Bild schnell ändern, falls sich der von Präsident Trump initiierte Handelskrieg weiter verschärft. Kein Wunder also, dass Gold derzeit zu den Anlageklassen mit der besten Performance gehört.

Das von Investors Intelligence ermittelte Bull-Bear-Verhältnis fiel in der vergangenen Woche auf 1,3 – ein Niveau, das aus Sicht eines Contrarian-Investors als Kaufsignal gilt.

Das einzige Problem? Der Präsident sorgt weiterhin für Schwindelgefühle unter Anlegern. Am Dienstag, während einer Rede vor dem Weißen Haus, testete er gemeinsam mit Elon Musk einen brandneuen Tesla (NASDAQ:TSLA) – und nutzte die Gelegenheit, um den Aktienmarkt als "Fake Economy" zu bezeichnen. Das kam nur zwei Tage, nachdem er am Sonntag erklärt hatte: "Man kann den Aktienmarkt nicht wirklich beobachten."

Der Trump-Put ist kaputt.