von Wolfgang Müller

Bleiben die Aktienmärkte in einer Pattsituation – wird die Fed nach den schwachen US-Arbeitsmarktdaten doch kein Tapering betreiben?

Zunächst die Rede von Jackson Hole, jetzt die US-Arbeitsmarktdaten: Wer geglaubt hatte, Hinweise über Beginn und Ausmaß der Rückführung der Anleihekäufe (Tapering) durch die Federal Reserve zu erhalten, sah sich ein weiteres Mal getäuscht. Zwar ist ein grottenschlechter Zuwachs bei den neu geschaffenen Stellen ein schlechtes Zeichen für die Wirtschaft – aber die Fed kann nicht wochenlang nötige Fortschritte bei der Entwicklung der Arbeitslosigkeit einfordern „Maximum Employment“ und dann ihre Politik ändern, weil einige Inflationsdaten weiter nach oben gehen. Obwohl diese vorübergehend sein sollen – ein echtes Glaubwürdigkeitsdilemma.

Die enttäuschenden US-Arbeitsmarktdaten – wie reagieren die Aktienmärkte?

Das hat wohl keiner erwartet: Nur 235.000 neu geschaffene Stellen außerhalb der Landwirtschaft, anstelle von 750.000, oder im schlechtesten Fall von 400.000. Dazu steigende Preise, steigende Löhne, die Inflationssorgen wurden einmal mehr unterfüttert. Die Delta-Variante von Covid-19 hat speziell im Dienstleistungssektor schwer zugeschlagen. Bei den Lieferketten gibt es zudem keine spürbare Entspannung, Materialmangel allerorten und das Stagflationsszenario machte einmal mehr die Runde. Die Aktienmärkte wussten erst nichts Rechtes mit diesen Daten anzufangen, aber der Endstand der US-Indizes spricht einmal mehr Bände.

Der Dow Jones ging 0,2 Prozent tiefer ins verlängerte Wochenende, der Nasdaq stieg um 0,2 Prozent und der große S&P 500 ging mit 4535 Punkten nur unwesentlich von seinem 54. Jahreshoch entfernt aus dem Handel.

Man kann sich des Eindrucks nicht erwehren, dass sich das Patt der Aktienmärkte mit be- und entlastenden Faktoren auch durch die schlechten US-Arbeitsmarktdaten nicht wesentlich verändert hat. Denn der Hauptfaktor für die das langsame Hochschaukeln der Kurse von einem Hoch zum andern, hat zentrale Ursachen, die sich in den nächsten Monaten (noch) nicht verändern werden.

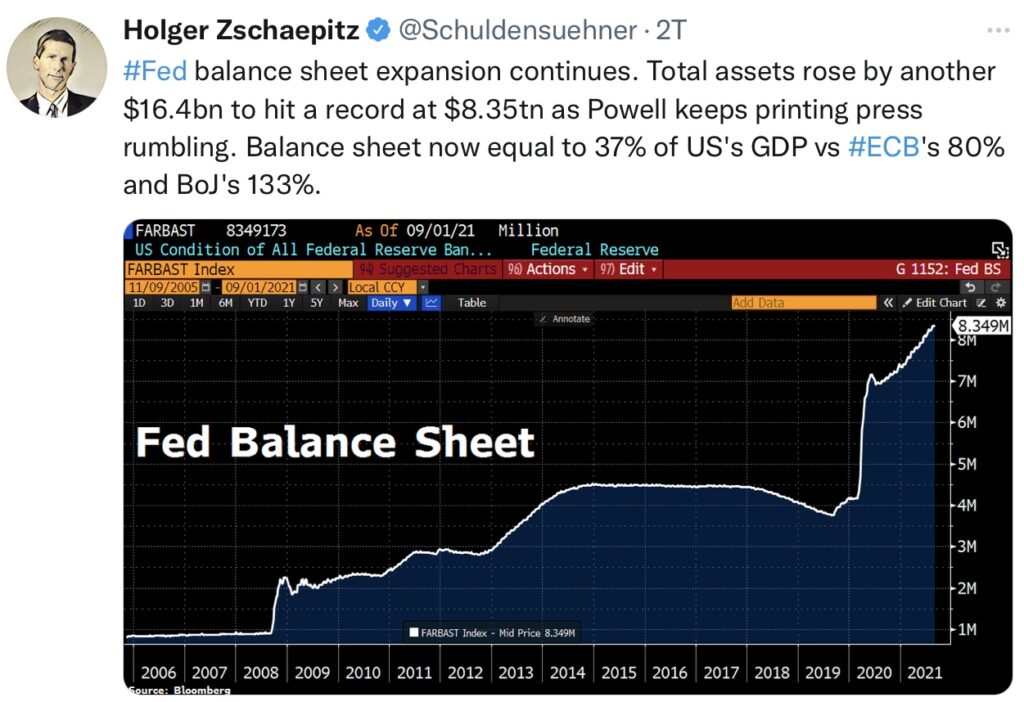

Die Geldflut der Notenbanken hält an

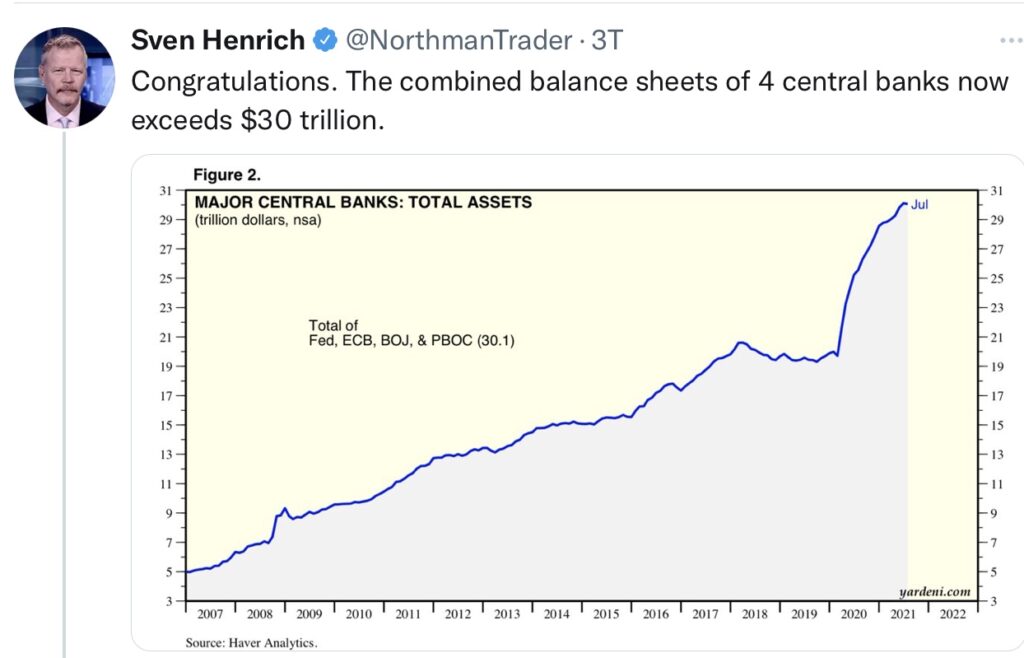

Selbst wenn die Notenbank im Dezember oder im Januar mit dem Tapering beginnen sollte, um 10, 20 oder mehr Milliarden Dollar monatlich, so fließen immer noch einige Monate lang 120 Milliarden Dollar allein in den USA an die Märkte. Dazu 80 Milliarden Euro durch die EZB, die noch keine Anstalten macht von ihren Kaufprogramm PEPP bis März 2022 (insgesamt 1,75 Bio. Euro) Abstand zu nehmen, was immer noch 80 Milliarden Euro jedes Monat ausmacht.

Dazu noch andere Notenbanken, wie die BoJ, die Schweizer Zentralbank und Weitere – woher soll da in diesen Monaten ein Anstieg der historisch tiefen Realrenditen herkommen?

Sehr schon dargestellt durch die folgenden Tweets:

Schon drei Wochen alt, aber der Zusammenhang ist überdeutlich:

Und wird weiter befeuert:

Dazu noch rekordtiefe Realrenditen mit über vier Prozent minus, sowohl in den USA bezogen auf die Differenz zwischen der Inflationsrate und der 10-jährigen Staatsanleihe, als auch in Deutschland in Relation zur 10-jährigen Bund. Ein Drama für große und kleine Anleger beim Kampf um Rendite.

Dax: Angst vor rot-rot-grün?

Was unseren Leitindex betrifft, so hängt dieser weiter in seiner Range fest, auch die Aufstockung auf 40 Werte ab 20. September bringt derzeit keinen neuen Schwung. Trotz relativ niedriger Bewertung der Aktien, erkennbar am derzeitig erwarteten Kurs/Gewinn-Verhältnis von 14,3, berechnet auf den akkumulierten Gewinn der Einzelwerte von über 100 Milliarden Euro in diesem Jahr und einer derzeitigen Marktkapitalisierung unseres Index von gut 1,5 Billionen Euro. Selbst die Hinzunahme des Schwergewichts aus dem MDax, Airbus (PA:AIR), der hoch bewertet ist, würde dieses Verhältnis nur auf 14,5 anheben. Interessant, dass ein Wert aus der zweiten Reihe bei der neuen Gewichtung gleich auf der fünften Stelle hinter Linde (DE:LING), SAP (DE:SAPG), Siemens (DE:SIEGn) und der Allianz (DE:ALVG) aus heutiger Sicht landen wird.

Teuer ist der deutsche Leitindex gewiss nicht, vor allem in Relation zu den US-Indizes. Was bremst den Index in der jetzigen Phase? Ein Grund könnte die Bundestagswahl in knapp drei Wochen sein mit einem möglichen Ausgang, der insbesondere den ausländischen Anteilseignern nicht schmecken könnte. Diese haben ein Gewicht von über 60 Prozent, darunter viele Angelsachsen (allein BlackRock mit ihren zehn Prozent), so dass unser Dax immer wieder zum Spielball des Fremdkapitals wird, abhängig von Sondersituationen und immer wieder vom Kurs des US-Dollars. Die Schwächephase des DAX könnte sich also noch ein paar Wochen hinziehen.

Ein Beispiel für die Abhängigkeit des Index vom Ausland könnten wir einmal mehr am heutigen Labor Day in den USA erleben, wenn ab 11 Uhr die Kursbewegungen an den Deutschen Börsen und der anderen europäischen Aktienmärkte ins Homöopathische absinken.

Fazit

Eigentlich wird die Lage für die Aktienmärkte immer verworrener. Da fangen die Frühindikatoren in den wichtigsten Industrieländern zu sinken an, dies kümmert die Lieferkettenproblematik jedoch wenig und zugleich steigen die Preise weiter, als ob wir vor einem neuen Super-Wirtschaftszyklus stünden. Auf der anderen Seite laufen die staatlichen Unterstützungsmaßnahmen in dieser Wochen aus, viele US-Arbeitslose pokern dennoch um höhere Löhne und verweigern aktuelle Lohnangebote. Obwohl die gestiegenen Preise die Haushaltsbudgets von Abermillionen Amerikanern dezimieren. Gibt es plötzlich die 44 Millionen Empfänger von Lebensmittelmarken (2020) in den USA nicht mehr und die Abermillionen Bürger, die keine 400 Dollar auf der hohen Kante hatten, um sich eine Reparatur oder eine neue Waschmaschine zu leisten? Und was ist mit der deutlichen Wachstumsschwäche in China und den vielen ASEAN-Staaten?

Und wieso glaubt man eigentlich, dass die Lieferketten noch auf Jahre gestört sein sollen, wo schon seit längerer Zeit die größte (bestellte) Containerflotte seit Jahrzehnten auf ihre Fertigstellung wartet und bereits erste Analysten der Computerchip-Branche von einem drastischen Preisverfall ab Mitte 2022 warnen? Auch hier befinden sich schon 30 Werke im Bau, selbst der größte Produzent TSMC plant Kapazitätserweiterungen von 100 Milliarden Dollar. Was natürlich alles kurzzeitig nicht hilft und das Weihnachtsgeschäft schwer belasten könnte.

2020 hatte man konjunkturell mit dem Schlimmsten gerechnet, ab 2021 wird ein neues Wachstumswunder erwartet. Obwohl im Wochenwechsel die Wachstumsaussichten durch Großbanken heruntergesetzt werden. Die Zinsmärkte glauben schon seit Monaten nicht an das Wachstumsszenario und damit fällt das Regulativ für die Aktienmärkte weiter aus, das Patt an den Märkten bleibt immer noch bestehen. Die Notenbanken haben das Anlagesystem in gewisser Weise pervertiert, durch ihre dauerhaften Anleihekäufe, die eigentlich als Notfallmaßnahme konzipiert sind und große Nebenwirkungen produzieren.

Die Diskussion um das Tapering wird uns deshalb erhalten bleiben und dieser Chart zeigt, was eigentlich bereits schon wieder fällig wäre: Eine Korrektur des S&P 500 zur 50-Tage-Linie, wie schon acht Mal in diesem Jahr geschehen.