- Die Nasdaq ist gegenüber dem Tiefstand vom 16. Juni um 23 % gestiegen und lässt Hoffnungen auf einen neuen Bullenmarkt aufblühen

- Mehrere Technologiegiganten haben in den letzten Wochen eindrucksvoll aufgeholt

- Zoom, Snowflake und Crowdstrike bieten solides langfristiges Wachstumspotenzial

- Kursentwicklung im laufenden Jahr: -40,6 %

- Marktkapitalisierung: 32,6 Mrd. USD

- Kursentwicklung im laufenden Jahr: -50,6 %

- Marktkapitalisierung: 53,1 Mrd. USD

- Kursentwicklung im laufenden Jahr: -2,1 %

- Marktkapitalisierung: 46,5 Mrd. USD

Nach einem schwierigen Jahresauftakt ist der technologielastige Nasdaq Composite seit seinen Tiefstständen Mitte Juni um mehr als 23 % gestiegen, was die Zuversicht der Anleger stärkt, dass ein neuer Bullenmarkt bevorstehen könnte.

Der Aufschwung wurde durch die Ansicht befeuert, dass die US-Inflation ihren Höhepunkt erreicht haben könnte, was wiederum Hoffnung weckte, dass die Federal Reserve ihre Zinsen weniger aggressiv anheben wird.

Im Folgenden stellen wir Ihnen drei Technologiewerte (NYSE:XLK) vor, deren beträchtliche Kurseinbrüche attraktive Kaufgelegenheiten geschaffen haben und die aufgrund ihrer jeweiligen Geschäftsfelder solide langfristige Investitionen darstellen.

Zoom Video Communications

Der Kurs von Zoom Video (NASDAQ:ZM) ist im Jahr 2022 um 41 % gefallen. Nach einem Anstieg auf ein Rekordhoch von 588,84 USD im Oktober 2021 stürzte ZM, das fast 82 % unter seinem Allzeithoch liegt, am 12. Mai auf ein Tief von 79,03 USD ab. Seitdem hat sich die Aktie um mehr als 38 % erholt.

Meiner Meinung nach geht es mit Zoom weiter stetig bergauf, weil Home-Office und hybride Arbeitsumgebungen sowie die fortschreitende digitale Transformation mehr und mehr Unternehmen zu der vom Unternehmen angebotenen Videokonferenztechnologie bewegen.

Zoom hatte zum Ende des 1. Quartals 198.900 Unternehmenskunden, 24 % mehr als vor einem Jahr. Noch beeindruckender ist die Zahl von 2.916 Kunden mit einem Umsatz von 100.000 USD oder mehr in den letzten 12 Monaten, was einem Anstieg von 46 % im Jahresvergleich entspricht.

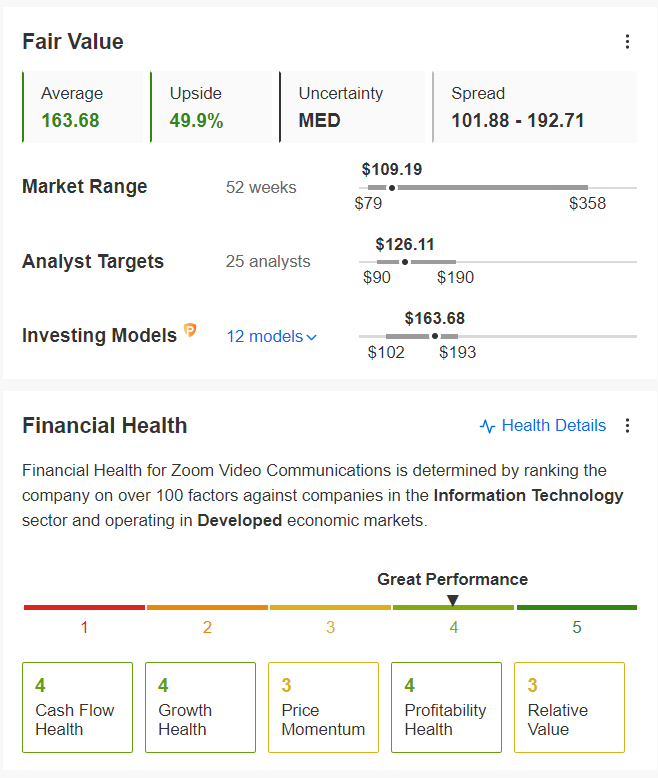

Nach den Bewertungsmodellen von InvestingPro könnte ZM gegenüber dem aktuellen Marktwert um 50 % zulegen.

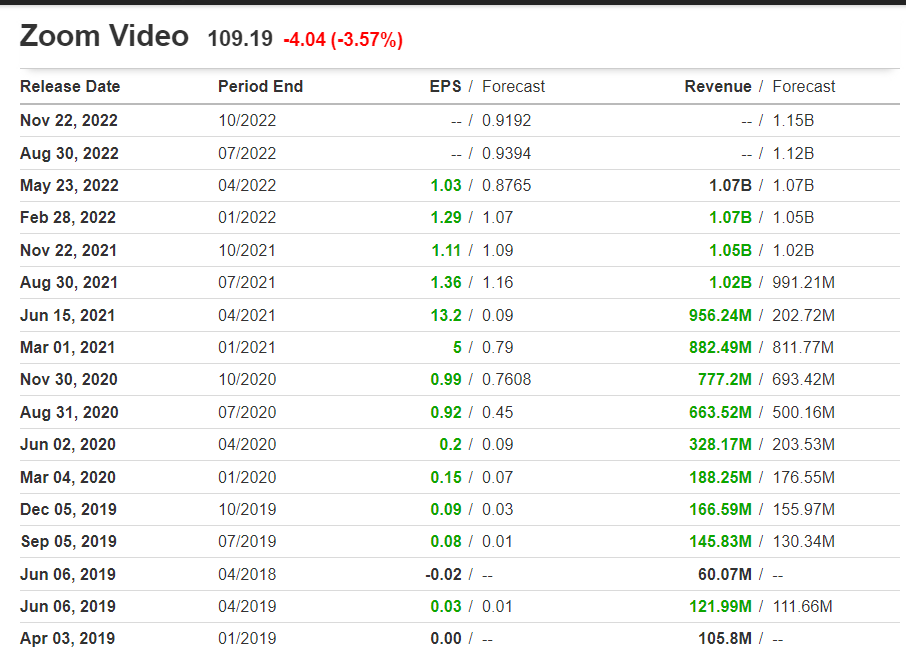

Der nächste wichtige Katalysator sind die Ergebnisse von Zoom für das zweite Quartal, die in den USA am 22. August nachbörslich bekanntgegeben werden.

Der Konsens signalisiert einen Umsatzanstieg um 9,8 % gegenüber dem Vorjahr auf 1,12 Mrd. USD und einen Rückgang des Gewinns je Aktie um 31,6 % gegenüber dem Vorjahr auf 0,93 USD. Das Videokonferenzunternehmen hat seit seinem Börsengang im zweiten Quartal 2019 die Gewinnprognosen in jedem Quartal übertroffen, was die Stärke seines Geschäfts unterstreicht.

Snowflake

Die Bewertung von Snowflake (NYSE:SNOW) ist in den letzten Monaten stark gesunken, wobei die Aktie seit Jahresbeginn inmitten der allgemeinen Talfahrt vieler hoch bewerteter Softwareunternehmen um fast 51 % abgestürzt ist.

SNOW, das erst im September 2020 sein Börsendebüt gab, erreichte am 14. Juni ein Allzeittief von 110,26 USD, hat sich seitdem aber um rund 52 % erholt. Auf dem aktuellen Niveau ist der in San Mateo, Kalifornien, ansässige Anbieter von Cloud-Datenbanken aber immer noch etwa 61 % von seinem Rekordhoch von 428,68 USD im Dezember 2020 entfernt.

Trotz der jüngsten Volatilität rechne ich damit, dass sich die Aktie des Data-Warehousing-Spezialisten angesichts der robusten Nachfrage nach seinen Datenanalyse- und -management-Tools in der aktuellen Remote-Arbeitsumgebung erholen wird.

Das Unternehmen zählt fast die Hälfte der Fortune-500-Unternehmen zu seinen Kunden, und die Zahl der Kunden stieg im ersten Quartal um 39,5 % auf 6.322. Darüber hinaus zählte das Unternehmen 206 Kunden mit einem jährlich wiederkehrenden Umsatz (ARR) von 1 Mio. USD oder mehr, was einem Anstieg von 104 Kunden dieses Typs um rund 100 % gegenüber dem Vorjahr entspricht.

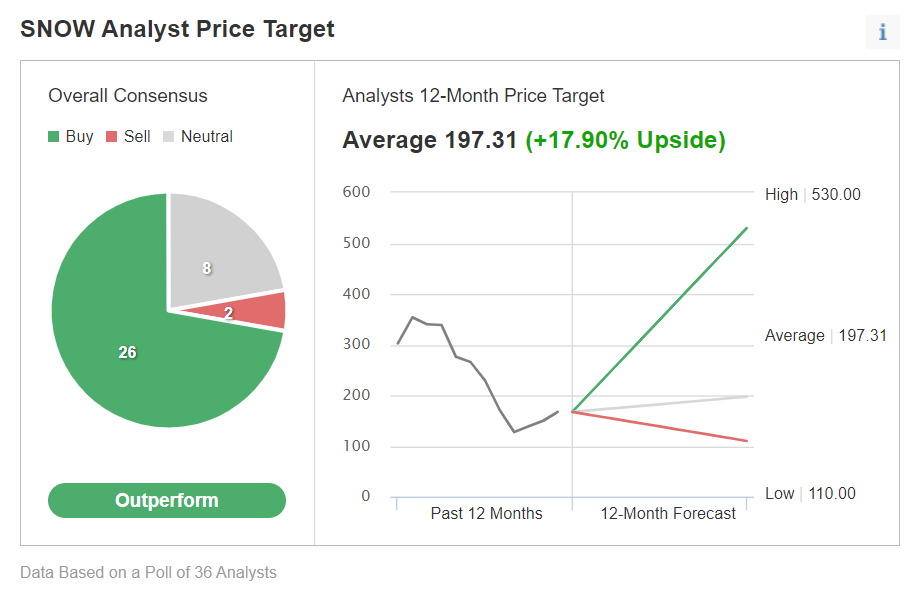

Die meisten Analysten bewerten SNOW laut einer Umfrage von Investing.com nach wie vor optimistisch.

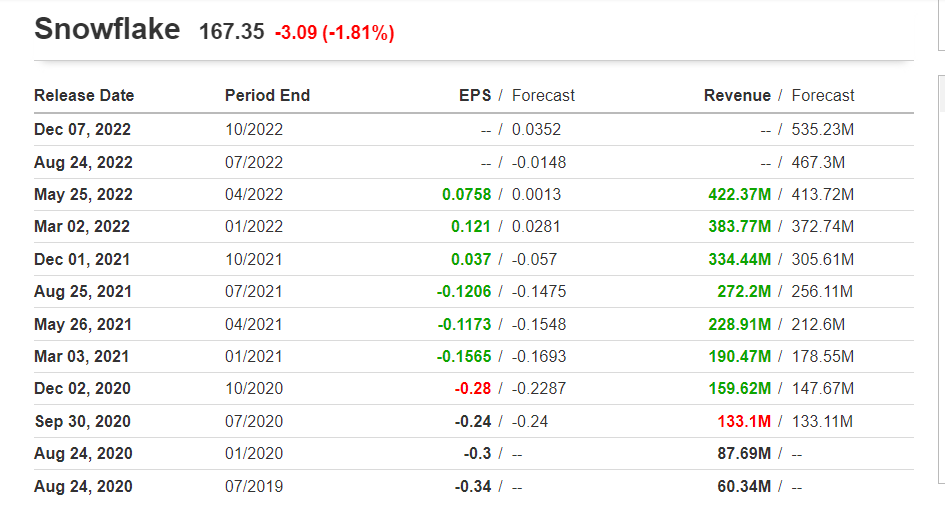

Snowflake wird nach der Schlussglocke am Mittwoch, 24. August voraussichtlich ein zweistelliges Wachstum für das 2. Quartal melden.

Der Konsens geht davon aus, dass der Anbieter von Cloud-basierter Datenspeicherung und -analyse einen Verlust pro Aktie von 0,01 USD ausweisen wird, nach minus 0,12 USD im Vorjahreszeitraum.

Der Umsatz dürfte im Vergleich zum Vorjahr um 71,8 % auf 467,6 Mio. USD steigen. So viel hat das Unternehmen noch nie in einem Quartal umgesetzt. Zu verdanken ist dies einem Anstieg der Geschäfte mit Großunternehmen.

CrowdStrike

Die Aktie von Crowdstrike (NASDAQ:CRWD) konnte sich in den letzten Monaten gut halten und hat im Jahresvergleich lediglich um 2,1 % nachgegeben. Am 9. Mai brach der Kurs allerdings auf 130 USD ein, hat sich seitdem aber um 54 % erholt. Trotz dieser Erholung ist CRWD immer noch rund 33 % von seinem Rekordhoch bei 298,48 USD im November 2021 entfernt.

Anleger, die den starken Kursanstieg im letzten Jahr verpasst haben, sollten angesichts des Status von CrowdStrike als eines der führenden Unternehmen in der Cloud-basierten Cybersicherheitsbranche einen Einstieg zu diesen Niveaus in Betracht ziehen. Ich gehe davon aus, dass CrowdStrike einer der Hauptnutznießer eines Anstiegs der Ausgaben im Cyberspace sein wird.

Der Anbieter von Sicherheitssoftware konnte im letzten Quartal netto 1.620 neue Abonnementkunden hinzugewinnen, was einem Anstieg von 57 % gegenüber dem Vorjahr auf insgesamt 17.945 entspricht.

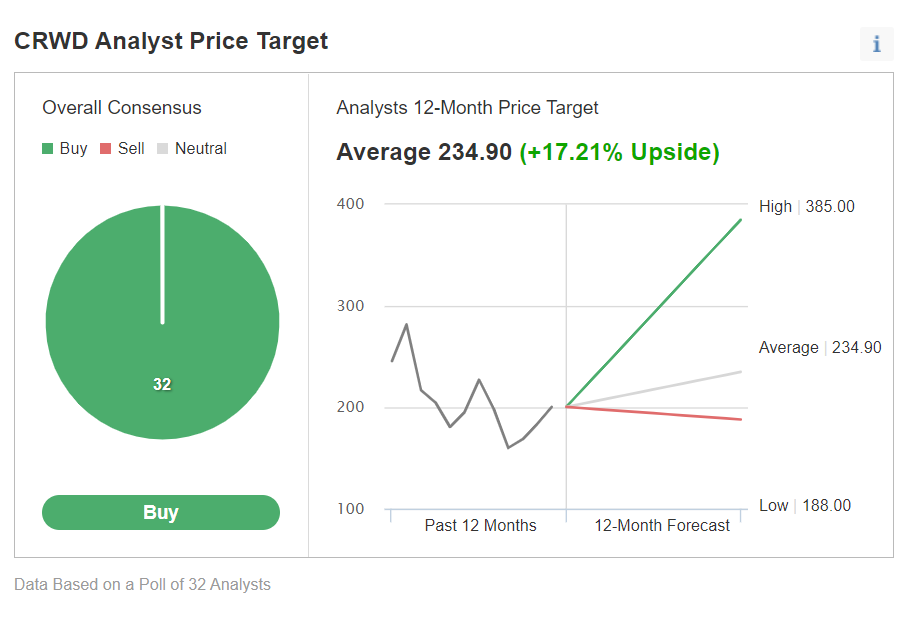

Bei 32 im Rahmen einer Investing.com-Umfrage befragten Analysten lautete das Konsensrating "outperform" mit extrem hoher Überzeugung. Das Kursziel bietet ein Renditepotenzial von 18 %.

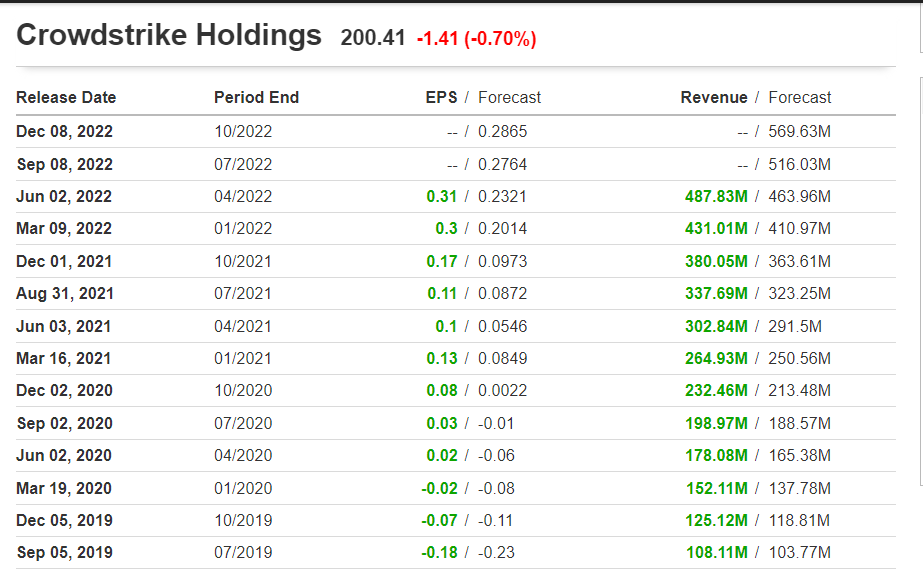

CrowdStrike sollte ein explosives Wachstum berichten, wenn das Unternehmen seine Ergebnisse für das 2. Quartal am Dienstag, den 30. August, nachbörslich vorlegt. Der Konsens erwartet einen Anstieg des Gewinns pro Aktie um 145 % auf 0,27 USD im Jahresvergleich und einen Umsatzanstieg um 52,8 % auf den Rekordwert von 516,2 Mio. USD im Jahresvergleich.

Seit dem Börsengang im Juni 2019 hat CrowdStrike die Gewinn- und Umsatzerwartungen der Wall Street trotz eines schwierigen makroökonomischen Umfelds in jedem Quartal übertroffen.

Haftungsausschluss: Der Autor besitzt Anteile des Nasdaq QQQ ETF und von Crowdstrike. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Autors wieder und sind nicht als Anlageberatung zu verstehen.