In den Jahren 1998 und 2011 stand der NASDAQ 100-Index vor ähnlichen Herausforderungen wie heute. Zu Beginn dominierte Microsoft (NASDAQ:MSFT) den Index und machte mehr als 25 % des gesamten Aktienkorbs aus. Später war es dann Apple (NASDAQ:AAPL), das mit 20 % den Index prägte.

Interessanterweise war die Marktkapitalisierung von Apple zwar vergleichbar mit der von Microsoft, aber der Einfluss auf den Index war aufgrund einer vorherigen Korrektur fünfmal stärker. In beiden Fällen entschied man sich für ein "spezielles" Rebalancing, um die Diversifizierungsprobleme der Fonds zu lösen.

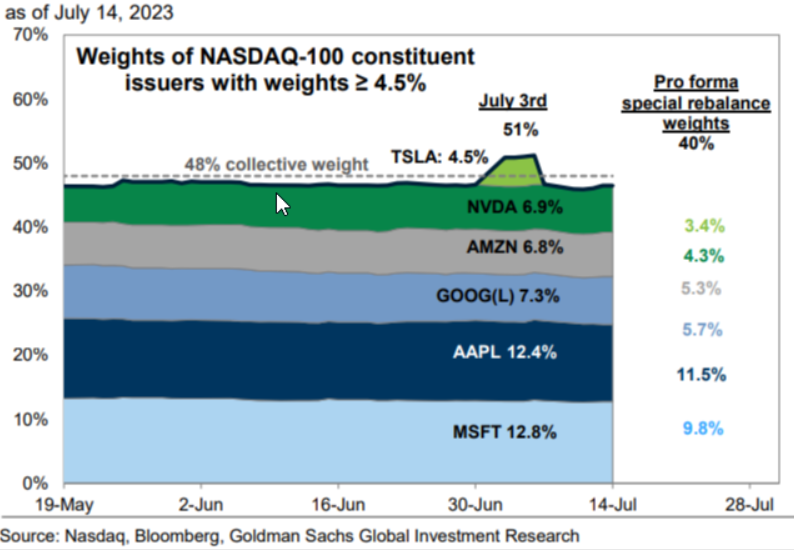

Und nun? Heute steht die dritte Neugewichtung des Nasdaq an. Doch dieses Mal sind die Dinge etwas anders. Die ersten sechs Aktien werden neu gewichtet: Apple, Microsoft, Alphabet (NASDAQ:GOOGL), Amazon.com (NASDAQ:AMZN), NVIDIA Corporation (NASDAQ:NVDA), Tesla (NASDAQ:TSLA) und vielleicht Meta Platforms (NASDAQ:META), das derzeit noch unter der Schwelle von 4,5 % liegt.

Diese sechs Titel machen mehr als 50 % des Referenzindexes aus und beeinflussen satte 77 % der Jahresgewinne des Index. Das stellt für Fonds, die den Index nachbilden wollen, ein Diversifikationsproblem dar.

Aber lassen Sie uns die Verschwörungstheorien vergessen, die behaupten, dass das Ziel sei, den Einfluss des Technologiesektors zu begrenzen; die Realität sieht ganz anders aus. Die prozentuale Verringerung der oben genannten Aktien resultiert ausschließlich aus regulatorischen Faktoren.

Dennoch wird die Neugewichtung tatsächlich den Einfluss der Tech-Giganten reduzieren und die Präsenz anderer Nasdaq-Werte erhöhen. Lassen Sie uns einen Moment innehalten, um die außergewöhnlichen Kursgewinne dieser Megacap-Technologiewerte in diesem Jahr zu würdigen.

Im Durchschnitt sind sie seit Jahresbeginn um mehr als 70 % gestiegen, was dem Dreifachen der durchschnittlichen Performance der Aktien im US-Index entspricht.

Hier ist die bisherige Jahresperformance einiger wichtiger Technologieunternehmen zum Stand 20. Juli 2023:

- Apple: +48%

- Microsoft: +44%

- Alphabet: +36%

- Amazon: +54%

- Nvidia: +203%

- Tesla: +111%

- Meta: +144%

Diese Kursgewinne sind wirklich imposant, aber die Neugewichtung zielt darauf ab, eine gerechtere Repräsentanz im Nasdaq 100-Index zu gewährleisten.

Der erwartete Mittelabfluss wird zwischen 10 und 15 Milliarden Dollar betragen. Bei Unternehmen wie Tesla wird mit geringeren Mittelabflüssen gerechnet, so dass die Auswirkungen im Vergleich zu Alphabet und Microsoft geringer ausfallen.

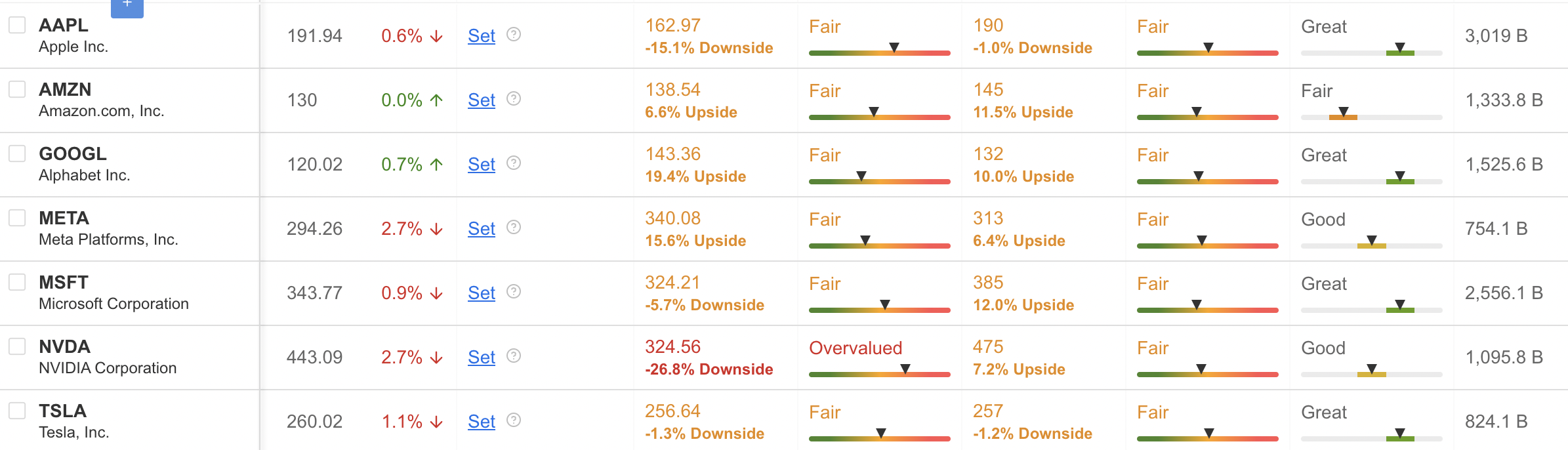

Jetzt ist es Zeit, in Aktion zu treten und eine erweiterte Watchlist auf InvestingPro zu erstellen, um die 7 von der Neugewichtung betroffenen Aktien genauer unter die Lupe zu nehmen.

Quelle: InvestingPro

Die Durchschnittsziele der Analysten deuten darauf hin, dass diese Aktien ein durchschnittliches Renditepotenzial von 10 % haben, was zeigt, dass sie derzeit als fair bewertet gelten. Konkret sind sie der Meinung, dass Alphabet, Meta, Microsoft, Nvidia und Amazon um durchschnittlich 10 % ihres aktuellen Wertes unterbewertet sind.

Auf der anderen Seite zeigt die Fair-Value-Analyse von InvestingPro ein potenzielles Abwärtspotenzial von durchschnittlich 20 % bei Nvidia und Apple, von 5 % bei Microsoft und das einzige Unternehmen, das Aufwärtspotenzial zeigt, ist Google mit einem Plus von 18,5 %.

Während diese Neugewichtung als Gelegenheit gesehen werden kann, die finanzielle Dominanz der großen Technologieunternehmen einzudämmen und Bedenken hinsichtlich ihres Einflusses auf den Index zu mildern, stellt sich eine andere Frage: Könnten die börsengehandelten Fonds (Replikatoren) selbst aufgrund der erzwungenen Neugewichtung einen erheblichen Verkaufsdruck auslösen?

Die Gewichtung der 7 wichtigsten Aktien innerhalb des Korbs wird wie folgt variieren:

- Apple: From 12,1% to 11,5%

- Microsoft: From 12,8% to 9,8%

- Alphabet: From 7,6% to 5,7%

- Amazon: From 6,9% to 5,3%

- Nvidia: From 7,3% to 4,3%

- Meta: From 4,4% to 3,7%

- Tesla: From 4,5% to 3,4%

Per Saldo werden 11,9% von der aktuellen Gewichtung subtrahiert.

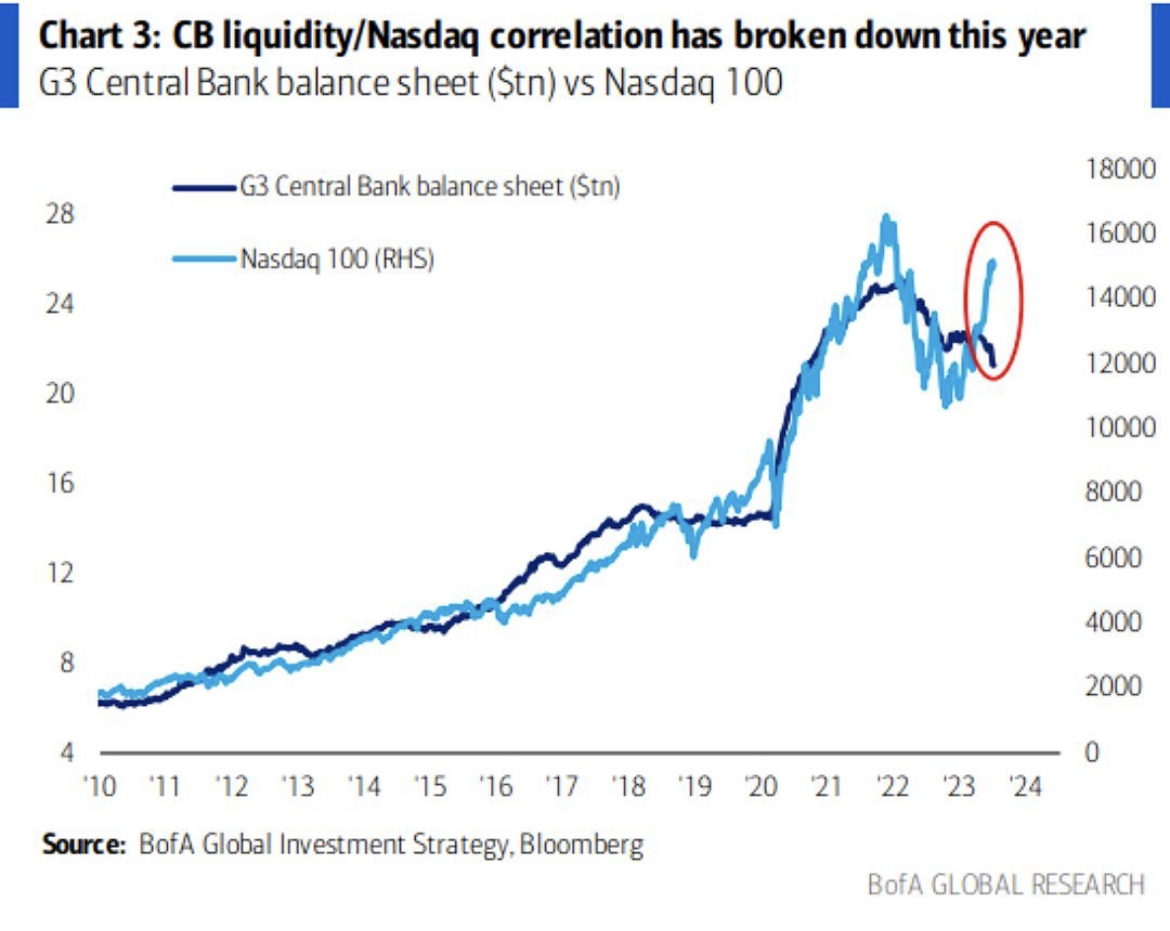

Fed-Liquidität - Nasdaq 100-Korrelation bricht weg: Steht eine Korrektur bevor?

Bis 2010 beobachteten wir eine robuste positive Korrelation zwischen der Fed-Bilanz und dem Anstieg des Nasdaq-100-Index, wie aus der obigen Grafik hervorgeht.

In letzter Zeit scheint diese Korrelation jedoch nicht mehr zu bestehen. Während die Fed-Bilanz rückläufig ist, steigt der Index weiter an.

Angesichts dieser ungewöhnlichen Divergenz stellt sich die Frage: Müssen wir jetzt mit einer Korrektur des Nasdaq-100-Index rechnen?

Disclaimer: Dieser Artikel dient nur zu Informationszwecken; er stellt keine Aufforderung, kein Angebot, keine Beratung oder Empfehlung für eine Investition dar und soll auch nicht zum Kauf von Vermögenswerten in irgendeiner Weise anregen. In diesem Zusammenhang möchte ich Sie daran erinnern, dass jede Art von Vermögenswert aus verschiedenen Blickwinkeln bewertet wird und mit einem hohen Risiko behaftet ist, weshalb jede Anlageentscheidung und das damit verbundene Risiko beim Anleger verbleibt.