Norma Group (ETR:NOEJ) ist ein Paradebeispiel für die Herausforderungen, mit denen deutsche Unternehmen sich aktuell konfrontiert sehen. Dem Spezialisten für Verbindungstechnik brechen seit 2019 die Margen weg. Hohe Kosten lasten seitdem auf dem Ergebnis. Die jüngsten Zahlen für Q2/23 lassen jedoch hoffen und zeichnen für sich betrachtet ein positives Bild. Im historischen Vergleich erscheint die Aktie auf den ersten Blick stark unterbewertet. Aus dem Blickwinkel einer Neubewertung unter den aktuellen Einflüssen ist diese Sicht jedoch trügerisch.

Seit ihrem Allzeithoch bei rund 70 EUR im Juni 2018 geht es mit der Aktie von Norma Group (ISIN: DE000A1H8BV3) kontinuierlich bergab. Nicht ganz ohne Grund, wie ein Blick auf die Entwicklung der Ertragskennzahlen zeigt. An den Umsätzen liegt es nicht, diese bewegen sich seit 2017 auf einem stabilen Niveau und haben sich auf Sicht von 10 Jahren im Jahr 2022 gegenüber dem Jahr 2013 sogar verdoppelt. Die Probleme von Norma liegen auf der Kostenseite. Das wird deutlich, wenn man die Entwicklung der Gewinne und der Margen unter die Lupe nimmt. Eine ganze Reihe von Kostenfaktoren belasten seit geraumer Zeit das Ergebnis. Dazu gehören neben gestiegenen Kosten für Material, Energie und Transport auch gestiegene Kosten für Personal.

Seit 2019 bewegen sich Umsatzrentabilität und EBIT-Marge auf bereinigter Basis auf einem deutlich niedrigeren Niveau als in den Vorjahren. Zwischen 2019 und 2022 betrug die durchschnittliche Umsatzrentabilität noch 4,5%, gegenüber 9% in den Jahren 2013 bis 2018. In 2022 sank sie sogar auf 3%. Auch die durchschnittliche EBIT-Marge (bereinigt) für die genannten Zeiträume ging zurück von 14% auf 8%, in 2022 betrug sie zuletzt sogar nur noch 6%. Die gute Nachricht: Das vom Management angekündigte Effizienzprogramm, mit dem Prozesse kostengünstiger gestaltet werden sollen, spiegelt sich im Ergebnis für Q2/23 bereits wider. Das unbereinigte Ergebnis vor Zinsen und Steuern konnte gegenüber dem Vorjahresquartal um 30% zulegen, bei einem Anstieg der Umsätze von knapp 2%. Die unbereinigte EBIT-Marge lag bei 6,7% (Q2/22: 5,3%). Auf Basis des Halbjahres lag sie bei 6,1% (H2/22: 6,7%), so dass wir für 2023 von einem Wert von mindestens 6% ausgehen.

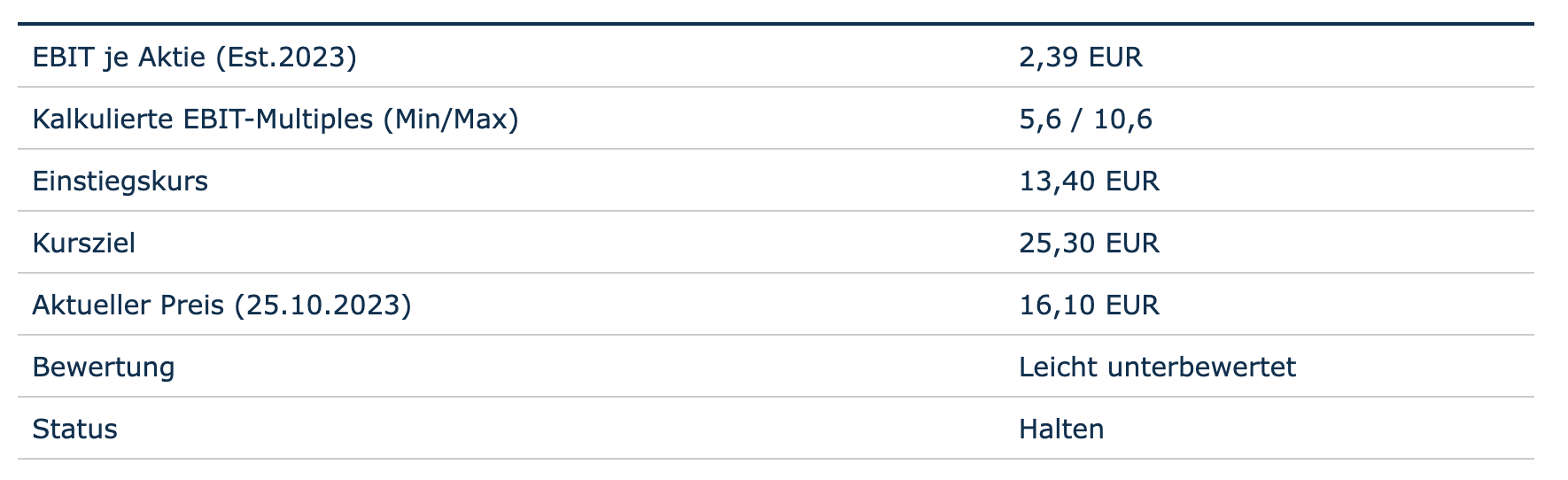

Bewertung

Die Unternehmensführung hat mit den Halbjahreszahlen ihre Umsatzprognose für das Gesamtjahr 2023 bekräftigt. Darin wird ein prozentuales Umsatzwachstum im mittleren einstelligen Bereich erwartet. Bei einem vorsichtig geschätzten Umsatzzuwachs von 3% kommen wir auf einen Umsatz von 1.270 Mio. EUR (Vorjahr: 1.234 Mio. EUR). Für die Ermittlung des EBIT legen wir eine geschätzte EBIT-Marge von 6% zu Grunde, woraus sich ein Ergebnis vor Zinsen und Steuern von 76,26 Mio. EUR oder 2,39 EUR je Aktie ergibt. Das EBIT-Multiple auf der Unterseite hat sich in 2022 und 2023 aufgrund der gestiegenen Risiken spürbar nach unten angepasst. In 2022 lag es bei gerade mal noch 5,6 gegenüber einem Durchschnitt von rund 10 in den Jahren 2014 bis 2021.

In 2023 lägen wir mit dem derzeitigen Jahrestiefstkurs von 15 EUR und einem geschätzten EBIT von 2,39 EUR je Aktie derzeit bei einem minimalen Multiple von 6,3 und damit weiterhin deutlich unter dem Niveau der Vorjahre. Für die Ermittlung unseres Einstiegskurses legen wir daher das minimale Multiple aus 2022 von 5,6 zu Grunde und kommen damit auf einen Einstiegskurs von 13,40 EUR. Auf der Oberseite war in 2022 noch kein Abschlag auf das durchschnittliche EBIT-Multiple zu erkennen. Für unsere vorsichtige Betrachtung nehmen wir auf das durchschnittliche maximale Multiple der Jahre 2014 bis 2021 von 15 für die Ermittlung unseres Kursziels trotzdem einen Abschlag - identisch zu dem auf der Unterseite - vor und gelangen damit zu einem Multiple von 10,6 (15 abzgl. 4,4). Daraus ergibt sich ein Kursziel von 25,30 EUR.

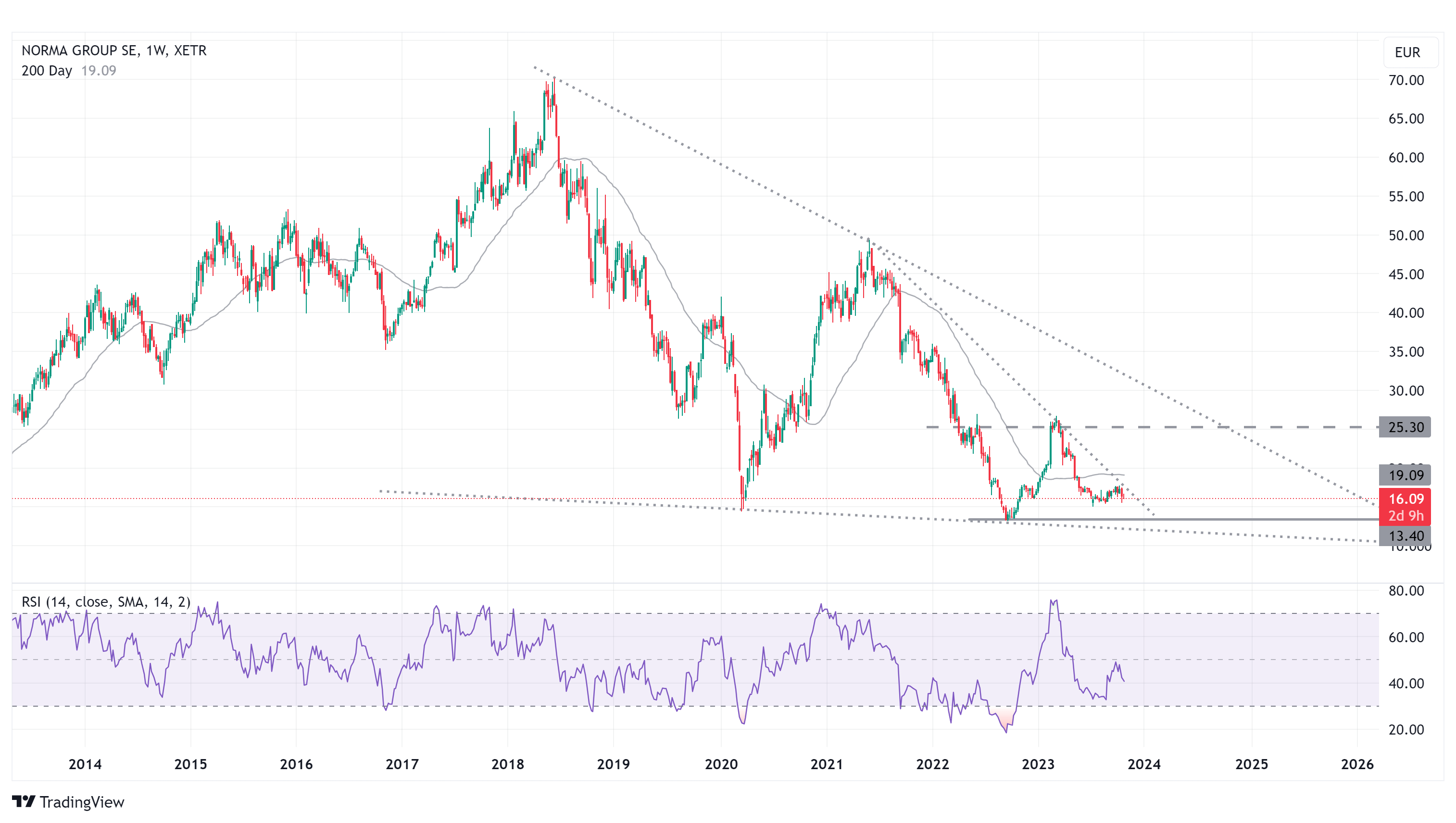

Charttechnik

Mit dem Kursverlauf des seit Juni 2018 andauernden Abwärtstrends hat sich eine übergeordnete bullische Keilformation ausgebildet, an deren unterem Ende der Kursverkauf aktuell eine kurzfristige Bodenbildung im Bereich zwischen 15 und 16 EUR vollzieht. Ein Bruch der Marke von 15 EUR würde zunächst Raum eröffnen für einen Rücklauf in den Bereich von 12 bis 13 EUR, wo der Trendverlauf unterstützend wirkt. Auf dem Weg nach oben wäre zunächst das letzte Zwischenhoch bei 17,70 EUR zu überwinden. Anschließend ergäbe sich Potential bis zur nächsten markanten Widerstandszone bei 26 EUR. Die relative Stärke auf Basis von 14-Wochen lässt aktuell keine klare Richtung erkennen.

Fazit

Das Bewertungsniveau von Norma passt sich dem aktuellen Umfeld mit seinen wirtschaftlichen und geopolitischen Risiken an. Daran gemessen könnte die Aktie durchaus nochmal abgeben, bis unser Einstiegsniveau von 13,40 EUR erreicht wird (-17%). Wir erachten die Aktie daher nur als leicht unterbewertet und stufen sie mit Halten ein. Andererseits bietet unser vorsichtig kalkuliertes Kursziel von 25,30 EUR mutigen Anlegern bereits jetzt eine potentielle Chance von 56% Kurszuwachs. Ein Spekulativer Aspekt, der für eine Kaufentscheidung sprechen könnte sind die zahlreichen Übernahmeangebote, die Norma laut Nachrichtenagentur Bloomberg im letzten Jahr erhalten und bisher abgelehnt hat. Der potentielle Kaufpreis für eine solche Transaktion dürfte deutlich über dem aktuellen Aktienkurs liegen.

Hier finden Sie weitere Beiträge & Analysen von Aktienbewertung.de