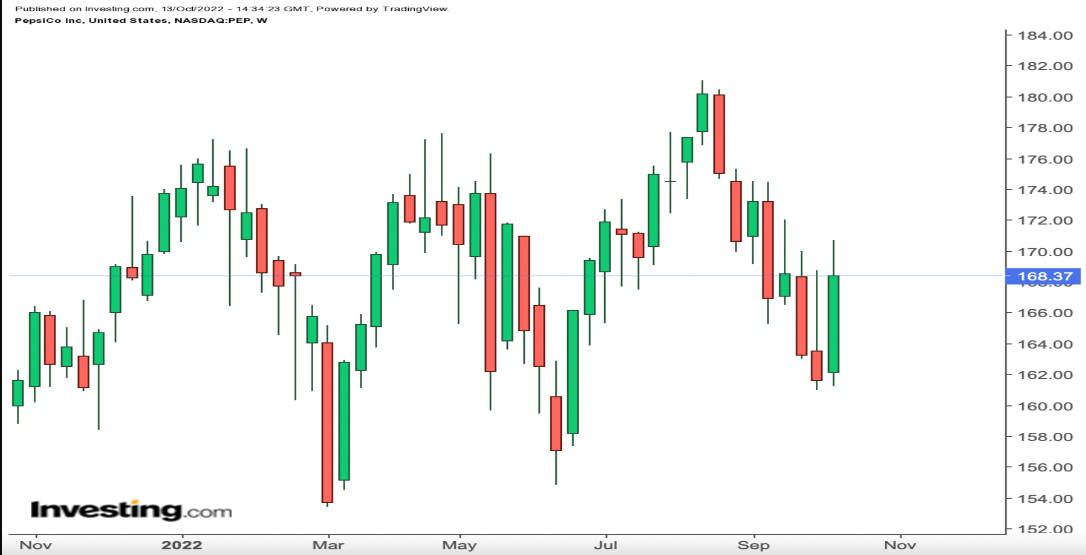

- Ein beeindruckender Ergebnisbericht für das 3. Quartal ließ die Pepsico-Aktie am Mittwoch kräftig steigen

- Die Fähigkeit, auch in einem inflationären Umfeld erfolgreich zu operieren, ist beeindruckend

- Der Geschäftsbericht macht deutlich, warum PEP im Vergleich zu KO mit einem erstaunlichen Aufschlag gehandelt wird und diesen auch halten sollte

Es ist auf den ersten Blick überraschend, dass PepsiCo (NASDAQ:PEP) mit einer Prämie gegenüber Coca-Cola (NYSE:KO) handelt. Coca-Cola ist das größere und vermutlich auch bessere Unternehmen - und diese Stärken setzen sich auf dem Markt in der Regel durch.

Lowe's Companies (NYSE:LOW) wird im Vergleich zu Home Depot (NYSE:HD) mit einem Abschlag gehandelt. Bank of America (NYSE:BAC) genießt eine höhere Bewertung als Citigroup (NYSE:C).

Tatsächlich aber wird PEP zumindest auf der Grundlage der Schätzungen für 2023 höher bewertet als KO. PEP wird mit dem 23,6-fachen des erwarteten Gewinns gehandelt, der Rivale "nur" zum 21,4-fachen.

Für diese Differenz gibt es gute Gründe. Der am Mittwoch vorgestellte überzeugende Geschäftsbericht für das dritte Quartal macht deutlich, dass die Prämie für die PEP-Aktie durchaus Bestand haben könnte.

Quelle: Investing.com

Der Wert des Snackgeschäfts

Coca-Cola wird seit langem als eines der besten Unternehmen der Welt betrachtet. Die Marke Coca-Cola ist eine der wertvollsten der Welt. Die Gewinnspannen sind außerordentlich hoch, wenn man bedenkt, dass es sich bei dem Produkt einfach nur um aromatisiertes Zuckerwasser handelt. KO ist seit langem eine der Kernbeteiligungen von Warren Buffett's Berkshire Hathaway (NYSE:BRKa). Berkshire erhält heute jährliche Dividenden in Höhe von mehr als 50 % dessen, was die Investmentgesellschaft ursprünglich 1988 für den Kauf von Coke-Aktien bezahlt hat.

Das Getränkegeschäft von Pepsi läuft nicht ganz so gut wie das von Coke. Das Snackgeschäft kann diesen Umstand jedoch mehr als ausgleichen. Marken wie Ruffles und Fritos dominieren ihre Kategorien in einer Weise, wie es im Lebensmittelgeschäft sehr selten ist.

Die Bedeutung dieses Snackgeschäfts wurde im Bericht zum 3. Quartal deutlich. Der Umsatz von Frito-Lay stieg in diesem Quartal im Vergleich zum Vorjahreszeitraum um erstaunliche 20 %. Der Betriebsgewinn stieg um 17 %, wobei die relativ intakten Margen zeigen, dass es der Marke gelingt, ihre Preisgestaltung bei den Verbrauchern durchzusetzen.

Das Nordamerika-Getränkegeschäft von Pepsi hingegen steigerte seinen Gewinn auf bereinigter Basis um lediglich 4 %. In einem solchen Umfeld stellt das zwar eine solide Performance dar, reicht aber aller Voraussicht nach nicht an die Zahlen von Coca-Cola heran, die diese Woche auf der Agenda stehen. Solange Frito-Lay, das im vergangenen Jahr 44 % seines Gewinns auf Segmentebene erwirtschaftete, weiterhin so erfolgreich arbeitet wie bisher, reicht eine solide Leistung im Getränkesektor mehr als aus.

Der US-Vorteil

Es gibt noch einen weiteren Aspekt, der eine wesentliche Rolle spielt. PepsiCo hob seine Umsatz- und Gewinnprognose für das Gesamtjahr an - und das, obwohl sich der gestiegene US-Dollar etwas stärker auf die Prognosen des Unternehmens auswirkte. Nach dem zweiten Quartal rechnete PepsiCo damit, dass der Wechselkurs sowohl den Umsatz als auch den Gewinn im Gesamtjahr um 2 % beeinträchtigen würde; im Bericht für das dritte Quartal wurde der Einfluss dieses Negativfaktors auf 2,5 Punkte erhöht.

Coke (NASDAQ:CCEP) hingegen erklärte nach Vorlage der Zahlen für das zweite Quartal, dass Währungseffekte den bereinigten Gewinn je Aktie um ganze neun Prozentpunkte drücken dürften. Wenn man berücksichtigt, dass der U.S. Dollar Index seitdem um weitere 6 % gestiegen ist, werden die Auswirkungen auf das Gesamtjahr wahrscheinlich noch erheblicher sein.

Der wesentliche Unterschied zwischen den beiden Unternehmen liegt in der Herkunft ihrer Gewinne. PepsiCo erwirtschaftete im Jahr 2021 etwa zwei Drittel seiner Gewinne in Nordamerika. Bei Coke lag dieser Anteil mit ziemlicher Sicherheit bei weniger als einem Drittel. (Das Zahlenwerk von Coca-Cola enthält keine genaue Aufschlüsselung).

Die Stärke des Dollars wird sich im nächsten Jahr voraussichtlich etwas abschwächen. In einem Umfeld, in dem diese Stärke anhält, ergibt sich für Coca-Cola in Übersee definitiv ein Wettbewerbs- und Preisnachteil. Für PepsiCo stellt sich dieses Problem aufgrund der Art seiner Unternehmensstruktur nicht.

Die Auswirkungen des Währungsfaktors sind bereits in diesem Jahr zu spüren. Nach dem 2. Quartal rechnete Coca-Cola mit einem währungsbereinigten Wachstum des Gewinns je Aktie von 14 % bis 15 %, das auf die gemeldeten 5 % bis 6 % reduziert wurde. Der Ausblick von PepsiCo nach dem 3. Quartal deutet auf ein langsameres Wachstum bei konstanten Wechselkursen von etwa 10 % und damit auf ein gemeldetes Wachstum von 7,5 % hin.

Kann Pepsico diese Outperformance fortsetzen?

Die Auswirkungen des Snackgeschäfts und des Wechselkurses allein reichen möglicherweise nicht aus, um PEP zur besseren Wahl zu machen. Aber es gibt noch einen weiteren Faktor: PEP hat sich bereits als die bessere Wahl erwiesen.

Einschließlich der Dividenden hat PEP die KO-Aktie bereits klar in den Schatten gestellt. Über ein Jahrzehnt hinweg betrug die Gesamtrendite von PepsiCo 223 %, bei Coke waren es dagegen nur 98 %. Auch über kürzere Zeiträume hinweg hat PEP besser performt.

Diese relative Performance mag auf den ersten Blick überraschen. Bei näherer Betrachtung ist die Differenz jedoch nachvollziehbar, denn die Grundannahme, dass Coca-Cola das bessere Unternehmen ist, könnte sich als falsch erweisen. Mit seiner Konzentration auf das US-Geschäft und dem Erfolg von Frito-Lay ist PepsiCo wohl das letztlich attraktivere Unternehmen und PEP die attraktivere Aktie.

Offenlegung: Vince Martin ist derzeit in keinem der hier genannten Wertpapiere investiert.