Kolumne von Markus Blaschzok am 17. Dezember 2019

Nach dem vernichtenden Sieg der Konservativen über die Sozialisten in England, ist der Brexit der Angelsachsen nun so gut wie in trockenen Tüchern. Die Annäherung an die USA, mit Ablehnung der Selbstaufgabe und Auflösung in einer zunehmend zentralistisch und totalitär geprägten EU, wird der Wirtschaft auf der Insel im Vergleich zur EU einen deutlichen Schub verleihen und somit Arbeitsplätze und Wohlstand sichern. Die Kelten im Norden hingegen, kämpfen für die Unabhängigkeit Schottlands, um dann womöglich den Weg zurück in die EU zu finden. Wir hoffen, dass diese Sezession gelingen wird. Es gilt allerdings abzuwarten, ob die Schotten dann wirklich wieder der wahrscheinlich tief in der ökonomischen und politischen Krise steckenden EU beitreten werden.

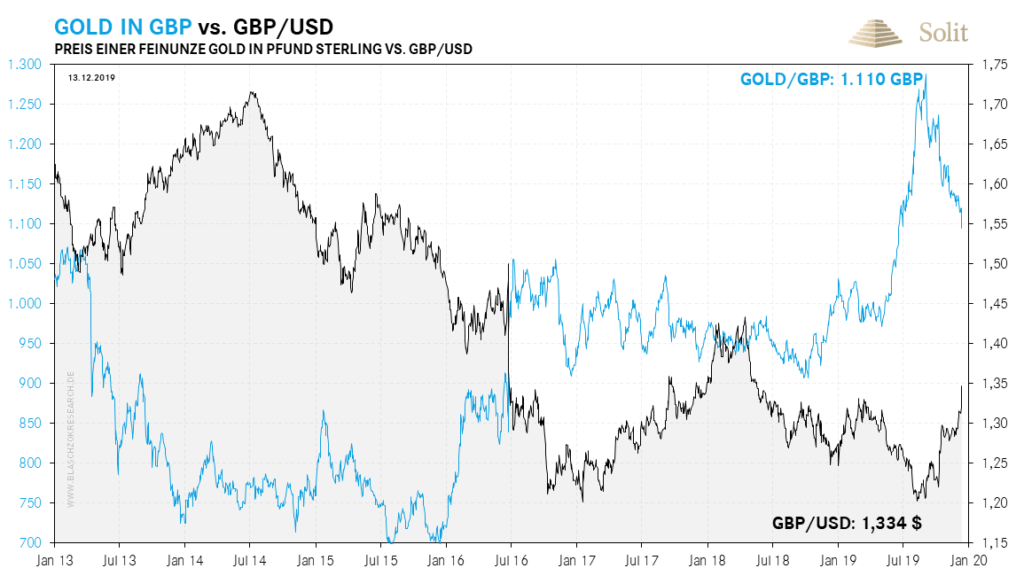

Sezession, Zerstückelung und Dezentralisierung sind entgegen der öffentlichen Meinung gut, denn Freiheit und Wohlstand werden mit dem Wettbewerb der Klein- und Kleinststaaten zurückkehren und somit die Zukunft Europas sichern können. Das britische Pfund sprang nach dem Erdrutschsieg in der letzten Kalenderwoche 50 auf 1,35 USD. Die deutsche Presse hatte dies nicht erwartet, wir hatten dies hingegen sehr wohl auf der Agenda. Mit unserer Analysemethode gelang es sogar in den letzten Monaten unseren Premium-Abonnenten exakt zum Tief bei 1,21 USD ein Kaufsignal für das Pfund zu geben. Wer daher erst jetzt auf den längst abgefahrenen Zug von 1,35 USD für das Pfund aufspringen will, der sollte sich bewusst sein, dass sich diese Rallye bereits ihrem Ende zuneigt und man womöglich in die Distributionsphase hinein kauft. Womöglich gelingt dem Pfund noch ein finaler Anstieg bis auf ca. 1,40 USD, doch spätestens dort, dürfte die Rallye des Pfundes, zumindest vorerst, ihr vorläufiges Ende finden. Zum Euro sehen wir das Pfund nach einem erfolgten Brexit in den kommenden Jahren langsam ansteigen.

Aufgrund der starken Rallye des Pfunds in der ohnehin laufenden Korrektur des Goldpreises, fiel das Gold in britischen Pfund zum 14. und 15.12. auf unter 1.100 Pfund, während es Anfang September noch bei fast 1.300 Pfund gehandelt wurde. Diese Korrektur ist jedoch im Rahmen, denn der vorherige Anstieg des Goldpreises in Pfund betrug 84 % seit Ende 2015, weshalb dieser Rücksetzer auch nur eine Korrektur in einem neuen übergeordneten Bullenmarkt darstellt. Auch wenn das Vereinigte Königreich von einem Brexit wirtschaftlich profitieren dürfte, so wird man sich nicht der aufziehenden weltweiten Kredit- und Wirtschaftskrise entziehen können. Deshalb werden in den kommenden Jahren die Bank of England ebenso wie EZB weiter die Geldbasis durch das Drucken von neuem Fiat-Geld ausweiten müssen. Die Briten sind daher gut beraten, ihr Fiat-Funny Money Pfund Sterling in das echte Pfund Sterlingsilber zu tauschen, um von einem Anstieg des Silberpreises zu profitieren und sich so vor der kommenden Inflationswelle zu schützen.

Repokrise – US-Notenbank flutet Märkte mit Geld um Crash zu verhindern

Die von uns erwartete Weihnachtsrallye am Aktienmarkt läuft, nachdem die erste Phase eines Handelsdeals der USA und China vermeintlich unter Dach und Fach ist. Trump will keine neuen Zölle auf chinesische Importe erheben und die im September gestarteten Zölle halbieren, während alle anderen unverändert bleiben und man sofort mit den Verhandlungen zu einer zweiten Phase eines Handelsdeals beginnen wolle. Damit haben Händler weiterhin einen Grund ein Gerücht am Aktienmarkt zu kaufen und die Rallye kann sich fortsetzen.

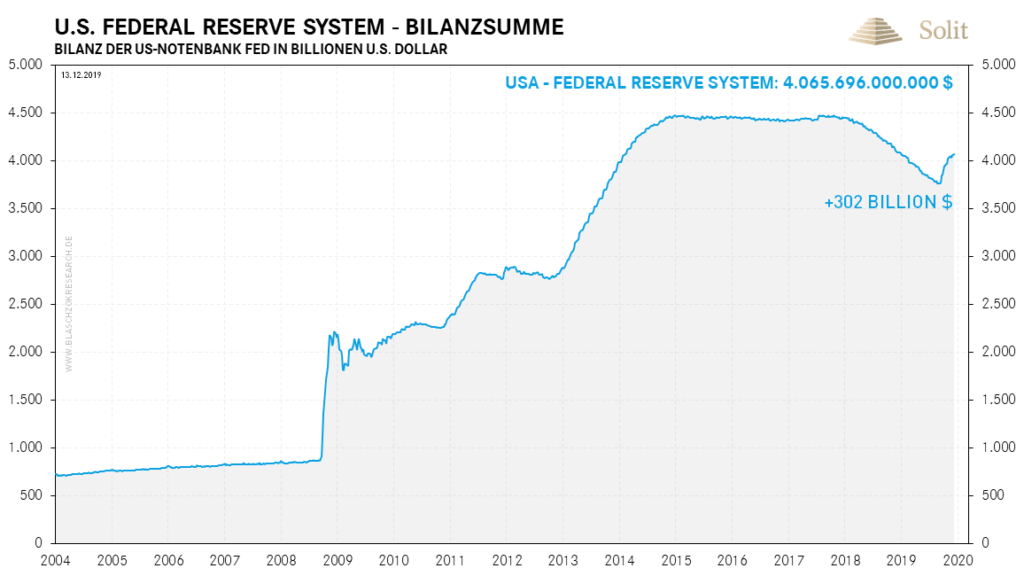

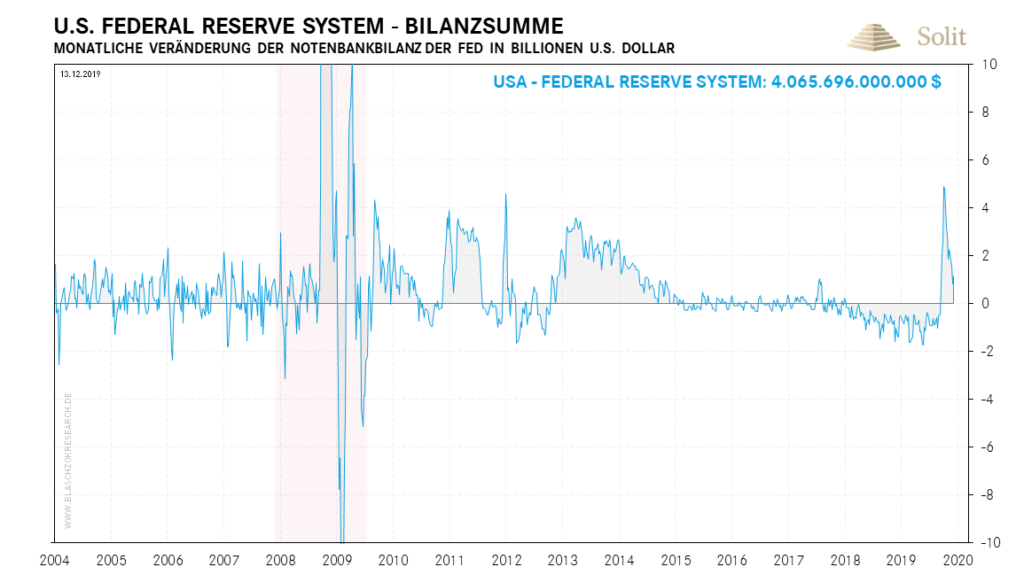

Was die Rallye in den vergangenen Monaten jedoch wirklich trieb, war die äußerst lockere Geldpolitik der US-Notenbank. Diese hatte ihre Bilanz um 300 Mrd. Dollar durch Käufe von Staatsanleihen ausgeweitet, um das Bankensystem vor einem ähnlichen Crash wie Lehman Brothers in 2008 zu bewahren. Auch damals gab es kurz vor dem Zusammenbruch Probleme am Repomarkt, was man nun mit allen Mitteln zu verhindern versucht. Man plant nun zum Jahresende sogar Offenmarktkäufe von bis zu 150 Mrd. Dollar pro Monat, um einen neuen Zusammenbruch des Finanzsystems zu verhindern, damit die Musik auch im neuen Jahr nicht aufhört zu spielen. Diese massiven Injektionen sind ebenso hoch wie bei den letzten drei QE-Programmen, weshalb man diese Eingriffe auf den Geld- und Zinsmarkt zurecht als neues QE-Programm bzw. bereits QE4 bezeichnen kann. Die Bilanz der US-Notenbank Fed könnte sich dabei bis Mitte nächsten Jahres wieder auf 4,5 Billionen US-Dollar ausweiten, womit die komplette „Normalisierung“ der Geldmenge wieder zurückgeführt würde. Das bedeutet, dass die Fed das Geld, dass sie einmal gedruckt und in die Märkte gepumpt hat, nicht wieder absaugen kann – ebenso wenig, wie man Zahnpasta zurück in die Tube bekommt. Den Investoren wird nun zunehmend klar, dass die Geldmenge früher oder später auch zu steigenden Konsumentenpreisen führen wird, was den Anleihenmarkt unter Druck bringen und wiederum neue Käufe der Notenbank erzwingen wird. Diese gleiche Erkenntnis wird letztlich auch zu einem weiter ansteigenden Goldpreis in US-Dollar führen. Da die Lage in Europa noch angespannter ist als in den USA, kann man sich sicher sein, dass die neue EZB-Chefin Christine Lagarde den Weg der lockeren Geldpolitik ihres Vorgängers weitergehen und den Euro durch das Drucken von Geld weiter abwerten wird. Weitere Anstiege der Edelmetallpreise sind damit sicher und vorprogrammiert, weshalb man sich unbedingt richtig für die kommende Inflationswelle positionieren muss. Kaufen Sie weiterhin Gold nach Rücksetzern zur strategischen Vorsorge und profitieren Sie davon!

Technische Analyse zu Silber – Wann kommt die neue Kaufchance?

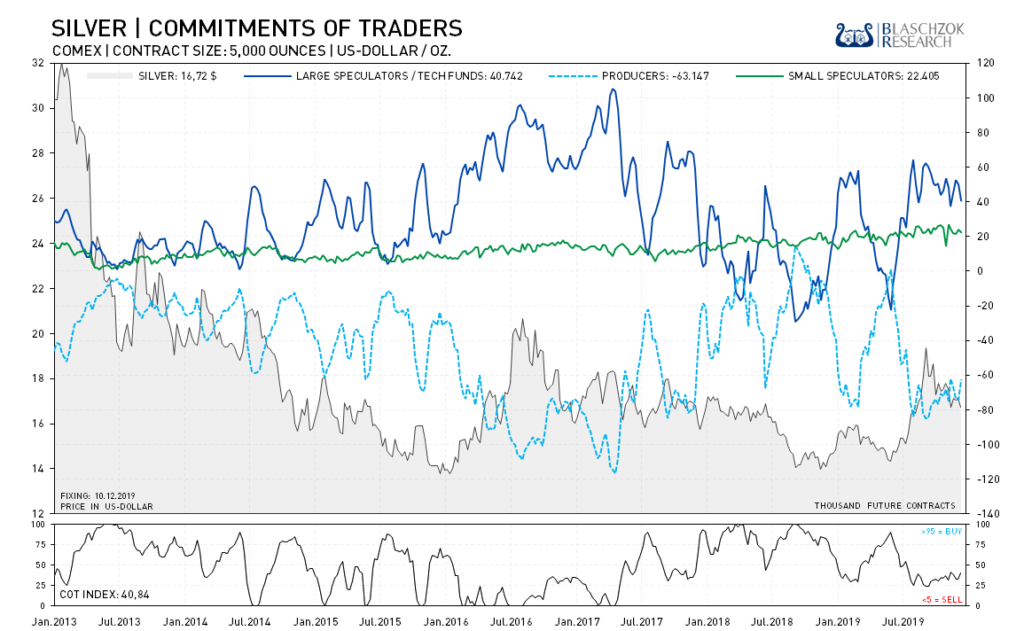

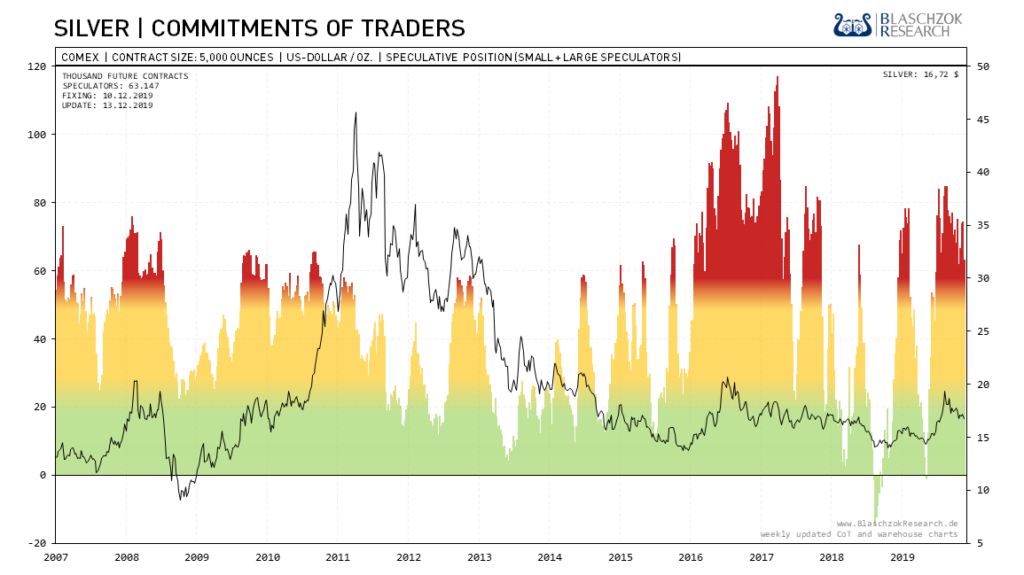

Terminmarkt: Trotz Preisrückgang ist das Sentiment immer noch bullisch

Die Netto-Shortposition der Big 4 reduzierte sich von 45 auf 41 Tage der Weltproduktion und die der Big 8 reduzierte sich von 82 auf 78 Tage. Der Preis fiel zur Vorwoche 50 um 43 US-Cent und der CoT-Index stieg um 8 Punkte, was neutral ist. Berücksichtigt man die Eindeckung bei den Big 4, so müsste man von einem fundamentalen Überangebot als Ursache der Preisschwäche in den letzten Monaten ausgehen. Insgesamt haben sich die CoT-Daten zur Vorwoche im Rahmen des Preisrückgangs leicht verbessert. Zum Vormonat November zeigt sich Neutralität – auch hier gibt es nichts Besonderes zu sehen. Im großen Bild zeigen die Daten jedoch klar, dass die Bereinigung am Terminmarkt erst zu einem Drittel oder erst einem Viertel abgeschlossen ist.

Fazit : Die Bereinigung ist bisher schwach. Der Preisrückgang der letzten Monate im Verhältnis zur Bereinigung am Terminmarkt zeigt uns, dass das Überangebot am physischen Markt, ohne die kurzzeitig explodierte Investmentnachfrage, weiterhin dominant ist. Fällt der Goldpreis weiter, so wäre auch am Silbermarkt genügend Luft für einen finalen Sell Off vorhanden. Auch der steigende Aktienmarkt belastet den Gold- und somit den Silberpreis. Ohne exogene Faktoren ist immer noch mit einem Panikverkauf zu rechnen, sobald wichtige charttechnische Marken gebrochen werden.

Charttechnische Analyse zu Silber: Abwärtstrend ist bisher noch intakt

Aufgrund der Rallye am Goldmarkt in der ersten Jahreshälfte, stieg auch die Investmentnachfrage nach Silber explosionsartig an. Dies führte zu einem Defizit am Markt, was letztlich zu dem Bruch des langfristigen Abwärtstrends bei Silber in Euro führte. Der Silberpreis stieg daraufhin in einer Kaufpanik auf 17,81 Euro im Hoch an. Seither führte eine normale Korrektur dieser Spekulation den Preis zurück auf bisher 15,23 Euro, was im Rahmen der üblichen Rücksetzer ist.

Der Silberpreis neigt dazu, oftmals zwei Drittel seiner Preisanstiege wieder zu korrigieren. In der Anfangsphase eines neuen Bullenmarktes sind des Öfteren komplette Korrekturen der Anstiege zu beobachten. Wir hatten die aktuelle Korrektur daher auch erwartet und richtig prognostiziert.

Auf lange Sicht ist es sehr bullisch, dass der langfristige Abwärtstrend in diesem Jahr gebrochen wurde und somit ein langfristiges Kaufsignal auf Sicht der nächsten Jahre geliefert hat. Kurzfristig scheint die Korrektur angesichts der aktuellen Terminmarktdaten noch nicht abgeschlossen zu sein, weshalb ein Rücksetzer auf das Ausbruchsniveau ein idealtypischer Verlauf nach einem so langen Bärenmarkt wäre. Es dürfte sich jedoch nach diesem Rücksetzer zeigen, dass die Tiefs deutlich über den letzten Verlaufstiefs liegen werden und sich langsam ein neuer Bullenmarkt ausbilden wird.

Der Tageschart zeigt, dass der kurzfristige Abwärtstrend aktuell noch intakt ist. Solange dies so bleibt, muss man davon ausgehen, dass der vorherige Anstieg weiter korrigiert wird. In der Vergangenheit konnten wir immer dann, wenn der Preis seinen Abwärtstrend erreicht hatte, deutliche Manipulationen am Terminmarkt beobachten. Sobald der Abwärtstrend jedoch bricht, gilt es die Shortpositionen mit Gewinn zu schließen und erste neue Käufe zu tätigen. Bleibt der Abwärtstrend intakt, so liegen die nächsten signifikanten Unterstützungen aktuell bei 16 USD und bei 15 USD je Feinunze. An letzter Marke würden wir antizyklische Käufe tätigen, wobei der Terminmarkt dann gänzlich bereinigt sein dürfte.

Der ganz kurzfristige Chart zeigt noch einmal deutlich den Abwärtstrend seit dem Hoch bei 19,60 USD. Wir hatten bei 19,20 USD ein Verkaufssignal mit dem Mindestkorrekturziel bei 16,60 USD gegeben, was in den letzten Wochen bereits zweimal erreicht wurde. Sollte diese Unterstützung ein drittes Mal angelaufen werden, so würde ein Bruch dieser Unterstützung wahrscheinlich werden, worauf ein weiterer Rücksetzer auf 16 USD erfolgen dürfte. Ob das der finale Sell Off sein wird, zeigt uns dann der Terminmarkt. Das antizyklische Kaufniveau wird dann schon ziemlich nah sein und langfristig agierende Investoren auf Sicht von zehn Jahren finden dort schon ein gutes Kaufniveau bei einem guten Chance/Risiko-Verhältnis (CRV).