Die Psychologie des Anlegers ist einer der Hauptgründe, warum Menschen ihre Anlageziele immer wieder verfehlen. Wie oft haben wir schon die alte Weisheit gehört, dass Anleger dazu neigen, hoch zu kaufen und niedrig zu verkaufen? Doch die Wurzeln dieses Phänomens reichen tiefer als nur bis zum Auf und Ab der Börsenkurse. Es sind tief verwurzelte Verhaltensmuster, die uns immer wieder dazu verleiten, gegen unsere eigenen langfristigen Interessen zu handeln.

George Dvorsky schrieb einmal

"Das menschliche Gehirn kann 1016 Operationen pro Sekunde ausführen und ist damit weit leistungsfähiger als jeder Computer, den es heute gibt. Das heißt aber nicht, dass unser Gehirn keine Grenzen hat. Ein einfacher Taschenrechner kann tausendmal besser rechnen als wir, und unser Gedächtnis ist oft mehr als unbrauchbar - außerdem unterliegen wir kognitiven Verzerrungen, jenen ärgerlichen Denkfehlern, die uns fragwürdige Entscheidungen treffen und falsche Schlüsse ziehen lassen."

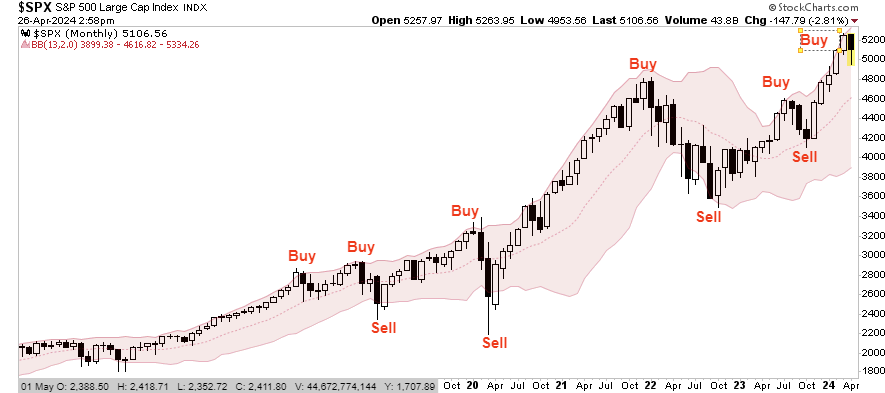

Verhaltensmuster und kognitive Verzerrungen sind ein Fluch für das Portfoliomanagement, beeinträchtigen sie doch unsere Fähigkeit, uns emotional von unserem Geld zu distanzieren. Wie die Vergangenheit nur allzu deutlich zeigt, tun Anleger bei der Geldanlage immer das "Gegenteil" von dem, was sie eigentlich tun sollten. Sie "kaufen hoch", weil die Emotion "Gier" über die Logik siegt, und sie "verkaufen tief", weil „Angst“ den Entscheidungsprozess beeinträchtigt.

Mit anderen Worten:

"Das gefährlichste Element für unseren Erfolg als Investoren ... sind wir selbst".

Hier sind die fünf heimtückischsten Verhaltensweisen, die uns daran hindern, unsere langfristigen Investitionsziele zu erreichen.

1. Voreingenommenheit

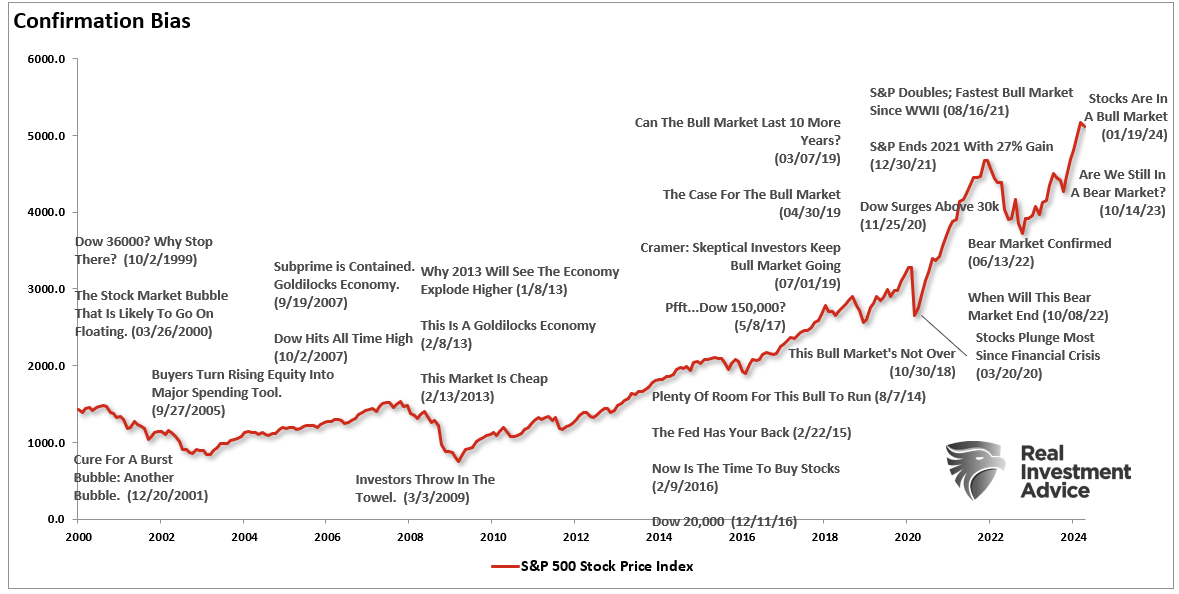

Eines der tückischsten Verhaltensmerkmale ist der sogenannte "Confirmation Bias". Confirmation Bias ist ein Begriff aus der kognitiven Psychologie, der beschreibt, wie Menschen von Natur aus Informationen bevorzugen, die ihre bereits bestehenden Überzeugungen bestätigen.

"Experten der Behavioral Finance glauben, dass dieses Grundprinzip in bemerkenswerter Weise auf Investoren zutrifft. Da Anleger nach Informationen suchen, die ihre Überzeugungen bestätigen, und Fakten oder Daten ignorieren, die diese Überzeugungen widerlegen, können sie den Wert ihrer Entscheidungen aufgrund ihrer kognitiven Voreingenommenheit verzerren. Dieses psychologische Phänomen entsteht, wenn Investoren potenziell nützliche Fakten und Meinungen herausfiltern, die ihren vorgefassten Meinungen widersprechen." - Investopedia

Mit anderen Worten: Anleger orientieren sich lieber an Informationen, die ihre eigenen Überzeugungen bestätigen. Wenn sie glauben, dass der Aktienmarkt steigen wird, neigen sie dazu, nur Nachrichten und Informationen zu konsultieren, die diese Meinung bestätigen. Dieser Bestätigungseffekt ist einer der Hauptgründe für die psychologischen Investmentzyklen der Menschen. Wie im Folgenden gezeigt wird, gibt es immer "Schlagzeilen" in den Medien, die die Meinung eines Anlegers "bestätigen", sei sie bullish oder bearish.

Als Investoren wollen wir "Bestätigung" dafür, dass unser gegenwärtiger Denkprozess richtig ist. Deshalb beteiligen wir uns gerne an Gruppen in den sozialen Medien, die unsere Gedanken und Ideale bestätigen. Da wir es hassen, falsch zu liegen, vermeiden wir unbewusst widersprüchliche Informationsquellen.

Für Investoren ist es entscheidend, beide Seiten einer Debatte gleichermaßen zu berücksichtigen und die Daten entsprechend zu analysieren.

Recht haben und Geld verdienen schließen sich nicht aus.

2. Gambler's Fallacy

Die "Gambler's Fallacy" ist ein weiteres häufiges Verhaltensmerkmal. Als emotional gesteuerte Menschen glauben wir stark an vergangene Ereignisse und erwarten, dass die Ergebnisse in der Zukunft ähnlich ausfallen werden.

Die Wall Street weist am Ende jeder Finanzlektüre auf diese Verhaltenseigenschaft hin.

"Vergangene Performance ist keine Garantie für zukünftige Ergebnisse".

Doch obwohl diese Aussage überall in der Finanzwelt zu lesen ist, ignorieren die Menschen diese Warnung und konzentrieren sich auf die Renditen der Vergangenheit, weil sie ähnliche Ergebnisse für die Zukunft erwarten.

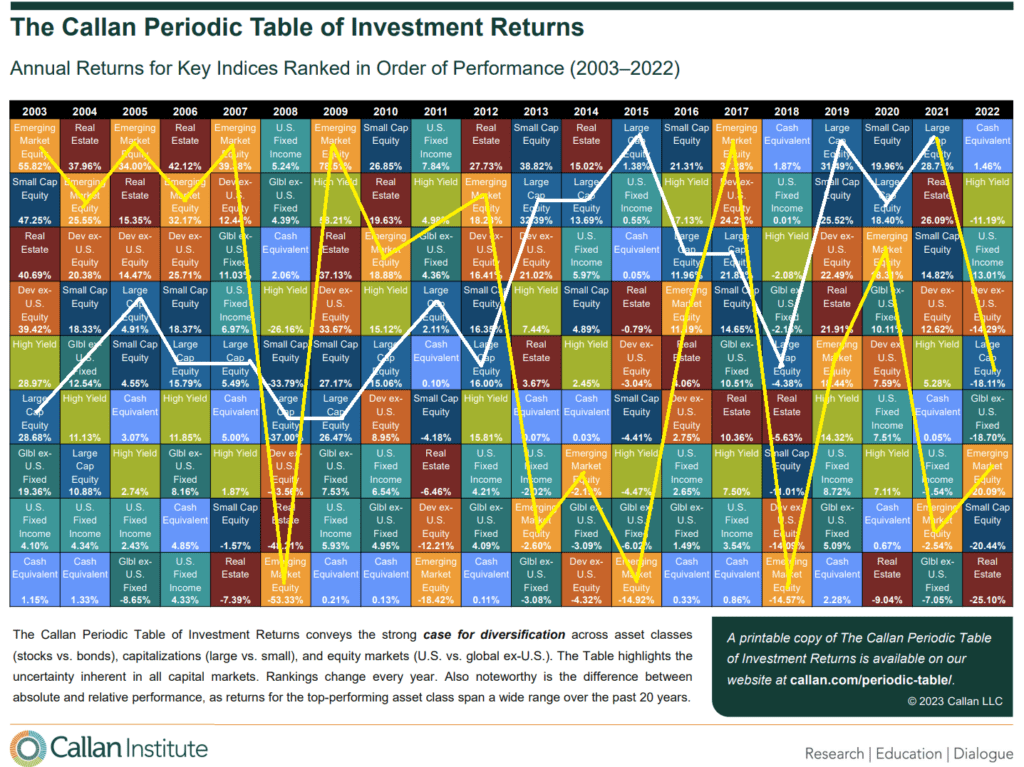

Dieses Verhalten ist ein entscheidender Faktor, der sich auf die langfristigen Renditen der Anleger auswirkt. Die Jagd nach Performance birgt ein hohes Risiko des Scheiterns und führt dazu, dass Investoren von einer spätzyklischen Strategie zur nächsten springen. Das lässt sich anhand der folgenden periodischen Renditetabelle deutlich erkennen. Historisch gesehen halten "heiße Phasen" 2-3 Jahre an, bevor sie "kalt" werden.

Zur Veranschaulichung habe ich die jährlichen Renditen der Emerging Markets und der Large Caps hervorgehoben. Dabei ist zu beachten, dass alles, was in einem Jahr ganz oben auf der Liste steht, in den Folgejahren tendenziell nach unten rutscht.

Dieses "Performance Chasing" schmälert die langfristigen Renditen der Anleger erheblich.

3. Die Vernachlässigung der Wahrscheinlichkeit

In der Börsenwelt gibt es einen subtilen, aber entscheidenden Unterschied zwischen dem Möglichen und dem Wahrscheinlichen. Während das eine unsere Träume und Fantasien beflügelt, ist das andere eine nüchterne Einschätzung der Realität. Doch allzu oft neigen wir dazu, uns von den verlockenden Möglichkeiten blenden zu lassen, ohne die Wahrscheinlichkeiten angemessen zu berücksichtigen. Diese Tendenz, die "Wahrscheinlichkeiten" zu vernachlässigen, kann ernsthafte Konsequenzen für unsere finanzielle Zukunft haben.

Ein herausragendes Beispiel für dieses Phänomen ist die Lotterie. Millionen Menschen auf der ganzen Welt investieren regelmäßig in die Hoffnung, über Nacht reich zu werden, indem sie ihre Glückszahlen wählen und auf den großen Jackpot hoffen. Doch die nüchterne Realität ist, dass die Chance, im Lotto zu gewinnen, verschwindend gering ist. Statistisch gesehen ist es wahrscheinlicher, dass man auf dem Weg zum Kauf eines Lottoscheins in einen Autounfall verwickelt wird, als dass man tatsächlich den Jackpot knackt. Dennoch halten die Menschen an dieser Möglichkeit fest, getrieben von der Illusion eines plötzlichen, märchenhaften Reichtums.

Diese Tendenz, das Mögliche über das Wahrscheinliche zu stellen, erstreckt sich jedoch nicht nur auf Lotterien, sondern auch auf den Bereich der Investitionen. Als Anleger haben wir oft die Neigung, uns von den großen Gewinnen anderer verführen zu lassen und uns auf die Jagd nach Aktien zu machen, die bereits enorme Kurssteigerungen verzeichnet haben. Die Vorstellung, dass diese Aktien weiterhin an Wert gewinnen könnten, ist verlockend und lässt uns die Risiken ausblenden, die mit solchen Investitionen verbunden sind. Doch während es möglich ist, dass der Kurs weiter steigt, ist es ebenso wahrscheinlich, dass er bereits seinen Höhepunkt erreicht hat und ein Abwärtstrend bevorsteht.

Die Vernachlässigung der Wahrscheinlichkeit spielt eine weitere Rolle bei der Frage, warum Investoren ständig "hoch kaufen und niedrig verkaufen".

4. Herdentrieb

Auch wenn wir uns dieses Verhaltensmerkmals oft nicht bewusst sind, neigen wir Menschen dazu, „mit der Masse zu gehen“. Ein großer Teil dieses Verhaltens hat mit der „Bestätigung“ unserer Entscheidungen und dem Bedürfnis nach Akzeptanz zu tun. Diesem Denkprozess liegt die Überzeugung zugrunde, dass ich das, was „alle anderen“ tun, auch tun muss, wenn ich akzeptiert werden will.

Im Leben ist „Anpassung“ an die Norm gesellschaftlich akzeptiert und wird in vielerlei Hinsicht auch erwartet. Herdenverhalten ist jedoch die Ursache für Marktexzesse bei Auf- und Abschwüngen an den Finanzmärkten.

Wie Howard Marks einmal sagte:

"Widerstand zu leisten - und damit als Contrarian erfolgreich zu sein - ist nicht einfach. Es gibt viele Faktoren, die eine solche Strategie erschweren, nicht zuletzt der natürliche Herdentrieb und der Schmerz, der entsteht, wenn man nicht mit dem Rest synchronisiert ist, insbesondere dann, wenn das Momentum prozyklisches Handeln eine Zeit lang als richtig erscheinen lässt."

"Wegen der ungewissen Zukunft und der Schwierigkeit, sich seiner Position sicher zu sein, ist es schwierig, ein einsamer Contrarian zu sein - vor allem, wenn sich die Kurse gegen einen selbst bewegen."

Langfristig erzielen Anleger die höchsten Gewinne, wenn sie sich gegen die "Herde" stellen. Leider fällt es den meisten Menschen schwer zu erkennen, wann sie gegen die Herde "wetten" sollten.

5. Verankerungseffekt

Der Verankerungseffekt, auch "Relativitätsfalle" genannt, ist die Tendenz, unsere gegenwärtige Situation mit unserer begrenzten Erfahrung zu vergleichen. Ich wette zum Beispiel, dass Sie mir genau sagen können, was Sie für Ihr erstes Haus bezahlt haben und zu welchem Preis Sie es schließlich verkauft haben. Aber können Sie mir genau sagen, was Sie für Ihr erstes Stück Seife, einen Hamburger oder ein Paar Schuhe bezahlt haben? Wahrscheinlich nicht.

Der Grund dafür ist, dass der Kauf eines Hauses ein wichtiges Ereignis in unserem Leben war. Deshalb messen wir diesem Ereignis eine besondere Bedeutung bei und erinnern uns intensiv daran. Wenn zwischen dem Kauf- und Verkaufspreis des Hauses ein Gewinn erzielt wurde, dann war das ein positives Ereignis und deshalb gehen wir davon aus, dass der nächste Hauskauf ein ähnliches Ergebnis bringen wird. Wir sind mental mit diesem Ereignis verbunden und stützen unsere zukünftigen Entscheidungen auf sehr begrenzte Daten.

Bei Investitionen gehen wir ganz ähnlich vor. Wenn wir eine Aktie kaufen, die steigt, erinnern wir uns an dieses Ereignis. Deshalb halten wir an dieser Aktie fest und nicht an einer, die an Wert verloren hat. Der Einzelne neigt dazu, Aktien zu "meiden", die in der Vergangenheit an Wert verloren haben, selbst wenn sie aufgrund von Fehleinschätzungen des Anlegers zum falschen Zeitpunkt gekauft und verkauft wurden.

Schließlich ist es nicht "unsere" Schuld, dass die Anlage Geld verloren hat; es war einfach eine schlechte Aktie. Richtig?

6. Schlechte Entscheidungen besser treffen

Mein Ernährungsberater hatte einen tollen Spruch über Diäten: "Triff bessere schlechte Entscheidungen".

Wir alle treffen von Zeit zu Zeit schlechte Entscheidungen. Das Ziel ist es, schlechte Entscheidungen zu treffen, die keine übermäßigen Auswirkungen auf unseren Plan haben. Bei einer Diät sollte man lieber einen Burger ohne Käse und Mayonnaise bestellen.

Wenn Sie spekulative Wetten in Ihrem Portfolio eingehen, sollten Sie dies in kleineren Mengen tun. Oder wenn Sie dazu neigen, in Panik alles zu verkaufen, verkaufen Sie zunächst nur einen Teil, aber nicht alles.

Wichtig ist, dass Sie sich an die Regeln halten und diszipliniert investieren.

- Konzentrieren Sie sich auf bewährte Strategien und minimieren Sie experimentelle Ansätze.

- Befolgen Sie den Trend, er kann ein verlässlicher Verbündeter sein.

- Wählen Sie eine klare Marktrichtung - sei es bullish oder bearish - und vermeiden Sie übermäßige Gier, die zu Risiken führen kann.

- Akzeptieren Sie die Zahlung von Steuern als Teil des Investitionsprozesses.

- Optimieren Sie Ihre Gewinne durch strategische Käufe, effizientes Ordermanagement und das Erzielen bestmöglicher Preise.

- Erkennen Sie unterbewertete Chancen, aber meiden Sie riskante Investitionen.

- Streuen Sie Ihr Portfolio, um das Risiko zu streuen und die Gesamtvolatilität zu reduzieren.

- Kontrollieren Sie das Risiko durch festgelegte Verkaufsniveaus und Stop-Loss-Orders.

- Investieren Sie Zeit in gründliche Recherche und Analyse, bevor Sie Entscheidungen treffen.

- Vermeiden Sie impulsives Handeln in Paniksituationen und halten Sie an Ihrer Strategie fest.

- Halten Sie einen angemessenen Bargeldbestand für Gelegenheiten und unerwartete Ausgaben.

- Erwarten Sie Markt-Korrekturen, betrachten Sie sie jedoch als normale Bestandteile des Investitionszyklus.

- Seien Sie bereit, Fehler zu erkennen und schnell zu korrigieren, um Verluste zu minimieren.

- Verlassen Sie sich nicht auf blinde Hoffnung, sondern auf fundierte Analysen und Daten.

- Passen Sie sich flexibel an Marktveränderungen an und passen Sie Ihre Strategie entsprechend an.

- Üben Sie Geduld und Disziplin, um langfristige Erfolge zu erzielen, und bleiben Sie Ihrer Strategie treu.

- Reduzieren Sie den Einfluss externer Ablenkungen, indem Sie sich auf Ihre eigene Analyse und Forschung konzentrieren und Medienkonsum einschränken.

Es ist wichtig, die eigene Marktwahrnehmung und das eigene Verhalten unter Kontrolle zu halten. Unser Ziel ist es, sicherzustellen, dass unsere Entscheidungen von verlässlichen Daten beeinflusst werden.

Gerade wenn Sie keine Anlagestrategie und -disziplin haben, die Sie strikt befolgen, ist dies ein idealer Ansatzpunkt.

In eigener Sache: Tauchen Sie ein in die Welt des erfolgreichen Investierens mit unserer Plattform InvestingPro! Für weniger als 8 Euro im Monat erwartet Sie ein ganzes Arsenal an leistungsstarken Instrumenten, die Ihre Investmentstrategie auf ein neues Niveau heben werden:

- ProPicks: KI-gesteuerte Aktienstrategien mit nachgewiesener Performance

- ProTips: Komplexe Finanzdaten werden in kurze, prägnante Informationen übersetzt, damit Sie immer den Überblick behalten

- Profi-Screener: Finden Sie die besten Aktien nach Ihren Erwartungen

- Finanzdaten für Tausende von Aktien: Graben Sie tiefer als je zuvor und verschaffen Sie sich einen unschlagbaren Vorteil durch detaillierte Finanzdaten.

- Und das ist noch nicht alles! In Kürze erwarten Sie weitere innovative Dienste, die Ihre Erfahrungen mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und sichern Sie sich mit dem Rabattcode "PROTRADER“ zusätzliche 10% Rabatt für die 1- und 2-Jahrespakete. Jetzt zugreifen!