Die Schädlingsbekämpfer aus Atlanta (USA) weisen seit bald 4 Jahrzehnten konstantes Wachstum auf und einiges deutet darauf hin, dass Rollins den aggressiven Expansionskurs auch in den kommenden Jahren fortsetzen wird. Das Geschäftsmodell von Rollins hat sich dabei selbst in Krisenzeiten als besonders standhaft erwiesen. Zwar ist die Aktie auf Basis des erwarteten Gewinns für 2025 nicht ganz billig, doch auf lange Sicht relativiert sich das hohe KGV und die aktuelle Korrektur könnte eine interessante Einstiegsgelegenheit darstellen.

Wer auf der Suche ist nach US-Nebenwerten mit soliden Wachstumsaussichten und einem krisenfesten Geschäftsmodell, der wird an der Aktie von Rollins (NYSE:ROL) (ISIN: US7757111049) nicht vorbeikommen. Das Unternehmen ist spezialisiert auf Schädlingsbekämpfung und betreibt seit Jahren eine expansive Wachstumsstrategie, die darauf abzielt, dutzende kleinerer Wettbewerber zu übernehmen und in den Konzern zu integrieren. Von einst 308 Mio. USD Umsatz 1986 ist des Geschäftsvolumen 2023 auf 3,1 Mrd. USD angewachsen. Das jährliche Umsatzwachstum seit 2018 beträgt im Schnitt 10,5 %. Rund 93 % der Umsätze werden in den USA generiert. Das geschätzte Gesamtvolumen des US-Marktes belief sich 2023 auf ca. 22,6 Mrd. USD und soll bis 2030 auf ca. 36 Mrd. USD ansteigen, bei einer jährlichen Wachstumsrate von ca. 6,3 %. Rollins wird derzeit ein Marktanteil von ca. 13 % zugeschrieben, Tendenz steigend.

Das Geschäftsmodell von Rollins gilt als krisenfest. Während der Corona-Zeit wurde Schädlingsbekämpfung von den US-Behörden als essenzielle Dienstleistung eingestuft, Rollins konnte trotz Lockdown-Maßnahmen deutlich wachsen. Gesetzliche Regularien zwingen Unternehmen außerdem dazu, Maßnahmen zur Schädlingsbekämpfung zu ergreifen und auch Privatleute werden selbst in Krisenzeiten nur wenig Toleranz haben für Ungeziefer in den eigenen vier Wänden. Allgemein ist in den USA ein steigendes Gesundheitsbewusstsein zu beobachten. Hinzu kommt, dass 90 % aller Einfamilienhäuser in den USA aus Holz gebaut werden und Schädlingsbekämpfung zwingend notwendig ist, um die Bauwerke zu schützen, insbesondere vor Termiten.

Die Bekämpfung Letzterer wird von Rollins mit 20 % Umsatzanteil als separates Geschäftssegment ausgewiesen. Dienstleistungsverträge zur Schädlingsbekämpfung in Unternehmen steuern weitere 34 % zum Umsatz bei und den größten Umsatzanteil macht die Schädlingsbekämpfung bei privaten Hausbesitzern aus, mit 45 % Umsatzanteil. Das Geschäft von Rollins zeichnet sich aus durch einen hohen Anteil an wiederkehrenden Umsätzen (80 %) und einer starken Kundenbindung. Die Mehrzahl der Kunden in den genannten Geschäftssegmenten (74 bis 90 %) besteht aus langfristiger Stammkundschaft. Beides sorgt für eine hohe Planbarkeit der Erlöse.

Aktie tendiert zuletzt seitwärts – trotz guter Zahlen

Trotz starker Zahlen für das dritte Quartal des laufenden Geschäftsjahres – der organische Umsatzzuwachs belief sich auf 7,7 % gegenüber Q3/23 – hatte die Aktie zuletzt an Auftrieb verloren. Die Analystenprognose von 30 Cent für das bereinigte Nettoergebnis je Aktie wurde um einen Cent verfehlt, auch wenn dieses damit immer noch um 3,6 % zulegen konnte. Auch das bereinigte operative Ergebnis konnte insgesamt um 4,5 % zulegen auf 196 Mio. USD, allerdings ging die bereinigte operative Marge um 90 Basispunkte zurück auf 21,4 %. Trotz allem ein starker Wert, doch es wurde auch von einer erhöhten Preissensibilität bei der Kundschaft berichtet, die auf die Marge drückt. Das Kursminus von rund 7,5 % am Folgetag der Bekanntgabe konnte relativ schnell wieder aufgeholt werden und ca. 3 Wochen später wurde bei 52 USD ein neues Rekordhoch markiert, der Kursanstieg wurde zwischenzeitlich jedoch wieder vollständig verkauft.

Zwar lässt sich zwischen der letzten Rede von US-Zentralbankchef Jerome Powell und den jüngsten Verkäufen kein unmittelbarer zeitlicher Zusammenhang feststellen, doch die zurückhaltende Einstellung der US-Zentralbank in Bezug auf weitere Zinssenkungen, dürfte sicherlich Einfluss auf die Entwicklung der Aktie von Rollins haben. Dies ist begründet durch die starke Abhängigkeit des Geschäftsmodells von der Bautätigkeit in den USA und damit auch von der Entwicklung des Leitzinses, der erheblichen Einfluss auf Letztere hat. Dem entgegen stehen diverse angekündigte Maßnahmen der Trump-Administration, wie Steueranreize, Deregulierung und Förderung des Eigenheimbaus durch erleichterten Zugang zu Krediten. Analysten sind insgesamt zuversichtlich und sehen weiterhin klare Wachstumstendenzen für die kommenden Jahre. Der Analystenkonsens für die Aktie ist aktuell trotzdem nur ein Halten. 5 von 12 durch Refinitiv befragte Analysten raten zum Kauf, 6 zum Halten und einer rät sogar zum Verkauf, mit Kurszielen zwischen 38 und 58 USD.

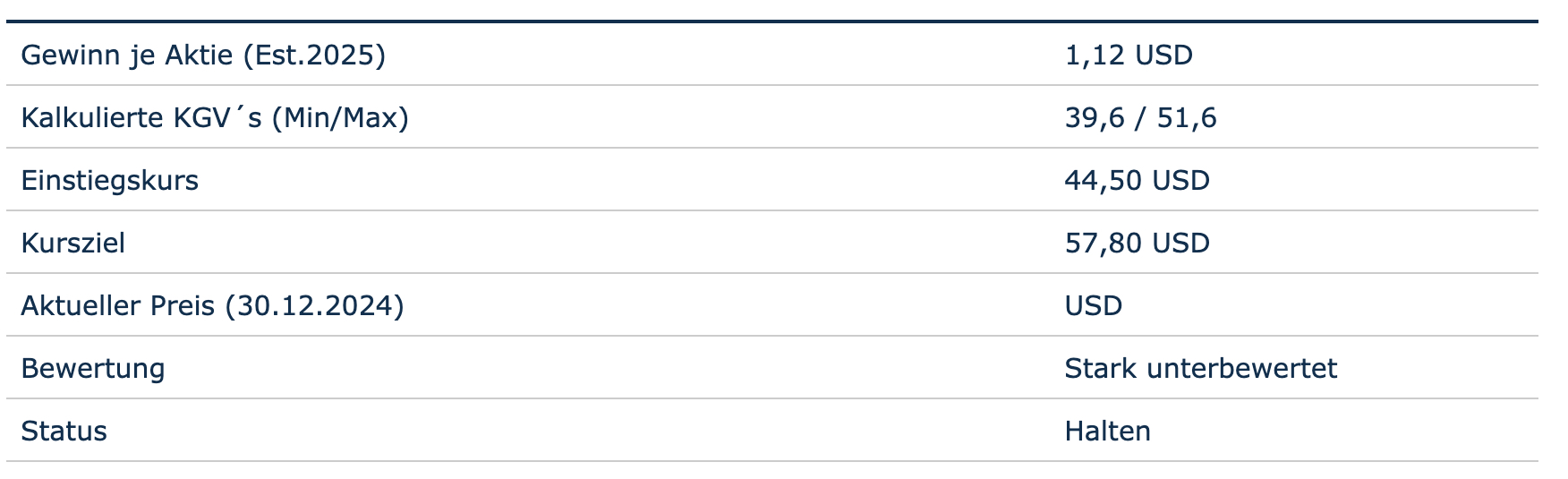

Die zurückhaltende Einstufung dürfte auch durch die hohe Bewertung der Rollins-Aktie begründet sein. Lag die Bandbreite zwischen minimalem und maximalem KGV 2018 und 2019 noch konstant zwischen dem 28- und dem 40-Fachen des von Rollins bekannt gegebenen bereinigten Nettoergebnis je Aktie, so stiegen die KGVs 2020 in der Spitze auf das 79-Fache dessen an, um ab 2021 wieder sukzessive abzusinken. 2023 und 2024 lag das Jahreshoch bei KGVs mit Werten von 50 und 53, was einem Durchschnitt von 51,6 entspricht.

Auch auf der Unterseite war das KGV seit 2020 in der Spitze bis auf das 45-Fache des bereinigten Gewinns je Aktie angestiegen und bis 2023 wieder auf das 35-Fache zurückgefallen. 2024 notierte das Jahrestief zuletzt bei einem KGV von 41. Auch hier lässt sich eine Stabilisierung beobachten. Im Durchschnitt lag das KGV damit am Jahrestief seit 2020 beim 39,6-Fachen des bereinigten Gewinns. Ausgehend von der Annahme, dass die KGVs nicht weiter rückläufig sein werden ergibt sich auf Basis eines bereinigten Nettoergebnisses von 1,12 USD je Aktie (Analystenkonsens) und den genannten KGVs von 39,6 und 51,6 für 2025 eine Handelsspanne mit einem Einstiegskurs von 44,50 USD und einem Kursziel von 57,80 USD.

Charttechnik

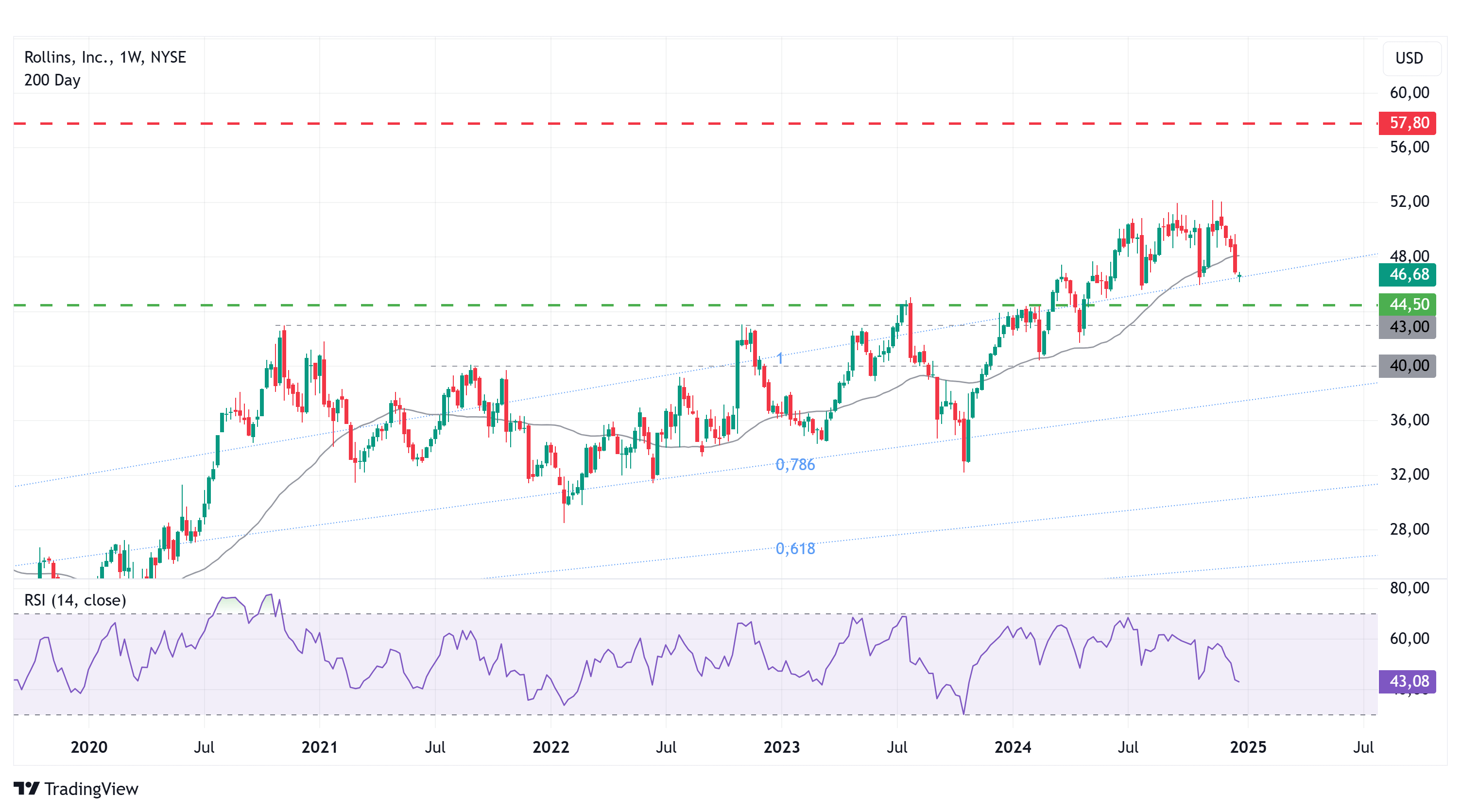

Zur Identifizierung der langfristigen Trendlinien haben wir ausgehend vom Boden bei 4 USD (Mai 2010) einen Fibonacci-Fächer angelegt an das Jahreshoch bei 6 USD im Dezember des gleichen Jahres. Bis Mitte November 2024 notierte der Aktienkurs deutlich oberhalb des 100er-Retracements und hatte dort zuletzt ein neues Rekordhoch bei 52 USD notiert, bevor die Notierung in eine Konsolidierung überging, in deren Rahmen zuletzt auch die 200-Tage-Linie (48 USD) deutlich unterschritten wurde. Aktuell bewegt sich der Kurs der Aktie knapp oberhalb des 100er-Retracements. Hält die Marke, würde sich zum jetzigen Zeitpunkt erst mit dem Überschreiten des letzten Zwischenhochs bei 49,70 USD ein neues technisches Kaufsignal ergeben.

Mit dem Unterschreiten des 100er-Retracements würde der Weg frei zu den Unterstützungen bei 43 und 40 USD. Knapp darunter sollte das 78er-Retracement bei ca. 38 USD Halt bieten. Die relative Stärke (RSI) auf Basis von 14 Wochen zeigt sich bereits seit Mitte 2021 tendenziell eher schwach. Die zahlreichen neuen Rekordnotierungen waren begleitet von einem RSI, der in allen Fällen knapp unter der Marke von 70 umkehrte. Aktuell notiert der RSI bei einem Wert von 43 und tendiert abwärts.

Fazit

Rollins erscheint uns auf Basis der anhaltenden Wachstumsdynamik als solides Langzeitinvestment. Kurzfristig sehen wir jedoch das Risiko moderater Kursrückgänge. Das jüngste Zahlenwerk konnte anscheinend keine ausreichenden Impulse liefern, um das Kursniveau nachhaltig positiv zu beeinflussen und es muss damit gerechnet werden, dass weitere Verkäufe folgen. Insbesondere geldpolitische Maßnahmen könnten hier erheblichen Einfluss haben. Das aktuelle Bewertungsniveau stellt auf kurze Sicht ein weiteres Risiko dar, da das KGV immer noch deutlich über dem Vor-Corona-Niveau liegt und eine weitere Normalisierung nicht ausgeschlossen werden kann, auch wenn wir zuletzt eine Stabilisierung beobachten konnten.

Auf Basis der Gewinnschätzung von 1,12 USD je Aktie für 2025 erachten wir die Aktie von Rollins zwar als stark unterbewertet, stufen diese aufgrund der bestehenden Risiken und fehlender positiver Impulse zunächst aber ein mit Halten. Bis zu unserem Kursziel bei 57,80 USD besteht eine Gewinnchance von 24 %. Eine charttechnische Stabilisierung mit entsprechendem Kaufsignal würde Teilkäufe aus unserer Sicht rechtfertigen.

Investmentidee(n) auf Rollins

Diese Einschätzung können risikofreudige Anleger zu einem Turbo-Kauf nutzen. Auch bei diesem Trade kann man vorsichtig agieren. So lässt sich der Investmentbeitrag stückeln, also etwa nur die Hälfte des vorgesehenen Betrags investieren. Zudem wird ein moderat gehebelter Turbo ausgewählt, etwa das Papier mit der ISIN DE000MA5RJM2. Der Hebel liegt hier bei 3,1, das heißt, der Turbo vollzieht die Kursbewegungen in der Rollins-Aktie nach oben und unten um den Multiplikator 3,1 nach.