In der vergangenen Woche reagierten die Börsen negativ auf die am Freitag veröffentlichten Arbeitsmarktdaten. Diese wurden als Zeichen für eine mögliche harte Landung der Wirtschaft gewertet, wodurch die Erwartung an eine Serie von Zinssenkungen der Fed stieg, darunter eine mögliche Senkung um 50 Basispunkte im September. Die Unsicherheit unter den Marktteilnehmern verstärkte sich zusätzlich durch die Sorge, dass der Anstieg der Arbeitslosenquote die Sahm-Regel ausgelöst haben könnte – ein Indikator, der in der Vergangenheit auf einen bevorstehenden sprunghaften Anstieg der Arbeitslosigkeit hingewiesen hat.

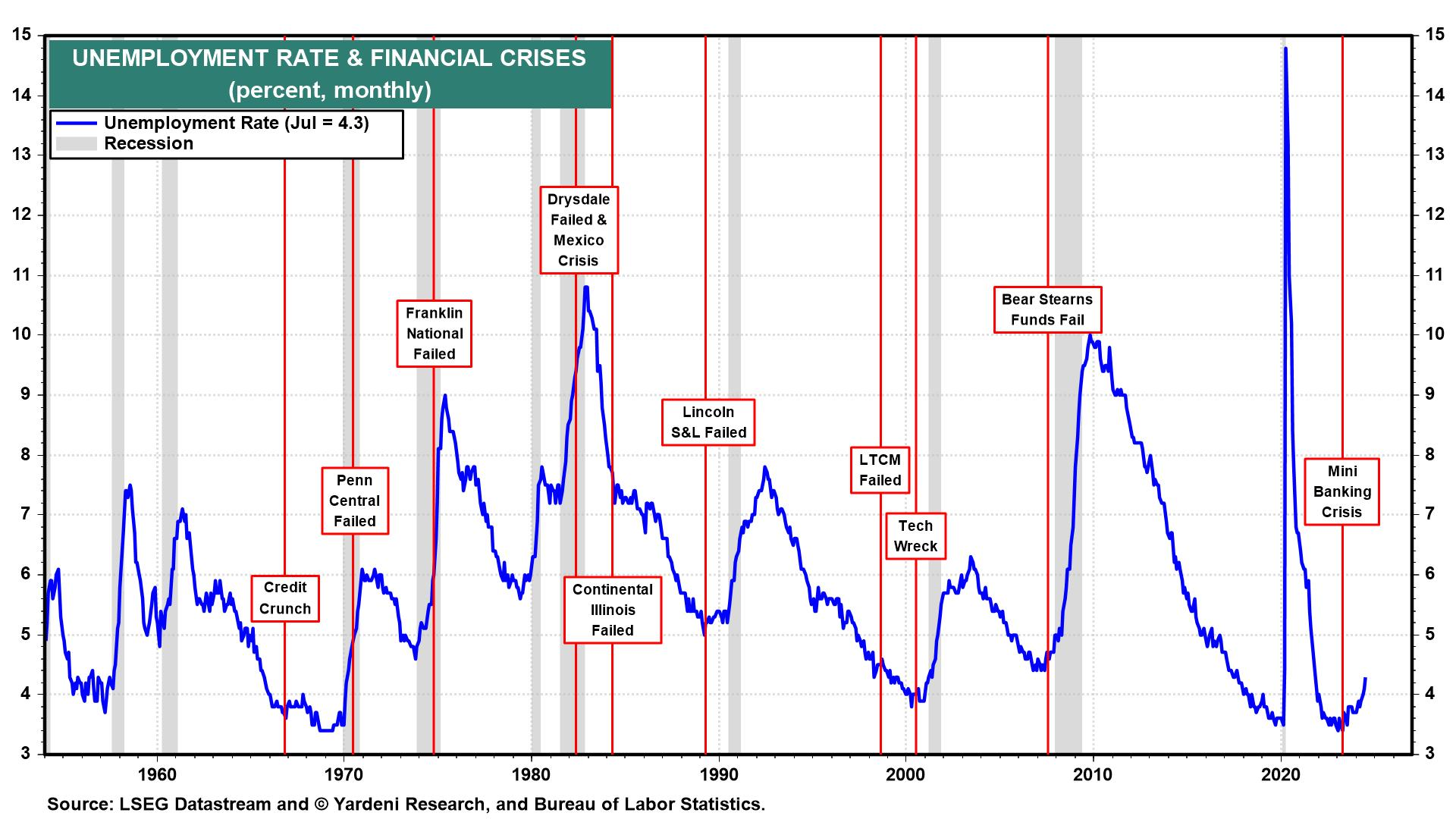

In seiner Pressekonferenz bezeichnete Powell die Sahm-Regel als "statistische Regelmäßigkeit", was wir bestätigen. Wir erkennen an, dass frühere Straffungen der Geldpolitik zu einem schrittweisen Anstieg der Arbeitslosigkeit führten, dem starke Schwankungen folgten. Diese Schwankungen waren jedoch meist durch Finanzkrisen bedingt, die sich zu Kreditkrisen entwickelten und die Arbeitgeber zwangen, Löhne zu senken und Mitarbeiter zu entlassen. Auch wenn es im vergangenen Jahr eine Kreditkrise gab, konnte die Fed eine Kreditklemme und eine Rezession der gesamten Wirtschaft verhindern.

Zeigen Sie uns eine Kreditklemme, und wir werden Ihnen zustimmen: Die Arbeitslosenquote wird bald in die Höhe schnellen, und die Wirtschaft wird unweigerlich in eine Rezession abgleiten.

Der Abverkauf am Freitag wurde durch das hektische Treiben der Spekulanten verschärft, die ihre Carry Trades in den sogenannten Magnificent-7-Aktien – darunter Amazon (NASDAQ:AMZN), Apple (NASDAQ:AAPL), Meta (NASDAQ:META), Microsoft (NASDAQ:MSFT) und Nvidia (NASDAQ:NVDA) – sowie in anderen globalen Finanzanlagen hastig auflösten. Eine Ausnahme bildeten dabei US-Staatsanleihen, die angesichts der weltweiten Finanzmarktturbulenzen stark zulegten. Hinzu kam, dass die Stimmung am Aktienmarkt zuvor von übermäßiger Euphorie geprägt war, was ihn besonders anfällig für den turbulenten Ausverkauf am Freitag machte.

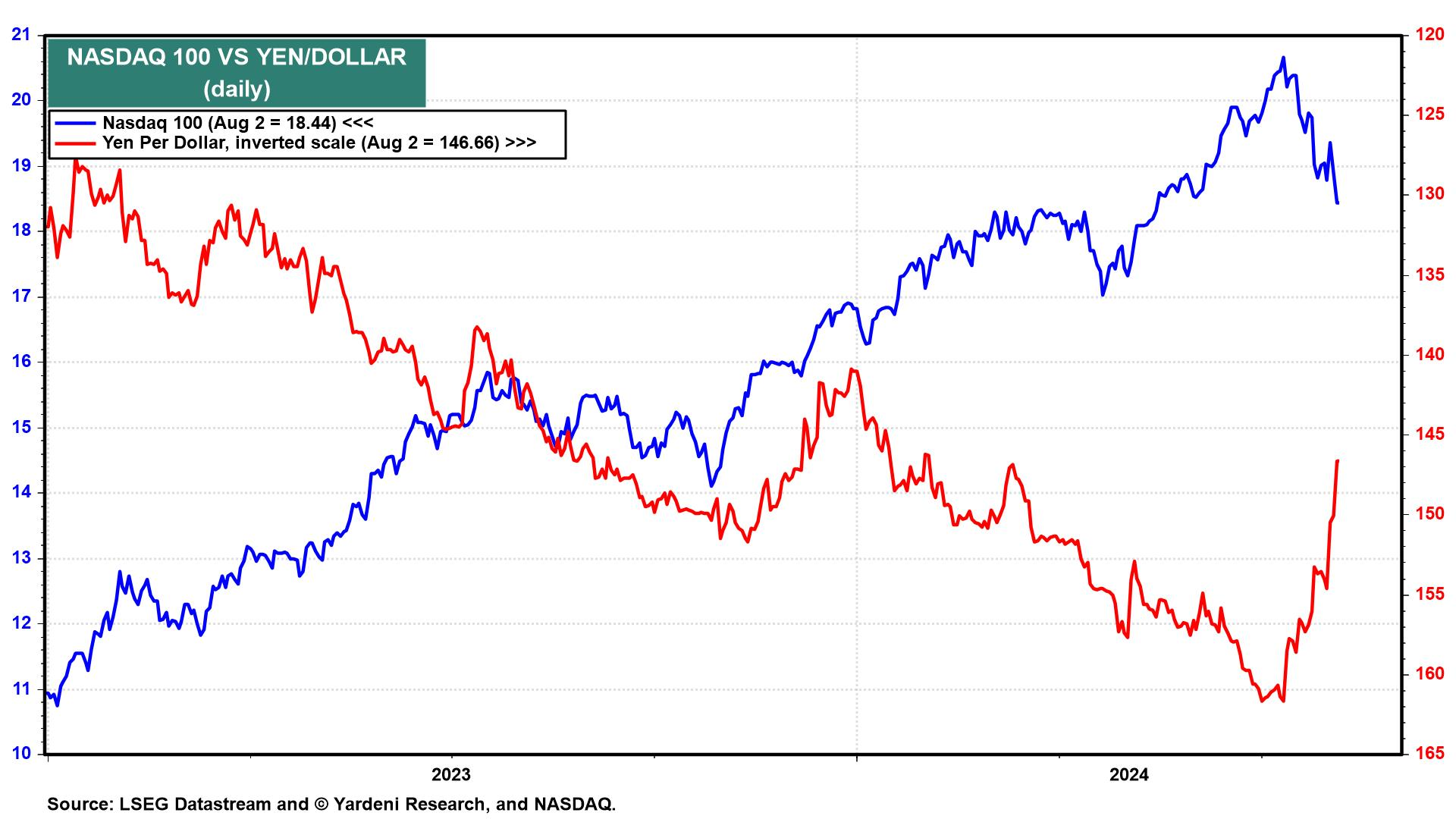

Die rasche Auflösung von Carry Trades fügte den Finanzmärkten eine zusätzliche Volatilitätsdosis hinzu. Carry Trader, die sich in Japan zu extrem niedrigen Zinsen verschulden, leihen sich den Yen und verkaufen ihn, um dann andere Währungen von Ländern mit höheren Zinsen zu kaufen und in die Vermögenswerte dieser Länder zu investieren.

Carry Trades haben gut funktioniert, seitdem die meisten Zentralbanken (mit Ausnahme der Bank of Japan) im Jahr 2022 begannen, die Zinsen anzuheben. Insbesondere im vergangenen Jahr, als der schwächelnde Yen diesen Trade zusätzlich begünstigte. Der massive Druck auf den Yen trieb ihn sogar auf unter 161,00 zum US-Dollar.

Doch Carry Trades sind nur so lange profitabel, bis sie es nicht mehr sind. In den letzten Wochen begann sich dieser Trade aufzulösen, nachdem das japanische Finanzministerium die Währung verteidigte und die Bank of Japan begann, ihre Geldpolitik zu straffen. Der steigende Yen zwang die Trader, ihre Short-Positionen im Yen rasch zu decken und die durch Carry Trades finanzierten Anlagen zu liquidieren. Viele hatten sich in Momentum-Aktien wie die Magnificent-7 und Werte des Nasdaq 100 gestürzt, die nun unter erheblichen Verkaufsdruck gerieten.

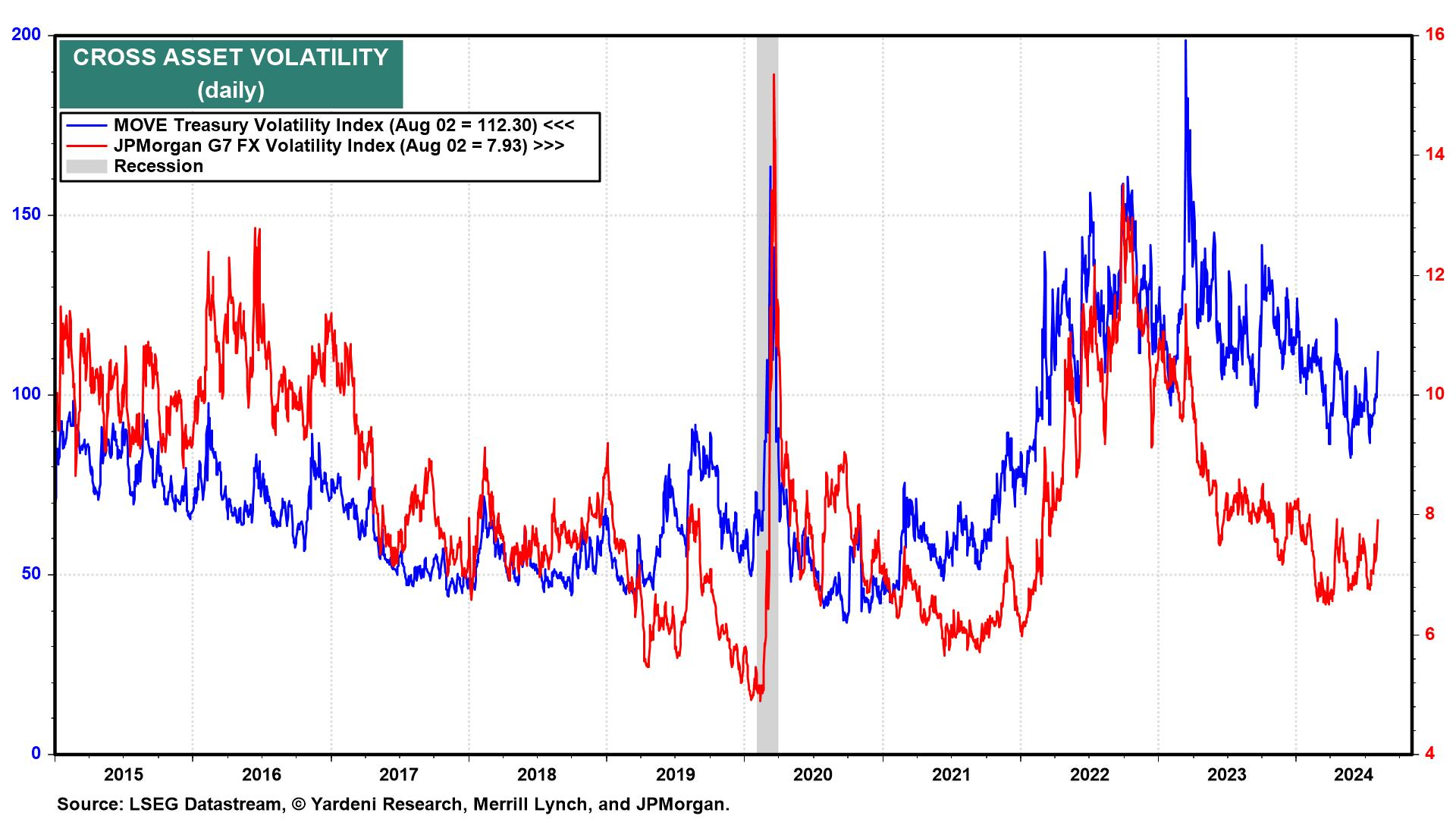

Der Yen notiert derzeit bei 146,50 zum Dollar, vor wenigen Wochen waren es noch über 161,00. Das Platzen des Carry Trades war wahrscheinlich für einen Großteil der Volatilitätsspitze im VIX verantwortlich, der am Freitagmittag bei über 29 lag, wie auch für die erhöhte Volatilität bei Anleihen und Währungen.

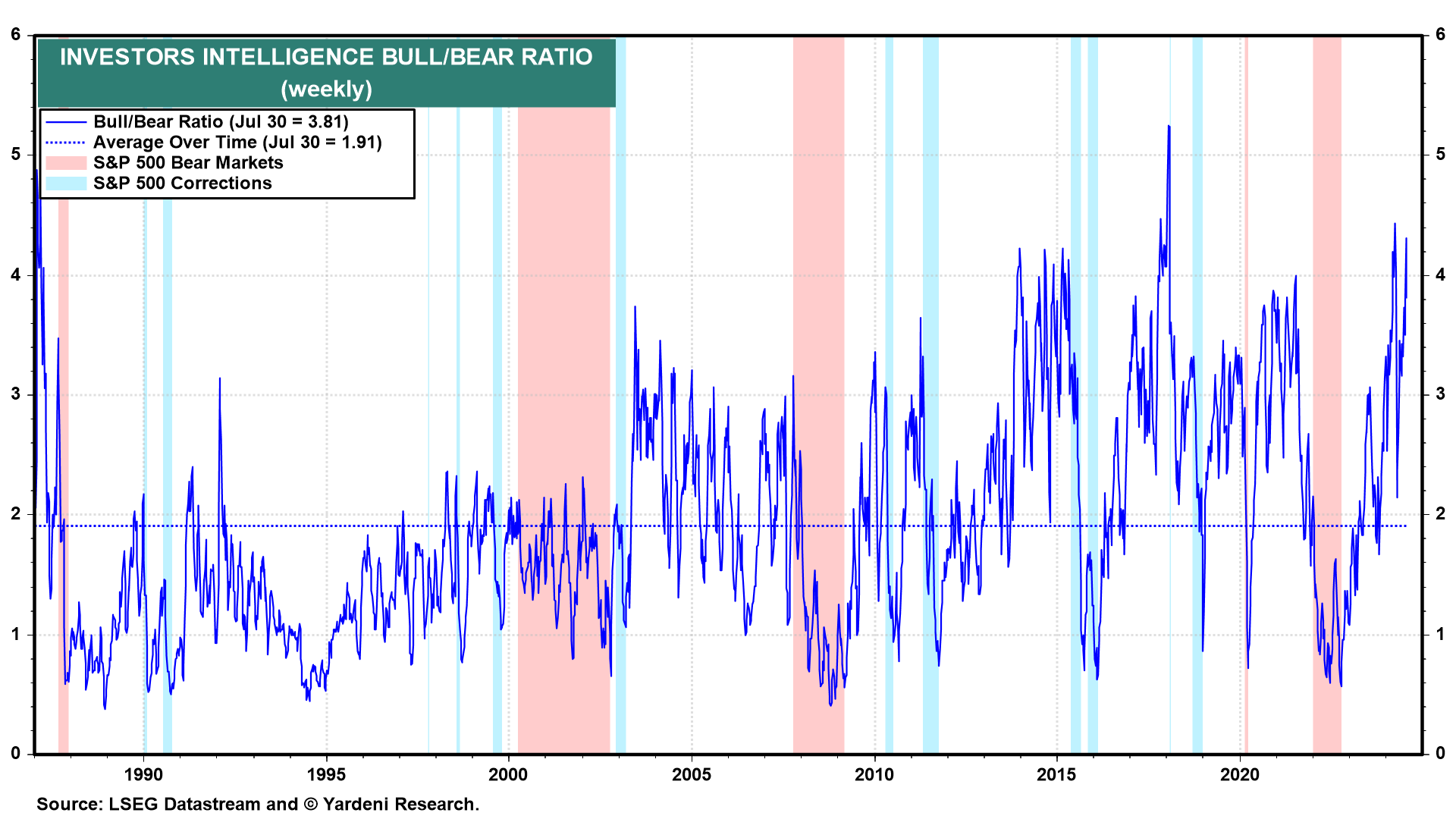

Das Investor Intelligence Bull/Bear Ratio liegt seit mehreren Wochen konstant bei etwa 4,00. Der Anteil der pessimistischen Anleger (Bären) befindet sich auf einem historisch niedrigen Niveau, das seit Beginn der Umfrage im Jahr 1987 nur selten erreicht wurde. Dies gilt als ein konträres Signal.