Nachdem der Softwareriese aus Walldorf im Jahr 2022 einen starken Rückgang beim Nettoergebnis einstecken musste, hat sich dieses 2023 wieder stabilisiert. Das Management sieht sich mit seiner Wachstumsstrategie auf Kurs und setzt dabei voll auf den Ausbau des Cloud-Geschäfts. Analysten sehen für 2024 und 2025 erhebliches Wachstumspotential in dieser Sparte, die den Löwenanteil der Erlöse des Konzerns ausmacht. Zumindest für 2024 haben Anleger die künftige Entwicklung der Erträge jedoch schon weitestgehend antizipiert.

Milliardenschwere Abschreibungen und hohe Steuerbelastungen hatten 2022 das Ergebnis von SAP (ETR:SAPG) (ISIN: DE0007164600) stark belastet, im Zusammenhang mit der Wagniskapitalgesellschaft Sapphire Ventures, die sich auf die Finanzierung von Start UPs spezialisiert hat. SAP ist der größte Geldgeber von Sapphire. Der Aktienkurs war daraufhin 2022 zunächst stark eingebrochen, konnte sich im zweiten Halbjahr des Jahres aufgrund guter Zahlen aber wieder stabilisieren. 2023 konnte der Konzern die positive Entwicklung fortsetzen. Trotz des herausfordernden Umfelds, das geprägt ist durch wirtschaftliche und geopolitische Unsicherheiten, liegen die Erwartungen von Konzernführung und Analysten für Umsätze und Nettoergebnis über dem Rekordniveau von 2021.

Der Fokus der Wachstumsstrategie liegt auf der Cloud-Sparte, die ca. 45 % der Umsätze ausmacht. Hier rechnen Analysten in den nächsten beiden Jahren mit deutlichen Umsatzzuwächsen, während in den Sparten Software as a Service (ca. 37 % Umsatzanteil) und beim Geschäft mit Softwarelizenzen (ca. 5 % Umsatzanteil) mit leicht rückläufigem Geschäft gerechnet wird. Seit Q3/22 wuchsen die Umsätze mit der Cloud pro Quartal um durchschnittlich 22 % gegenüber dem Vorjahr. Für das Gesamtjahr 2023 rechnet SAP nach 9 Monaten bei Cloud- und Softwaregeschäft mit einem Umsatz zwischen 27 und 27,4 Mrd. EUR (Vj: 25,5 Mrd.), was einem Zuwachs von 6 bis 8 % entspräche. Zum erwarteten Gesamtumsatz macht SAP keine Angaben. Hier rechnen Analysten mit mindestens 30,84 Mrd. EUR (+5 %).

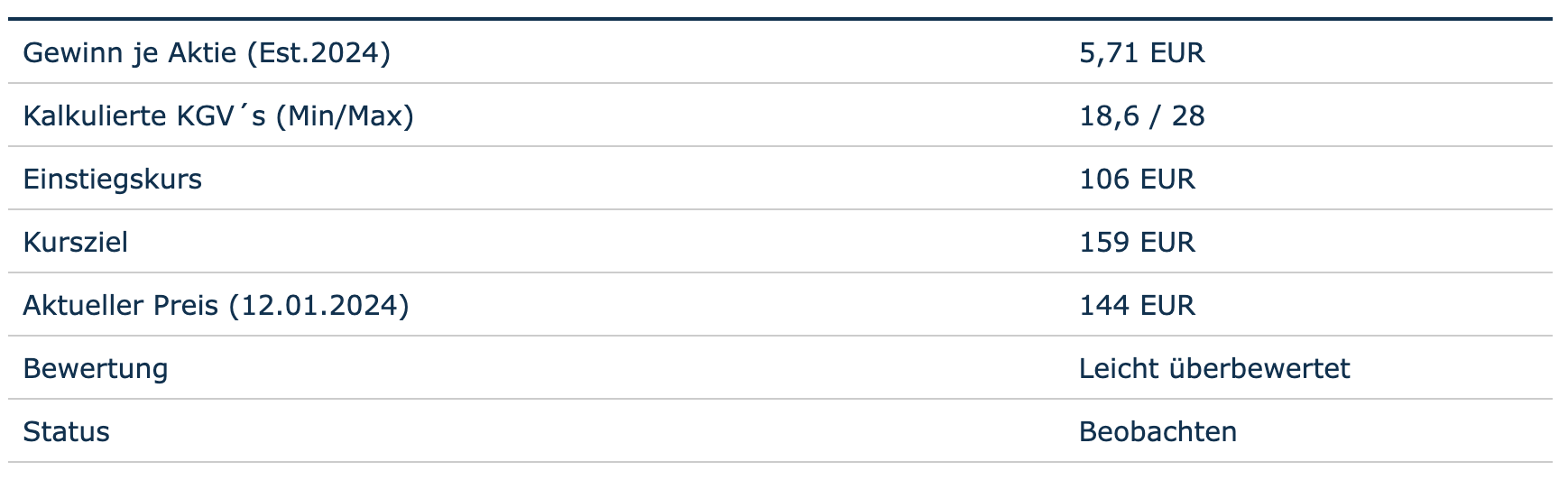

Bewertung auf Basis des Gewinns

Da von Seiten des Konzerns keine Prognose für das Nettoergebnis je Aktie für 2024 vorliegt und die Analystenschätzungen weit auseinander gehen, ermitteln wir das zu erwartende Nettoergebnis mit Hilfe der durchschnittlichen Umsatzrentabilität der letzten 10 Jahre auf bereinigter Basis. Diese weist bei SAP eine beachtliche Stabilität auf und bewegt sich im Durchschnitt bei ca. 20 %, das Jahr 2022 nicht berücksichtigt. Bei den Umsatzprognosen liegen die Analystenschätzungen hingegen nah beieinander. Die niedrigste Schätzung für den Gesamtumsatz liegt bei 33,16 Mrd. EUR für 2024. Auf Basis einer Umsatzrentabilität von 20 % ergibt sich daraus ein erwartetes Nettoergebnis von 6,66 Mrd. EUR oder 5,71 EUR je Aktie. Die Relation zwischen jährlichem Höchstkurs und Gewinn je Aktie spiegelt sich auf Sicht der Jahre 2019 bis 2021 in einem durchschnittlichen KGV von 28 wider. Das jährliche Tief der Notierung im gleichen Zeitraum bewegte sich im Durchschnitt beim 18,6-fachen des Gewinns je Aktie. Auch die vorläufigen KGVs für 2023 bewegen sich in etwa in diesem Rahmen. Auf Basis unserer Gewinnschätzung von 5,71 EUR je Aktie und den genannten KGVs gelangen wir für 2024 zu einer Preisspanne mit einem Einstiegskurs von 106 EUR und einem Kursziel von 159 EUR.

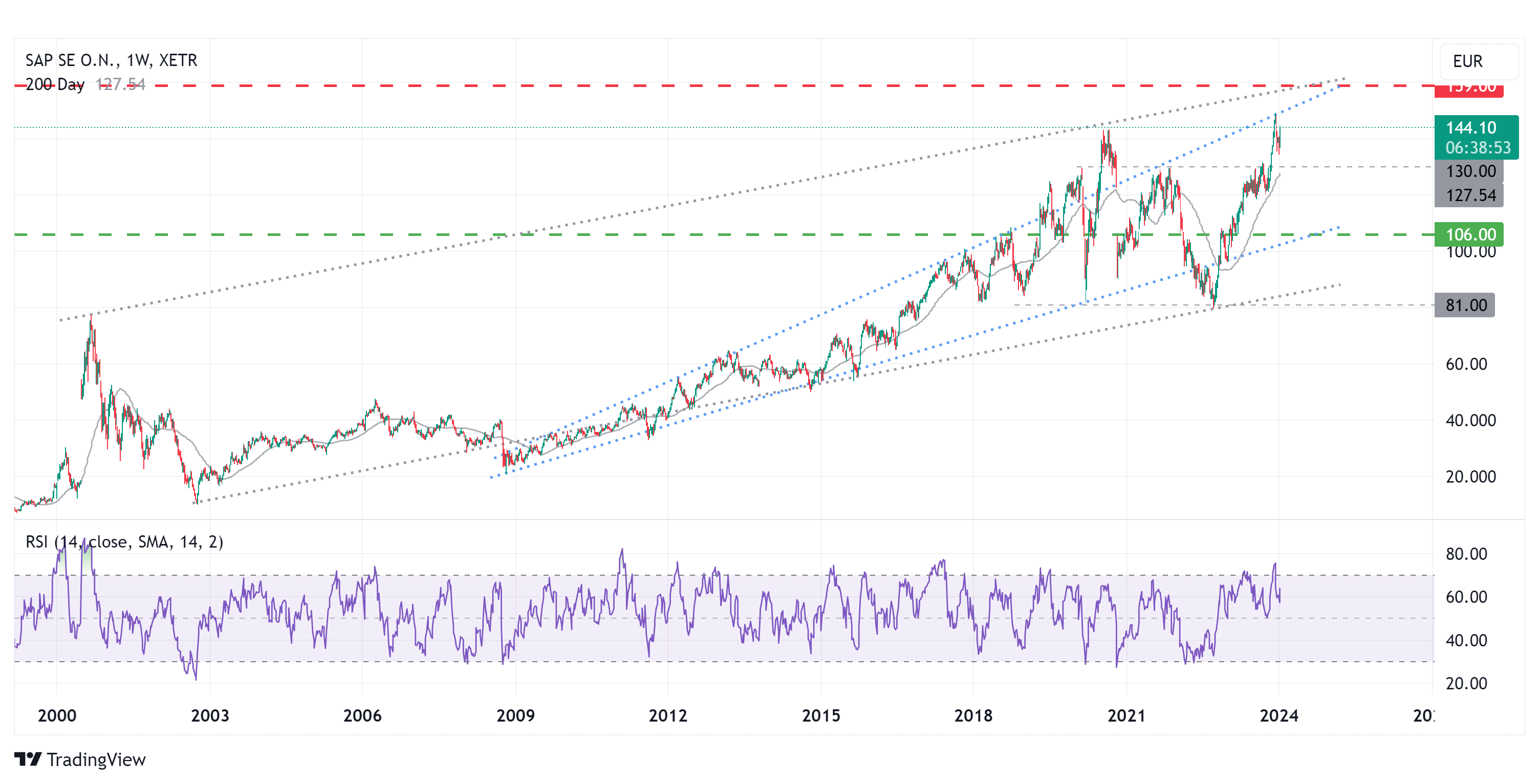

Charttechnik

Die Notierung der SAP-Aktie verläuft innerhalb eines langfristigen Aufwärtstrends (blaue Trendlinien), der von Übertreibungen und seit 2020 auch durch deutliche Korrekturen geprägt ist. Die letzte große Korrektur hatte ihren Ausgangspunkt im November 2021 und hat über das Jahr 2022 zu Verkäufen geführt, die im September 2022 in einer Bodenbildung im Unterstützungsbereich bei 81 EUR endeten. Damit einhergehend wurde der langfristige Aufwärtstrend mehrere Monate unterschritten. Im Laufe der darauffolgenden Aufwärtsbewegung wurde dann im September ein neues Allzeithoch bei ca. 148 EUR ausgebildet, einhergehend mit einem stark überverkauften RSI (14 Wochen). Aus technischer Sicht ist kurzfristig entscheidend, ob das Unterstützungsniveau bei 130 EUR hält. Dort verläuft aktuell auch die 200-Tage-Linie. Ein Unterschreiten würde Abwärtspotential bis in den Unterstützungsbereich von 105 EUR eröffnen. Mit Überschreitung des Rekordhochs von 148 EUR würde sich zunächst Kurspotential bis ca. 155 bis 160 EUR bieten, wo eine weitere langfristige Trendlinie verläuft.

Fazit

SAP bietet Wachstumsperspektiven und schlägt sich gut in dem derzeit äußerst schwierigen Umfeld. Von einer Kaufentscheidung hält uns jedoch ab, dass die Ertragserwartungen für das laufende Jahr auf Basis unserer vorsichtigen Bewertung bereits weitestgehend eingepreist sind. Wir sehen zunächst noch knapp 10 % Kurspotential bis zu unserem Kursziel von 159 EUR. Dem gegenüber steht ein Abwärtsrisiko von ca. 25 % bis zu unserem Einstiegskurs bei 106 EUR. Anschließend würde sich eine interessante antizyklische Kaufgelegenheit bieten. Da das Kurspotential auch aus charttechnischer Sicht nahezu ausgeschöpft ist und der RSI auf Basis von 14 Wochen bereits eine Abwärtsbewegung andeutet wäre ein solches Szenario einer Korrektur nicht unwahrscheinlich. Wir erachten die Aktie als leicht überbewertet und beobachten die weitere Entwicklung, um niedrigere Kursniveaus zum Kauf zu nutzen.

Hier finden Sie weitere Beiträge & Analysen von Aktienbewertung.de