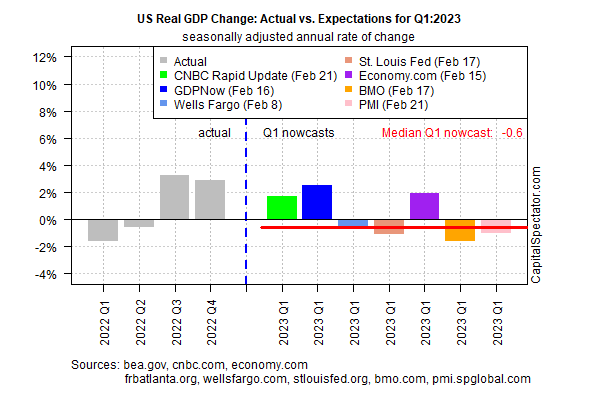

Die wirtschaftliche Erholung im zweiten Halbjahr 2022 steht nach ersten Schätzungen für das BIP im ersten Quartal in Frage, zumindest wenn man dem Median einer Reihe von Prognosen glaubt, die von CapitalSpectator.com zusammengestellt wurden.

Die US-Produktion wird in den ersten drei Monaten dieses Jahres voraussichtlich leicht zurückgehen, und zwar um -0,6 % (saisonbereinigte Jahresrate). Sollte diese mittlere Schätzung zutreffen, würde dies den ersten Rückgang des BIP nach zwei aufeinander folgenden Wachstumsclips bedeuten.

Für Wirtschaftsdaten ist es noch etwas zu früh im Quartal, so dass man die heutige Schätzung mit Vorsicht genießen sollte. Der Rückgang dieses heutigen Medianwerts gegenüber der vorherigen Schätzung vom 8. Februar signalisiert jedoch, dass die neuen Zahlen im Vergleich zu den Ergebnissen des 3. und 4. Quartals des letzten Jahres schwach sind.

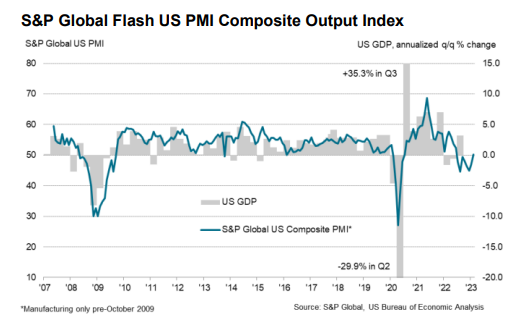

Positiv zu vermerken ist, dass eine Komponente in der obigen Grafik im Februar wieder angestiegen ist, was ein Vorbote für künftige solidere Zahlen sein könnte. Der US PMI Composite Output Index, ein umfragebasierter Indikator für das BIP, hat sich in diesem Monat erholt, kletterte auf den höchsten Stand seit acht Monaten und konnte nach einer Reihe negativer Datenpunkte einen leichten Anstieg verzeichnen.

"Im Februar konnten wir eine willkommene Beruhigung der Geschäftstätigkeit nach sieben Monaten des Rückgangs feststellen", sagte Chris Williamson, Chefökonom bei S&P Global Market Intelligence.

"Trotz des Gegenwinds durch die höheren Zinsen und den Druck durch die Lebenshaltungskosten hat sich die Stimmung in den Unternehmen aufgehellt, da es Anzeichen dafür gibt, dass die Inflation ihren Höhepunkt überschritten hat und die Rezessionsrisiken nachlassen."

Allerdings weist eine Reihe anderer Indikatoren weiterhin auf ein erhöhtes Rezessionsrisiko für die USA hin. Der Leading Economic Index des Conference Board im Januar “signalisiert weiterhin eine Rezession für die nächsten 12 Monate", Grundlage für diese Aussage ist die annualisierte 6-Monats-Wachstumsrate des Indikators.

Wenn die positiven PMI-Daten für Februar das zuverlässigere Maß für die Entwicklung des Konjunkturzyklus sind, sollte sich die Verbesserung in unserem nächsten BIP-Nowcast-Update niederschlagen.

Anatole Kaletsky gehört zu den Optimisten. Der Chefvolkswirt und Mitbegründer von Gavekal Research interpretiert den starken Arbeitsmarkt als ein wichtiges Zeichen dafür, dass die Wirtschaft robust bleibt und eine Rezession vermieden wird. Er äußerte gegenüber Barron's:

"Dieser Kreislauf positiver Ereignisse, die sich gegenseitig bedingen, mag übertrieben optimistisch klingen, tatsächlich beschreibt er aber den Normalzustand einer funktionierenden kapitalistischen Wirtschaft. Aus genau diesem Grund kommt es relativ selten zu Rezessionen.”