Das Wichtigste in Kürze

- Der Preis für Kakao hat sich kaum von der Stelle bewegt

- Zucker und Kaffee notieren bereits auf Mehrjahreshochs

- Die Preise von Baumwolle und Orangensaft sind stark angestiegen

- 4 Gründe, warum Kakao nach oben ausbrechen könnte

- Der NIB ETF bildet die Preise von Kakao-Futures nach

Schokolade gilt als ein universelles Genussmittel, dessen wichtigste Komponente die Kakaobohne ist. Kakao wird an der (0|Intercontinental Exchange -ICE}} im Futures-Markt als Mitglied des Soft Commodity Sektors gehandelt. Brasilien ist der größte Produzent und Exporteur von Zucker, Kaffee und Orangen. Baumwolle stammt aus Indien, China und den Vereinigten Staaten.

Mehr als 60 % der jährlichen Kakaolieferungen weltweit stammen aus Westafrika, wobei die Elfenbeinküste und Ghana die wichtigsten Erzeugerländer sind. Kakaobohnen benötigen ein äquatoriales Klima, weshalb Westafrika das ideale Anbaugebiet ist. Der Nahe Osten beheimatet die Hälfte der globalen Rohöl-Reserven und dominiert den Erdölmarkt. Die Elfenbeinküste und Ghana gelten als OPEC des Kakaomarktes. Ihre Volkswirtschaften hängen von der Produktion, der Logistik und der globalen Nachfrage nach Kakao ab.

Vier der fünf Soft Commodities erreichten im vergangenen Jahr Mehrjahreshöchststände, aber Kakao konnte dem nicht folgen. Für Kakao, dessen Preis in den letzten Jahren immer wieder neue Tiefststände erreicht hat, könnte die Zeit nun aber reif sein. Der iPath® Bloomberg Cocoa Subindex Total (EPA:TTEF) Return (SM) ETN (NYSE:NIB) bildet die Preisentwicklung von Kakao-Futures ab.

Der Preis für Kakao hat sich kaum von der Stelle bewegt

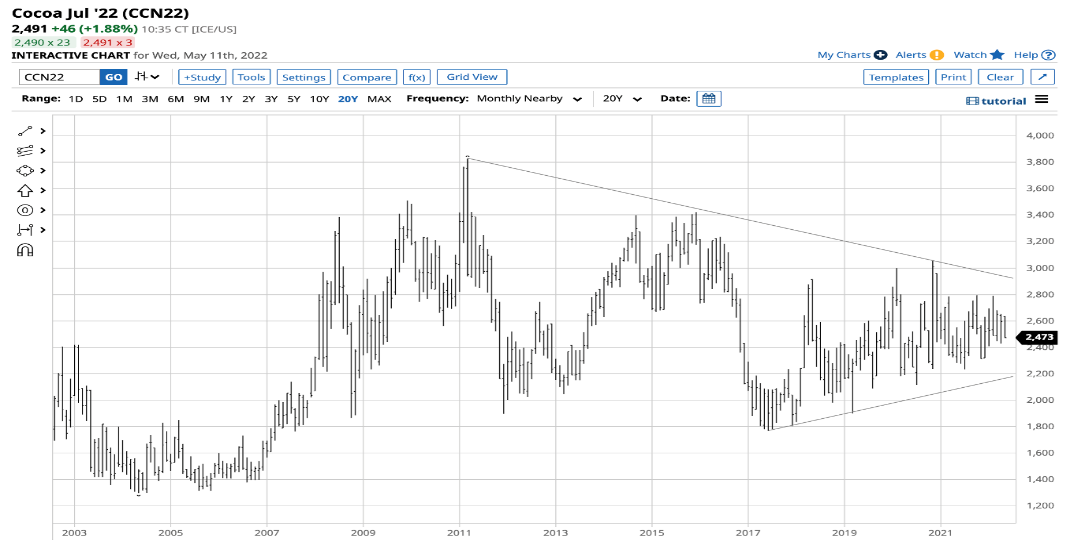

Die nächstgelegenen Kakao-Futures wurden in den letzten Jahren in einer Handelsspanne gehandelt, wobei die Tendenz leicht aufwärts gerichtet war.

Quelle: Barchart

Seit 2018 bewegen sich die Preise auf dem Kakao-Future-Markt zwischen 2.400 und 2.800 USD pro Tonne, mit gelegentlichen Ausschlägen nach oben oder unten. Seit dem Höchststand von 3.054 USD im Jahr 2020 hat sich die Spanne jedoch verkleinert, was auf einen möglichen Ausbruch nach oben oder nach unten hindeutet.

Die Preisentwicklung bei anderen Soft-Commodities erhöht die Wahrscheinlichkeit eines möglichen Breakouts nach oben.

Zucker und Kaffee erreichen Mehrjahreshochs

Im November 2021 kletterten die an der ICE gehandelten Zucker-Futures mit 20,69 Cents je Pfund auf den höchsten Stand seit Februar 2017. Die nächstgelegenen Futures für Zucker erreichten im April 2022 einen etwas niedrigeren Höchststand von 20,51 Cents. Am 11. Mai lagen sie unter der Marke von 19 Cents je Pfund.

Unterdessen explodierten die an der ICE gehandelten Kaffee-Futures im Februar auf 2,6045 USD je Pfund, ein Preisniveau, das seit September 2011 nicht mehr erreicht wurde. Am 11. Mai korrigierte der Kaffeepreis dann auf unter 2,20 USD, bewegt sich aber weiterhin auf einem Mehrjahreshoch. Frost in Brasilien im Juli und August 2021 führte zu erheblichen Ernteschäden und trieb die Kaffeepreise in die Höhe. Brasilien ist der größte Produzent und Exporteur von Arabica-Kaffeebohnen und frei gehandeltem Zuckerrohr. Abgesehen vom Wetter setzten steigende Öl- und Benzinpreise die Zucker-Futures unter Aufwärtsdruck, da der süße Rohstoff das wichtigste Ausgangsmaterial für die brasilianische Ethanolproduktion ist.

Preisexplosion bei Baumwolle und FCOJ

Brasilien ist auch der weltweit führende Orangenproduzent und -exporteur. Der ICE-Preis für Futures auf gefrorenen Orangensaft (FCOJ) erreichte im April mit 1,9445 USD je Pfund den höchsten Preis seit Januar 2017. Am 11. Mai stand FCOJ über 1,65 USD je Pfund.

Während die Probleme in Brasilien die Preise für Zucker, Kaffeebohnen und Orangen auf mehrjährige Höchststände getrieben haben, ist die Baumwollproduktion in China, Indien und den Vereinigten Staaten beheimatet. Der nächstgelegene ICE Baumwoll-Future erreichte im April mit 1,5802 USD je Pfund den höchsten Preis seit Juli 2011. Am 11. Mai lag er bei über 1,43 USD je Pfund und damit so hoch wie zuletzt im Jahr 2011.

Vier der fünf Soft-Commodities erreichten in den Jahren 2021 und 2022 Mehrjahreshöchststände. Die Kakao-Futures kletterten im November 2020 mit 3.054 USD pro Tonne auf den höchsten Preis seit 2017, allerdings folgte der Hauptbestandteil von Schokolade den anderen Soft Commodities nicht auf ihrem Weg nach oben. Die nächstgelegenen Kakao-Futures für Juli kosteten am 11. Mai 2.484 USD pro Tonne.

4 Gründe, warum der Kakaopreis nach oben ausbrechen könnte

Vier Gründe sprechen für ein mögliches Anziehen der Kakao-Futures:

- Die höchste Inflation seit mehr als vier Jahrzehnten treibt sämtliche Produktionskosten in die Höhe. Höhere Kosten für Arbeitskräfte, Energie, Düngemittel, Transport und andere damit zusammenhängende Ausgaben erhöhen den Druck auf alle Rohstoffe, und Kakao ist da keine Ausnahme.

- Die politische Stabilität in Westafrika steigert immer das Risiko logistischer und produktionstechnischer Probleme.

- Die Weltbevölkerung wächst jedes Vierteljahr um ca. 20 Millionen Menschen, was die Nachfrage nach Kakao erhöht.

- Die meisten Rohstoffpreise tendieren nach oben, die Aufwärtstendenz von Kakao könnte einen Ausbruch nach oben bewirken, wenn der Rohstoffe aus der Keilformation ausbricht, die die Preise in den letzten Jahren begrenzt hat.

Quelle: Barchart

Der Chart zeigt eine Keilformation mit einer Unterstützung knapp unter der 2.200-USD-Marke und einem Widerstand bei etwa 2.900 USD pro Tonne. Ein Breakout über oder unter eines der beiden Preisniveaus könnte einen technischen Durchbruch bewirken. Im gegenwärtigen Inflationsumfeld stehen die Chancen für eine Aufwärtsbewegung weiterhin gut.

Der NIB ETF bildet die Preise der Kakao-Futures nach

Wie aus dem Chart hervorgeht, war der Kauf von Kakao-Futures bei Preisrückgängen in den letzten Jahren der optimale Ansatz für dieses Rohstoff. Der direkteste Weg für eine Risikoposition am Kakaomarkt führt über die Futures und Futures-Optionen an der ICE. Für Marktteilnehmer, die eine Alternative zum Futuresmarkt suchen, ist der iPath® Bloomberg Cocoa Subindex Total Return(SM) ETN eine gute Wahl. Bei einem Kurs von 27,48 USD je Aktie verwaltet NIB ein Vermögen von 25,2 Mio. USD. Es werden durchschnittlich 15.953 Anteile pro Tag gehandelt. Das ETN-Produkt erhebt eine Verwaltungsgebühr von 0,70 %.

Die Juli-Futures für Kakao sind von 2.366 USD am 1. Dezember 2021 auf einen Höchststand von 2.855 USD am 10. Februar 2022 gestiegen, was plus 20,7 % entspricht.

Quelle: Barchart

Im gleichen Zeitraum stieg der NIB ETN von 26,50 USD auf 32,28 USD pro Aktie bzw. um 21,8 %. Der NIB bildet die Preisentwicklung der Kakao-Futures hervorragend ab. Mit 27,48 USD am 11. Mai befanden sich der NIB und Kakao wieder auf den Tiefstständen von Anfang Dezember 2021. Wenn sich das Muster aus höheren Tiefs und höheren Hochs in ähnlicher Weise fortsetzt, könnte Mitte Mai 2022 der perfekte Zeitpunkt sein, um Kakao ins Portfolio aufzunehmen. Kakao ist längst überfällig für eine Rallye, die den Preis auf Mehrjahreshochs treiben wird, um so zu den anderen Soft Commodities aufzuschließen.