Das Wichtigste in Kürze

- Der Kurs von Seagate Technology liegt 28 % unter dem 12-Monats-Hoch der Aktie

- Der Konsens an der Wall Street ist optimistisch, aber die Kursziele unterscheiden sich erheblich

- Die marktimplizierte Prognose ist bis Anfang 2023 moderat pessimistisch

- STX veröffentlicht am 27. April Q3-Ergebnisse für das Geschäftsjahr 2022

Die Aktie von Seagate Technology (NASDAQ:STX), einem weltweit führenden Anbieter von Datenspeichertechnologien und -diensten, rentierte in den letzten 12 Monaten insgesamt 3,6 % (für 2022 bisher -26,5 %).

Selbst nach diesem Kursrückgang beträgt die annualisierte Dreijahres-Gesamtrendite 21,4 %, verglichen mit 22,6 % pro Jahr für den Invesco QQQ Trust (NASDAQ:QQQ) und 16,6 % pro Jahr für den SPDR® S&P 500 (NYSE:SPY) im gleichen Zeitraum.

Die Aktie des in Irland ansässigen Anbieters von Massenspeicherlösungen stieg in den Wochen nach den am 22. Oktober gemeldeten guten Ergebnissen für das Geschäftsjahr 2022 und das 1. Quartal um 31 % und erreichte am 4. Januar einen 12-Monats-Höchstkurs von 116,02 USD. Seitdem befindet sich Seagate jedoch in einem Abwärtstrend, auch wenn das Unternehmen am 26. Januar einen Gewinn pro Aktie meldete, der leicht über den Erwartungen des Marktes für das 2. Quartal des Geschäftsjahres 2022 lag.

Quelle: Investing.com

Seagate konzentriert sich im Hinblick auf künftiges Wachstum auf umfangreiche Speicherlösungen. Aktien aus dem Bereich der Cloud-Technologien sind im Jahr 2022 ins Stocken geraten. Der WisdomTree Cloud Computing Fund (NASDAQ:WCLD) ist in diesem Jahr bisher um 27 % gefallen, ähnlich wie STX. Susquehanna stufte STX am 14. April aufgrund der schwächeren Aussichten für Cloud-Ausgaben von „neutral“ auf „negativ“ herab.

Am 20. Oktober 2021, als die Aktie bei 81,32 USD notierte, habe ich die Aktie optimistisch bewertet. Seit diesem Datum bis heute hat STX insgesamt +5,3 % im Vergleich zu -1,3 % Performance für den SPY und -7,9 % für den QQQ erzielt.

Gleichzeitig war die Konsensbewertung an der Wall Street für STX optimistisch, und das Konsensziel für die nächsten 12 Monate lag etwa 20 % über dem damaligen Kurs. Die Bewertung erschien angemessen und die Dividendenrendite lag bei 3,3 %.

Ich habe meine Bewertung auch auf die überwiegend neutralen Marktprognosen gestützt.

Die implizite Marktprognose reflektiert die übereinstimmende Meinung der Optionshändler und wird aus den Optionspreisen abgeleitet. Der Preis einer Aktienoption spiegelt die übereinstimmende Einschätzung des Marktes über die Wahrscheinlichkeit wider, dass der Aktienkurs bis zum Ablauf (dem Verfall) einer Option höher (Call-Option) oder niedriger (Put-Option) als ein bestimmtes Niveau (der Ausübungspreis der Option) sein wird. Die Analyse der Preise von Kauf- und Verkaufsoptionen mit unterschiedlichen Strikes (Ausübungspreisen), die aber alle das gleiche Verfallsdatum haben, ermöglicht eine probabilistische (auf der Wahrscheinlichkeitstheorie beruhende) Preisprognose unter Einbeziehung von Preisen im Optionsmarkt. Lesern, die sich für diese Materie interessieren und mehr wissen wollen, empfehle ich die folgende hervorragende Monographie des CFA Institute (in englischer Sprache).

Ich habe bei der Überprüfung meines Ratings die marktimplizite Prognose für STX bis Januar 2023 aktualisiert und mit den aktuellen Konsensaussichten der Wall Street verglichen.

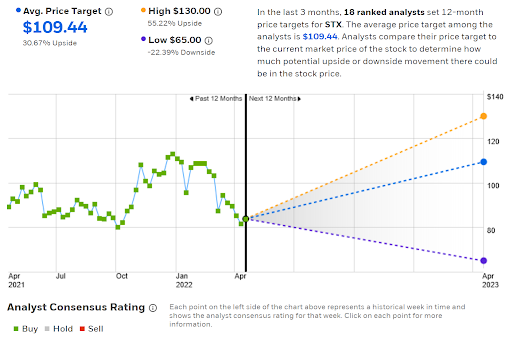

Wall-Street-Konsens für STX

E-Trade berechnet den Wall-Street-Konsens mit einer Zusammenfassung der Bewertungen und 12-Monats-Kursziele 18 renommierter Analysten, die in den letzten drei Monaten Einschätzungen veröffentlicht haben. Das Konsensrating ist positiv, und das 12-Monats-Kursziel für STX liegt bei 109,44 USD und damit 30,7 % über dem aktuellen Kurs der Aktie.

Im Oktober lag das Konsenskursziel bei 100,40 USD. Die Meinungen der Analysten gehen weit auseinander, das höchste individuelle Kursziel ist doppelt so hoch ist wie das niedrigste. Das ist besorgniserregend, da eine hohe Streuung der Kursziele das Vertrauen in die Prognosekraft des Konsens verringert. Studien haben nachgewiesen, dass eine zu starke Streuung bei den Kurszielen mit einer negativen Korrelation zwischen der durch den Konsens implizierten Kursrendite und der nachfolgenden Performance einhergeht. Mit anderen Worten: Eine hohe Streuung und eine hohe Rendite, die der Konsens impliziert, sind tendenziell ein pessimistisches Signal.

Quelle: E-Trade

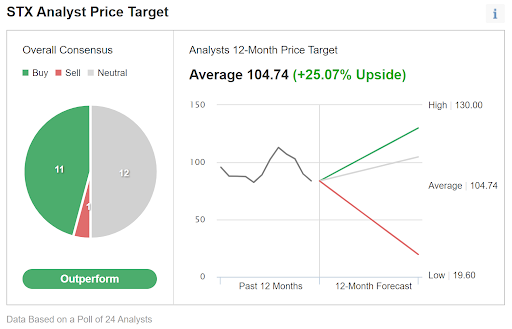

Investing.com berechnet den Konsensausblick der Wall Street mithilfe der Bewertungen und 12-Monats-Kursziele von 24 Analysten. Das Konsensrating ist positiv, und das 12-Monats-Kursziel für TSN liegt 25,1 % über dem aktuellen Kurs der Aktie.

Quelle: Investing.com

Zwar ist das Konsensrating der Wall Street optimistisch, und das Konsenskursziel impliziert eine 12-Monats-Gesamtrendite von 31 % (die Dividendenrendite beträgt 3,4 %), aber die große Streuung der einzelnen Analystenkursziele veranlasst mich, den Prognosewert des Konsenses zu relativieren.

Marktimplizierte Prognose für STX

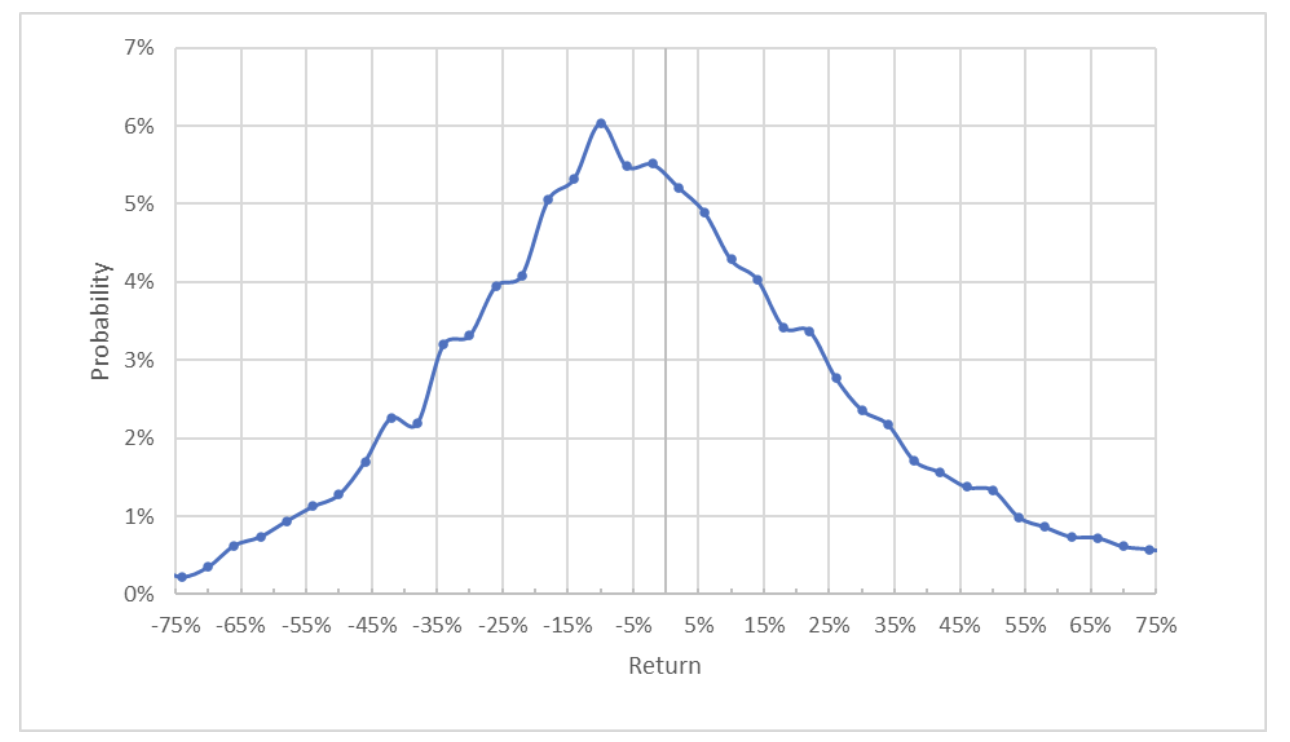

Ich habe die marktimplizierte Prognose für STX für den 9-Monats-Zeitraum von heute bis zum 20. Januar 2023 mithilfe von Optionen berechnet, die zu diesem Termin auslaufen. Ich habe dieses spezielle Ablaufdatum gewählt, um einen Überblick über den Zeitraum bis Ende 2022 zu geben.

Die Standarddarstellung der marktimplizierten Prognose ist eine Wahrscheinlichkeitsverteilung der Kursrendite, wobei die Wahrscheinlichkeit auf der vertikalen und die Rendite auf der horizontalen Achse abgebildet wird.

Quelle: Berechnungen des Autors unter Verwendung von Preisangaben von E-Trade

Die marktimplizierten Prognosen für STX bis zum 20. Januar 2023 sind insgesamt symmetrisch, aber die höchsten Wahrscheinlichkeiten weisen eine Neigung zugunsten negativer Renditen auf (ein pessimistisches Signal). Die maximale Wahrscheinlichkeit ist mit einer Kursrendite von -10 % korreliert. Die auf Grundlage dieser Prognose errechnete annualisierte Volatilität beträgt 39 %. Das ist eine ziemlich hohe Schwankungsbreite.

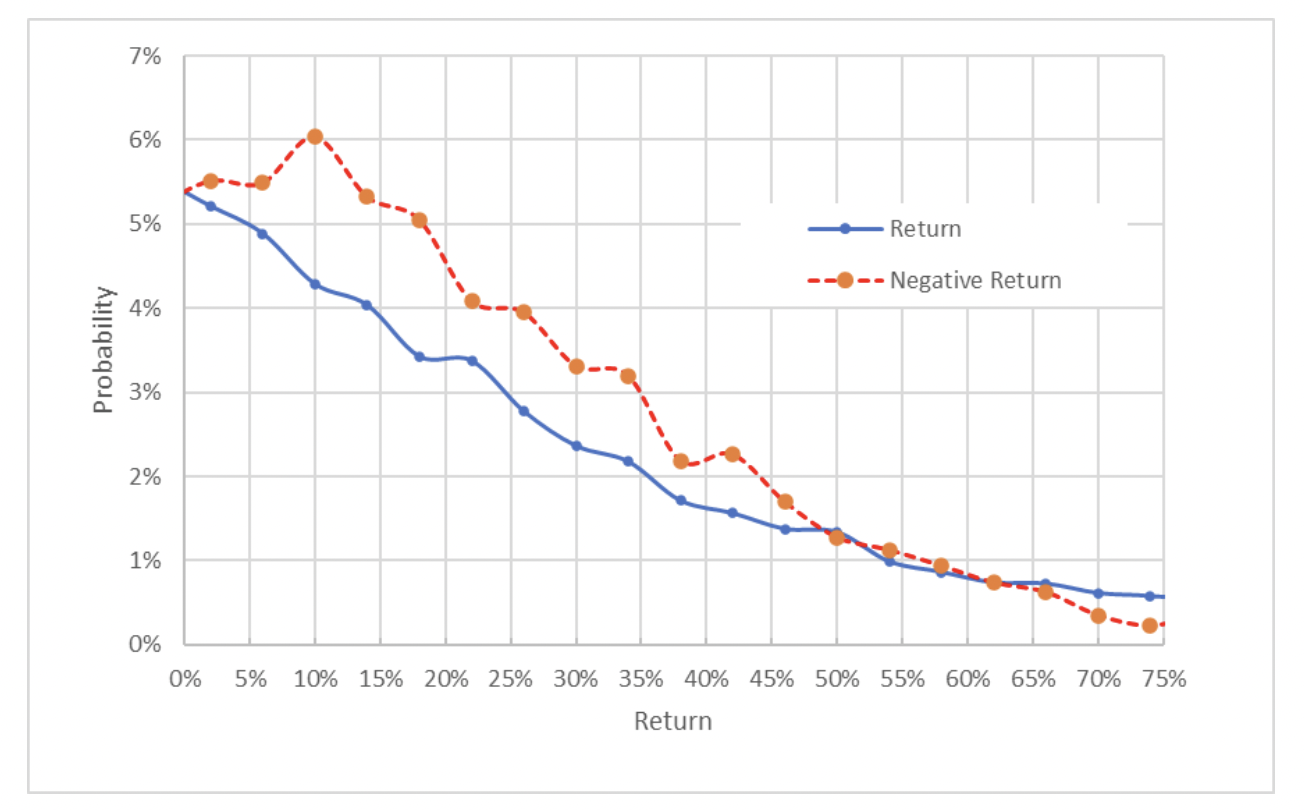

Um den direkten Vergleich der Wahrscheinlichkeiten für positive und negative Renditen zu erleichtern, habe ich die negative Seite der Verteilung um die vertikale Achse gedreht (siehe den Chart unten).

Quelle: Berechnungen des Autors unter Verwendung von Preisangaben von E-Trade

Diese Ansicht zeigt, dass die Wahrscheinlichkeit für negative Renditen über einen weiten Bereich der wahrscheinlichsten Ergebnisse durchweg höher ist als die Wahrscheinlichkeit für positive Renditen (die gestrichelte rote Linie liegt über der durchgezogenen blauen Linie in den linken zwei Dritteln des obigen Charts).

Die Theorie besagt, dass marktimplizierte Prognosen tendenziell eine negative Verzerrung aufweisen, da Anleger insgesamt risikoscheu sind und dazu neigen, mehr als den fairen Wert für den Schutz vor Abwärtsrisiken (Put-Optionen) zu zahlen. Selbst wenn man das Potenzial für eine negative Tendenz einkalkuliert, interpretiere ich diesen vom Markt implizierten Ausblick als moderat pessimistisch.

Zusammenfassung

Seagate hat in sechs aufeinanderfolgenden Quartalen Gewinne erzielt, die über den Konsenserwartungen lagen. Das KGV von 10,3 ist angemessen und die Dividendenrendite beträgt 3,4 %. Trotzdem notieren die Aktien 28 % unter dem 12-Monats-Hoch. Das Konsensrating der Wall Street ist optimistisch, und das 12-Monats-Kursziel für STX liegt 28 % über dem aktuellen Kurs der Aktie.

Allerdings gibt es auch Argumente, die bedenklich stimmen. Zunächst veranlasst mich die hohe Streuung der Kursziele der Analysten dazu, den Prognosewert des Konsens stark einzuschränken. Zweitens ist die marktimplizierte Prognose moderat pessimistisch, während sie im Oktober noch überwiegend neutral war.

Der Markt hat Cloud-Technologie-Titel seit Anfang 2022 erheblich abgestraft, und die marktimplizierte Prognose signalisiert, dass dieser Abwärtsdruck mit an Sicherheit grenzender Wahrscheinlichkeit bis Ende 2022 anhalten wird, weshalb ich mein Gesamtrating für STX auf „neutral“ herabstufe.

Lesen Sie auch: