- Heute ist es ein Jahr her, dass der S&P 500 seine Bärenmarktphase beendet hat.

- Seitdem ist viel passiert - doch die US-Wirtschaft ist noch nicht in eine Rezession abgerutscht.

- Die Aussichten für die Zukunft mögen durch die aktuellen Probleme stark eingetrübt sein, dennoch könnten die Börsen das Jahr auf einem Rekordhoch beenden.

Vor genau einem Jahr erreichte der S&P 500 die Talsohle des kurzen Bärenmarktes, in dem er von Januar bis Oktober 2022 um mehr als 20 % gefallen war. Am Tag nach dem 14. Oktober 2022 drehte sich der Wind und der US-Leitindex schloss 2,60 % fester.

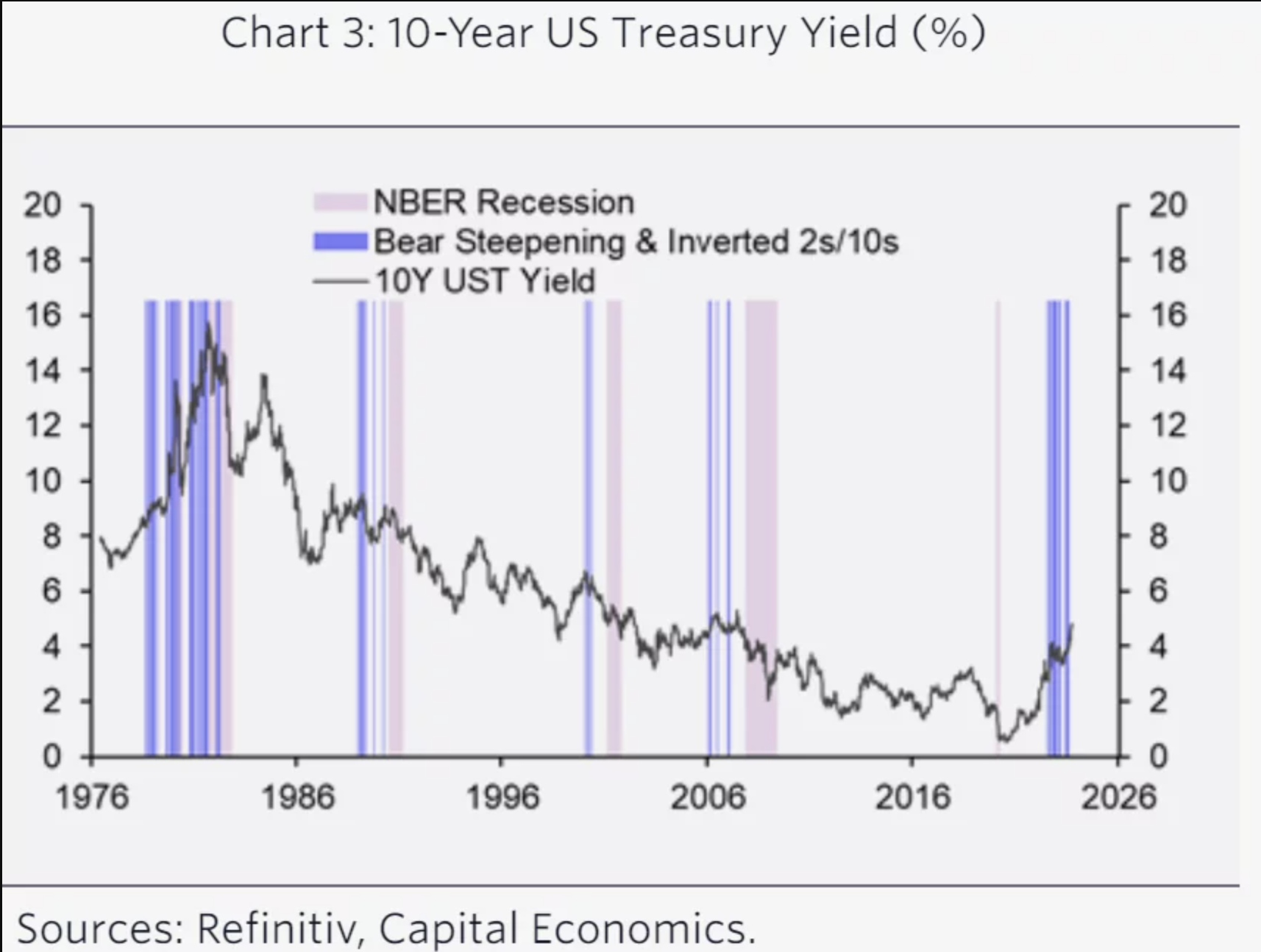

Seither hat sich die Stimmung am US-Rentenmarkt von einem Signal für eine bevorstehende Rezession zu einem Signal für „höhere Zinsen für längere Zeit“ gewandelt. Festmachen lässt sich das an der steiler werdenden Zinskurve, die sich aus dem schnelleren Renditeanstieg am langen Ende im Vergleich zu den Renditen am kurzen Ende ergibt.

Bonds sind jetzt das größte Risiko

Während eine steiler werdende Zinskurve häufig als Rezessionssignal angesehen wird, ist sie in diesem Fall wohl durch die nach wie vor robuste US-Wirtschaft und die Aussicht auf höhere Zinsen seitens der Fed zu erklären. Eine solche Entwicklung nennt sich "Bear Steepening".

Mit anderen Worten: Der Bondmarkt signalisiert, dass die Wirtschaft noch stark genug ist, um höhere Zinsen zu verkraften, dass diese höheren Zinsen aber letztlich zu einer Rezession führen könnten.

Man könnte die Versteilung der Zinskurve auch als positives Zeichen dafür interpretieren, dass die Wirtschaft einem relativ geringen Rezessionsrisiko ausgesetzt ist.

Die Vergangenheit legt jedoch eine andere Deutung nahe. Eine steilere Renditekurve bedeutet in der Regel, dass der Markt davon ausgeht, dass die Fed erst später die Zinsen wieder senken wird.

In der Folge steigen die Renditen der Langläufer, die diese Erwartungen widerspiegeln, schneller als die Renditen der Kurzläufer.

Quelle: Refinitiv, Capital Economics

Wie aus der Grafik hervorgeht, ist ein solches Ereignis äußerst selten, doch wenn es eintrat, war die Wahrscheinlichkeit einer darauf folgenden Rezession in der Vergangenheit deutlich höher.

In der Regel folgten auf diese Ereignisse ein deutlicher Rückgang der Renditen langfristiger US-Treasuries und eine Verschärfung der finanziellen Bedingungen.

Ist der S&P 500 auf dem Weg zu einem neuen Rekordhoch?

In den letzten Monaten war die negative Korrelation zwischen Aktien und dem US-Dollar besonders ausgeprägt. Wer gegen diesen Trend zu wetten versuchte, hat meist schlechte Erfahrungen gemacht.

Dass der S&P 500 im Juli neue 52-Wochen-Höchststände erreichte, also genau in dem Zeitraum, in dem der USD seinen Tiefststand erreichte, bedarf keiner weiteren Erläuterung.

In der Folge konnte der USD ununterbrochen 11 Wochen lang positive Renditen verbuchen, und dieser Trend, bei dem die Börsen eher nach unten tendieren, wird nicht nachlassen, solange der DXY nicht wieder unter 105 fällt.

Auch andere Sektoren wie der Technologiesektor haben eine klare Richtung eingeschlagen. Der Invesco S&P 500 Equal Weight Technology ETF (NYSE:RSPT) hat einen 3-Jahres-Widerstand gegenüber dem Invesco S&P 500® Equal Weight ETF (NYSE:RSP) durchbrochen.

Nach der Seitwärtsbewegung erreichte er neue Höchststände im Vergleich zu den bisherigen Höchstständen von 2020-2021 und durchbrach den Widerstand bei 0,20. Sollte sich dieser Trend bestätigen, ist in den kommenden Monaten mit einer überdurchschnittlichen Performance und Dynamik bei Tech-Aktien (NYSE:XLK) zu rechnen.

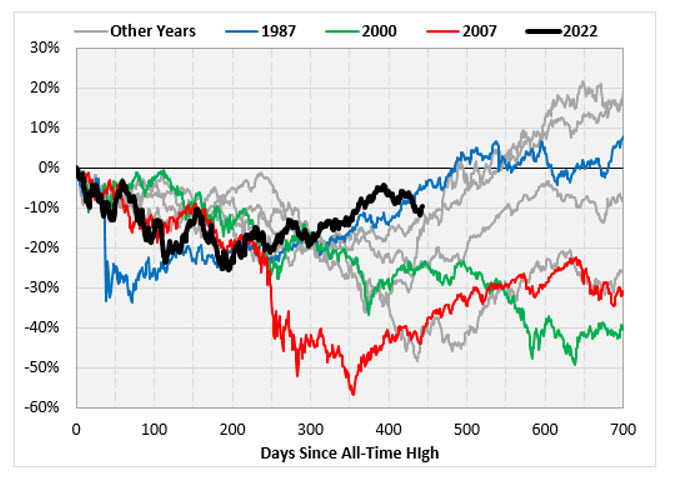

Statistisch ist das durchaus möglich, denn der S&P 500 Index hat seit 2022 kein Allzeithoch mehr erreicht. Dieser Zeitraum entspricht 445 Handelstagen, eine Serie, die es seit 1955 nur 7 weitere Male gab. Danach dauerte es durchschnittlich 18 Monate (547 Tage), bis neue Höchstkurse erreicht wurden - fehlen also nur noch rund 3 Monate.

Was bedeutet das also für den Markt?

Die Lage ist nicht so schlimm, wie uns manche glauben machen wollen. Auf dieser Grundlage ist ein optimistischer Blick auf die kommenden Monate durchaus gerechtfertigt.

***

Haftungsausschluss: Dieser Artikel dient ausschließlich zu Informationszwecken; er stellt keine Aufforderung, kein Angebot, keine Beratung und keine Empfehlung für eine Anlage dar und soll keiner Weise zum Kauf von Vermögenswerten anregen. Ich möchte Sie daran erinnern, dass aller Arten von Vermögenswerten unter verschiedenen Gesichtspunkten bewertet werden und mit einem hohen Risiko behaftet sind. Daher tragen Sie die Verantwortung für jede Anlageentscheidung und das damit verbundene Risiko ausschließlich selbst.