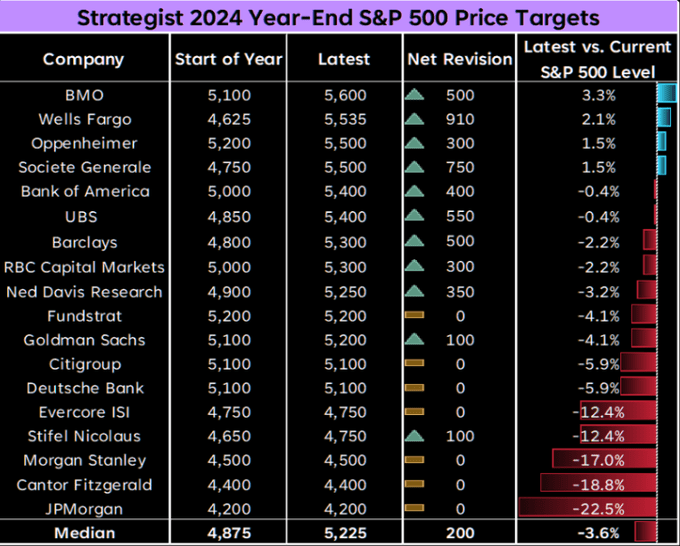

Die US-Investmentbank Goldman Sachs (NYSE:GS) hat kürzlich das Kursziel für den S&P 500 für das Jahresende in ihrem Bull Case auf 6300 angehoben, während Evercore ISI das Jahresendziel bei 6000 sieht. Diese Prognosen sind angesichts der starken Entwicklung der Märkte in diesem Jahr nicht überraschend. Erst vor zwei Wochen habe ich diese Grafik mit dem Kommentar veröffentlicht:

"Wir sollten bald eine ganze Reihe höherer Kursziele für den S&P 500 zum Jahresende sehen".

- Mega Sommer-Deal: Profitieren Sie von unserem unschlagbaren Sommerangebot und sichern Sie sich bis zu 60 % Rabatt mit dem Coupon Code PROTRADER. Werden Sie Mitglied bei InvestingPro und nutzen Sie unsere KI-gestützten Börsenstrategien und Tools für nur 6,20 Euro pro Monat (nur 20 Cent pro Tag!). Holen Sie sich jetzt Ihre 1-Jahres-Pro-Mitgliedschaft und seien Sie bestens gerüstet für den nächsten Bullenmarkt! KLICKEN SIE HIER und starten Sie noch heute!

Auch wenn diese Zahl unrealistisch erscheinen mag, gibt es doch ein fundamentales Argument, das für einen solchen Run spricht.

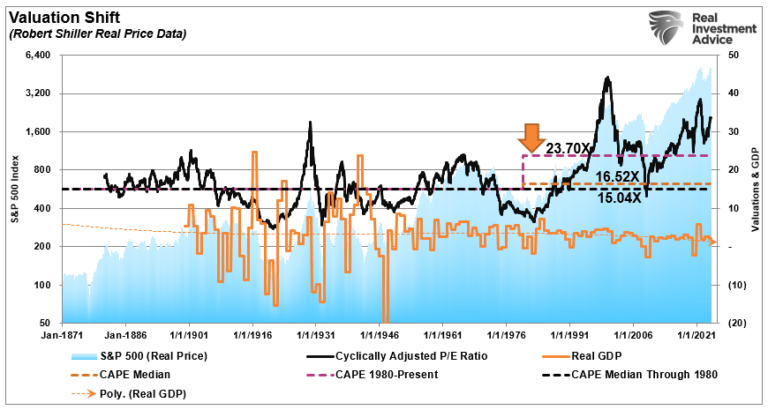

Letzte Woche habe ich von einer "Bewertungsverschiebung nach oben" gesprochen. In diesem Artikel haben wir darüber diskutiert, wie es dazu gekommen ist. Unter anderem heißt es in dem Artikel:

"Es gibt viele Gründe, warum sich die Bewertungen im Laufe der Jahre nach oben verschoben haben. Dieser Anstieg ist zum Teil auf die wirtschaftliche Expansion, die Globalisierung und die höhere Rentabilität zurückzuführen. Seit der Jahrtausendwende haben jedoch auch Änderungen der Rechnungslegungsvorschriften, Aktienrückkäufe und eine höhere öffentliche Beteiligung an Investitionen (siehe ETFs) zu dieser Verschiebung beigetragen. Darüber hinaus haben die massiven geld- und fiskalpolitischen Interventionen seit der "Finanzkrise" ein scheinbar "risikofreies" Umfeld für Aktien geschaffen.

Unser Abbildung zeigt die offensichtliche Verschiebung der Bewertungen.

- Der historische Mittelwert des CAPE für die Jahre 1871 bis 1980 beträgt das 15,04-fache der Unternehmensgewinne.

- Betrachtet man den gesamten Zeitraum von 1871 bis heute, liegt der langfristige Mittelwert des CAPE bei dem 16,52-fachen der Gewinne.

- Für den Zeitraum von 1980 bis heute beläuft sich der Mittelwert des CAPE auf das 23,70-fache der Unternehmensgewinne.

Bei unserer Abbildung sind zwei wichtige Punkte zu beachten.

- Der Anstieg der Median-Bewertungen resultierte aus dem rückläufigen Wirtschaftswachstum und dem deflationären Druck.

- Die steigende Verschuldung, die das Wirtschaftswachstum beeinträchtigte, führte zu höheren Preisen.

Die Frage lautet also: "WENN" sich die Bewertungen nachhaltig nach oben verschoben haben, was wird das nächste Marktereignis sein, das den Trend umkehrt und die fundamentalen Bewertungen auf ein attraktiveres Niveau zurückführt?"

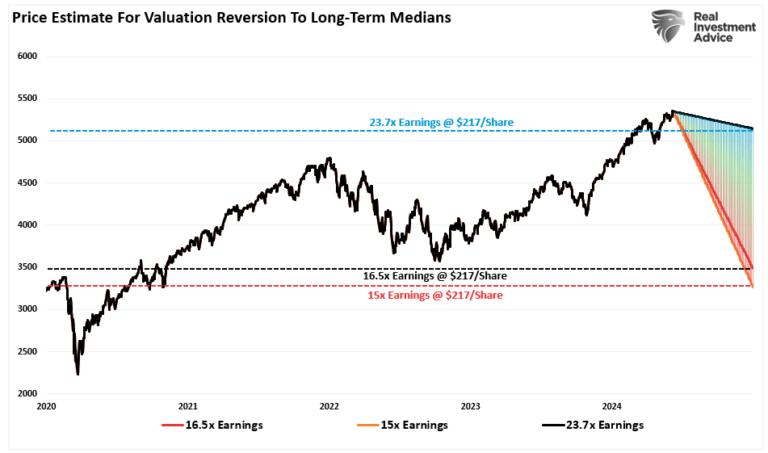

Bei der Beantwortung dieser Frage haben wir die aktuellen Marktpreise und die erwarteten Gewinne analysiert, um die Form einer solchen Bewertungsumkehr zu bestimmen.

Zum Zeitpunkt der Erstellung dieses Berichts notiert der S&P 500 bei rund 5.300 Punkte (wir verwenden eine runde Zahl, um die Berechnung zu erleichtern). Die prognostizierten Gewinne für 2024 liegen bei etwa 217 USD/Aktie. Anhand der oben genannten mittleren Bewertungsniveaus lässt sich der Kursrückgang darstellen, der erforderlich ist, um die Bewertungen zu korrigieren.

- 23,70x = 5142,90 = 3 % Rückgang

- 16,52x = 3584,84 = 33 % Rückgang

- 15,04x = 3263,68 = 38,5 % Rückgang

In der "anderen Version" dieser Geschichte erleben wir jedoch eine Expansion der Multiples.

S&P 6300 - die andere Version derselben Geschichte

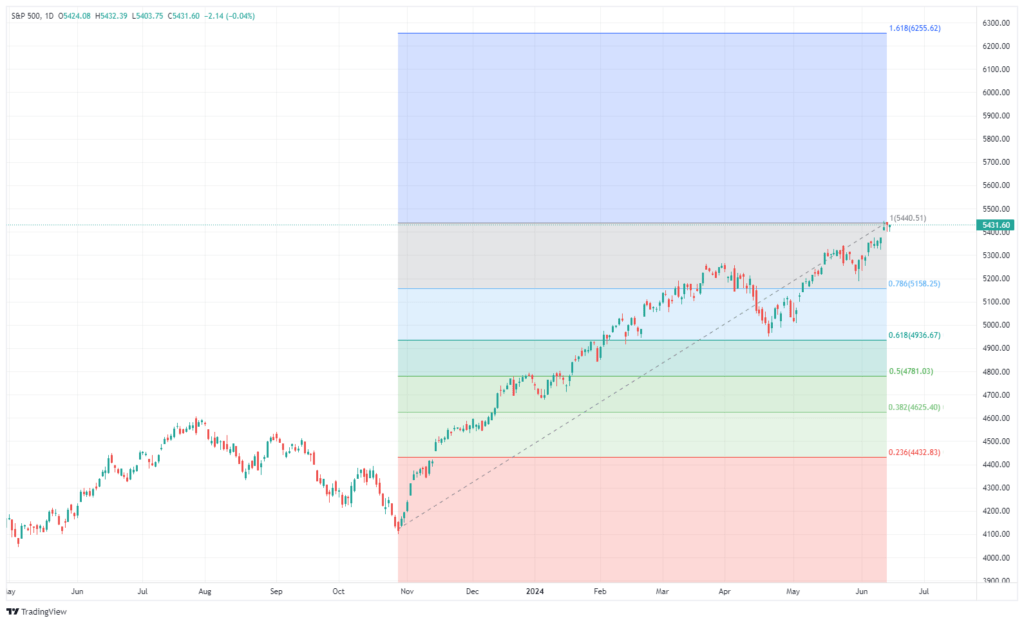

Wie sind wir auf 6300 für den S&P gekommen? Wir haben eine Standard-Fibonacci-Sequenz verwendet, um die logische numerische Reihenfolge der November 2023-Tiefststände zu bestimmen. Ausgehend von diesen Tiefstständen würde ein Anstieg um 1,62 % den Markt auf etwa 6300 (6255, um genau zu sein) bringen. Damit der Markt diesen Weg gehen kann, müssen die zugrunde liegenden Earnings einen weiteren Anstieg unterstützen.

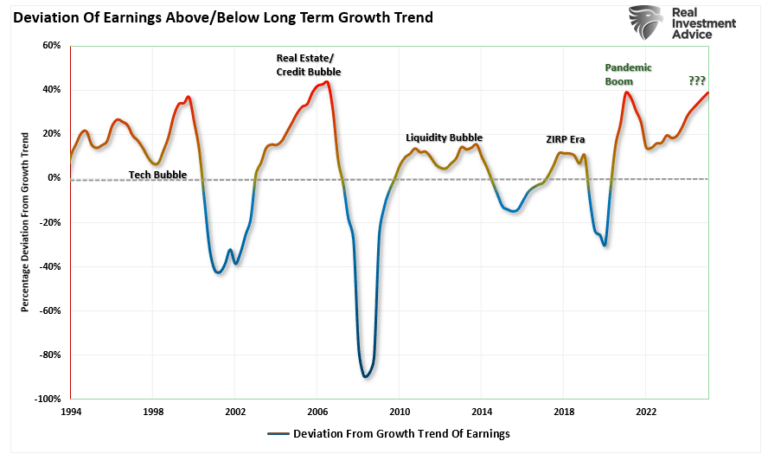

Wie im vorhergehenden Artikel erwähnt, kommt es in Rezessions- und Bärenmarktphasen zu Bewertungsrückgängen. In einer solchen Phase passt der Überschwang des Marktes die Marktpreise wieder an die zugrunde liegenden Fundamentaldaten an. Bevor dieser Anpassungsprozess jedoch einsetzt, kommt es zu einer Ausweitung der Multiplikatoren. In dieser Haussephase erhöhen die Aktienanalysten ihre Gewinnschätzungen immer weiter, um die steigenden Kurse zu rechtfertigen. Derzeit befinden wir uns in der Phase der Multiplikatorausweitung, in der die Experten ihre Gewinnschätzungen drastisch auf extremere Werte anheben. Wie gezeigt, weichen die Gewinnschätzungen für 2025 auf Rekordniveau vom langfristigen exponentiellen Wachstumstrend ab.

Wie könnte der S&P 500 auf 6300 steigen? Hierzu verwenden wir die aktuellen Schätzungen der Wall Street und analysieren den Bewertungsprozess rückwärts. Üblicherweise betrachten wir den Marktpreis und ermitteln den "fairen Wert" des Marktes anhand der erwarteten Gewinne. In diesem Szenario nehmen wir die erwarteten Gewinne (Earnings) als Nenner der Bewertungsgleichung, um den "fairen Preis" des Marktes zu bestimmen.

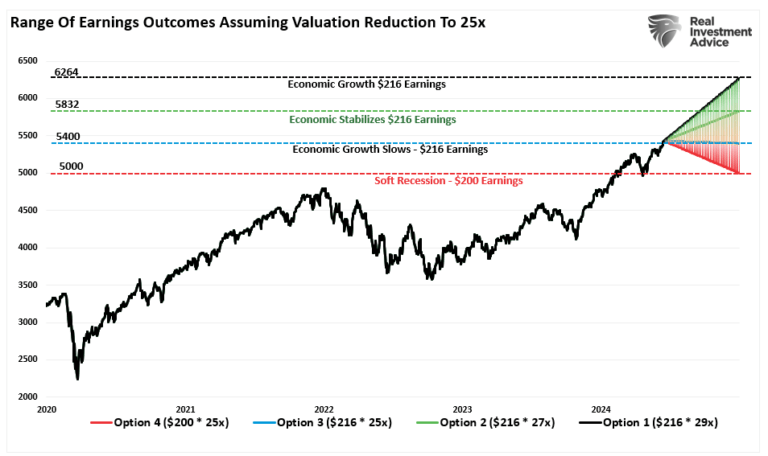

Goldman Sachs prognostiziert für Ende dieses Jahres einen S&P 500-Wert von 6300, während wir für dieses Gedankenexperiment die aktuellen Schätzungen von S&P Global von 216 USD pro Aktie für Ende 2024 heranziehen. Bei der Goldman-Schätzung von 6300 würde die Bewertung auf das 29-fache des Gewinns steigen. Wir gehen jedoch auch von einer etwas niedrigeren Bewertung von 27x bzw. 25x KGV bis Ende des Jahres aus, falls sich das Wirtschaftswachstum weiter verlangsamt. Sollte die Wirtschaft in eine leichte Rezession geraten, erwarten wir sogar einen Rückgang der Gewinne auf 200 USD pro Aktie. Da die Schätzungen der Wall Street tendenziell optimistisch sind, ist ein größerer Abschlag bei den Gewinnen möglich. Diese Parameter führen zu folgenden Ergebnissen:

- 6264 Punkte: Bei einem Kurs-Gewinn-Verhältnis (KGV) von 29x, unter der Voraussetzung eines fortgesetzten Wirtschaftswachstums.

- 5832 Punkte: Bei einem KGV von 27x, wenn sich das Wirtschaftswachstum stabilisiert.

- 5400 Punkte: Bei einem KGV von 25x, unter der Annahme einer weiteren Verlangsamung des Wirtschaftswachstums.

- 5000 Punkte: Bei einem EPS von 200 USD und einem KGV von 25x, unter der Annahme einer milden wirtschaftlichen Rezession.

Wie bisher können wir diese Prognosen in einer Grafik darstellen, die die Bandbreite möglicher Ergebnisse für die nächsten sechs Monate zeigt.

Bei diesen Ergebnissen handelt es sich lediglich um eine Reihe von Annahmen. Durch Anpassung der Bewertung und der Gewinnerwartungen könnten wir eine unendliche Anzahl von Möglichkeiten durchspielen. Der Zweck der Übung besteht jedoch darin, eine angemessene Bandbreite von Möglichkeiten für den Markt zum Jahresende zu ermitteln. Wie gezeigt, ist die Bandbreite der möglichen Ergebnisse ausgehend vom Marktniveau zum Zeitpunkt der Erstellung dieses Berichts groß. Das optimistische Argument "keine Rezession" deutet auf ein mögliches Renditepotenzial zwischen 7,4 % und 15 % hin. Sollte sich die Wirtschaft jedoch verlangsamen oder in eine leichte Rezession abrutschen, liegt das Abwärtspotenzial zwischen -1 % und -8 %.

Es gibt immer Herausforderungen - bekannte und unbekannte

Ich möchte betonen, dass ich keine Ahnung habe, was in den nächsten 6 bis 18 Monaten auf uns und die Märkte zukommt. Es gibt einfach zu viele Dinge, die passieren können. Der Ausgang der Wahlen im November, die Politik der Fed und die Möglichkeit einer Rezession werden alle das eine oder andere Ergebnis beeinflussen.

Hier sind unsere Bedenken bezüglich des optimistischen Szenarios. Es basiert vollständig auf der Annahme, dass es keine Rezession geben wird und dass die Fed ihre geldpolitische Straffung zurücknehmen muss. Das Problem mit dieser Sichtweise ist, dass es für die Fed keinen Grund gibt, ihre Bilanzschrumpfung rückgängig zu machen oder die Zinsen drastisch zu senken, WENN die Wirtschaft tatsächlich eine weiche Landung hinlegt.

Noch wichtiger ist, dass der Anstieg der Vermögenspreise die finanziellen Bedingungen weiter lockert und die Inflation hoch hält, was die Kaufkraft der Verbraucher untergräbt. Das Bullen-Argument geht auch davon aus, dass die Beschäftigung und das Lohnwachstum stark bleiben, obwohl es in beiden Bereichen deutliche Anzeichen für eine Erosion gibt.

Das Aufwärtsszenario mit einem S&P von 6300 ist zwar möglich, aber der Weg in Richtung 2025 ist mit vielen Herausforderungen gepflastert, insbesondere weil der Markt bereits zu recht hohen Bewertungen gehandelt wird. Selbst bei einer "sanften Landung" werden sich die Earnings wahrscheinlich abkühlen, was es schwieriger machen wird, die aktuellen Bewertungen zu halten.

Wir glauben, dass die Realität irgendwo zwischen diesen Extremen liegt. Ja, es gibt ein optimistisches Szenario, in dem die Earnings sinken und eine Umkehr der Geldpolitik die Anleger dazu bringt, für niedrigere Earnings mehr zu zahlen. Dieses Szenario kann jedoch nur von begrenzter Dauer sein, denn langfristig sind die Bewertungen ausschlaggebend für die Renditen.

Als Anleger hoffen wir auf niedrigere Bewertungen und Preise, weil sie uns das beste langfristige Renditepotenzial bieten. Leider wollen wir den Schmerz des Weges dorthin nicht auf uns nehmen.

Unabhängig davon, welches Szenario tatsächlich eintritt, besteht in den nächsten 6 bis 18 Monaten ein erhebliches Risiko niedriger Renditen. Als Anleger müssen wir uns mit dem Risiko anfreunden, dass eine unerwartete Wendung der Ereignisse die sehr optimistischen Einschätzungen der Wall Street nachhaltig enttäuschen könnte.

Am Ende des Tages ist Mathematik eben nur das: Mathematik.

Hinweis: Starten Sie mit InvestingPro in eine neue Ära des Investierens! Für nur 6,20 Euro im Monat (bei einem Jahresabo) erhalten Sie Zugang zu einem umfassenden Set an Tools, die Ihre Investmentstrategie verbessern werden:

- ProPicks: Setzen Sie auf KI-gesteuerte Aktienstrategien mit bewährtem Erfolg. Jeden Monat landen über 100 Aktienempfehlungen direkt in Ihrem Postfach.

- ProTips: Wir übersetzen komplexe Finanzdaten in kurze, verständliche Informationen, damit Sie immer den Durchblick behalten.

- Profi-Screener: Finden Sie die besten Aktien, passend zu Ihren Kriterien.

- Umfassende Finanzdaten: Erkunden Sie detaillierte Finanzdaten für tausende Aktien und sichern Sie sich damit einen entscheidenden Vorteil.

Und es kommt noch mehr! Freuen Sie sich auf zusätzliche innovative Services, die Ihr Erlebnis mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und nutzen Sie den Rabattcode "PROTRADER" für zusätzliche 10 % Rabatt auf 1- und 2-Jahrespakete. Jetzt zugreifen!