Nach dem Platzen des "Yen-Carry-Trade" vor drei Wochen ist der S&P 500 schnell wieder in kurzfristig extrem überkaufte Bereiche geklettert.

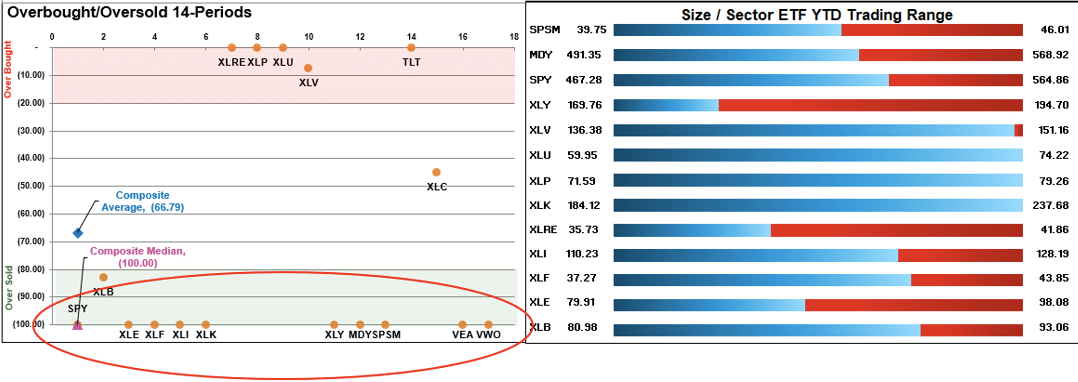

So waren vor drei Wochen die Wachstumssektoren des Marktes stark überverkauft, während die bis dahin schwächeren defensiven Sektoren überkauft waren.

Das war nicht überraschend, schließlich waren die Wachstumsbereiche des Marktes am stärksten von den Problemen des "Yen Carry-Trades" betroffen waren.

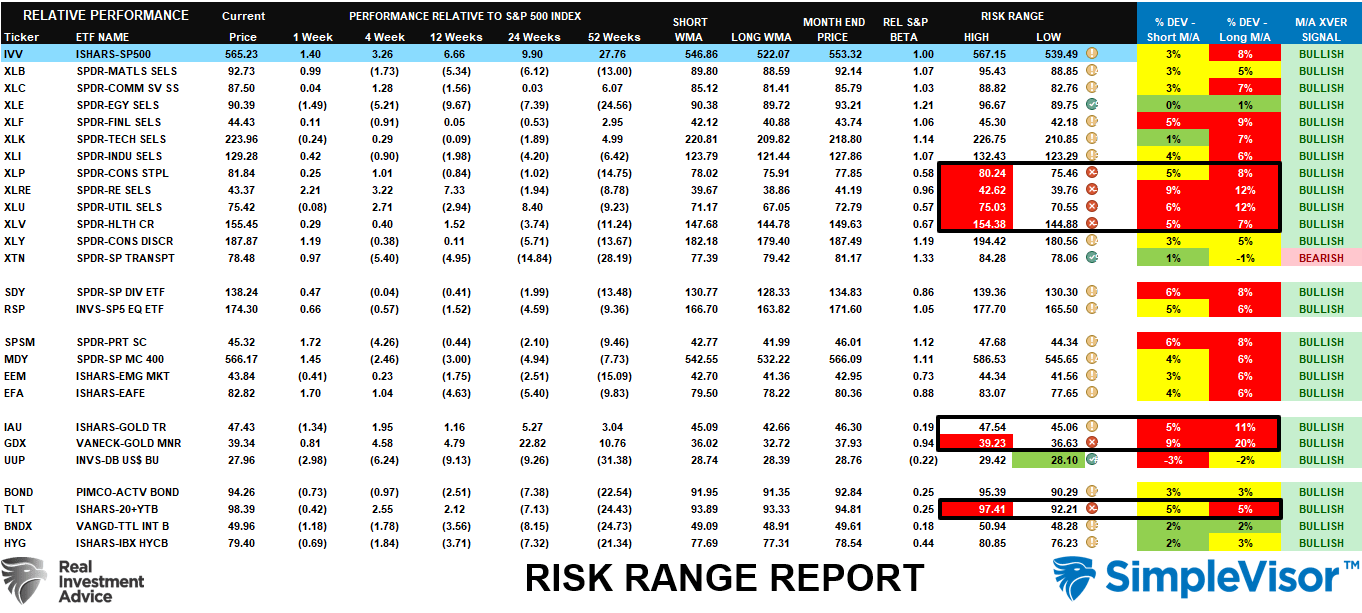

Ähnliches haben wir in unserer Risikoanalyse festgestellt (Anmerkung: Beide vorgestellten Analysen werden wöchentlich im Bull Bear Report veröffentlicht).

Im Wochenbericht heißt es:

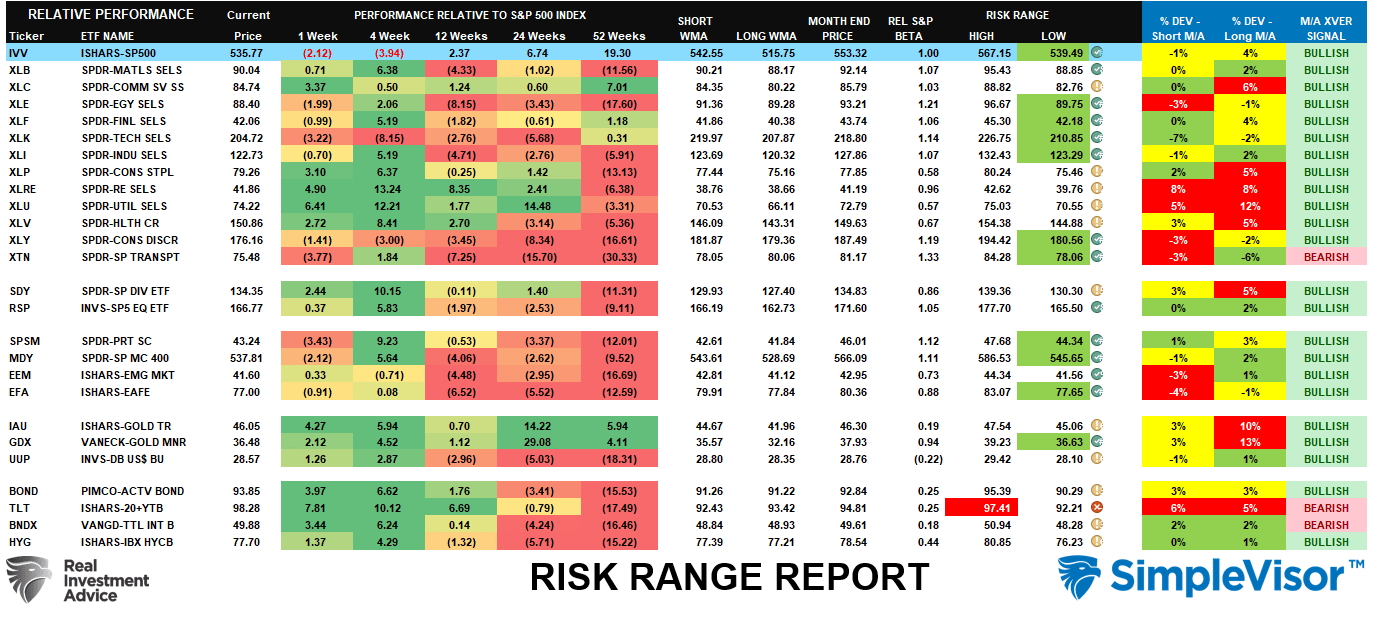

Zwei kritische Punkte. Erstens: Vor drei Wochen bewegten sich viele Sektoren und Märkte weit unter ihren historischen Risikozonen. Zweitens: Bis auf drei Sektoren oder Märkte senden alle langfristige "Kaufsignale“.

Wenn die meisten Märkte, wie derzeit, bullishen Signalen folgen, hat es noch nie gravierende Bärenmärkte gegeben. Daher sind Marktkorrekturen, wie wir sie vor drei Wochen erlebt haben, in der Regel Kaufgelegenheiten.

Wenn die Anzahl der "bearishen Signale" zunimmt, steigt das Risiko eines größeren Rückgangs.

Was für ein Wandel!

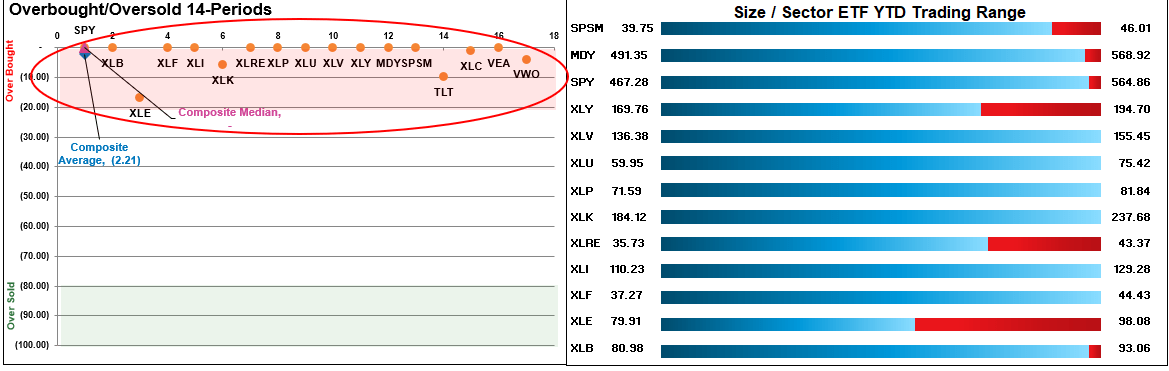

Spulen wir drei Wochen vor, bis zum Börsenschluss am Freitag, ergibt sich ein völlig anderes Bild.

Alle wichtigen Märkte und Sektoren sind vollständig in extrem überkaufte Zustände zurückgekehrt, die in der Vergangenheit Vorläufer für kurzfristige Korrekturen waren, um solche Zustände umzukehren.

Wie bereits erwähnt, hält jedoch nur EIN Sektor an seinem "bearishen" Signal fest. Während viele Sektoren und Märkte, insbesondere Goldminen (NYSE:GDX), Immobilien (NYSE:XLRE) und Versorger (NYSE:XLU), zweistellige Abweichungen von ihren jeweiligen langfristigen Mittelwerten aufweisen, wird sich eine Korrektur zur Umkehrung dieser Extreme wahrscheinlich nicht in einen tieferen Bärenmarkt verwandeln.

Mit anderen Worten: Anleger sollten in Bereichen, die stark von ihrem langfristigen Mittelwert abweichen, Gewinne mitnehmen, da gerade diese Bereiche stärkeren Korrekturen ausgesetzt sein werden als Bereiche, in denen dies nicht der Fall ist.

Doch wie stark könnte eine Korrektur ausfallen?

Technische Korrekturstufen

Die jüngste Erholung von den Tiefstständen war nicht nur spektakulär, sondern auch insofern positiv, als sie mehrere Signale auslöste, die historisch gesehen weiteren Marktgewinnen vorausgehen. Wie wir am vergangenen Wochenende festgestellt haben:

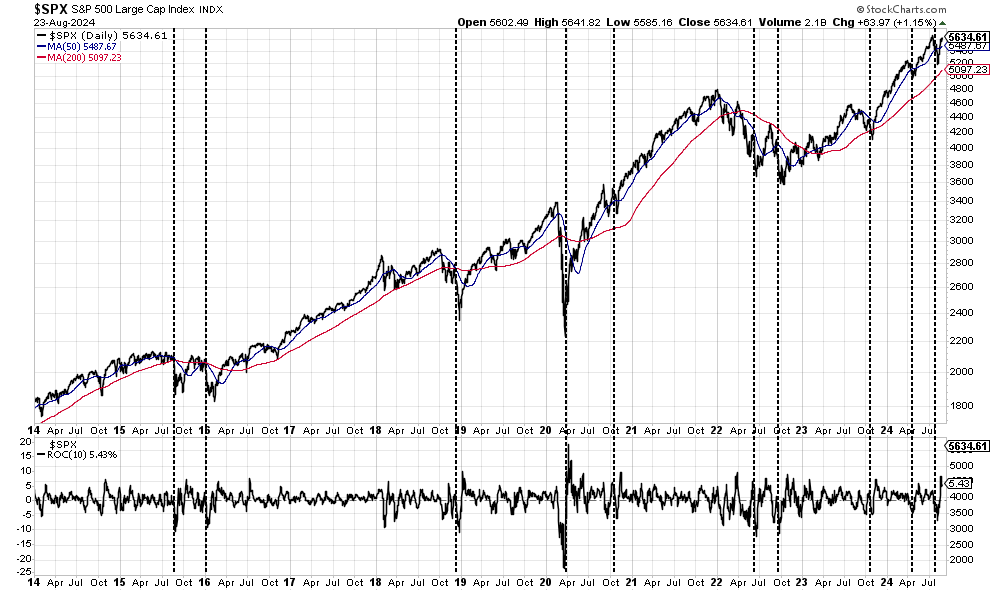

"Wie unten dargestellt, sind schnelle V-förmige Erholungen tendenziell bullische Zeichen sowohl für das Ende der Korrekturphase als auch für die Wiederaufnahme des Aufwärtstrends. Seit 2014 sind Perioden mit einem starken Rückgang, gemessen an der zehntägigen ROC, gefolgt von einem starken Anstieg, ein Zeichen für eine Hausse. Wie die Jahre 2015 und 2022 gezeigt haben, schließt ein solches Reversal das Auftreten einer sekundären Korrektur jedoch nicht aus."

Der letzte Satz ist der wichtigste.

Während die wöchentlichen bullishen Kaufsignale und die zunehmende Marktbreite zweifellos auf weitere Marktgewinne hindeuten, schließt dies eine kurzfristige Korrektur nicht aus.

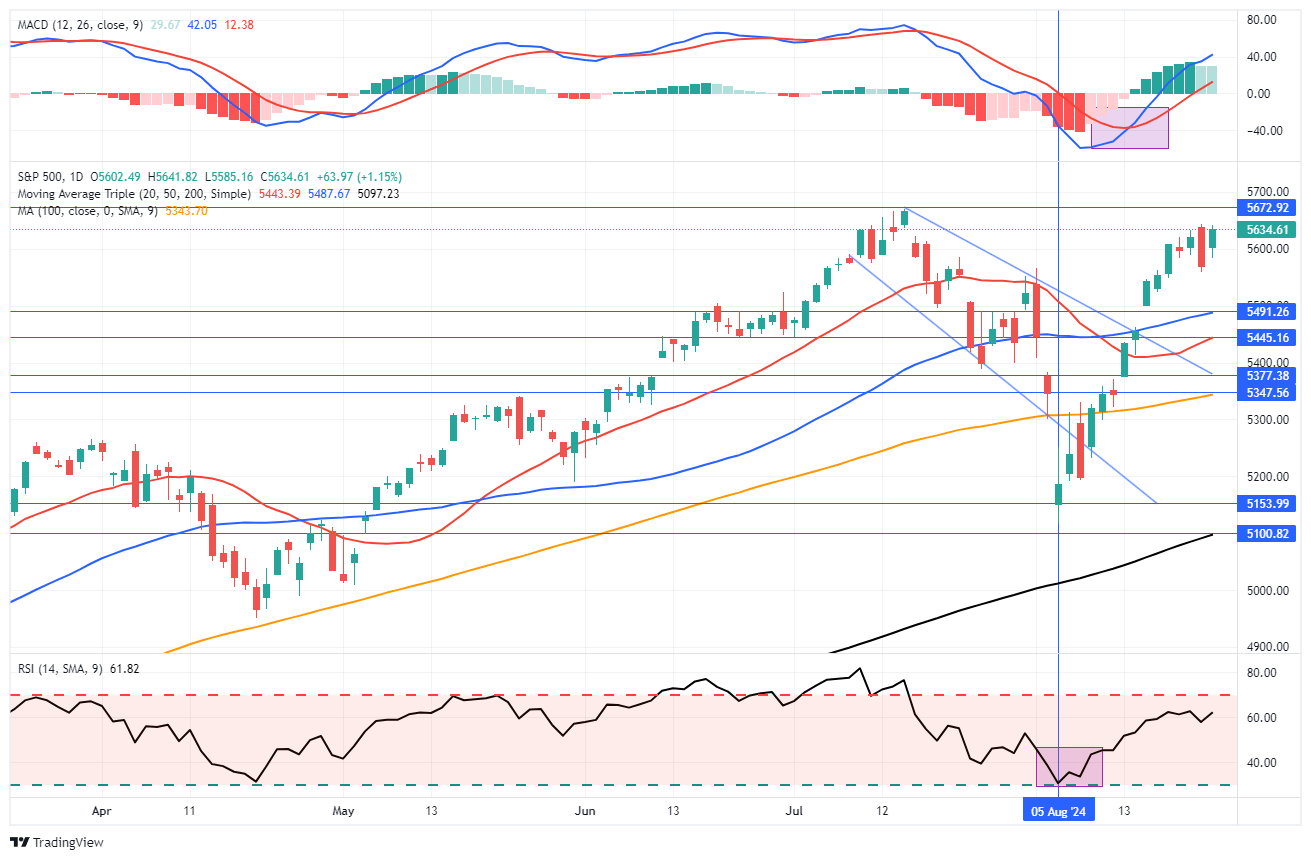

Auf sehr kurzfristiger Basis würden einige kurzfristige Rücksetzer die kurzfristig überkaufte Situation etwas entschärfen, ohne jedoch größere Marktsorgen auszulösen. Besonders wichtige Kursmarken sind jetzt:

- Der gleitende 50-Tage Durchschnitt (DMA,) der aktuell bei 5491 liegt.

- Der 20-DMA, der nach oben gedreht hat und ein weiteres bullishes Signal liefert, liegt knapp darunter bei 5445.

- Sollte der Markt an diesen beiden Unterstützungen scheitern, liegen das obere Ende der Abwärtstrendlinie und der 100-DMA bei 5377 bzw. 5347 in unmittelbarer Nähe.

- Schließlich bleiben das jüngste Markttief bei 5154 und der 200-DMA bei 5100 kritische Unterstützungsniveaus.

Im Vorfeld der Wahlen sind diese primären Niveaus am ehesten geeignet, eine kurzfristige Marktkorrektur einzudämmen, die die meisten überkauften Bedingungen umkehren würde.

Dies würde eine viel bessere Einstiegsgelegenheit bieten, um das Engagement für eine mögliche Jahresendrallye zu erhöhen.

Und eine größere Korrektur?

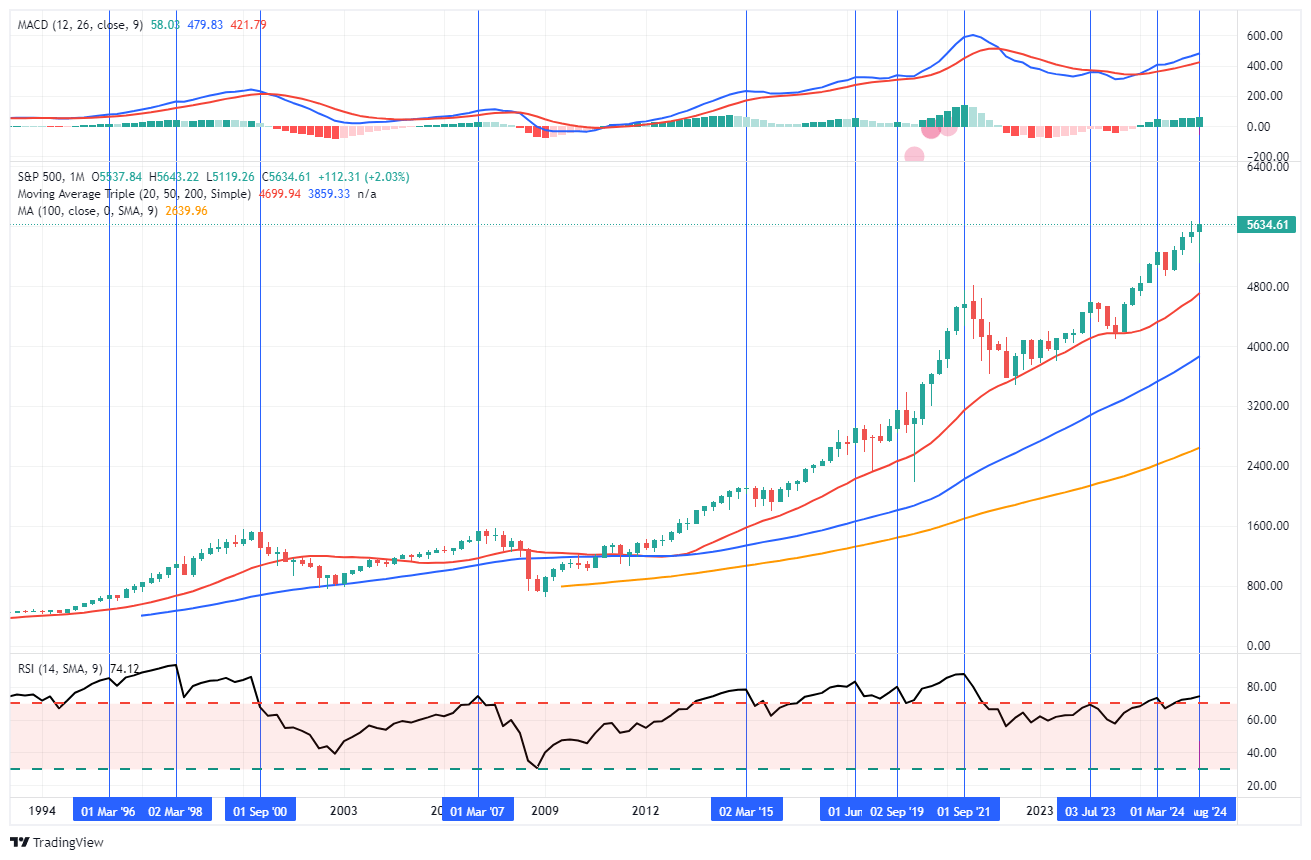

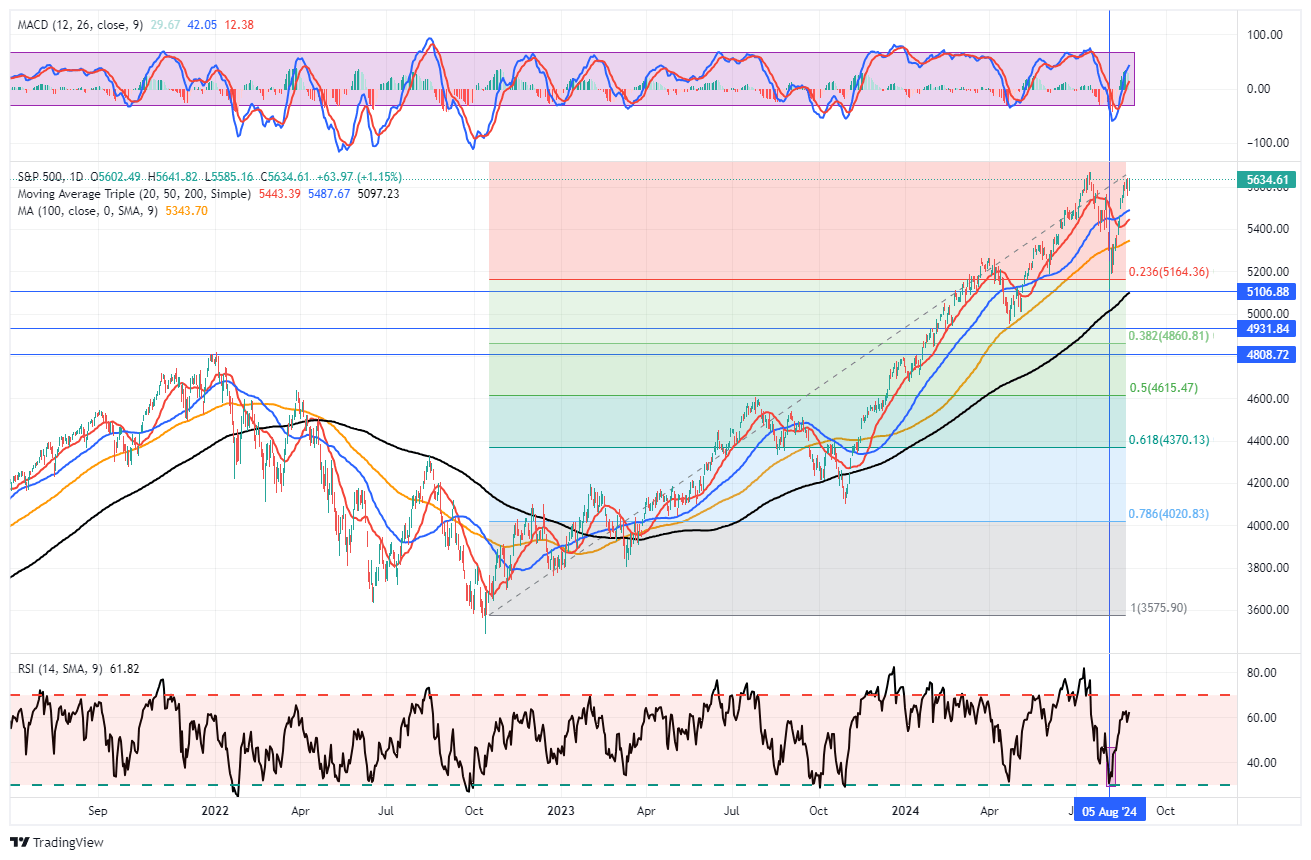

Wie steht es mit dem Potenzial für eine größere Korrektur? Ja, ein solches Risiko ist möglich und sollte nicht ignoriert werden. Betrachtet man den Monatschart, fallen zwei Warnsignale sofort ins Auge. Erstens ist die Abweichung des Marktes von den gleitenden Durchschnitten über 20, 50 und 100 Monate (MMA) beträchtlich.

Historisch gesehen korrigieren die Märkte solche großen Abweichungen. Eine solche Korrektur ist zwar möglich, würde aber ein schwerwiegenderes kreditbezogenes Ereignis, eine tiefe Rezession oder eine Finanzkrise größeren Ausmaßes erfordern.

Solche Ereignisse sind zwar möglich, aber IMMER exogen und unvorhersehbar. Die technischen Daten zeigen uns, dass der Markt anfällig für einen exogenen Schock ist, der zu einer tieferen Korrektur führen würde.

Zweitens befinden sich die monatlichen überkauften Bedingungen auch auf Niveaus (wie in der folgenden Grafik dargestellt), die größeren Korrekturen vorausgingen, wie z.B. 2022, 2008 und 2000.

Interessanterweise gab es jedes Mal, wenn der Markt so überkauft war wie jetzt, kurz- bis mittelfristige Korrekturen.

Auf dem längerfristigen Tageschart können wir im Falle einer solchen größeren Korrektur eine Fibonacci-Sequenz verwenden, um die Tiefe des Retracements zu bestimmen.

- Ein Pullback zum 200-Tage-Durchschnitt (200-DMA): Erreicht der Markt bestimmte Niveaus, könnte eine Korrektur bis zum 200-DMA erfolgen, was mit dem 23,6%-Retracement-Niveau übereinstimmen würde.

- Erneuter Test der April-Tiefststände: Diese Marke stellt die nächste logische Unterstützungszone dar. Das 38,2%-Retracement-Niveau liegt knapp darunter und dient als weitere Schlüsselunterstützung.

- Korrekturbeschränkung ohne bedeutendes Ereignis: Ohne ein erhebliches externes Ereignis wird jede Korrektur voraussichtlich auf die genannten Niveaus begrenzt bleiben. Ein Scheitern am 38,2%-Retracement könnte jedoch das 50%-Retracement und die Höchststände von Januar 2022 ins Visier rücken. Dies würde einen Rückgang von fast 20 % vom aktuellen Niveau bedeuten.

- Gefahr eines tieferen Bruchs bei extremeren Ereignissen: Sollte ein unerwartetes Ereignis die Korrektur verstärken, besteht die Gefahr, dass die Tiefststände von 2022 erneut getestet werden. In einem solchen Szenario werden wir die Portfoliorisiken deutlich reduzieren, bevor der Markt diese Niveaus erreicht.

Der überkaufte Zustand des Marktes ist offensichtlich und eine Korrektur wahrscheinlich. Die Frage ist nur, was sie auslöst und wie stark sie ausfällt. Anleger sollten solche Korrekturen im Auge behalten.

Angesichts des aktuellen technischen Umfelds liegt der mögliche Umfang einer solchen Korrektur im Bereich von 5-10 % des aktuellen Niveaus. Eine größere Korrektur kann jedoch nicht ausgeschlossen werden.

Käufer wollen niedrigere Preise

Was also wird diese Korrektur bewirken? Darüber haben wir bereits geschrieben - "Was würde die Spielregeln ändern?"

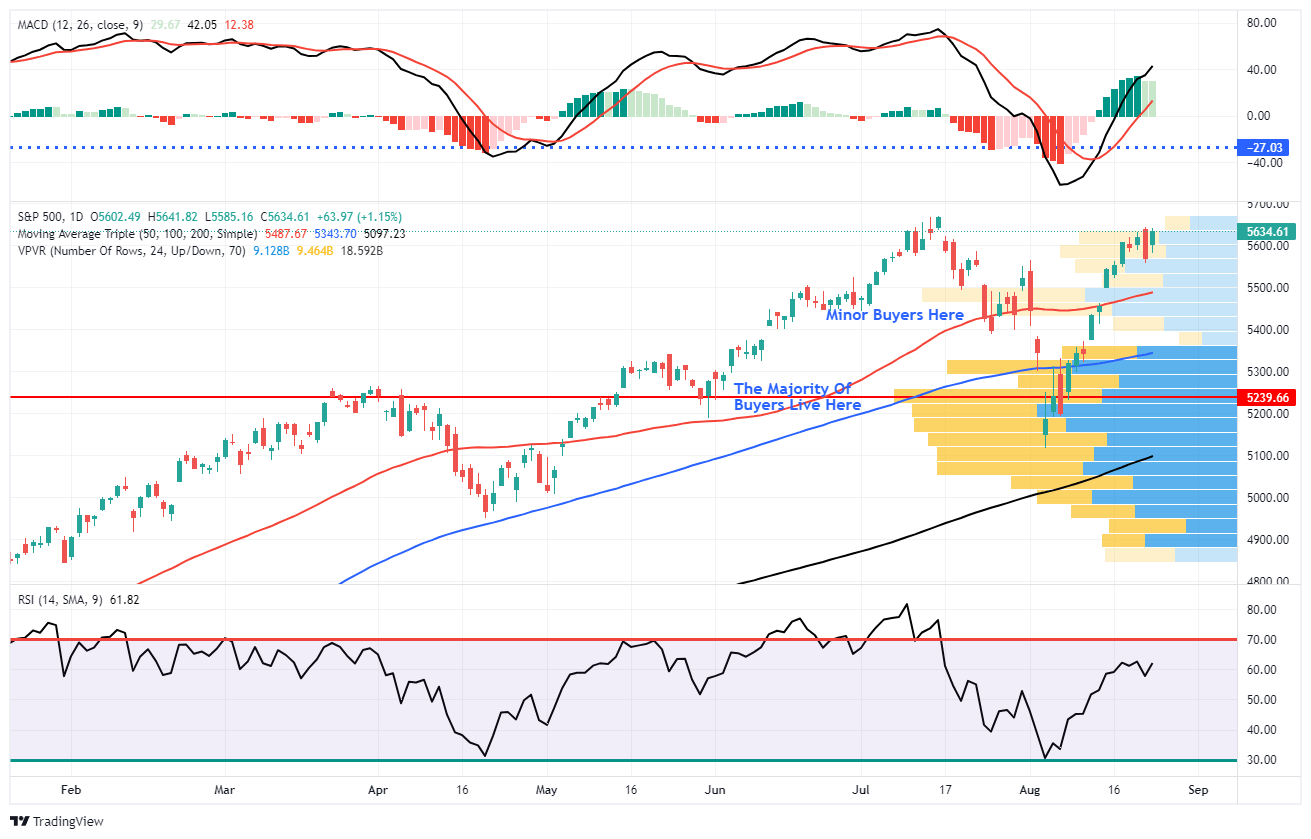

Wie bereits dargelegt ist der Aktienmarkt immer eine Funktion von Käufern und Verkäufern, die jeweils über eine Transaktion verhandeln. Es gibt zwar für jeden Verkäufer einen Käufer, aber die Frage ist immer "zu welchem Preis?"

Im derzeitigen Bullenmarkt wollen nur wenige Menschen verkaufen, so dass die Käufer die Preise immer weiter in die Höhe treiben müssen, um einen Verkäufer für die gewünschte Transaktion zu gewinnen. Solange das so ist und der Überschwang die Logik übersteigt, werden die Käufer weiterhin höhere Preise zahlen, um die Positionen zu erhalten, die sie besitzen wollen.

Das ist die eigentliche Definition der Greater-Fool-Theorie.

Irgendwann, aus welchen Gründen auch immer, ändert sich diese Dynamik jedoch. Die Käufer werden weniger, weil sie nicht mehr bereit sind, die höheren Preise zu zahlen. Wenn die Verkäufer den Wandel bemerken, werden sie sich beeilen, ihre Bestände an den schrumpfenden Pool von Käufern zu verkaufen. Schließlich beginnen die Verkäufer mit "Panikverkäufen", während die Käufer wegbleiben und die Preise einbrechen.

Mit anderen Worten: "Verkäufer wollen höhere Preise. Käufer wollen niedrigere Preise. "

Wir können sehen, wo die Käufer und Verkäufer "sitzen". Die folgende Abbildung zeigt, wo die höchsten Umsätze stattgefunden haben. Wie man sieht, gibt es auf dem aktuellen Niveau nur wenige Käufer. Das alte Wall-Street-Motto sagt alles - "Wenn alle gekauft haben, wer bleibt dann noch übrig, um zu kaufen".

Das macht den Markt anfälliger für Korrekturen. Tritt ein Ereignis ein, gibt es für jede Transaktion "willige Käufer" - allerdings zu deutlich niedrigeren Preisen.

Auch wenn sich die Probleme rund um den "Yen-Carry-Trade" zunächst schnell gelegt haben, ist das Risiko noch nicht gebannt. Die Bank of Japan ist nach wie vor bestrebt, die Zinsen zu erhöhen, während die Federal Reserve die Zinsen senkt.

Gleichzeitig hat der USD an Wert verloren und der Yen an Wert gewonnen. Bislang hat dies keine weiteren Nachschussforderungen der Hedgefonds ausgelöst. Sollte die zugrundeliegende Dynamik jedoch anhalten, steigt das Risiko eines weiteren "Ereignisses" deutlich an.

Angesichts der überkauften Märkte und der positiven Stimmung ist jetzt ein guter Zeitpunkt, die Portfolios neu zu gewichten und übermäßige Risiken abzubauen.

Handeln Sie klug!

Hinweis: Möchten Sie wissen, wie die erfolgreichsten Investoren ihre Portfolios gestalten? InvestingPro gibt Ihnen Zugang zu den Strategien und Portfolios von Top-Investoren. Zusätzlich erhalten Sie monatlich über 100 Aktienempfehlungen, die auf KI-gestützten Analysen basieren. Neugierig? Klicken Sie hier für mehr Informationen.