Es ist wieder die Zeit des Jahres, in der die Wall Street ihre Prognosen für die Marktentwicklung des kommenden Jahres aufstellt. Dabei gibt es eine Regel, die fast immer gilt: Die Wall Street sagt niemals ein schlechtes Jahr voraus. Das macht diese Vorhersagen oft fehlerhaft – und manchmal liegen sie sogar spektakulär daneben.

Ein Beispiel: Am 7. Dezember 2021 veröffentlichten wir einen Artikel über die Prognosen für 2022. Darin stand unter anderem die optimistische Einschätzung von Goldman Sachs (NYSE:GS):

„Eine Sache ist bei Goldman Sachs immer konstant: Sie sind 'bullisch'. Da die Märkte häufiger optimistisch als pessimistisch sind, zahlt sich diese Haltung natürlich aus – vor allem, wenn Ihr Unternehmen Produkte an Anleger verkauft, die genau diesen Optimismus hören wollen. Aber man darf nicht vergessen, dass Goldman Sachs genau dann falsch lag, als es am wichtigsten war – wie in den Jahren 2000 und 2008.“

Damals prognostizierte David Kostin, Chief Equity Strategist bei Goldman Sachs, einen Anstieg des S&P 500 um 9 % bis zum Jahresende 2022, was einem Indexstand von 5100 Punkten entsprochen hätte. Unter Einbeziehung der Dividenden sollte dies eine Gesamtrendite von 10 % ergeben.

Das Problem? Der S&P 500 beendete das Jahr keineswegs bei 5100 Punkten.

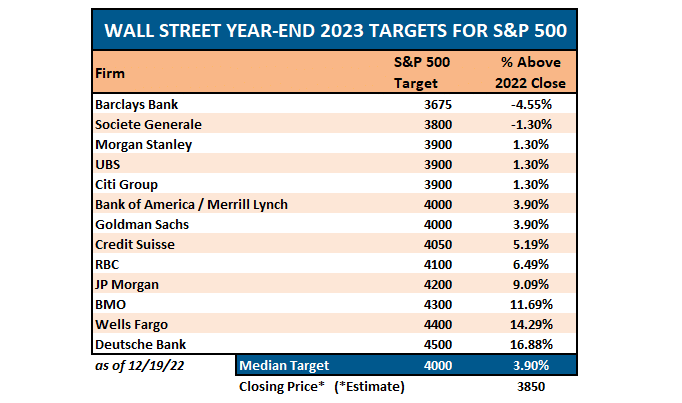

Dann, im Jahr 2022, erwartete die Wall Street für 2023 eine mickrige Rendite von nur 3,9 %.

Die Realität? Weit entfernt davon.

Für 2024 wurde der Anstieg der Bewertungen erneut unterschätzt, und der S&P 500 legte im Jahresverlauf fast 30 % zu.

Dass Analysten mit ihren Vorhersagen oft danebenliegen, hat dennoch nichts an der Tradition geändert, jedes Jahr von steigenden Renditen auszugehen. Passend dazu das Zitat:

„(Markt-)Vorhersagen sind schwierig... besonders wenn sie die Zukunft betreffen.“ – Niels Bohr

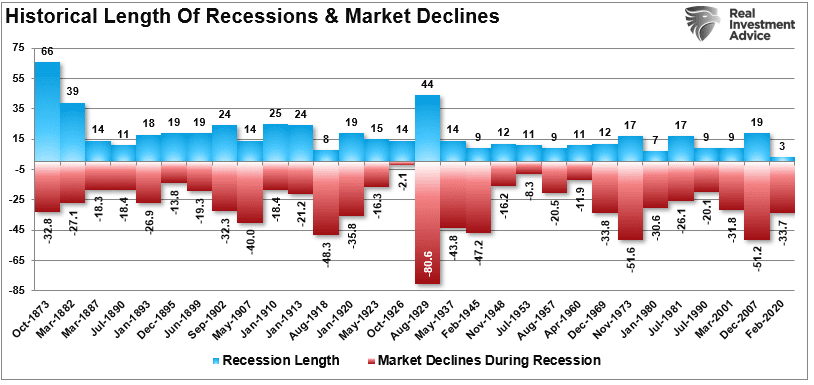

Da die Zukunft naturgemäß ungewiss ist, müssen Anleger sich auf harte Daten verlassen. Es geht darum, vergangene Ereignisse zu analysieren, das „Marktrauschen“ auszublenden und mögliche Ergebnisse zu erkennen. Doch genau hier liegt eine Schwäche der Wall Street: Ihre anhaltende Tendenz, unerwartete und zufällige Ereignisse zu ignorieren, die die Märkte immer wieder entscheidend prägen.

Die letzten Jahre haben uns dies deutlich vor Augen geführt – von Handelskriegen und Brexit über die Geldpolitik der Fed bis hin zu einer globalen Pandemie. Bezeichnend ist, dass viele Analysten diese Risiken ignorierten und unbeirrt optimistisch blieben, bis die Realität eine Korrektur erzwang.

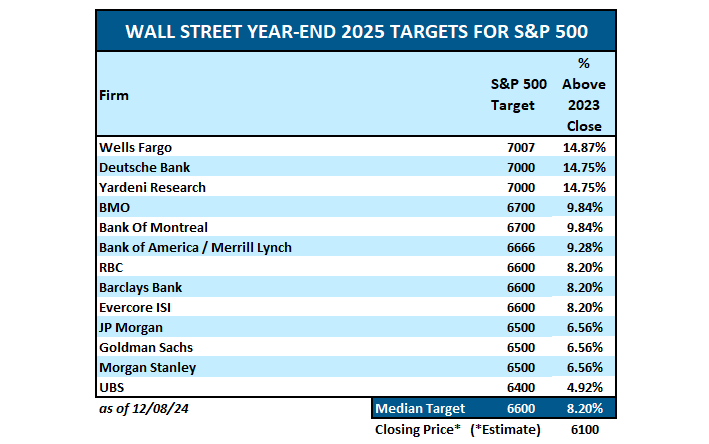

Und was ist mit 2025? Erste Prognosen für den S&P 500 zeigen ein bekanntes Bild: Die Wall Street bleibt optimistisch. Der Median der Vorhersagen deutet auf einen Anstieg auf 6600 Punkte hin, was einer Rendite von 8,2 % entspräche – nach zwei Jahren mit über 20 % allerdings enttäuschend.

Die Bandbreite der Schätzungen reicht von 5 % (UBS, SIX:UBSG) bis 14 % (Wells Fargo (NYSE:WFC), NYSE:WFC). Interessant ist dabei, dass keine einzige Prognose eine negative Rendite vorsieht.

Diese Vorhersagen sind jedoch wie immer mit Risiken verbunden.

Schätzung der künftigen Ergebnisse

Das Problem mit den aktuellen Prognosen für die Gewinnentwicklung ist, dass mehrere Faktoren eintreten müssten, um ein historisch hohes Ertragswachstum zu erreichen:

- Überdurchschnittliches Wirtschaftswachstum: Das Wirtschaftswachstum müsste deutlich über der durchschnittlichen Wachstumsrate der letzten 20 Jahre liegen.

- Abschwächung des Lohn- und Arbeitswachstums: Die historisch hohen Gewinnmargen könnten nur erhalten bleiben, wenn sich das Lohn- und Beschäftigungswachstum umkehrt – was eine erhebliche Herausforderung darstellt.

- Rückgang von Zinsen und Inflation: Sowohl die Zinssätze als auch die Inflation müssten auf ein außergewöhnlich niedriges Niveau zurückkehren.

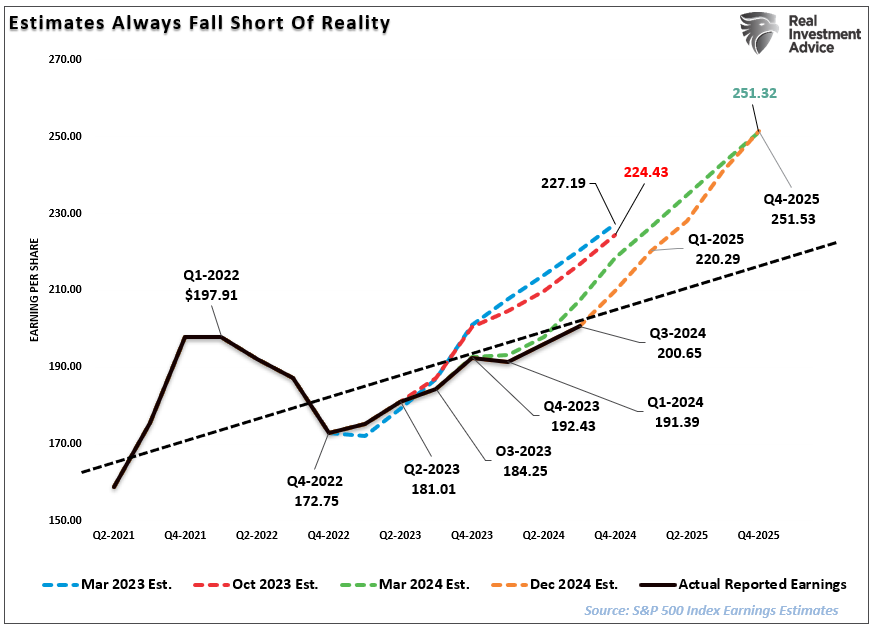

Auch wenn diese Bedingungen theoretisch möglich sind, erscheint ihre Kombination höchst unwahrscheinlich. Ein starkes Wirtschaftswachstum in einem Umfeld niedriger Zinsen und geringer Inflation ist praktisch ausgeschlossen. Falls die Fed tatsächlich die Zinsen weiter senkt – wie von vielen Ökonomen und Analysten erwartet –, würde dies eher auf eine Abschwächung des wirtschaftlichen Umfelds oder auf finanzielle Belastungen hinweisen. Solch ein Szenario wäre kaum mit den optimistischen Gewinnschätzungen von 251 USD pro Aktie für 2025 vereinbar, die einem Anstieg von etwa 19 % gegenüber Q4-2024 entsprechen. Zum Vergleich: Im Jahr 2023 gingen Schätzungen für 2024 zunächst von einem Gewinnwachstum von 14 % aus, doch letztlich betrug der Anstieg nur 9 %. Der langfristige historische Trend des Gewinnwachstums (seit 1900) liegt bei 7,7 %.

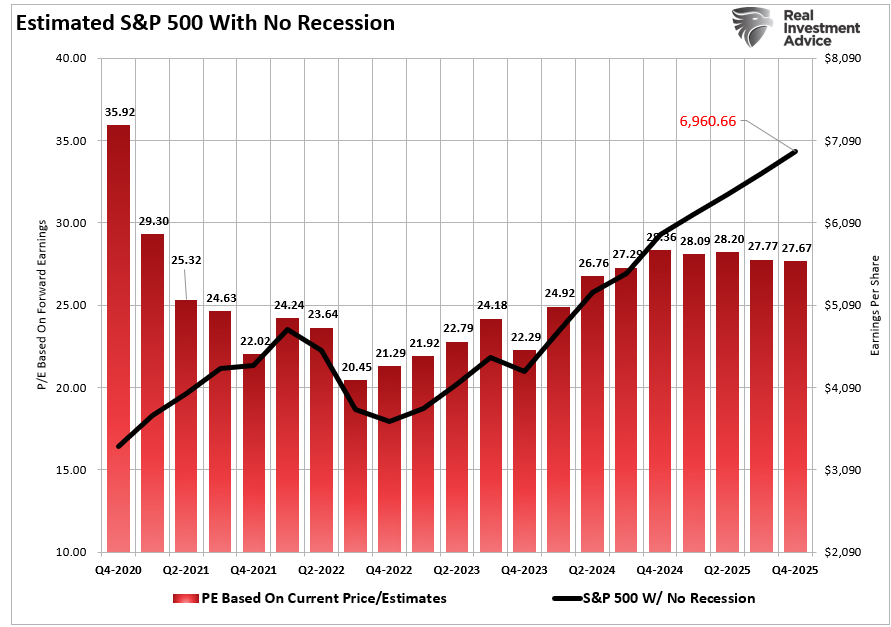

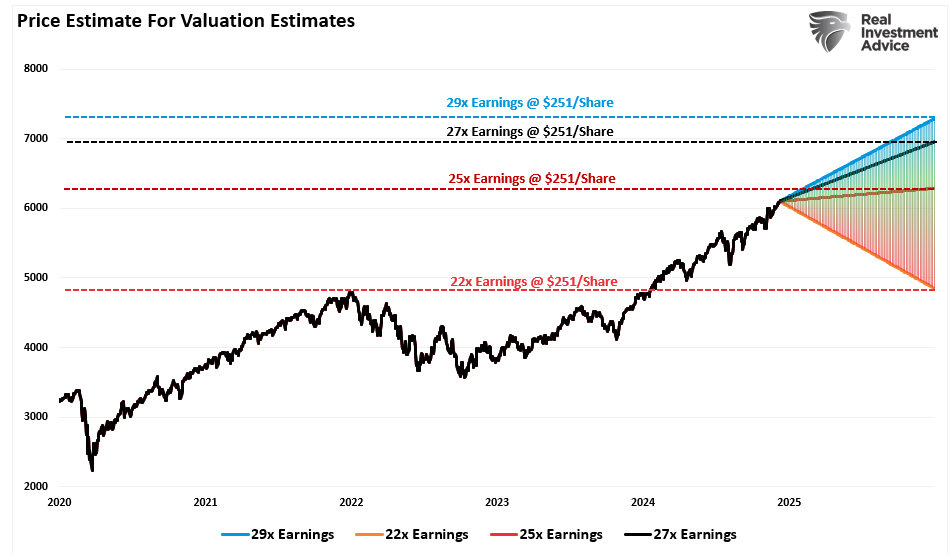

Auf Basis der aktuellen Schätzungen lassen sich zwei Hauptszenarien für den S&P 500 entwickeln – mit und ohne Rezession. Diese Szenarien beruhen auf unterschiedlichen Bewertungsmultiplikatoren, die sich an historischen Bandbreiten orientieren:

Angenommen, die aktuellen Gewinnprognosen von 251 USD pro Aktie sind korrekt, und die Bewertungen bleiben stabil. In diesem Fall könnte der S&P 500 2025 auf etwa 6960 Punkte steigen. Bei einem aktuellen Stand von rund 6100 Punkten würde dies einem Anstieg von etwa 14 % entsprechen.

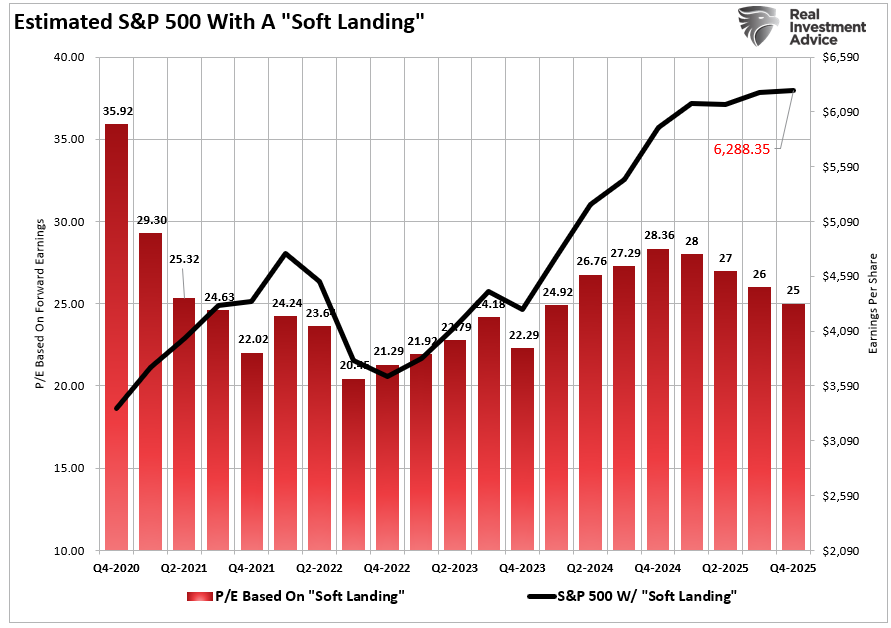

Falls die Konjunktur zwar nachlässt, aber keine Rezession eintritt, könnten sich die Bewertungen dem historischen Durchschnitt von einem 25-fachen KGV annähern. In diesem Szenario würde der Markt auf 6288 Punkte steigen, was einem Anstieg von lediglich 3 % entspräche.

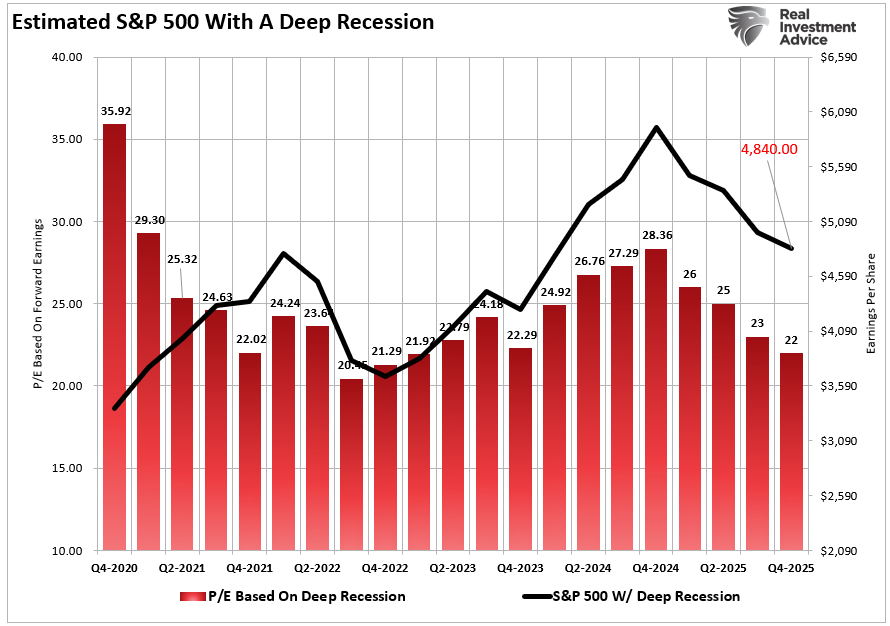

Sollten die USA in eine Rezession abrutschen – sei es aufgrund wirtschaftlicher, politischer oder kreditbezogener Ereignisse –, wäre ein Rückgang der Bewertungen auf das Niveau von 2022 (ein 22-faches KGV) wahrscheinlich. Dies würde einen Einbruch des S&P 500 auf etwa 4880 Punkte bedeuten, was einem Rückgang von 20 % gegenüber dem aktuellen Niveau entspricht.

Ein solcher Rückgang mag drastisch klingen, würde jedoch den typischen Mustern eines Bärenmarkts in einer Rezession entsprechen.

Natürlich gibt es neben diesen Szenarien auch andere mögliche Entwicklungen.

Vielleicht haben die Bullen recht

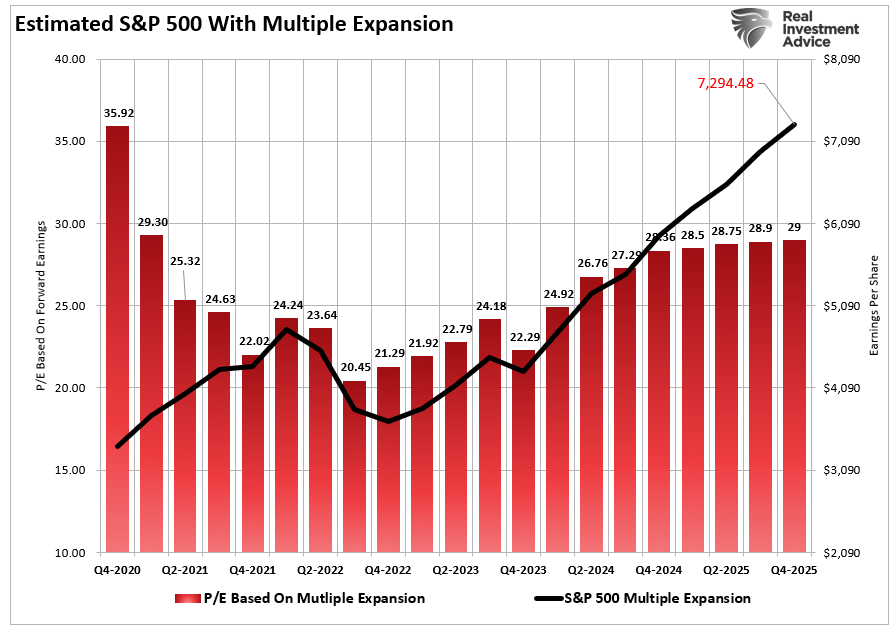

Es wäre unklug, für das Jahr 2025 kein Szenario zu berücksichtigen, das ein positives Ergebnis beinhaltet. Damit ein solches Szenario Realität wird, müssten allerdings mehrere entscheidende Faktoren zusammenkommen:

- Bestätigung der Gewinnschätzungen: Die Schätzung von 251 USD Gewinn pro Aktie für den S&P 500 bis Jahresende muss Bestand haben.

- Keine Rezession: Die Wirtschaft müsste trotz einer sinkenden Inflation eine Rezession vermeiden.

- Zinssenkungen durch die Fed: Die US-Notenbank müsste ihre Leitzinsen weiter senken, um den Markt zu stützen.

- Moderater Bewertungsanstieg: Die Kurs-Gewinn-Bewertung (KGV) müsste leicht auf das 29-Fache steigen.

Unter diesen Voraussetzungen könnte der S&P 500 bis Ende 2025 von etwa 6100 Punkten auf 7294 Punkte steigen. Das entspräche einer Jahresrendite von 19,5 %. Nach einem Anstieg von annualisierten über 20 % in den letzten zwei Jahren wäre ein weiteres starkes Jahr historisch betrachtet nicht ausgeschlossen. Vor allem dann, wenn die Marktpsychologie und die Liquiditätslage weiterhin positiv bleiben.

Die folgende Abbildung fasst vier mögliche Szenarien für den Markt im kommenden Jahr zusammen und verdeutlicht die potenzielle Bandbreite. Anleger können auf dieser Grundlage eigene Bewertungen und Zielsetzungen für 2024 ableiten.

Diese Analyse soll eine strukturierte Perspektive bieten, die unterschiedliche Entwicklungen und ihre Wahrscheinlichkeiten berücksichtigt. Sie ist kein Versuch, die Zukunft präzise vorherzusagen, sondern eine Methode, um die potenziellen Möglichkeiten der nächsten 12 Monate besser zu verstehen.

Fazit

Hier sind unsere Bedenken gegenüber dem eher optimistischen Szenario: Es basiert vollständig darauf, dass es keine Rezession gibt und die US-Notenbank (Fed) ihre geldpolitische Straffung zurücknimmt. Doch genau hier liegt das Problem: Wenn die Wirtschaft tatsächlich eine weiche Landung hinlegt, gibt es für die Fed keinen Grund, ihre Bilanzverkürzung rückgängig zu machen oder die Zinssätze drastisch zu senken.

Noch wichtiger ist, dass ein weiterer Anstieg der Asset-Preise die finanziellen Rahmenbedingungen lockern würde – was die Fähigkeit der Fed, die Inflation zu senken, beeinträchtigt. In einer solchen Situation blieben Beschäftigung und Lohnwachstum vermutlich stark, was den Inflationsdruck weiter erhöhen könnte.

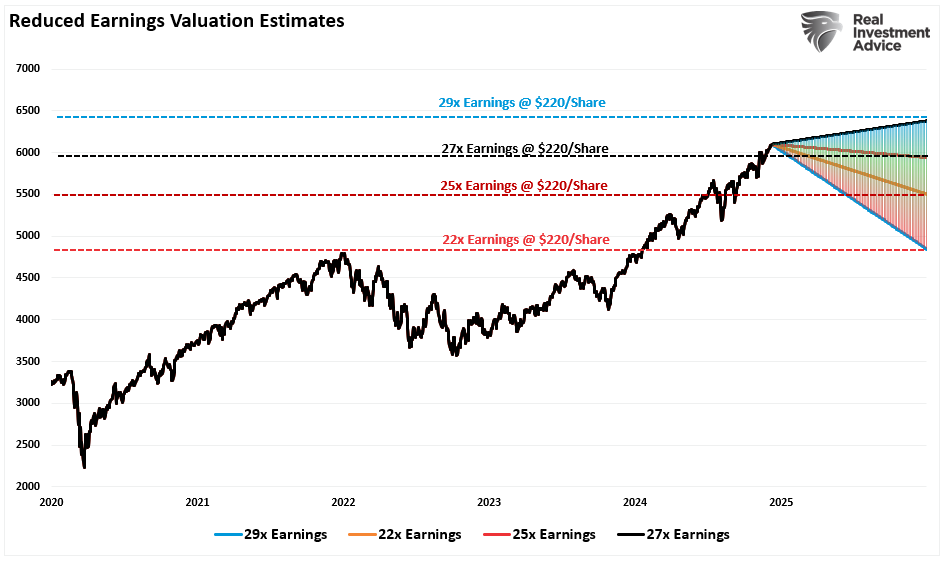

Das Aufwärtsszenario ist zwar möglich, doch das Jahr 2025 dürfte dennoch herausfordernd werden. Der Markt wird bereits zu hohen Bewertungen gehandelt, und selbst bei einer „sanften Landung“ könnten sich die Unternehmensgewinne abschwächen. Das würde es schwieriger machen, die aktuellen Bewertungen zu rechtfertigen. Sollten die Gewinne in Richtung ihres langfristigen Trends sinken, könnten die Schätzungen bis Ende 2025 auf etwa 220 USD pro Aktie fallen.

Diese Annahme verändert das Bild für Aktien erheblich: Im optimistischsten Szenario könnte der S&P 500 auf 6380 Punkte steigen, was einem Plus von etwa 4,5 % entspräche. Alle anderen Szenarien zeigen jedoch Verluste – von moderaten 2,6 % bis hin zu Rückgängen von über 20 %.

Wir vermuten, dass die Realität irgendwo zwischen diesen Extremen liegen wird. Ein optimistisches Szenario, in dem die Gewinne sinken und die lockere Geldpolitik die Anleger dazu bewegt, höhere Bewertungen zu akzeptieren, mag kurzfristig möglich sein. Doch auf lange Sicht bleiben die Bewertungen durch die zugrunde liegenden Erträge begrenzt.

Als Anleger hoffen wir auf niedrigere Bewertungen und Kaufgelegenheiten, da diese das beste Potenzial für langfristige Erträge bieten. Doch der Weg dorthin dürfte mit schmerzhaften Marktkorrekturen verbunden sein – ein Preis, den viele nur ungern zahlen wollen.

Eines steht fest: Für das Jahr 2025 droht ein signifikantes Risiko schwacher Renditen.

Das sind die Fakten, die uns die Zahlen zeigen.