In den USA gab es die sehr erfolgreiche Fernsehserie "Die wilden Siebziger", die von 1998 bis 2006 ausgestrahlt wurde und von sechs Jugendfreunden handelte, die Ende der 70er Jahre in Wisconsin lebten. Die Ironie dabei war, dass die Schauspieler, die die Teenager spielten, natürlich nicht in den späten 70er Jahren geboren waren und diese Zeit nie erlebt hatten. Viele Menschen können sich ein Leben ohne Internet, Kabelfernsehen, Handy und Social Media gar nicht mehr vorstellen. Furchtbar!

Dennoch suggerieren heute - fast 50 Jahre später - Finanzkommentatoren, von denen viele damals noch gar nicht gelebt haben, dass sich die Inflation und die Renditen wie in den "wilden Siebzigern“ entwickeln werden. Es ist durchaus nachvollziehbar, dass der Anstieg der Inflation und der Zinsen von historischen Tiefstständen aus Anlass zur Sorge gibt. James Bullard sagte, dass "... Inflation ein gefährliches Problem ist", weshalb die Fed dann auch die Konsequenzen zog.

"Als die US-Notenbank im vergangenen Jahr eine aggressive Kampagne zur Bekämpfung der Inflation startete, tat sie dies mit dem Ziel, eine schmerzhafte Wiederholung der 1970er Jahre zu vermeiden, als die Inflation außer Kontrolle geriet und eine wirtschaftliche Flaute folgte." - CNN

Die Sorge um eine "Inflationsspirale" bleibt bei ihren derzeitigen geldpolitischen Entscheidungen das Hauptanliegen der Fed. Das hat auch viele Ökonomen dazu veranlasst, auf historische Entwicklungen zurückzublicken und die Zeit der "wilden Siebziger" als Maßstab zu nehmen, um ihre Besorgnisse über ein Wiederaufleben der Inflation zu begründen.

"Der damalige Vorsitzende der Federal Reserve, Arthur Burns, hob die Zinssätze zwischen 1972 und 1974 drastisch an. Als die Wirtschaft dann schrumpfte, änderte er den Kurs und begann, die Zinsen zu senken.

Die Inflation kehrte später zurück und ließ Paul Volcker, der 1979 die Leitung der Fed übernahm, keine Alternativen, so Richardson. Volcker konnte die zweistellige Inflation eindämmen - allerdings nur, indem er die Kreditkosten so stark anhob, dass es Anfang der 1980er Jahre zu zwei aufeinander folgenden Rezessionen kam, die die Arbeitslosigkeit zeitweise auf über 10 % steigen ließen.

‘Wenn die Inflation jetzt nicht gestoppt wird, wird sie nicht aufhören, sondern noch schlimmer werden', sagte Richardson, Wirtschaftsprofessor an der University of California."

Es wäre jedoch eine zu grobe Vereinfachung, wenn man behaupten würde, Burns habe sich geirrt und Volcker habe Recht gehabt. Der Grund dafür ist, dass die Wirtschaft heute eine ganz andere ist als zu Zeiten der wilden Siebziger.

Heute ist nicht 1970

In den 70er Jahren führte die Fed einen Kampf gegen die Inflation. Das Ende des Bretton-Woods-Abkommens und das Scheitern der Lohn- und Preiskontrollen in Verbindung mit einem Ölembargo ließen die Inflation in die Höhe schnellen. Die Märkte brachen unter der Last der steigenden Zinsen zusammen. Anhaltende Ölpreisschocks, steigende Lebensmittelkosten, Löhne und Budgetprobleme führten dann zum Ende des Jahrzehnts zur Stagflation.

Am bemerkenswertesten war die Inflationsbekämpfung der Fed. Heute hebt die Fed die Zinssätze an, um den durch exogene Faktoren verursachten Inflationsdruck zu dämpfen. Ende der siebziger Jahre war die Ölkrise die Ursache für den Inflationsdruck, der durch die Auswirkungen der Ölpreise auf die stark auf das verarbeitende Gewerbe ausgerichtete Wirtschaft entstand. Heute ist die Inflation auf geldpolitische Interventionen zurückzuführen, die die Nachfrage in einer auf der Angebotsseite beschränkten Wirtschaft ankurbeln.

Das ist ein kritischer Punkt. Während der siebziger Jahre war die Wirtschaft hauptsächlich auf das verarbeitende Gewerbe ausgerichtet, die einen hohen Multiplikatoreffekt auf das Wirtschaftswachstum hatte. Heute hat sich das Verhältnis umgekehrt, und der größte Teil der Wirtschaftstätigkeit entfällt auf den Dienstleistungssektor. Dienstleistungen sind zwar wichtig, haben aber nur einen sehr geringen Multiplikatoreffekt auf die Wirtschaftstätigkeit.

Einer der Hauptgründe ist, dass Dienstleistungen ein geringeres Lohnwachstum erfordern als das verarbeitende Gewerbe.

Zwar sind die Löhne in den letzten Jahren angestiegen, allerdings geschah dies infolge des Konjunkturabschwungs, der eine Angebots-/Nachfragelücke in der Beschäftigungsmatrix schuf. Wie gezeigt, ist der Prozentsatz der Vollzeitbeschäftigung an der Bevölkerung während der Pandemie stark gefallen. Sobald jedoch die Vollbeschäftigung wieder das Niveau vor der Pandemie erreicht hat, geht das Lohnwachstum aufgrund der Wiederherstellung der Kontrolle der Arbeitgeber über die Gleichung Arbeit/Lohn zurück.

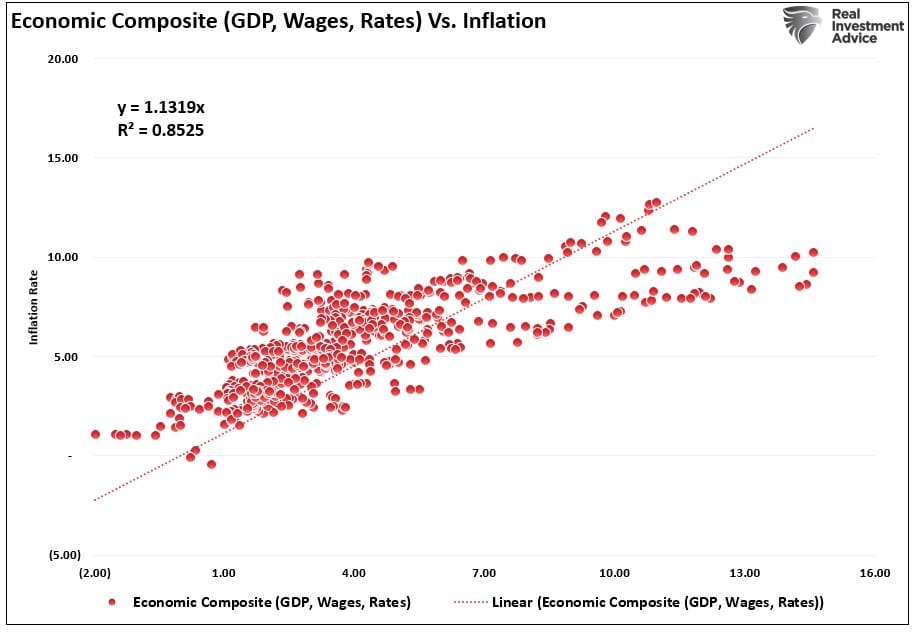

Darüber hinaus besteht seit den 1970er Jahren bis heute eine starke Korrelation zwischen Löhnen, Zinssätzen und Wirtschaftswachstum. Daraus lässt sich schließen, dass die Inflation aufgrund des Ungleichgewichts zwischen Angebot und Nachfrage, das durch die Lockdowns hervorgerufen worden ist, zwar gestiegen ist, die Rückkehr zur Normalität jedoch zu einem Rückgang der Inflation im Zuge der Verlangsamung der Wirtschaftstätigkeit führen wird.

Mit einer Korrelation von 85 % erfolgt der Rückgang der Inflation parallel zu Wirtschaftswachstum, Zinsen und Löhnen.

Im Gegensatz zu den 70er Jahren, in denen das Wirtschaftswachstum und die Löhne stetig stiegen, was höhere Zinssätze und eine höhere Inflation ermöglichte, gibt es einen einzigen Grund, warum eine Wiederauflage der damaligen Entwicklung völlig unmöglich ist.

Die Schuldenlast und die wirtschaftliche Schwäche

Das Bemerkenswerte an der Sendung "Die wilden Siebziger" war, dass sie die Ereignisse nach dem Zweiten Weltkrieg darstellte.

Nach dem Zweiten Weltkrieg waren die USA der "Last Man Standing." Frankreich, England, Russland, Deutschland, Polen, Japan und andere waren am Boden zerstört und waren kaum in der Lage, genug für sich selbst zu produzieren. Amerika erlebte sein größtes Wirtschaftswachstum, als die "Boys of War" nach Hause zurückkehrten, um mit dem Wiederaufbau eines vom Krieg verwüsteten Globus zu beginnen.

Und das war nur der Anfang.

In den späten 50er Jahren starteten die USA voll durch, als die Menschheit ihre ersten Schritte ins All machte. Das Wettrennen im Weltraum, das fast zwei Jahrzehnte dauerte, führte zu Innovations- und Technologiesprüngen, die den Weg für die Zukunft der USA ebneten.

Diese Fortschritte in Verbindung mit der Industrie und dem verarbeitenden Gewerbe förderten ein starkes Wirtschaftswachstum, höhere Sparquoten und Kapitalinvestitionen, was wiederum zu höheren Zinssätzen führte.

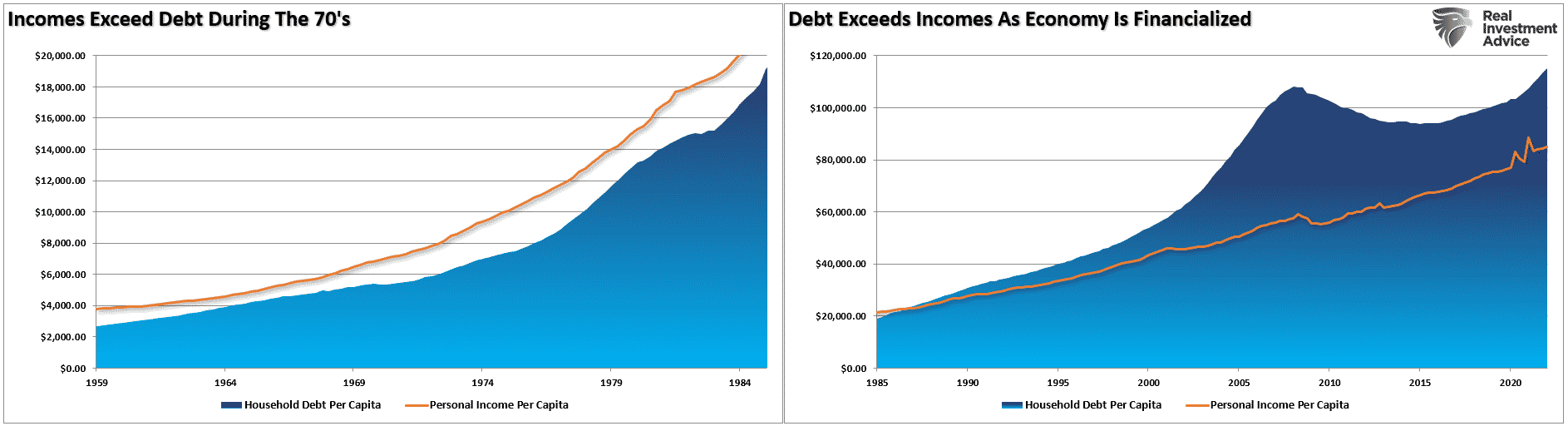

Außerdem hatte die Regierung kein Defizit, das Verhältnis zwischen Schulden und Nettovermögen der privaten Haushalte lag bei etwa 60 %. So konnte der Durchschnittshaushalt seinen Lebensstandard aufrechterhalten, als die Inflation zunahm und die Zinssätze entsprechend stiegen. Die Grafik zeigt den Unterschied zwischen der Verschuldung der privaten Haushalte und ihrem Einkommen in der Zeit vor und nach der Ära der Finanzialisierung.

Angesichts des hohen Staatsdefizits mit einem Schuldenstand von mehr als 32 Bio. USD, der Rekordverschuldung der Verbraucher und des schwachen Wirtschaftswachstums sind die Verbraucher nur begrenzt in der Lage, höhere Inflationsraten und Zinsen zu verkraften.

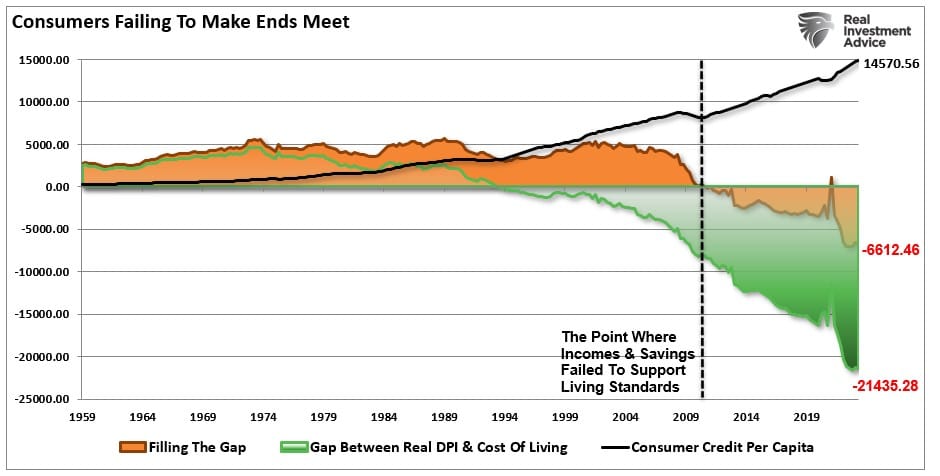

Die "Lücke" zwischen Einkommen und Ersparnissen zur Aufrechterhaltung des Lebensstandards hat, wie bereits erwähnt, ein Rekordniveau erreicht. Die Abbildung zeigt die derzeitige Lücke zwischen den inflationsbereinigten Lebenshaltungskosten und der Spanne zwischen Einkommen und Ersparnissen. Derzeit sind jährlich mehr als 6.500 Dollar an Schulden erforderlich, um die "Lücke" zu schließen

Es ist nicht das Gleiche

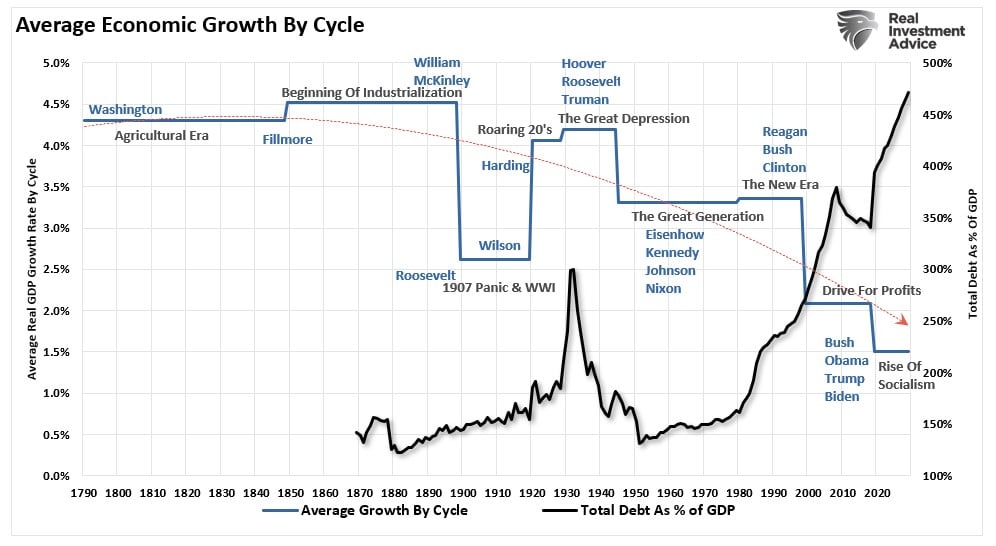

Während die Fed derzeit "den Kampf ihres Lebens" führt und versucht, die Inflation zu bekämpfen, sind die wirtschaftlichen Gegebenheiten heute ganz anders. Aufgrund der hohen Schuldenlast benötigt die Wirtschaft niedrigere Zinssätze, um auch nur ein mageres Wirtschaftswachstum von 2 % aufrechtzuerhalten. Solche Niveaus wurden in der Vergangenheit als Werte von "vor der Rezession" angesehen, heute hingegen hoffen Ökonomen, dass sie beibehalten werden.

Das ist einer der Hauptgründe, warum sich das Wirtschaftswachstum weiterhin auf Sparflamme entwickeln wird. Und es signalisiert folgendes für die wirtschaftliche Entwicklung:

- Häufigere Rezessionsschübe,

- Niedrigere Aktienmarktrenditen und

- Ein stagflationäres Umfeld, weil das Lohnwachstum stagniert, während die Lebenshaltungskosten steigen.

Strukturelle Veränderungen der Beschäftigung, demografische Entwicklungen und deflationärer Druck aufgrund von Produktivitätsveränderungen werden diese Probleme noch verstärken.

Auch wenn viele meinen, die Federal Reserve mache sich Sorgen um die Ereignisse der 70er Jahre-Show, können wir uns glücklich schätzen, wenn wir die wirtschaftliche Stärke haben, die eine solche Sorge rechtfertigt.

Größere Sorgen sollte sich die Fed machen, wenn die Auswirkungen höherer Zinsen zu einem finanziellen Bruch in einem schuldenabhängigen Finanzsystem führen.