Die Wall Street senkt ihre Gewinnschätzungen im Vorfeld der Berichtssaison für das zweite Quartal weiter deutlich. Und obwohl die Analysten die Messlatte für die Unternehmensgewinne niedriger legen, sind die Aktienmärkte in den letzten Monaten kräftig gestiegen.

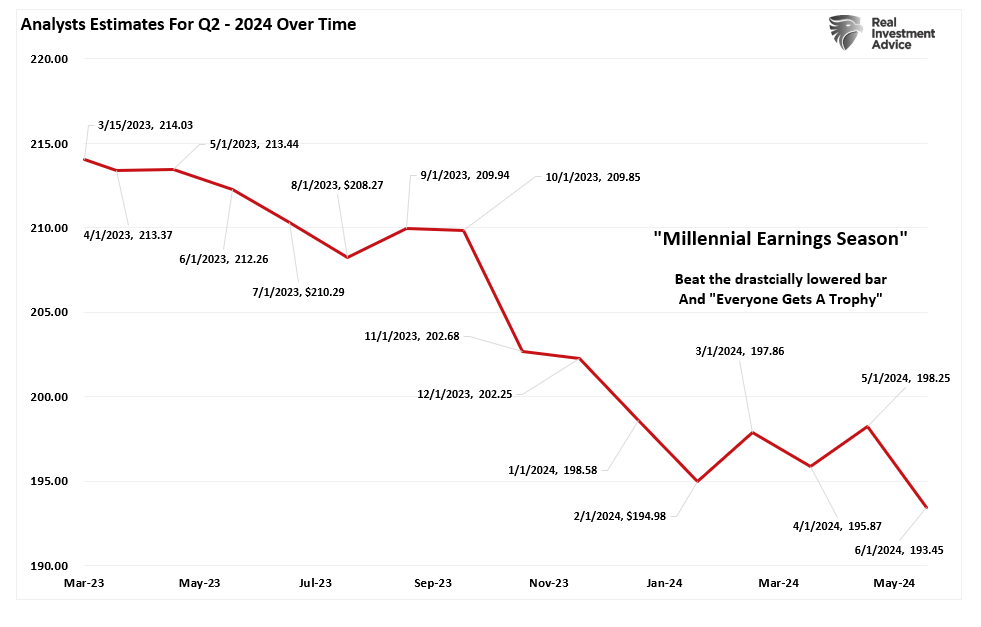

Wie bereits erwähnt, überrascht es nicht, dass ein hoher Prozentsatz der Unternehmen die Schätzungen der Wall Street "schlägt". Der hohe Anteil der "Outperformer" ist natürlich wie immer auf die starken Abwärtsrevisionen der Analystenschätzungen zu Beginn der Berichtsperiode zurückzuführen. Die folgende Grafik zeigt die Veränderungen der Schätzungen für das zweite Quartal im Vergleich zu den ersten Schätzungen der Analysten im März. In den letzten 30 Tagen haben die Analysten ihre Schätzungen um rund 5 USD je Aktie nach unten revidiert.

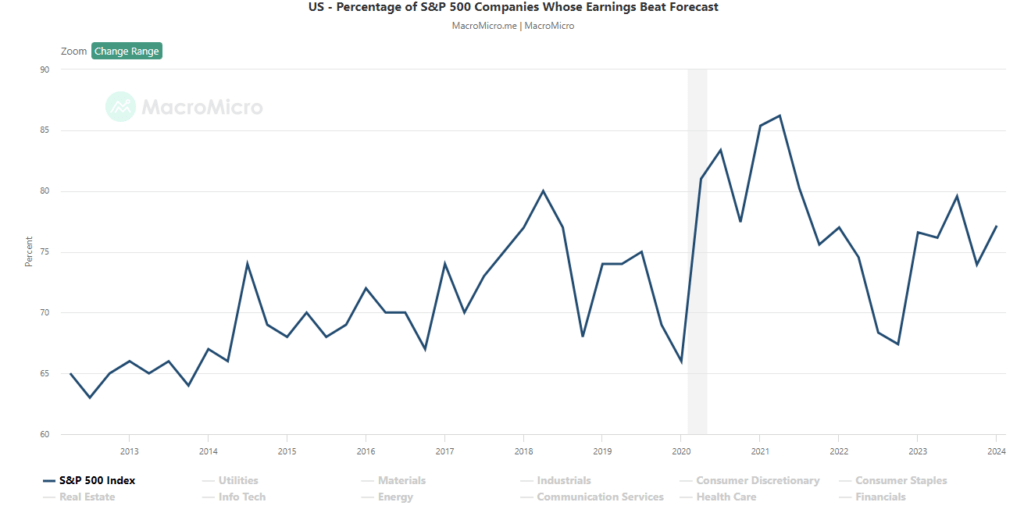

Aus diesem Grund nennen wir sie die "Millennial Earnings Season". An der Wall Street werden die Schätzungen im Vorfeld der Berichtssaison ständig nach unten korrigiert, damit "jeder einen Preis gewinnt". Das lässt sich leicht an der Zahl der Unternehmen ablesen, die in jedem Quartal die Schätzungen übertreffen, unabhängig von der Wirtschafts- und Finanzlage. Seit dem Jahr 2000 haben rund 70 % der Unternehmen die Schätzungen regelmäßig um 5 % übertroffen, seit 2017 ist dieser Durchschnitt auf rund 75 % gestiegen. Auch diese "Beat Rate" wäre deutlich geringer, wenn die Anleger die Analysten für ihre ursprünglichen Schätzungen verantwortlich machen würden.

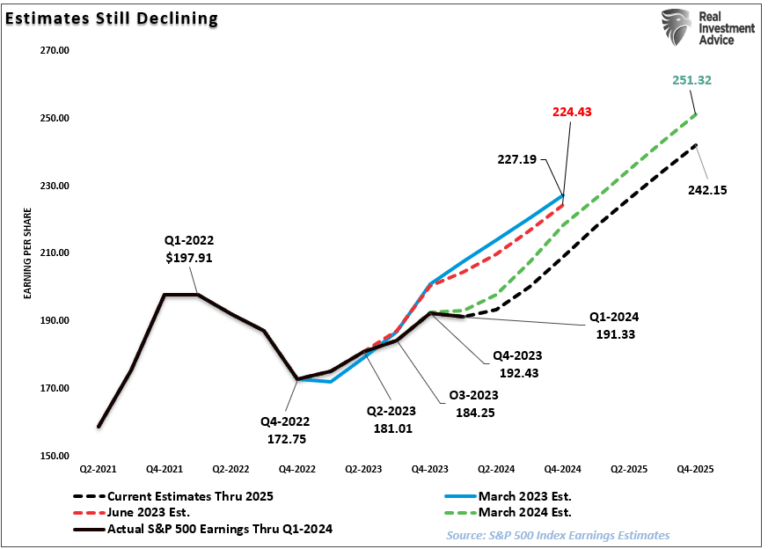

Die Analysten bleiben per Saldo optimistisch in Bezug auf die Gewinnentwicklung, auch wenn sich das Wirtschaftswachstum aufgrund der hartnäckigen Inflation und der geringeren Liquidität verlangsamt. Trotz des Rückgangs der Gewinnschätzungen für das zweite Quartal gehen die Analysten weiterhin davon aus, dass das erste Quartal 2023 den Tiefpunkt des Gewinnrückgangs markierte. Und das, obwohl die Zinserhöhungen der Fed und die Verschärfung der Kreditvergabebedingungen der Banken das Wirtschaftswachstum bremsen werden.

Zwischen März und Juni dieses Jahres haben die Analysten ihre Erwartungen für 2025 jedoch um rund 9 USD/Aktie gesenkt.

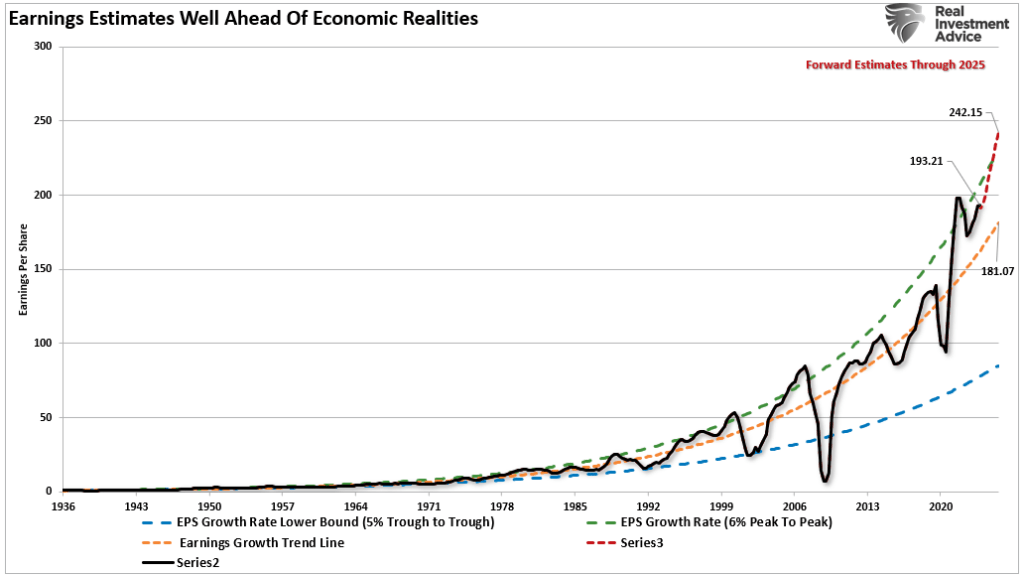

Aber auch bei nach unten korrigierten Zukunftserwartungen bleiben die Gewinnschätzungen vom langfristigen Wachstumstrend abgekoppelt.

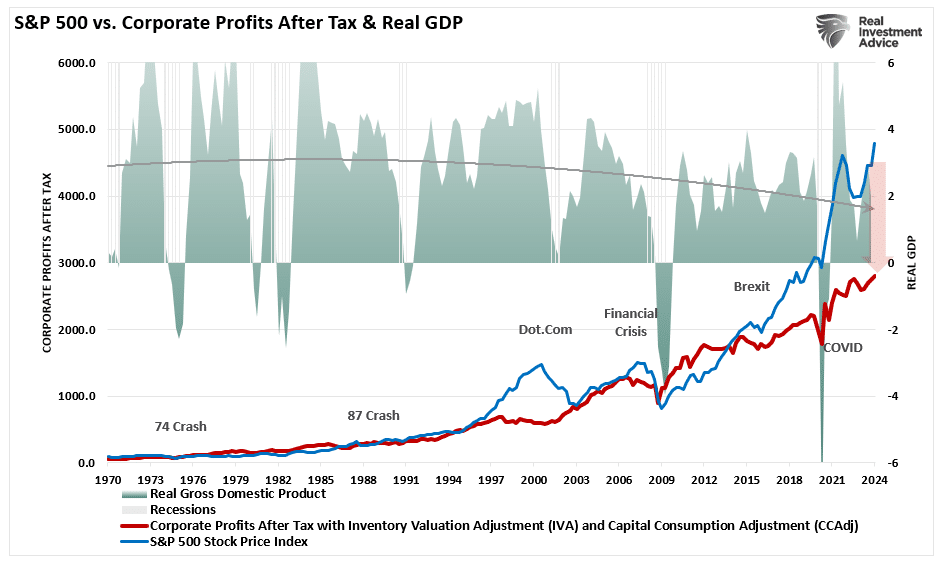

Wie bereits an anderer Stelle erwähnt, muss das Wirtschaftswachstum, aus dem die Erlöse und Gewinne resultieren, ebenfalls kräftig zunehmen, damit die Gewinne in diesem Tempo steigen können.

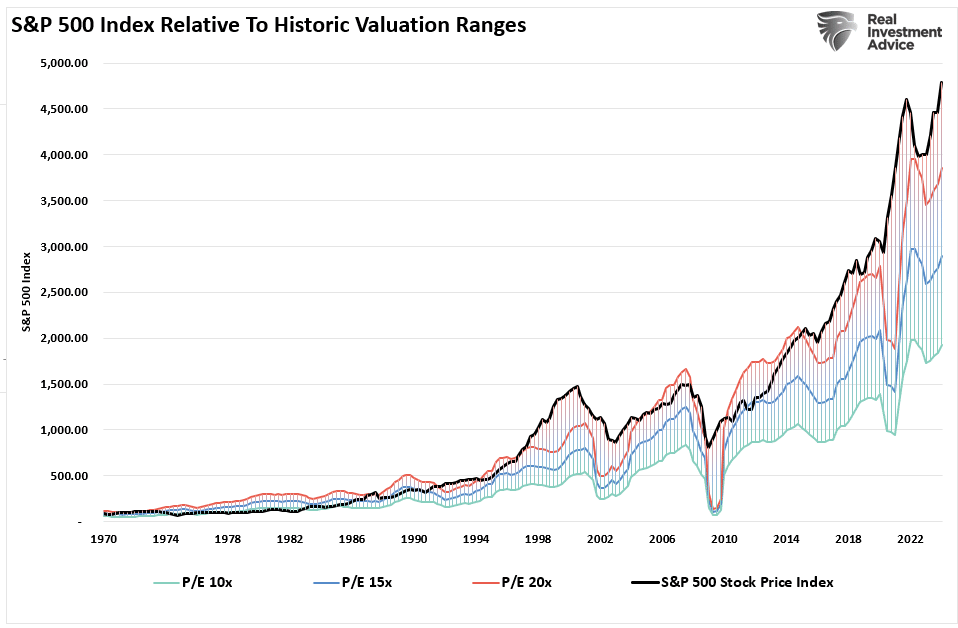

Seit 1947 ist der Gewinn pro Aktie um 7,72 % gestiegen, während die Wirtschaft jährlich um 6,35 % gewachsen ist. Diese enge Beziehung zwischen den Wachstumsraten ist logisch, wenn man bedenkt, welche wichtige Rolle die Konsumausgaben in der BIP-Gleichung spielen. Die nominalen Aktienkurse, inklusive Dividenden, stiegen im Durchschnitt um 9,35 % pro Jahr. Doch eine Rückkehr zu den fundamentalen Wirtschaftswachstumsraten ist unausweichlich, da Unternehmensgewinne von Faktoren wie Konsumausgaben, Investitionen, Importen und Exporten abhängen. Derzeit haben sich die Aktienkurse erheblich von den zugrunde liegenden Unternehmensgewinnen entfernt, was auf eine bevorstehende Korrektur hindeutet.

Für Investoren ist dies insofern wichtig, als es Auswirkungen auf die "Bewertungen" haben wird.

Angesichts der aktuellen Wirtschaftsprognosen - von Wall Street bis Fed - sind hohe Wachstumsraten unwahrscheinlich. Die Daten signalisieren aber auch, dass eine Rückkehr zum Mittelwert durchaus möglich ist.

- Mega Sommer-Deal: Profitieren Sie von unserem unschlagbaren Sommerangebot und sichern Sie sich bis zu 60 % Rabatt mit dem Coupon Code PROTRADER. Werden Sie Mitglied bei InvestingPro und nutzen Sie unsere KI-gestützten Börsenstrategien und Tools für nur 7,40 Euro pro Monat (nur 24 Cent pro Tag!). Holen Sie sich jetzt Ihre 1-Jahres-Pro-Mitgliedschaft und seien Sie bestens gerüstet für den nächsten Bullenmarkt! KLICKEN SIE HIER und starten Sie noch heute!

Die Rückkehr zum Mittelwert

Nach den pandemiebedingten Maßnahmen der Geldpolitik und dem Abwürgen der Konjunktur kehrt die Wirtschaft langsam zur Normalität zurück. Diese Normalität sieht natürlich ganz anders aus als die wirtschaftliche Aktivität, die wir in den letzten Jahren erlebt haben. Viele Faktoren sprechen dafür, dass das Wirtschaftswachstum und damit auch die Gewinne in den kommenden Jahren geringer ausfallen werden.

- Rückkehr zu langsamerem Wirtschaftswachstum mit Rezessionsgefahr: Die Wirtschaft steht vor einem Szenario des verlangsamten Wachstums, und eine Rezession könnte drohen.

- Nachlassende Inflation reduziert Preissetzungsmacht: Sinkende Inflation bedeutet für Unternehmen eine eingeschränkte Fähigkeit, Preise zu erhöhen.

- Fehlende künstliche Nachfrageanreize: Es gibt keine externen Stimuli mehr zur Unterstützung der Nachfrage.

- Vorwegnahme des Konsums bremst künftige Nachfrage: Die Konsumvorwegnahme der letzten drei Jahre mindert die zukünftige Nachfrage erheblich.

- Anhaltend hohe Zinsen dämpfen Konsum: Dauerhaft hohe Zinssätze belasten den Konsum und erhöhen die Kreditkosten.

- Verringerte Ersparnisse und höhere Verschuldung der Verbraucher: Verbraucher haben ihre Ersparnisse aufgebraucht und sind stärker verschuldet.

- Von Knappheiten zu Überschüssen in Lagerbeständen: Frühere Bestandsengpässe haben sich nun in Überschüsse verwandelt.

Interessanterweise wird diese Umkehr der Aktivität durch das 'Vakuum' verstärkt, das entsteht, wenn der Verbrauch aus späteren Jahren vorgezogen wird.

"Wir haben bereits früher auf das Problem hingewiesen, das mit den laufenden geldpolitischen Interventionen verbunden ist. Insbesondere die fiskalpolitischen Maßnahmen nach dem pandemiebedingten Konjunktureinbruch haben zu einem Nachfrageschub und beispiellosen Unternehmensgewinnen geführt".

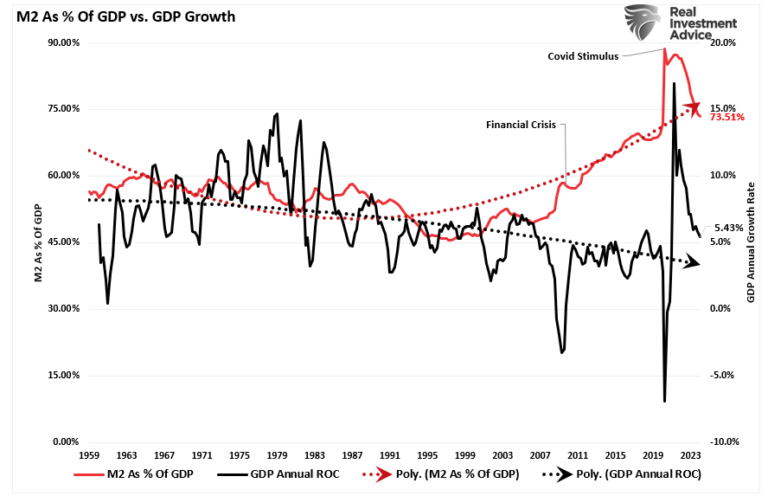

Wie nachfolgend dargestellt, ist der Anstieg der Geldmenge M2 nun vorbei. Ohne weitere Anreize sollten die Unternehmensgweinne nun auf wirtschaftlich tragfähigere, niedrigere Niveaus zurückgehen.

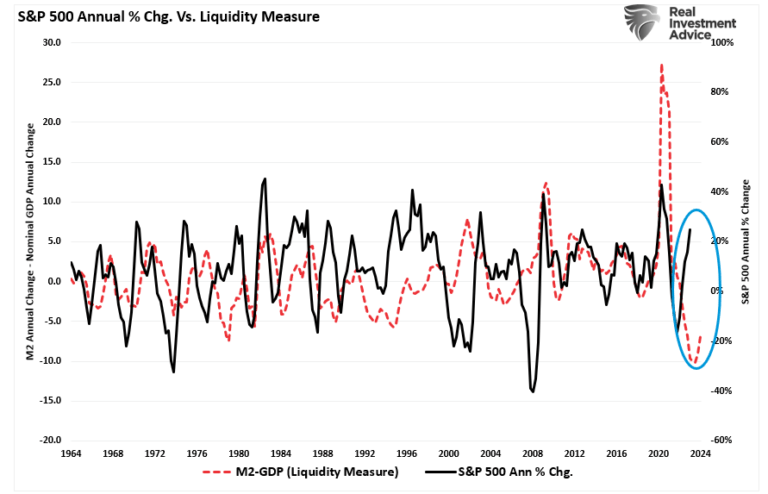

Auch wenn in den Medien oft behauptet wird, dass die "Börse nicht die Wirtschaft ist", so ist es doch die Wirtschaftstätigkeit, die, wie bereits erwähnt, die Umsätze und Gewinne der Unternehmen generiert. Daher können Aktien über längere Zeiträume nicht schneller steigen als die Wirtschaft wächst. Es gibt eine akzeptable Korrelation zwischen der Expansion und Kontraktion der Geldmenge M2 abzüglich des BIP-Wachstums (ein Maß für überschüssige Liquidität) und der jährlichen Veränderungsrate des S&P 500. Gegenwärtig scheint die Abweichung nicht haltbar zu sein. Noch bemerkenswerter ist, dass sich die aktuelle prozentuale jährliche Veränderung des S&P 500 einem Niveau nähert, das Umkehrungen dieser Wachstumsrate vorausging.

Entweder sinkt also die annualisierte Rendite des S&P 500 aufgrund der Neubewertung des Marktes bei geringer als erwartet ausfallenden Gewinnwachstumsraten oder der Liquiditätsindikator steigt bald stark an.

Die Bewertungen bleiben ein Risikofaktor

Das Problem, dass die Wall Street die Gewinnerwartungen immer weiter senkt, indem sie ihre Schätzungen nach unten korrigiert, sollte offensichtlich sein. Wenn man davon ausgeht, dass die Wall Street mit ihren Gewinnprognosen wirbt, zahlen die Anleger zu viel für ihre Investitionen. Es liegt auf der Hand, dass ein zu hoher Preis für eine Investition heute zu geringeren zukünftigen Renditen führt.

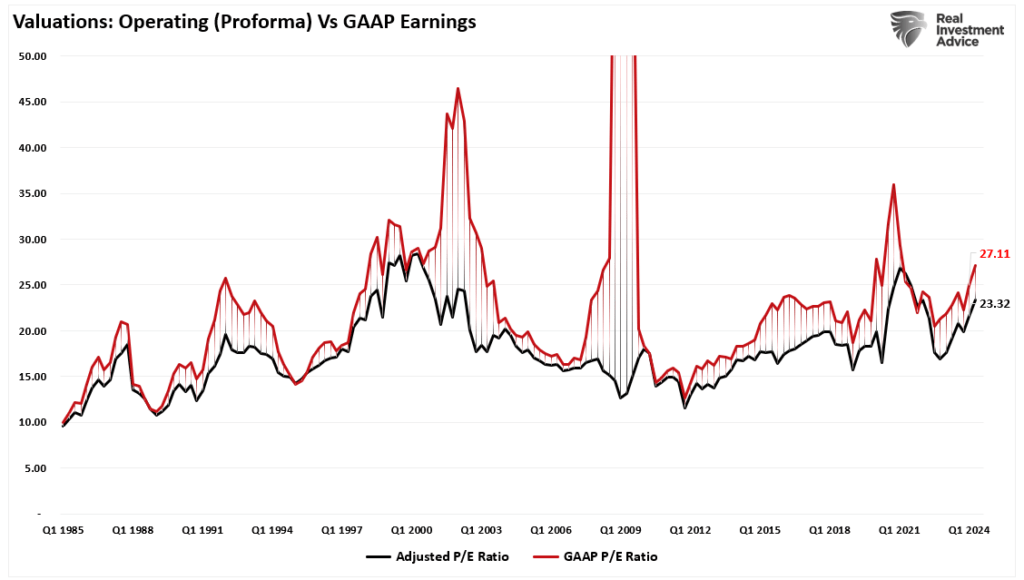

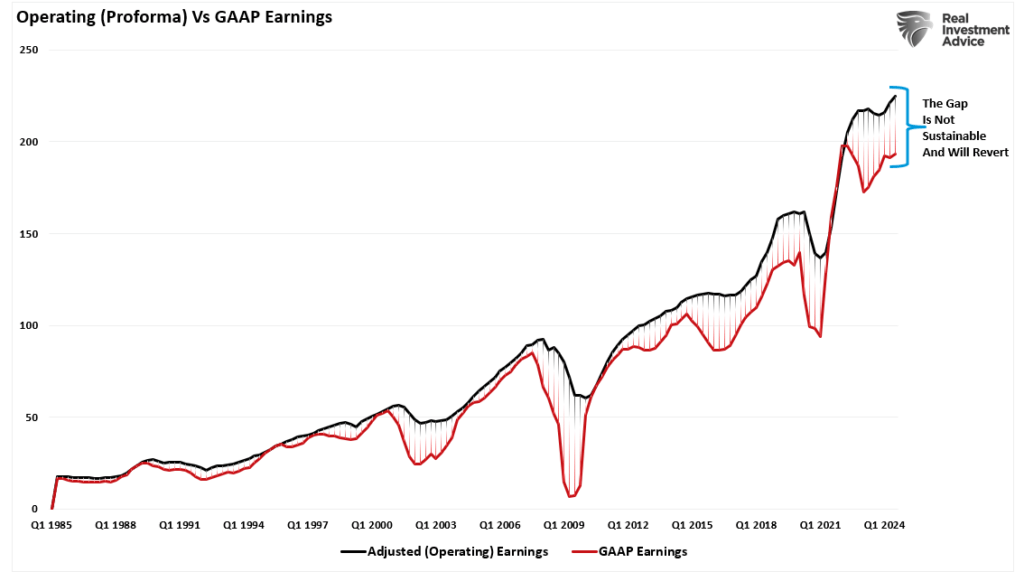

Selbst wenn die Earnings von ihren Höchstständen zurückgehen sollten, bleiben die Bewertungen sowohl rückblickend als auch vorausschauend historisch teuer. (Bitte beachten Sie die erheblichen Bewertungsabweichungen in Rezessionszeiten, da die bereinigten Earnings NICHT die tatsächlichen Earnings widerspiegeln).

Die meisten Unternehmen melden "operative" Gewinne, die die Rentabilität verschleiern, indem sie alles "Negative" herausrechnen Zwischen dem operativen (oder bereinigten) Ergebnis und dem GAAP-Ergebnis besteht eine erhebliche Diskrepanz. Wenn eine solche Diskrepanz auftritt, muss die "Qualität" dieser Ertragszahlen in Frage gestellt werden.

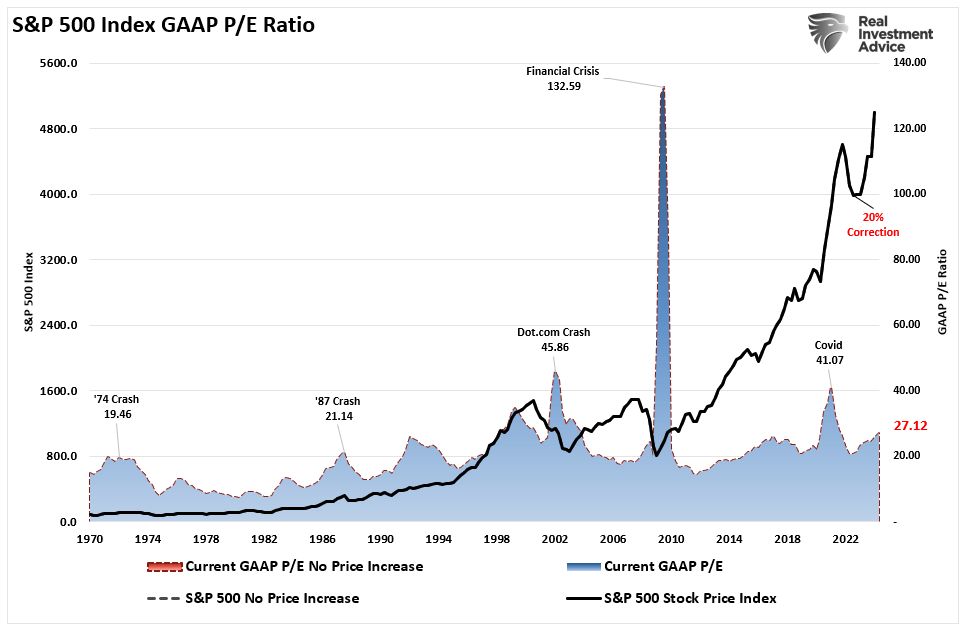

Die folgende Grafik basiert auf GAAP-Ergebnissen. Unter der Annahme, dass die aktuellen Gewinne korrekt sind, wird der Markt mit dem 27-fachen der Gewinne gehandelt. (Dieses Bewertungsniveau liegt nahe an den Höchstständen früherer Bullenmärkte.)

Da die Märkte bereits weit über den historischen Bewertungsspannen notieren, könnte dies ein Indiz dafür sein, dass die Ergebnisse wahrscheinlich nicht so "bullish" ausfallen werden, wie viele Marktbeobachter derzeit glauben. Das gilt insbesondere für den Fall, dass die Fed und die Regierung keine weiteren geldpolitischen Maßnahmen ergreifen.

Trojanische Pferde

Die Hoffnung ist wie immer, dass die Gewinne im 2. Quartal höher ausfallen und damit die Überbewertung des Marktes rechtfertigen. Doch wenn die Gewinne steigen, steigen auch die Märkte.

Vor allem aber haben Analysten eine lange und unrühmliche Geschichte mit überzogenen Wachstumserwartungen, die dann hinter den Erwartungen zurückbleiben. Das ist auch heute noch der Fall. Ein Großteil des Wirtschafts- und Gewinnwachstums war nicht organisch. Stattdessen bestand es aus einer Flut von Konjunkturprogrammen, die nun auslaufen.

Überhöhte Vermögenspreise waren noch nie gut für Investoren. Angesichts der Absicht der Fed, das Wirtschaftswachstum zu drosseln, um die Inflation einzudämmen, ist es nur logisch, dass die Earnings sinken werden. Wenn das der Fall ist, müssen die Kurse die niedrigeren Unternehmensgewinne durch einen Rückgang der aktuellen Bewertungsmultiplikatoren widerspiegeln.

Was die Analystenschätzungen betrifft, so sollte man sich immer vor "Griechen hüten, die Geschenke bringen."

Hinweis: Starten Sie mit InvestingPro in eine neue Ära des Investierens! Für nur 7,40 Euro im Monat (bei einem Jahresabo) erhalten Sie Zugang zu einem umfassenden Set an Tools, die Ihre Investmentstrategie verbessern werden:

- ProPicks: Setzen Sie auf KI-gesteuerte Aktienstrategien mit bewährtem Erfolg. Jeden Monat landen über 100 Aktienempfehlungen direkt in Ihrem Postfach.

- ProTips: Wir übersetzen komplexe Finanzdaten in kurze, verständliche Informationen, damit Sie immer den Durchblick behalten.

- Profi-Screener: Finden Sie die besten Aktien, passend zu Ihren Kriterien.

- Umfassende Finanzdaten: Erkunden Sie detaillierte Finanzdaten für tausende Aktien und sichern Sie sich damit einen entscheidenden Vorteil.

Und es kommt noch mehr! Freuen Sie sich auf zusätzliche innovative Services, die Ihr Erlebnis mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und nutzen Sie den Rabattcode "PROTRADER" für zusätzliche bis zu 10 % Rabatt auf unsere Jahrespakete. Jetzt zugreifen!