Nach vielen Prognosen seit Jahresbeginn sollten sich die USA längst in einer Rezession befinden. Doch die pessimistischen Prognosen haben sich nicht bewahrheitet, die Produktionsleistung blieb positiv. Das BIP ist im 3. Quartal kräftig gewachsen und hat den Erwartungen einer unmittelbar bevorstehenden Rezession einen schweren Schlag versetzt. Doch die Rezessionspropheten bleiben hartnäckig.

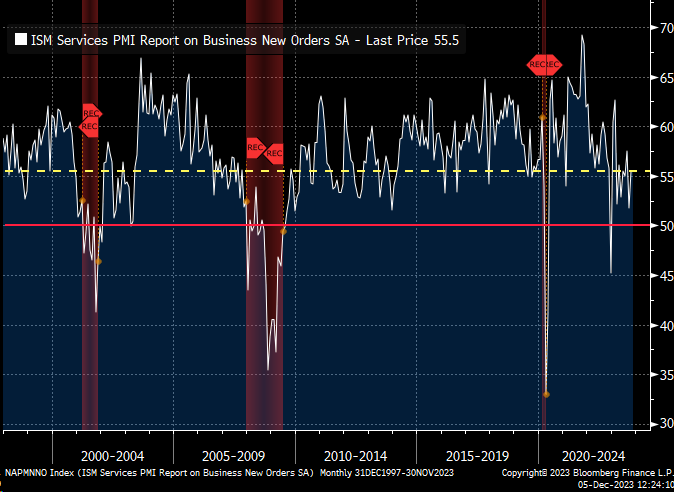

Die jüngste Behauptung, die die Runde macht, ist, dass die Schwäche bei den neuen Industrieaufträgen im November, die aus den ISM-Umfragedaten hervorgeht, auf ein hohes Rezessionsrisiko hinweist. In einem Kommentar auf X äußerte sich ein Analyst diese Woche wie folgt:

"Es gab noch nie eine Rezession, wenn die Auftragseingänge der ISM-Komponente bei 55,5 lagen."

Ob dieser Indikator eine Schätzung des Konjunkturrisikos ist oder nicht, lässt sich nur schwer (oder gar nicht) sagen. Dasselbe gilt für die Verwendung eines beliebigen Indikators (oder sogar zweier oder dreier) zur Echtzeitschätzung der Wahrscheinlichkeit, dass eine Rezession gemäß der Definition des NBER begonnen hat oder unmittelbar bevorsteht.

Es ist bekannt, dass der Erfolg des Industriesektors als zeitnahe - manche würden sagen zuverlässige - Quelle für die Einschätzung des Rezessionsrisikos in den letzten Jahren nachgelassen hat. Das bedeutet natürlich nicht, dass wir diese Daten einfach ignorieren können - ganz und gar nicht. Aber es ist eine weitere Erinnerung daran, dass das Versagen eines Indikators, wie gut er auch sein mag, unvermeidlich ist. Das ist ganz normal.

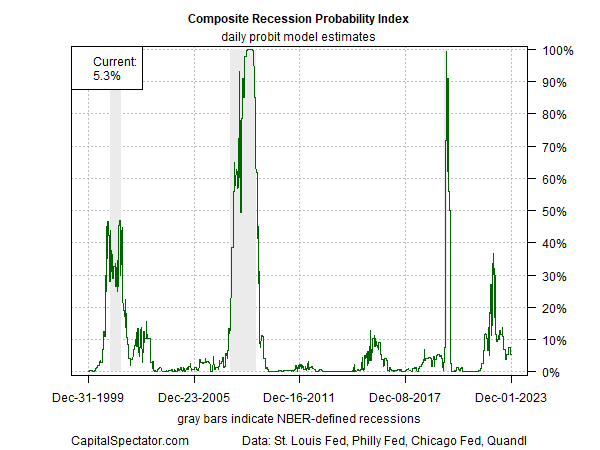

All das bringt uns zurück zu einem immer wiederkehrenden Thema auf CapitalSpectator.com: Echtzeit-Schätzungen des Rezessionsrisikos lassen sich nur auf eine Art und Weise erstellen - indem man eine Methodik entwickelt, die eine sorgfältig ausgewählte, diversifizierte Gruppe von Indikatoren verwendet. Bei jedem Indikator kann es gelegentlich zu Fehlsignalen kommen. Dieses Risiko lässt sich zwar nicht vollständig beseitigen, kann aber durch eine Multifaktor-Methodik erheblich reduziert werden.

Was ist der Nachteil?

Eine Multi-Faktor-Methode ist zwar zuverlässiger, setzt aber "zu spät" an. Das Problem besteht darin, dass niemand wirklich weiß, welcher einzelne Indikator sich im Laufe der Zeit als überlegen erweisen wird. Tatsächlich ändert sich die Liste ständig. Die Kunst der Rezessionsvorhersage besteht darin, ein Gleichgewicht zwischen Frühwarnsignalen und zuverlässigen Signalen zu finden. Das Ziel besteht darin, den optimalen Punkt zu finden, an dem beide zur gleichen Zeit möglichst präzise sind. Natürlich lässt sich dieses Ziel nicht mit einem einzigen Indikator erreichen.

In diesem Sinne zeigt das letzte wöchentliche Update des US Business Cycle Risk Report weiterhin ein geringes Rezessionsrisiko (bis zum 1. Dezember). Der Leitindikator des Newsletters - der Composite Recession Probability Index (CRPI) - schätzt die Wahrscheinlichkeit, dass eine vom NBER als solche definierte Rezession begonnen hat, auf etwa 5 %.

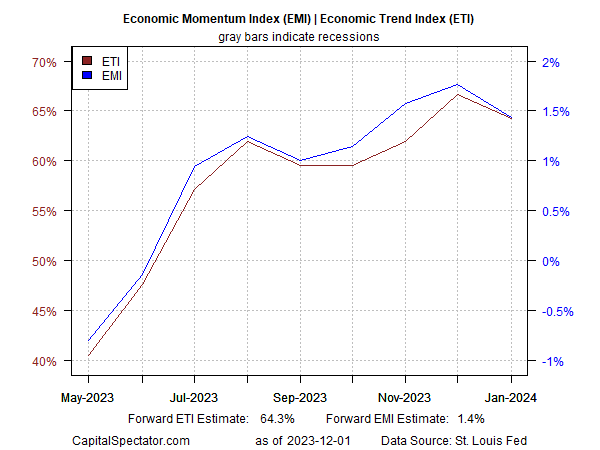

Eine weitere Reihe von Indikatoren, die zwei bis drei Monate in die Zukunft blicken (das längste Zeitfenster, das für eine relativ zuversichtliche Einschätzung möglich ist), deutet auf ein anhaltendes Wachstum bis Januar hin.

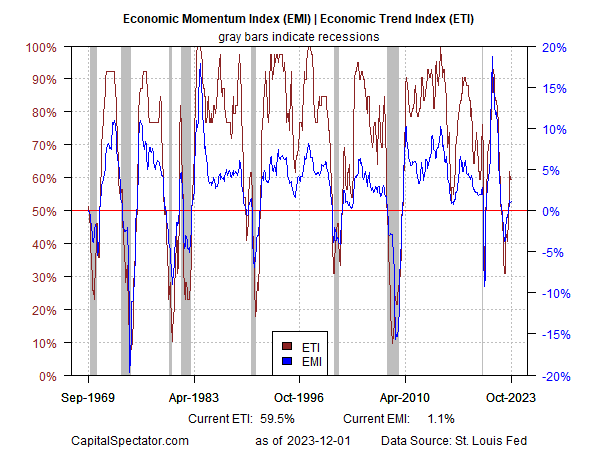

Der Economic Trend Index (ETI) und der Economic Momentum Index (EMI), die sich aus mehreren Indikatoren zusammensetzen, deuten auf eine Belebung der Wirtschaftstätigkeit über weite Strecken dieses Jahres hin.

Beide Indikatoren liegen über ihrem jeweiligen Grenzwert (50 % bzw. 0 %), der eine Rezession anzeigt, wie aus der folgenden Grafik hervorgeht.

Mittels eines ökonometrischen Instrumentariums wurden Kurzfristprognosen für den ETI und den EMI bis Januar erstellt, die darauf hindeuten, dass sich die Expansion bis zum Beginn des neuen Jahres fortsetzen dürfte.

Könnte es 2024 zu einer Rezession kommen? Ja, natürlich. Aber wie wahrscheinlich ist das? Eine schwierige Frage. Es gibt viele Methoden, um abzuschätzen, was zum Beispiel im Juni 2024 passieren könnte. Aber wir sollten uns immer bewusst sein, dass alles, was über ein Zeitfenster von 2 bis 3 Monaten hinausgeht, reine Spekulation ist.

So bleibt uns eine einfache, aber effektive Regel, die sich im Laufe der Zeit als zuverlässig erwiesen hat: Bei der Suche nach zeitlich präzisen und relativ zuverlässigen Rezessionsprognosen gibt es keinen Ersatz für die Zusammenstellung einer Vielzahl sorgfältig ausgewählter Indikatoren, die die wichtigsten Triebkräfte der wirtschaftlichen Entwicklung einbeziehen.