Trump ist zurück – und bringt mit seinen wiederholten Zoll-Drohungen frischen Wind in die Märkte.

Ein schrittweiser Ansatz, wie ihn sein innerer Kreis vorgeschlagen hatte, ist bisher nicht zu erkennen. Im Gegenteil: Es scheint, als könnte diese Trump-Präsidentschaft sogar noch mehr Volatilität bringen als die erste. Und das ergibt durchaus Sinn. Mit der Kontrolle über das Repräsentantenhaus und den Senat hat Trump nun die Macht, eine aggressivere Agenda durchzusetzen. In den Worten von Elon Musk: „Jetzt oder nie.“

Trump hat wenig zu verlieren – er steht am Steuer und setzt seine Vorstellungen entschlossen um. Für die Märkte lohnt sich ein Blick zurück auf 2016. Die Welt hat sich zwar verändert, aber Trumps politische Agenda wirkt erstaunlich vertraut. Und auch wenn sich Geschichte nicht wiederholt, reimt sie sich oft.

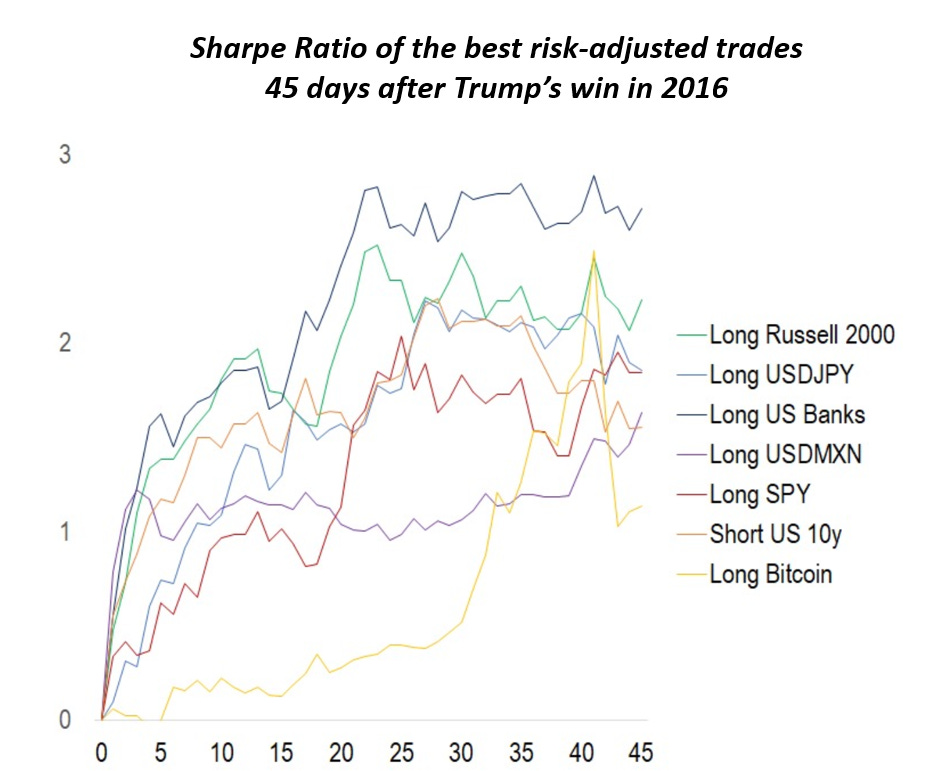

Die erste Grafik zeigt die Sharpe Ratio der sieben besten risikoadjustierten Trades in den 45 Tagen nach Trumps Überraschungssieg 2016. Der Fokus liegt hier bewusst auf risikobereinigten Renditen, um Verzerrungen durch hochvolatile Anlagen wie Bitcoin zu vermeiden, die unter günstigen Bedingungen oft überproportional profitieren. Alle sieben Trades machen aus makroökonomischer Sicht Sinn:

- Small Caps und Banken profitierten damals von Trumps Wirtschafts- und Deregulierungsagenda.

- Die Renditen stiegen, weil das nominale Wachstum anzog.

- Der USD legte gegenüber Niedrigzinswährungen und von Zöllen betroffenen Ländern zu.

- Bitcoin erwies sich als volatile, aber deregulierungsfreundliche Anlageklasse.

Betrachten wir die Gegenwart. Wir haben die Performance der wichtigsten „Trump-Trades“ von 2016 mit der von 2024 überlagert. Als Startpunkt („Day Zero“) für 2024 wählten wir den Tag, an dem die Quoten für einen republikanischen Wahlsieg bei Polymarket erstmals über 50 % lagen – ähnlich wie am 9. November 2016, als Trumps Sieg sicher war.

Was fällt auf? Drei zentrale Beobachtungen:

- Die Rallye der Aktienmärkte, insbesondere bei Small Caps, ist milder als 2016.

- Der Devisenmarkt reagiert weniger stark.

- Bitcoin hat die Gewinne von 2016 in nur der Hälfte der Zeit vorweggenommen.

Warum ist das so? Ein möglicher Grund: Bewertungen. Der S&P 500 war Ende 2016 aus Forward-P/E-Sicht deutlich günstiger. Heute hängt eine Long-Position stark von den Gewinnen ab, da die Bewertungen schon hoch sind.

Im FX-Markt ist USD/JPY ein Sonderfall – hier bremst das japanische Finanzministerium den Aufwärtstrend. Aber warum notiert USD/MXN nicht deutlich höher als 2016? Es scheint, dass die Devisenmärkte davon ausgehen, dass Trumps Zölle vor allem als Verhandlungsinstrument dienen und keine umfassenden Maßnahmen folgen.

Diese Annahme könnte sich als Fehleinschätzung erweisen. Trump 2.0 könnte weitreichendere Volatilität erzeugen, als die Märkte aktuell einpreisen. Doch Makrotrends reagieren mittelfristig stärker auf strukturelle Faktoren als auf kurzfristige politische Agenden.

Ein Blick auf die 180 Handelstage nach Trumps Sieg 2016 zeigt:

- US-Banken und Small Caps stagnierten nach der anfänglichen Rallye.

- Der S&P 500 legte weiter zu.

- Eine Short-Position in 10-jährigen Anleihen drehte nach anfänglichen Gewinnen ins Minus.

- Eine Long-Position im USD/MXN lag nach 180 Tagen im Minus.

- Bitcoin setzte seinen Höhenflug fort, wobei der stärkste Anstieg später erfolgte.

Im Jahr 2017 verzeichneten die globalen Volkswirtschaften ein wundersames konzentriertes globales Wachstum bei gleichzeitiger Disinflation.

Für 2025 könnte eine andere Dynamik gelten. Trump 2.0 dürfte sich stärker auf die Außenpolitik konzentrieren. Zölle könnten dieses Mal ein zentrales Thema bleiben, das die Märkte langfristig prägt. Sollten Zölle härter umgesetzt werden, könnte kurzfristiges Wachstum geopfert werden, um politischen Druck auf andere Volkswirtschaften auszuüben.

Das Ergebnis? Höhere Inflationserwartungen bei schwächerem Wachstum – und eine Fed, die möglicherweise bereit ist, diese Entwicklung im Sinne der US-Wirtschaft abzufedern. In einem solchen Szenario könnten viele Anlageklassen unter Druck geraten, während Anleihen profitieren und der USD als sicherer Hafen dienen würde.

***

Dieser Artikel wurde ursprünglich auf The Macro veröffentlicht. Werden Sie Teil der lebendigen Community von Makro-Investoren, Asset Allocators und Hedge-Fonds - finden Sie heraus, welche Abo-Stufe am besten zu Ihnen passt, indem Sie auf diesen Link klicken.