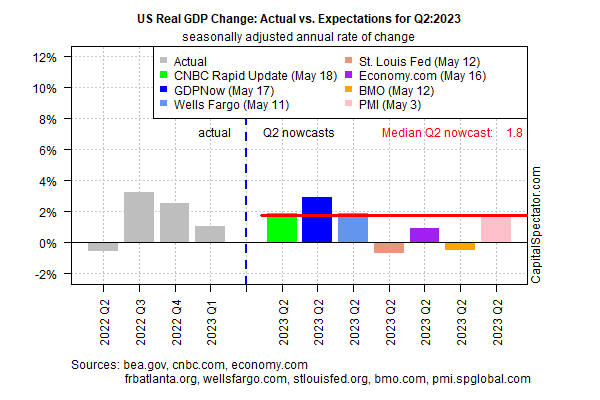

Das Risiko einer Rezession bleibt mehreren Indikatoren zufolge erhöht, aber das Szenario einer sanften Landung ist noch nicht vom Tisch. Unter anderem stimmen die Prognosen für die Wirtschaftstätigkeit im zweiten Quartal, die auf den jüngsten BIP-Schätzungen von CapitalSpectator.com beruhen, mit den relativ optimistischen Annahmen überein.

Der Median der Schätzungen für das zweite Quartal ergibt ein BIP-Wachstum von 1,9 %. Das Tempo ist moderat, liegt aber über dem für das erste Quartal gemeldeten schwachen Wachstumsclip von 1,1 %. Der Haken an der Sache ist, dass es noch recht früh im Quartal ist und die meisten Zahlen für das zweite Quartal noch gar nicht veröffentlicht wurden. Bis zur Veröffentlichung der ersten Schätzung für das zweite Quartal durch das Bureau of Economic Analysis am 27. Juli ist es noch ein langer Weg. Derzeit ist der größte Risikofaktor die Ungewissheit über den Zeitpunkt der Verabschiedung eines Gesetzes, mit dem die sich anbahnende Krise um die Schuldenobergrenze abgewendet werden kann. Unter der Voraussetzung, dass dieses Problem gelöst wird, gibt es plausible Gründe für die Erwartung, dass die Wirtschaftstätigkeit im laufenden Quartal anzieht.

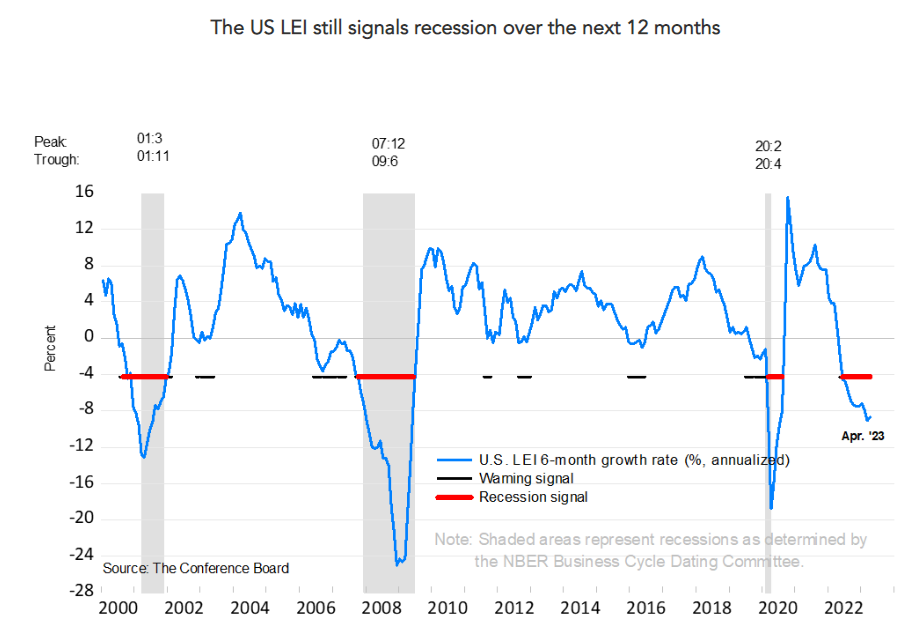

Ein Blick in die Zukunft birgt, wie immer, größere Unsicherheit. Der am Donnerstag veröffentlichte Leading Economic Index (LEI) für April deutet darauf hin, dass das Risiko einer Rezession in den USA im weiteren Verlauf des Jahres hoch ist.

"Der LEI für die USA ist im April zum dreizehnten Mal in Folge gesunken und signalisiert damit eine Eintrübung der wirtschaftlichen Aussichten", so Justyna Zabinska-La Monica von The Conference Board. "Die Schwäche der einzelnen Komponenten war breit gestreut, aber weniger ausgeprägt als im März, so dass der Rückgang geringer ausfiel. Nur die Aktienkurse und die Auftragseingänge der Hersteller von Investitions- und Konsumgütern verbesserten sich im April. Vor allem aber warnt der LEI weiterhin vor einem wirtschaftlichen Abschwung in diesem Jahr. Das Conference Board prognostiziert eine Schrumpfung der Wirtschaftstätigkeit ab dem zweiten Quartal, die bis Mitte 2023 zu einer leichten Rezession führen wird."

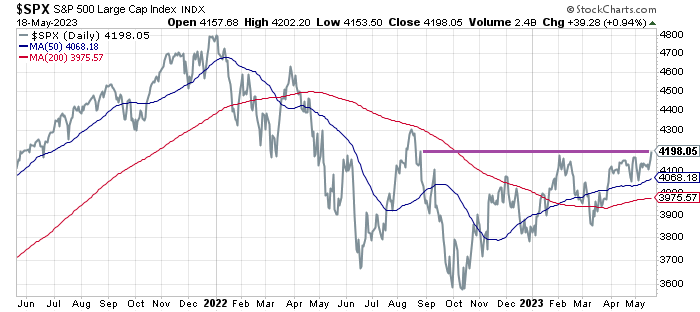

Der aktuelle Median für das zweite Quartal lässt anderes vermuten. Dem scheint auch der Aktienmarkt zuzustimmen, wenngleich das immer ein riskantes Prognoseinstrument ist. Auf jeden Fall verbessern sich die so genannten Animal Spirits. Der S&P 500 Index schloss am Donnerstag (18. Mai) auf dem höchsten Stand seit neun Monaten. Es ist zwar noch zu früh, um zu behaupten, dass die letztjährige Korrektur überstanden ist und neue Höchststände in Sicht sind, aber die jüngsten Trends sprechen für eine solche Einschätzung.

Die Herausforderung besteht darin, dass es in irgendeiner Form kurzfristig immer noch zu einer Rezession kommen kann. Entscheidend für die eine oder andere Entwicklung ist der geldpolitische Kurs. Sollte die Fed ihre Zinserhöhungen auf der nächsten FOMC-Sitzung am 14. Juni beenden und eine Pause einlegen, wovon der Markt ausgeht, wird diese Entwicklung die Chancen für eine weiche Landung mit einem weiter schleppenden Wachstum erhöhen.

Für die Bullen wäre es sogar noch besser, wenn die Fed später im Jahr mit Zinssenkungen beginnen würde, was einige Analysten bereits vorhersagen. Die Fed-Funds-Futures preisen eine moderate Wahrscheinlichkeit für eine Zinspause ab Juni ein, gefolgt von einer Zinssenkung, möglicherweise schon im September, mit einer etwas höheren Wahrscheinlichkeit für eine Lockerung im November.

Die Fed wird "nicht an ihren Waffen festhalten", prognostiziert Joe LaVorgna, leitender US-Wirtschaftswissenschaftler der SMBC Group und früherer Wirtschaftsberater in der Trump-Regierung. "Sie werden auf keinen Fall tatenlos zusehen, wie die [Beschäftigung] sinkt, wenn die Arbeitsplatzverluste zunehmen."

Doch es gibt eine Feedback-Schleife zu berücksichtigen. Wenn die Zahl der Beschäftigten stärker zurückgeht als erwartet und die Inflation weiter nachlässt, könnte das die Fed zu der Überzeugung bringen, dass sie eine Pause einlegen sollte. Positive Überraschungen auf dem Arbeitsmarkt, die die Wirtschaftstätigkeit unterstützen, und/oder hartnäckige Inflationszahlen könnten die Fed hingegen dazu veranlassen, die Zinsen weiter anzuheben, was wiederum die Wahrscheinlichkeit einer Rezession erhöhen könnte.

Zu entscheiden, welches Szenario wahrscheinlicher ist, bleibt schwierig, aber so viel ist klar: Die ersten BIP-Schätzungen deuten darauf hin, dass eine vom NBER definierte Rezession im zweiten Quartal nicht eintreten wird. Für den Rest des Jahres hingegen bleibt die Frage offen und hängt von den eingehenden Zahlen ab.