"Die Börse ist nicht die Wirtschaft"

So sieht die jüngste Rationalisierung zur Unterstützung des "Bullenmarkt"-Narrativs aus. Tatsächlich muss man aber die Gültigkeit dieser Aussage hinterfragen. Während des wirtschaftlichen Stillstands im Jahr 2020 und der Erholung an den Märkten habe ich folgendes geschrieben:

"Gegenwärtig ist eine große Kluft zwischen der fast depressiven Wirtschaft und der Hausse an den Aktienmärkten festzustellen", so lauteten meine Worte in jener Zeit. Die Frage drängte sich auf: Kann beides gleichermaßen richtig sein?

Die Zeit verging und enthüllte, was viele Marktbeobachter bereits ahnten. Der Markt, so wie es die Geschicke der Finanzwelt oft schreiben, eilte dem Wirtschaftswachstum weit voraus. Die Kurse stiegen in schwindelerregende Höhen, während die Realwirtschaft noch mit den Auswirkungen der Pandemie kämpfte. Doch 2022 sollte als Lehrstunde dienen: Die Märkte passten sich den wirtschaftlichen Gegebenheiten an, und ein Großteil der zuvor erzielten Gewinne schmolz dahin.

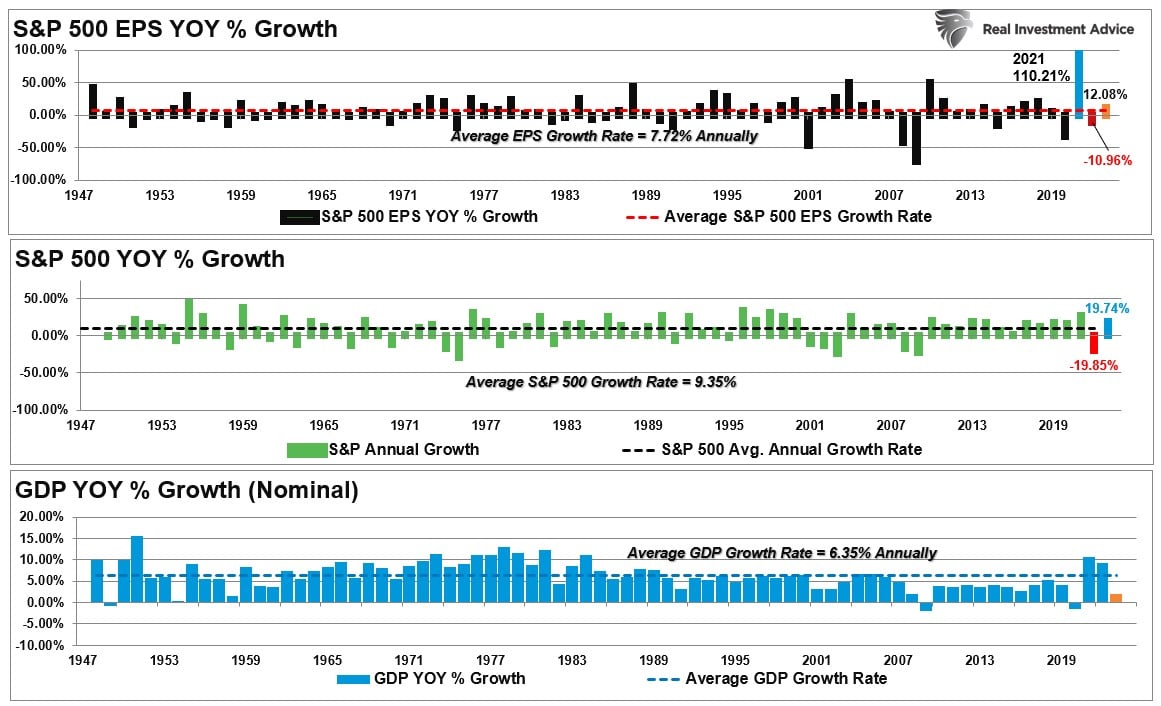

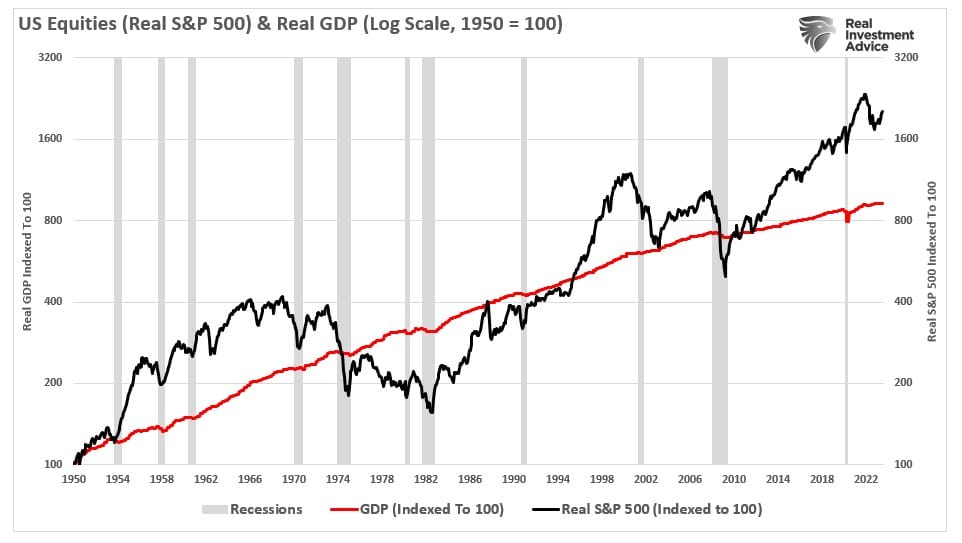

Diese Entwicklung überrascht kaum angesichts der komplexen Verflechtungen zwischen der Wirtschaft, den Unternehmensgewinnen und den Preisen von Vermögenswerten über die Zeit. Ein Blick auf historische Daten seit 1947, ergänzt durch neueste Schätzungen für 2023, verdeutlicht die enge Wechselbeziehung dieser Größen.

Seit 1947 ist der Gewinn je Aktie (EPS) jährlich um 7,72 % gestiegen, während die Wirtschaft jährlich um 6,35 % gewachsen ist. Diese enge Beziehung zwischen den Wachstumsraten ist logisch, wenn man bedenkt, welche bedeutende Rolle die Verbraucherausgaben in der BIP-Gleichung spielen.

Wichtiger Hinweis: Die massive Ausweitung der Unternehmensgewinne aufgrund der Konjunkturmaßnahmen ließ das durchschnittliche EPS um mehr als einen Prozentpunkt ansteigen. Bei einer normalen EPS-Expansion im Jahr 2020 hätte der Durchschnitt entsprechend dem Wirtschaftswachstum bei 6,35 % gelegen.

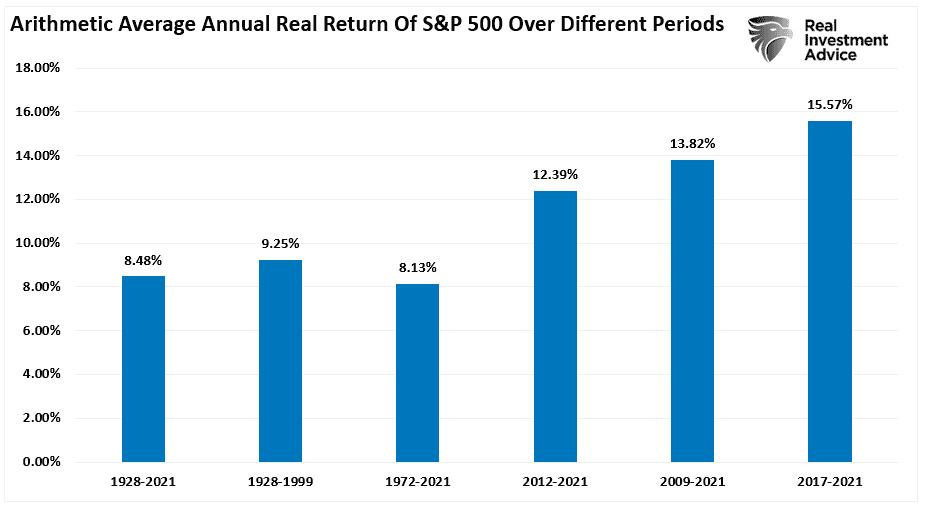

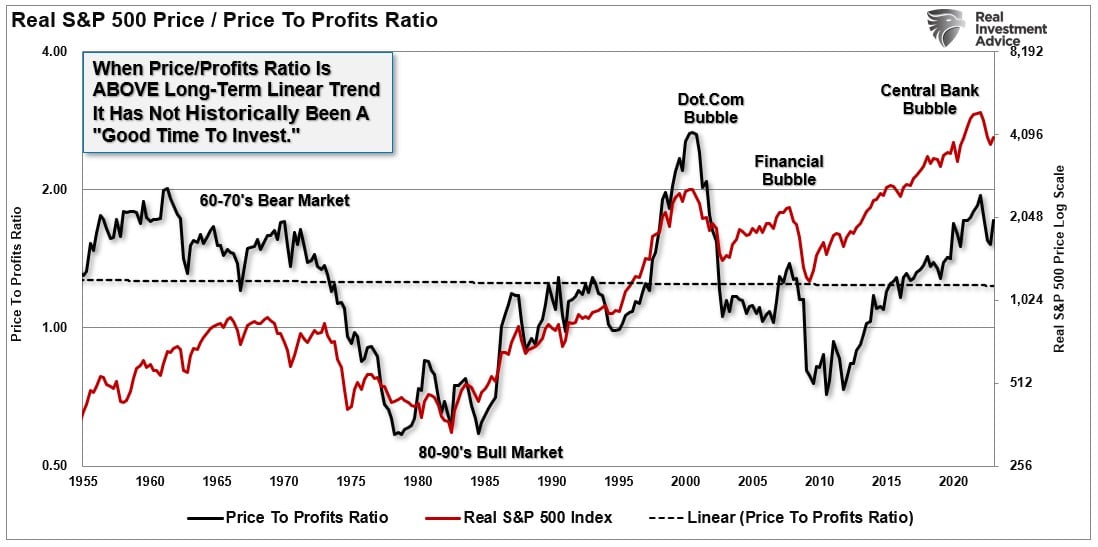

Darüber hinaus wurde das durchschnittliche Jahreswachstum des S&P 500 durch die geldpolitischen Interventionen der Fed deutlich nach oben verzerrt. Das langfristige durchschnittliche Wachstum vor den FED-Maßnahmen betrug im Durchschnitt 8 %. Nach den Interventionen der Fed ist dieser Durchschnitt auf über 9 % gestiegen. Das kann man aus dem folgenden Chart ablesen.

Nach einem Jahrzehnt wurden viele Anleger jedoch träge und erwarteten von den Finanzmärkten wie selbstverständlich hohe Renditen. Mit anderen Worten: Die ungewöhnlich hohen Renditen, die durch massive Liquiditätszufuhr erzielt wurden, schienen an der Tagesordnung zu sein. Es ist daher nicht überraschend, dass die Anleger viele Erklärungsansätze entwickelt haben, mit denen sie überhöhte Preise für Vermögenswerte rechtfertigen.

Weitere Zeichen für Marktübertreibungen

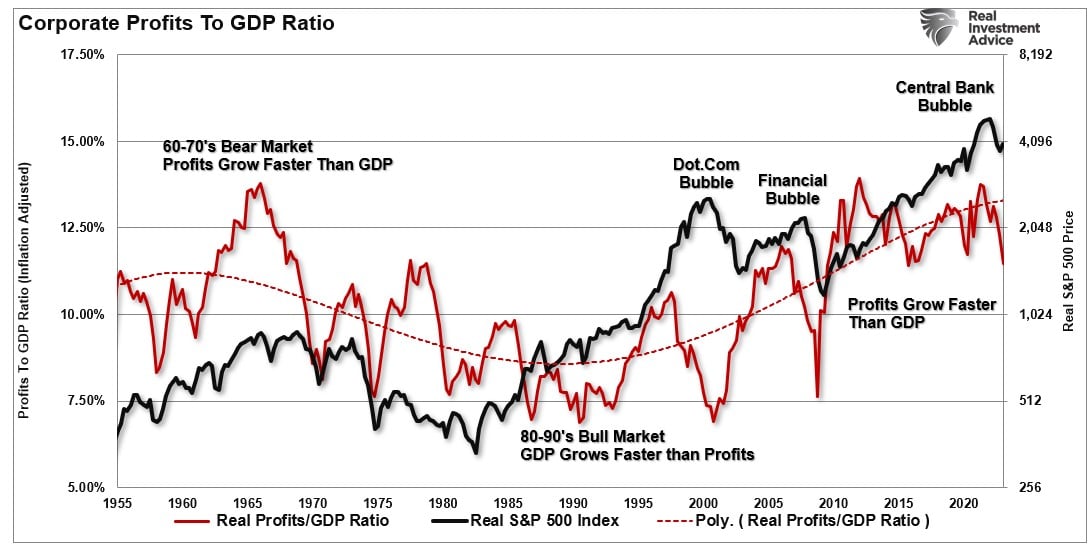

Wenn man die Marktlage beurteilen will, sind die Unternehmensgewinne der beste Indikator für wirtschaftliche Stärke.

Die Entkopplung der Börse von der zugrundeliegenden Rentabilität verspricht schlechte zukünftige Ergebnisse für die Anleger. Aber wie sich in der Vergangenheit oft gezeigt hat, können die Märkte durchaus "länger irrational bleiben, als es die Logik vermuten lassen würde".

Solche Entkopplungen sind jedoch nie von langer Dauer.

"Die Gewinnmargen gehören wahrscheinlich zu den Größen, die sich am stärksten dem Mittelwert annähern, und wenn sich die Gewinnmargen nicht dem Mittelwert annähern, dann ist im Kapitalismus etwas gewaltig schief gelaufen. Wenn hohe Gewinne keine Konkurrenz erzeugen, dann stimmt etwas mit dem System nicht, und es funktioniert nicht richtig." - Jeremy Grantham

Die Geschichte zeigt also, dass Gewinnspannen tendenziell zum Mittelwert zurückkehren, und eine Abweichung von diesem Trend ist meist nur temporär. Die Betrachtung inflationsbereinigter Gewinnspannen im Verhältnis zum BIP verdeutlicht diesen Trend. Diese "Mean Reversion" geht häufig mit Rezessionen, Krisen oder Bärenmärkten einher.

Das sollte nicht überraschen, da die Asset-Preise letztendlich die zugrunde liegende Realität der Unternehmensrentabilität widerspiegeln sollten, die wiederum eine Funktion der Wirtschaftstätigkeit ist.

Noch wichtiger ist, dass den Gewinnspannen der Unternehmen physische Grenzen gesetzt sind. Jedem eingenommenen Dollar stehen Kosten wie Infrastruktur, Forschung und Entwicklung, Löhne usw. gegenüber. Die Ausweitung der Gewinnspannen wurde insbesondere durch die Unterdrückung von Beschäftigung, Lohnwachstum und künstlich niedrige Kreditkosten begünstigt. Die nächste Rezession wird aufgrund eines Konsumrückgangs zu einem ziemlich deutlichen Einbruch der Unternehmensrentabilität führen.

Rezessionen drehen Exzesse um

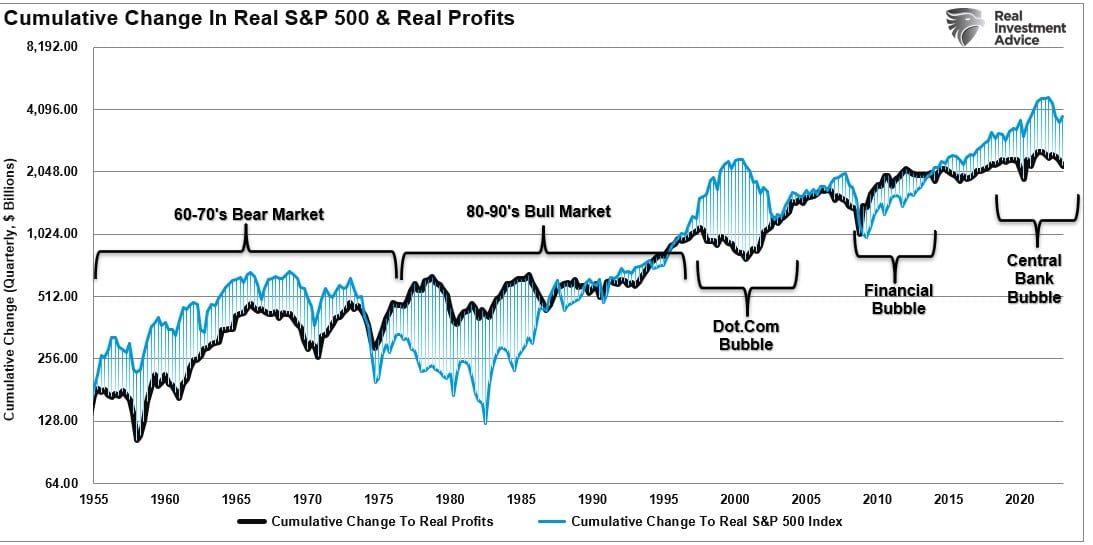

Die nachstehende Abbildung zeigt die kumulative Veränderung des S&P 500-Index im Vergleich zu den Unternehmensgewinnen. Auch hier stellen wir fest, dass sich diese exzessiven Auswüchse umkehren, wenn die Anleger mehr als 1 USD für 1 USD an Gewinn zahlen.

Die Korrelation lässt sich aus dem Verhältnis zwischen Markt und Unternehmensgewinnen zum BIP deutlicher ablesen. Da die Unternehmensgewinne letztlich eine Funktion des Wirtschaftswachstums sind, ist diese Korrelation natürlich nicht unerwartet. Daher sollte auch die drohende Umkehr in beiden Datenreihen nicht überraschen.

Bislang schien es eine einfache Formel zu sein: Solange die Fed die Assetpreise aktiv stützt, spielen die Diskrepanzen zwischen Fundamentaldaten und Fantasie keine Rolle. Das lässt sich kaum bestreiten.

Was jedoch noch nicht ganz abgeschlossen ist, ist der historische "Mean Reversion"-Prozess, der seit jeher auf Bullenmärkte folgt. Das dürfte niemanden wirklich überraschen, denn die Assetpreise spiegeln letztlich die zugrunde liegende Realität der Unternehmensrentabilität und des Wirtschaftswachstums wider

Problematisch ist, dass eine Fortsetzung der Renditen aus der Zeit nach der Finanzkrise sehr unwahrscheinlich ist, es sei denn, die Fed und der Staat greifen weiterhin durch fiskal- und geldpolitische Unterstützungsmaßnahmen ein. Ohne diesen Support dürfte das Wirtschaftswachstum aufgrund der gestiegenen Schulden und Defizite zu früheren Wachstumstrends von unter 2 % zurückkehren.

Die nachstehende Grafik stellt die gesamten monetären und fiskalischen Interventionen dem Wirtschaftswachstum gegenüber. Die Abkopplung der Märkte von der zugrunde liegenden Wirtschaftstätigkeit in den letzten zehn Jahren war fast ausschließlich den wiederholten geldpolitischen Interventionen geschuldet, die den Anlegern vorgaukelten, dass "es diesmal anders ist." Das nachstehende Schaubild zeigt die kumulierte Summe der Interventionen, die die Illusion eines organischen Wirtschaftswachstums geschaffen haben.

In den nächsten zehn Jahren scheint die Möglichkeit, 10 USD an Interventionen für 1 Dollar an wirtschaftlichen Mitteln zu replizieren, viel unwahrscheinlicher. Natürlich muss man auch die Belastung künftiger Renditen durch die seit der Finanzkrise angehäuften exzessiven Schulden berücksichtigen. Die Tragfähigkeit dieser Schulden hängt von niedrigen Zinssätzen ab, die nur in einem Umfeld mit niedrigem Wachstum und niedriger Inflation möglich sind. Eine niedrige Inflation und ein langsames Wirtschaftswachstum bieten keine Voraussetzungen für Überschussrenditen.

Es ist jedoch nicht ungewöhnlich, dass sich der Markt über lange Zeiträume von der zugrunde liegenden Wirtschaftstätigkeit abkoppelt, während spekulative Exzesse den Markt von den zugrunde liegenden fundamentalen Realitäten ablenken. Das zeigt auch die nachstehende Abbildung, die den Aktienmarkt dem inflationsbereinigten BIP gegenüberstellt. In allen Fällen kehren die Marktexzesse schließlich zum Mittelwert zurück. Das einzige Problem ist der Katalysator, der diese Entwicklung verursacht.

Es ist schwer vorstellbar, dass die künftigen Renditen im Vergleich zum letzten Jahrzehnt nicht enttäuschen werden. Wir dürfen uns jedoch nicht davon täuschen lassen, dass diese übermäßigen Renditen auf einer monetären Illusion beruhen. Für die Anleger wird es unerfreulich sein, wenn sie dann irgendwann platzt.

Werden die Anleger dann in diesem Jahrzehnt KEIN Geld verdienen? Nein. Es bedeutet, dass die Renditen wahrscheinlich wesentlich niedriger ausfallen werden als in den letzten zehn Jahren.

Doch auch eine durchschnittliche Rendite kann sich für viele als sehr enttäuschend erweisen.