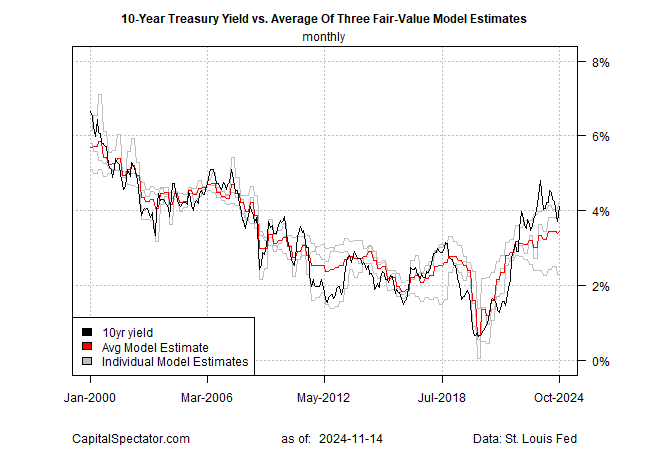

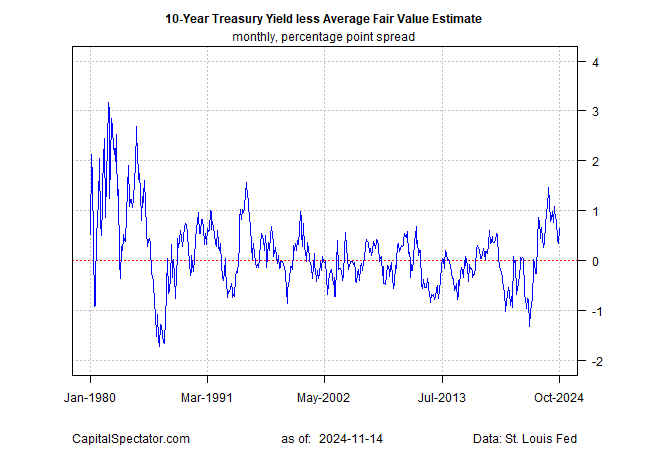

Die Marktprämie auf die Rendite der 10-jährigen US-Staatsanleihe hat sich im Oktober nach Monaten des Rückgangs wieder erhöht – das erste Mal seit April. Im Vergleich zum von CapitalSpectator.com berechneten fairen Wert liegt der aktuelle Aufschlag nun bei 65 Basispunkten, dem höchsten Stand seit Juli. Ob diese Trendwende ein dauerhaftes Signal oder eine kurzfristige Abweichung darstellt, bleibt offen.

In den letzten Jahren hat die Marktprämie eine turbulente Entwicklung durchlaufen. Der drastische Kurswechsel der US-Notenbank hin zu einer restriktiven Geldpolitik ließ den Spread für 10-jährige Anleihen zunächst in die Höhe schnellen. Ab 2024 begann sich der Aufschlag jedoch zu normalisieren und bewegte sich wieder innerhalb der Spanne, die in den vergangenen Jahrzehnten als "normal" galt. Der jüngste Anstieg wirft nun die Frage auf, ob diese Rückkehr zu einem Gleichgewicht gefährdet ist.

Ein entscheidender Faktor könnte die politische Großwetterlage sein. Nach dem Wahlsieg von Donald Trump und der Kontrolle der Republikaner über beide Kammern des Kongresses hat sich die politische Agenda deutlich verändert. Trumps Pläne zur Erhöhung von Importzöllen, verschärften Einwanderungskontrollen und weitreichenden Deregulierungen könnten den Inflationsdruck ankurbeln – ein Szenario, das die Renditen für 10-jährige Anleihen weiter steigen lassen würde. Der Markt scheint dieses Risiko zunehmend einzupreisen.

Die jüngste Bewegung bei den Renditen deutet darauf hin, dass der Anleihemarkt ein höheres Inflationsrisiko antizipiert. Sollte sich dieser Trend bestätigen, könnte der Spread zwischen Markt- und fairer Rendite weiter zunehmen. Das zeigt, dass der Markt politische Unsicherheiten stärker gewichtet als rückblickende makroökonomische Daten, die traditionell die Schätzung des fairen Werts beeinflussen.

Trotzdem bleiben Experten skeptisch.

"Wir zweifeln daran, dass die Republikaner eine expansive Fiskalpolitik umsetzen werden", so Paul Ashworth, Chief US Strategist bei Capital Economics. "Ohne eine überparteiliche Mehrheit im Senat wird Trump auf einen schwierigen Haushaltsprozess angewiesen sein. Allein die Verlängerung seiner bisherigen Steuersenkungen nach 2025 wird eine Herausforderung darstellen."

Auch Dario Perkins, Head of Global Macro bei TS Lombard, äußert Zurückhaltung: "Wir glauben, dass der Trump-Reflationstrade wieder verpuffen wird – genau wie nach 2016."

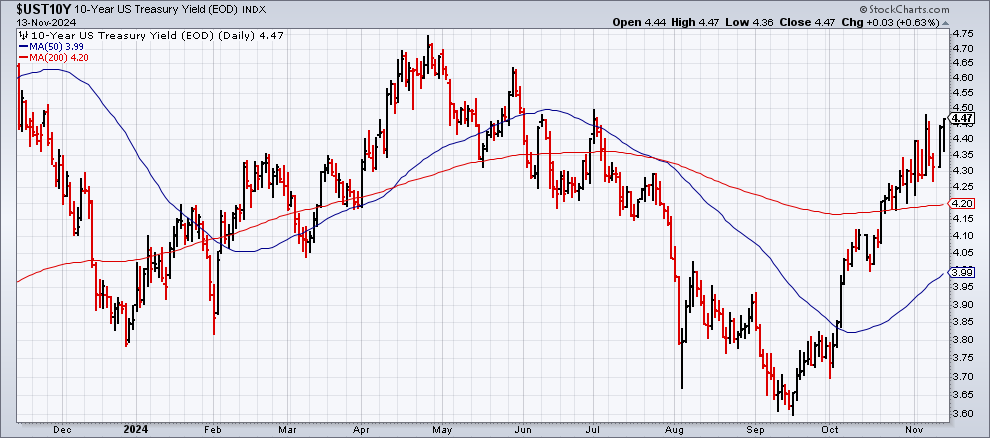

Der Markt sieht das im Moment offenbar anders. Die Rendite der 10-jährigen Anleihe, oft ein verlässlicher Indikator für Inflationsrisiken, erreichte am 13. November 4,47 % und damit den höchsten Stand seit Juli. Sollte der Inflationsdruck tatsächlich nachlassen, könnte die Rendite wieder sinken. Bis dahin bleibt sie ein Schlüsselsignal für die Marktstimmung in Bezug auf die politische und wirtschaftliche Zukunft der USA.