Unser Wirtschaftssystem ist hochgradig von den Strukturen des Finanzsystems und der Verschuldung abhängig.

Deshalb ist das Verständnis des Anreizsystems für Investoren und Kreditnehmer eine wichtige Voraussetzung, um das globale Makropuzzle richtig zusammenzusetzen.

Die Realrenditen sind wichtige Teile in diesem Puzzle.

Regel Nr. 1: Man kann die Realrenditen nicht berechnen, indem man die heutige Inflation von den langfristigen Zinssätzen subtrahiert!

Die richtige Formel zur Berechnung der realen Renditen ist diese:

Aus der Sicht eines Kreditnehmers stellen die realen Renditen die erwarteten inflationsbereinigten Kreditkosten für die Aufnahme von zusätzlichen Schulden und Fremdkapital dar.

Warum sind reale Kreditzinsen wichtiger als Nominalzinsen?

Denn wenn Sie als Kreditnehmer einen nominalen Zinssatz von 3 % auf Ihre Schulden zahlen, aber ein jährliches Wachstum der Inflation und Ihrer Cashflows von 4 % erwarten, erscheint Ihnen das Bedienen Ihrer Schuldenlast nicht so beängstigend.

Es geht um die zukünftige Inflation, nicht um die aktuelle - und das erklärt die obige Formel.

Die Realzinsen sind für die Kreditnehmer von Bedeutung, da sie ihnen Aufschluss über die zu erwartenden inflationsbereinigten Kosten geben, die sie bei der Aufnahme von mehr Schulden und Fremdkapital tragen müssen.

Aus der Sicht eines Anlegers stellen (risikofreie) Realrenditen die sicherste Ebene inflationsbereinigter Renditen dar, die er erzielen kann, und setzen damit die Messlatte für alles andere.

Wenn Sie eine reale, risikofreie Rendite von 5 % pro Jahr erwirtschaften können, ist Ihr Appetit auf ein YOLO-Investment in einen unrentablen Tech-Namen deutlich geringer.

Wenn die Realrenditen negativ sind, werden Sie sich nach Alternativen umsehen, um Ihr Bargeld viel aggressiver einzusetzen.

Die realen Renditen spielen eine große Rolle bei den Präferenzen der Anleger in der Vermögensallokation.

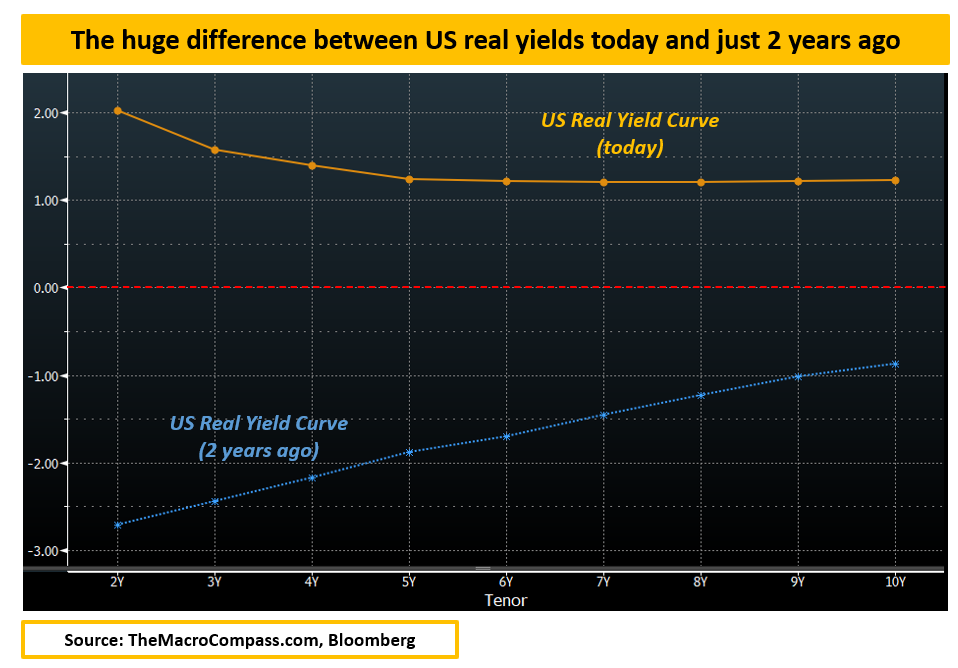

Hier ein beeindruckender Chart: Die aktuelle US-Realrenditekurve (orange) im Vergleich zu vor zwei Jahren (blau) - die Kurve wurde anhand von inflationsgeschützten Schatzanweisungen (TIPS) für verschiedene Laufzeiten erstellt.

Im Jahr 2021 waren die US-Realrenditen tief negativ. Zudem wurde prognostiziert, dass dies auch in den nächsten zehn Jahren (!) so bleiben würde.

Für die Kreditnehmer war es die beste Zeit ihres Lebens, denn sie konnten sich zu extrem günstigen inflationsbereinigten Kreditkosten verschulden, während die Anleger für den „Luxus“, risikofreie Staatsanleihen zu besitzen, negative Realrenditen erhielten.

Damals drehte sich alles um TINA (There Is No Alternative - Es gibt nichts anderes): Man muss in Risikoaktiva investieren, egal zu welchen Bewertungen, und man muss einen Schritt weiter gehen, bevor es die Herde tut - Altcoins und unrentable Tech-Aktien (NYSE:XLK) kaufen, um sie dann an den nächsten zu verkaufen.

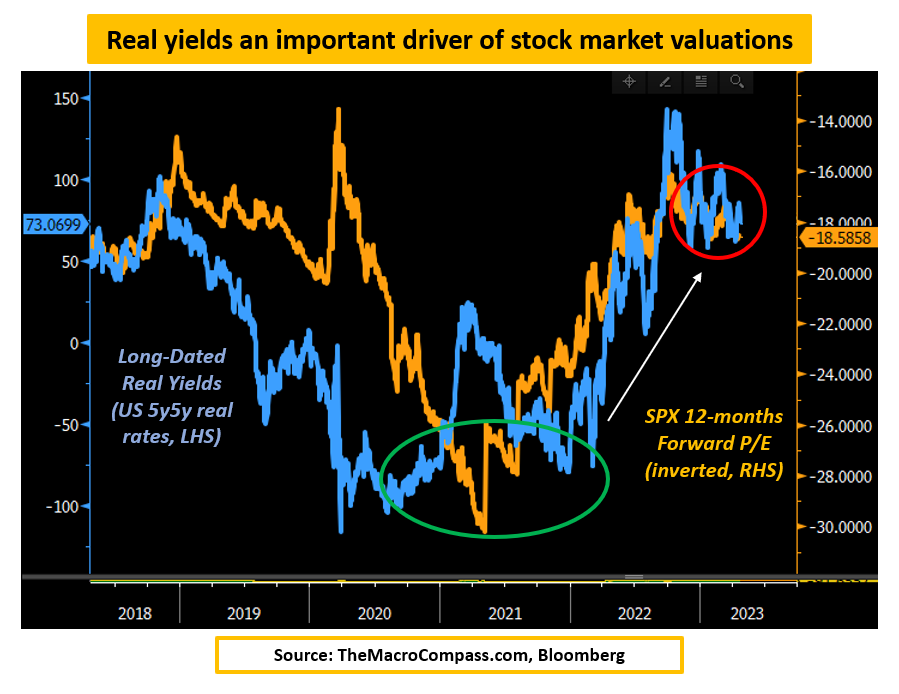

Die absolute Höhe und die Veränderungsrate der Realrenditen sind wichtige Einflussfaktoren für die Bewertung der Aktienmärkte.

Wie die nachstehende Grafik zeigt, sind die Menschen bei längerfristig negativen Realrenditen (blau, linke Seite) irgendwann bereit, das 30-fache des KGVs (!) zu zahlen, um sich in den S&P 500 zu stürzen.

Wir haben "5-year forward 5-year real yields" verwendet, um die Markterwartungen des Jahres 2021 dafür zu isolieren, wo die US-Realrenditen zwischen 2026 und 2031 liegen würden.

"5-year forward 5-year real yields" bezieht sich auf die Renditen von Anleihen mit einer Laufzeit von 5 Jahren, die um 5 Jahre in die Zukunft gerichtet sind und nach Abzug der Inflation berechnet werden.

Im Jahr 2022 änderte die Fed ihre Meinung, und Powell begann, sich mit der Inflation zu beschäftigen und die Zinssätze aggressiv anzuheben. Er erwähnte sogar mehrmals ausdrücklich die realen Zinssätze, die er im positiven Bereich sehen wolle.

Ein starker Anstieg der Realrenditen (blau, linke Seite) führte zu einem raschen Rückgang der Bewertungen an den Aktienmärkten (orange, rechte Seite) im Jahr 2022.

Sobald den Anlegern durch positive Realzinsen auf risikofreie Staatsanleihen eine Alternative geboten wurde, wurde ihnen klar, dass es keinen Grund gab, überhöhte Multipls für Aktien zu zahlen.

Eine rasche Veränderung der Realrenditen wirkt sich auf das Marktverhalten aus, und ein anhaltend positives oder negatives Niveau der Realrenditen wirkt sich im Laufe der Zeit langsam auf die Präferenzen der Anleger aus (positive Realrenditen = weniger Appetit auf Risikoanlagen und umgekehrt).

Aber auch die realen Renditen sind für das Wirtschaftswachstum von großer Bedeutung.

Da die realen Renditen für Kreditnehmer und Kapitalgeber so wichtig sind und unsere Wirtschaft reibungslos funktioniert, wenn ein Gleichgewicht zwischen beiden besteht, definieren wir ein entscheidendes makroökonomisches Konzept: gleichgewichtige reale Renditen (r*).

R* ist der reale Gleichgewichtszinssatz bzw. der natürliche Zins, bei dem unsere Wirtschaft reibungslos funktioniert und ihr potenzielles BIP-Wachstum erzielt, ohne zu überhitzen oder in eine Rezession abzurutschen.

Je jünger, produktiver und weniger verschuldet eine Wirtschaft ist, desto höher ist r*.

Leider haben die schwächere Demografie, die stagnierende Produktivität und die hohe Schuldenlast den realen Gleichgewichtszins, zu dem unsere Volkswirtschaften reibungslos funktionieren können, gesenkt.

Heute liegt das geschätzte r* bei 0,00% - 0,25% in den USA und bei -0,50% bis -0,75% in Europa.

R* ist ein theoretischer Gleichgewichts-Realzins, aber wir können beobachten, auf welchen Niveaus die realen Renditen auf den Märkten tatsächlich gehandelt werden - und daher können wir abschätzen, ob die Märkte die Wirtschaft zwingen, mit realen Renditen zu arbeiten, die höher oder niedriger als der natürliche Zins sind.

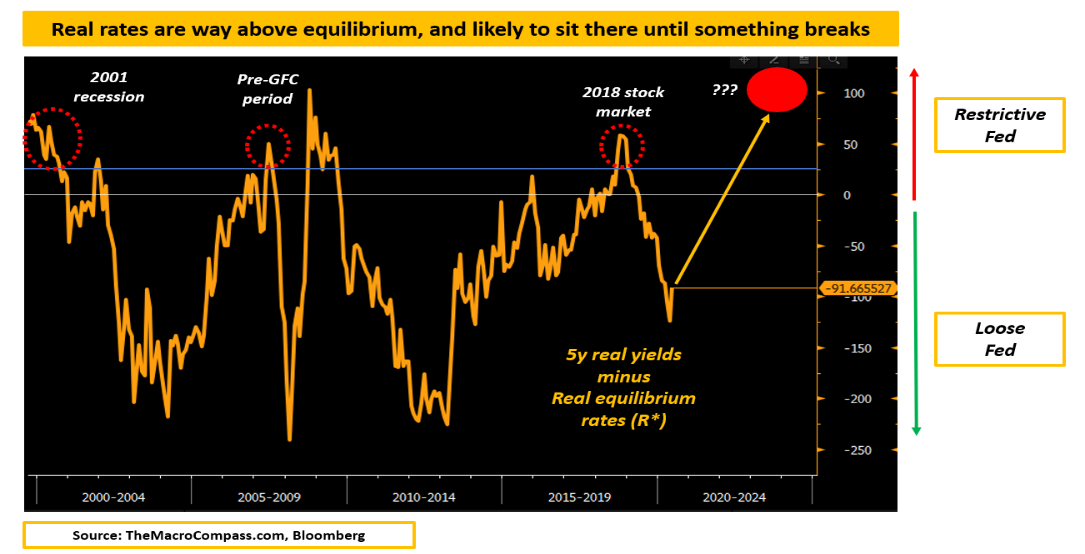

Der Chart oben zeigt die Entwicklung der realen 5-Jahres-Renditen in den USA abzüglich des realen Gleichgewichtszinses r* über +20 Jahre: Wenn die Reihe einen negativen Wert aufweist, war die Fed-Politik locker (Gleichgewicht der realen Renditen).

Beachten Sie, dass jedes Mal, wenn die realen Renditen über dem Gleichgewicht lagen, etwas in der Wirtschaft und an den Märkten schiefging (Rezession 2001, Finanzkrise 2008, Aktienmarkt 2018).

Im Gegenteil: Zeiten, in denen die Realrenditen unter dem Gleichgewicht lagen, waren im Allgemeinen gut für das Wachstum und die Märkte (2004-2007, 2012-2017).

Reale Renditen sind das Schmiermittel unseres kreditbasierten Wirtschaftssystems, denn sie sind der Ausgleichsmechanismus, der die Entscheidungen von Kreditnehmern und Kapitalgebern bestimmt.

Sie sind daher auch eine wichtige Triebkraft für die Präferenzen der Anleger bei der Allokation ihrer Vermögen und das Wirtschaftswachstum.

***

Haftungsausschluss: Dieser Artikel wurde ursprünglich auf The Macro Compass veröffentlicht. Werden Sie Teil der lebendigen Community von Makro-Investoren, Asset Allocators und Hedge-Fonds - finden Sie heraus, welche Abo-Stufe am besten zu Ihnen passt, indem Sie auf diesen Link klicken.