Die Wahrscheinlichkeit einer Rezession ist seit der Aussage von Jerome Powell vor dem Kongress und der letzten FOMC-Sitzung deutlich gestiegen. Die jüngsten Insolvenzen der Silicon Valley Bank (OTC:SIVBQ) und der Signature Bank (OTC:SBNY) sowie die Turbulenzen um die Credit Suisse (SIX:CSGN) haben vor dem Hintergrund höherer Zinssätze zusätzliche Liquiditätsrisiken geschaffen.

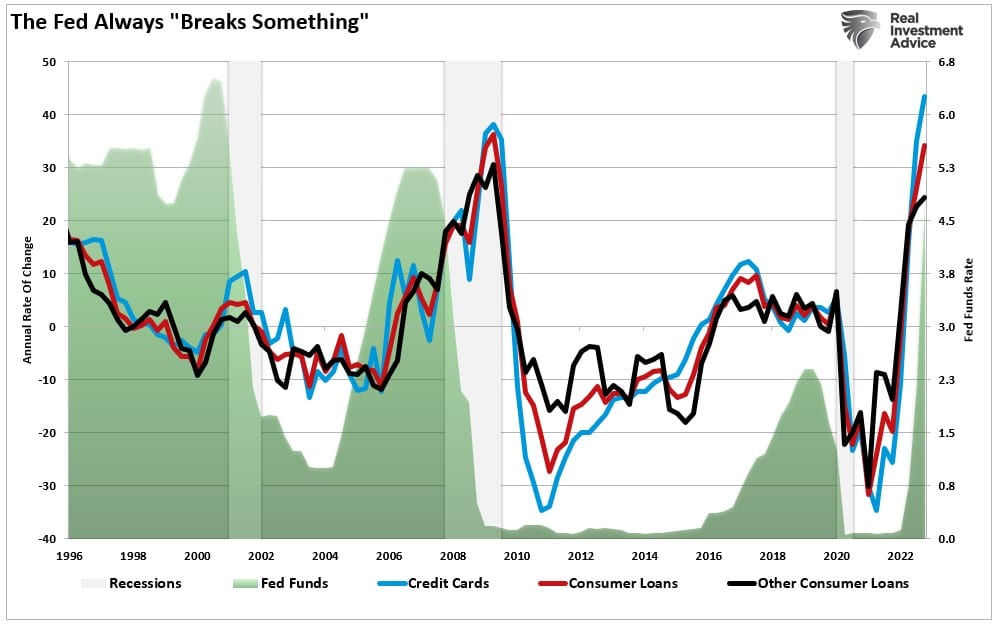

Es ist nicht das erste Mal, dass wir vor der Gefahr gewarnt haben, dass ein solch aggressiver Zinserhöhungszyklus entweder eine Rezession auslösen oder "etwas kaputt machen" würde.

- Das Szenario der "sanften Landung": Ist das überhaupt möglich oder nur ein Fed-Mythos?

- Ein "No-Landing"-Szenario widerspricht den Zielen der Fed

Diese Artikel sprechen wohl für sich. Wir warnen schon seit geraumer Zeit vor dieser Gefahr. Doch die Finanzmärkte ignorieren diese Warnungen weiterhin.

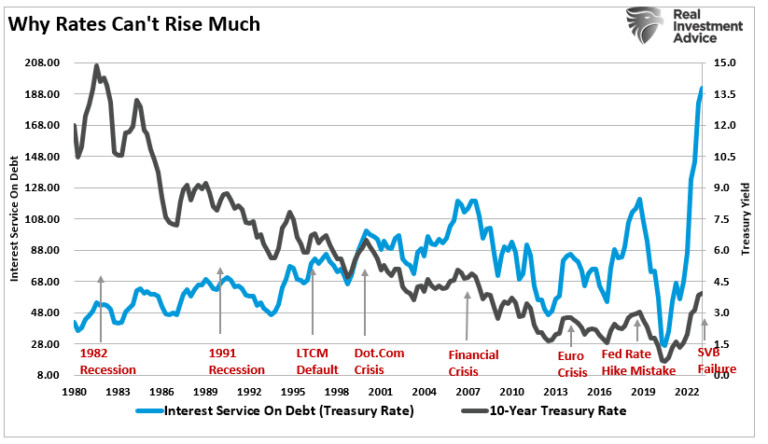

Die Fed macht unmissverständlich klar, dass sie die Inflation nach wie vor als "anhaltende und schädliche" wirtschaftliche Bedrohung betrachtet, die es zu bekämpfen gilt. Das Problem ist, wie ich schon an dieser Stelle erläutert habe, dass höhere Zinssätze in einer Wirtschaft, die für das Wirtschaftswachstum auf Schulden angewiesen ist, schließlich zu einem "Ereignis" führen, wenn die Kreditkosten und -zahlungen steigen.

Wenn der Schuldendienst steigt, steht das Geld nicht mehr für den Konsum zur Verfügung, der das Wirtschaftswachstum ankurbelt. Das ist der Grund dafür, dass die Zahlungsverzögerungen der Verbraucher aufgrund des massiven Kreditangebots zu erheblich höheren Zinssätzen jetzt steigen. Wenn die Fed die Zinsen senkt, gehen die Zahlungsverzögerungen stark zurück. Das liegt daran, dass die Fed wirtschaftlich "etwas kaputt gemacht" hat und Schulden mithilfe von Zwangsvollstreckungen, Konkursen und gestundeten Darlehen getilgt werden.

Natürlich ist der Verbraucher der Dreh- und Angelpunkt für die US-Wirtschaft, denn der Konsum ist die Grundlage für 70 % des Wirtschaftswachstums.

Die Alarmglocken schrillen

Der Prozentsatz der überfälligen Verbraucherkredite ist zwar (noch) nicht problematisch, wohl aber der stark steigende Trend. Außerdem stellt Heather Long von der Washington Post fest:

"Viele Haushalte sind auch mit ihren Energierechnungen im Rückstand: 20,5 Millionen Haushalte hatten laut der National Energy Assistance Directors Association im Januar überfällige Rechnungen."

Dem Artikel zufolge tragen die unteren 60 % der Einkommensbezieher etwa 40 % zum BIP-Wachstum bei. Menschen, die mit ihren Krediten im Rückstand sind, geraten wahrscheinlich aufgrund der sinkenden Reallöhne in finanzielle Bedrängnis und werden gezwungen sein, ihren Konsum einzuschränken. Wenn die Arbeitslosenquote steigt, wird sich dieses Problem noch verschärfen. Der Artikel endet wie folgt:

"Die Leuchtkugeln sind bereits abgeschossen worden. Wenn die Wirtschaft in eine Rezession gerät, wird es für diejenigen, die ganz unten in der Nahrungskette stehen, noch gefährlicher."

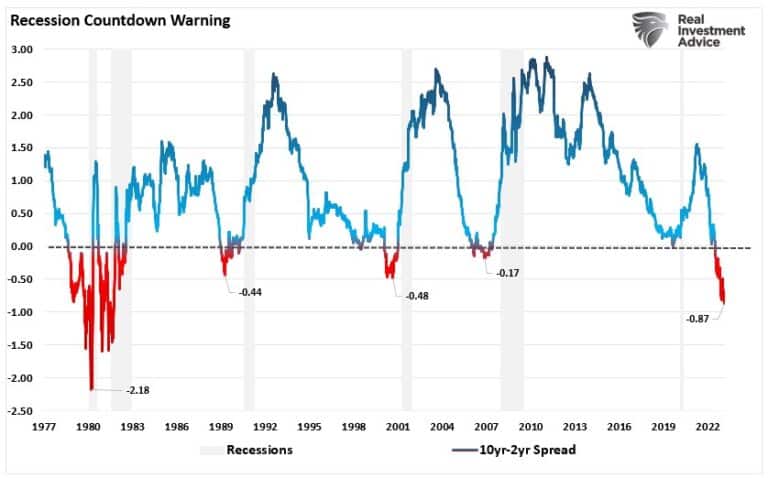

Die starken Inversionen der Renditekurve sind ein Zeichen dafür, dass die Wahrscheinlichkeit einer Rezession steigt.

Die derzeitige Inversion der 10-jährigen und der 2-jährigen Renditen befindet sich jetzt auf dem tiefsten Stand seit Paul Volcker Zinserhöhungen vornahm, die die zweistellige Inflation zum Preis von zwei aufeinanderfolgenden Rezessionen drosselte.

Es gibt jedoch einen wesentlichen Unterschied zwischen heute und den 1970er Jahren, nämlich die Abhängigkeit von der Verschuldung. Wie gezeigt, hat das Nettovermögen der Haushalte den Anstieg des verfügbaren Einkommens bei weitem übertroffen. Das war die Folge eines kontinuierlichen Rückgangs der Kreditkosten und eines massiven Anstiegs der Verschuldung.

Wie schon in der Vergangenheit sind starke Anstiege des Nettovermögens als Prozentsatz des verfügbaren Einkommens eine Folge von Vermögensblasen oder anderen wirtschaftlichen oder finanziellen Verzerrungen. Mit steigender Rezessionswahrscheinlichkeit kommt es zu einer Umkehr dieser Verzerrungen.

Rezessionen werden zwar von den Medien und Politikern oft verteufelt, sind aber wirtschaftlich gesehen eine "gute Sache." Lässt man sie ihren vollen Zyklus durchlaufen, merzt sie die Überschüsse aus, die sich im System durch die vorangegangene Expansion angesammelt haben. Ein solcher "Reset" ermöglicht es der Wirtschaft, in der Zukunft wieder organisch zu wachsen.

Das Problem besteht heute darin, dass die US-Notenbank die "rezessive Bereinigung", die notwendig ist, um die Wirtschaft wieder auf einen gesünderen Stand zu bringen, wiederholt unterbrochen hat.

Die Fed könnte sich für eins von zwei potenziell schädlichen Ergebnissen entscheiden.

Powell in der Zwickmühle

Powell und die Federal Reserve haben die Wahl zwischen Teufel und Beelzebub. In diesem Fall ist der "Teufel" die Fed, die weiterhin die Inflation bekämpft, indem sie die Zinssätze erhöht und das Wirtschaftswachstum verlangsamt. Der "Beelzebub"-Faktor ist jedoch, dass jede Zinserhöhung die Belastung der Verbraucher und - wie im Fall der Silicon Valley Bank - des Finanzsystems weiter erhöht.

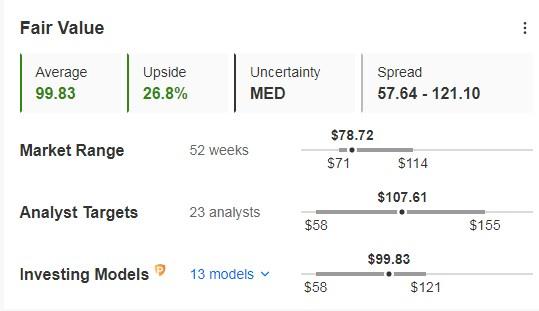

Falls die Silicon Valley Bank der Warnschuss für weitere Bankenzusammenbrüche war, wird die Fed ihre Geldpolitik umstellen müssen, um weitere Banken zu retten. Für die Anleger ist das jedoch nicht gerade förderlich, da solche Rettungsaktionen vor dem Szenario einer sich verschärfenden Rezession und bei sinkenden Gewinnen stattfinden werden. Das ist nicht das Umfeld, in dem man überbewertete Anlagen auf der Grundlage sinkender Gewinnschätzungen besitzen möchte.

Wenn die Fed ihren Kampf gegen die Inflation aufgibt und beginnt, die Wirtschaft zu stützen, wird ein Wiederaufleben der Inflation die Folge sein. Entweder wird die Fed dann sofort wieder die Zinsen anheben und damit eine weitere Krise auslösen, oder sie lässt zu, dass die Inflation die Wirtschaft zugrunde richtet.

Entscheidend ist, dass die US-Notenbank noch nie gezwungen war, das Finanzsystem mit Liquidität zu versorgen, wenn die Inflation hoch war. Seit 2008 wurde die Inflation "gut eingedämmt", so dass die Fed die Zinsen senken und eine "quantitative Lockerung" zur Stabilisierung der Märkte und Finanzsysteme vornehmen konnte. Das ist aber heute nicht der Fall.

Für die Fed scheint es keine gute Wahl zu geben, denn die Glaubwürdigkeit, die Powell bei den Märkten erworben hat, um die Inflation zu bekämpfen, hat ihren Preis.

"Das Problem ist, je strenger die Kreditkonditionen für den privaten Sektor sind, je höher die Hypothekenzinsen und die Kreditzinsen für Unternehmen sind, desto größer ist die Wahrscheinlichkeit, dass die Kreditmärkte eingefroren werden und man im Grunde schlafwandlerisch in Probleme hineinläuft oder ganz allgemein eine spätere Rezession beschleunigt." - Alfonso Peccatiello.

Der M2-Faktor

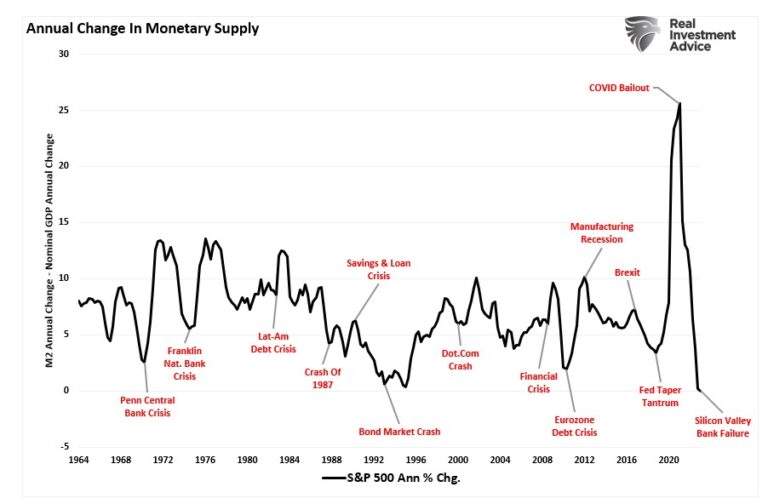

Alfonso hat Recht, und der Rückgang der nominalen Geldmenge M2 lässt die Alarmglocken schrillen. Hier war ein Punkt, den Thorsten Polleit kürzlich über das Mises Institute machte.

"Derzeit entzieht die Fed dem System Zentralbankgeld. Das geschieht auf zwei Arten. Bei der ersten werden die erhaltenen Zahlungen nicht in ihr Anleihenportfolio reinvestiert. Die zweite Möglichkeit besteht darin, über Reverse-Repo-Geschäfte einzugreifen, bei denen sie "zugelassenen Gegenparteien" (den wenigen, die das Privileg haben, mit der Fed Geschäfte machen zu dürfen) die Möglichkeit bietet, ihr Bargeld über Nacht bei der Fed zu parken und ihnen einen Zinssatz zu zahlen, der nahe am Leitzins liegt".

Wie man sieht, fiel der Rückgang der nominalen M2 in der Vergangenheit mit finanz- und marktbezogenen Ereignissen zusammen. Das liegt daran, dass die Fed dem Finanzsystem Liquidität entzieht, was sich letztlich deflationär auswirkt. Der Grund dafür, dass die Wahrscheinlichkeit einer Rezession steigt, ist, dass der Liquiditätsabfluss deflationär ist und sich das Wirtschaftswachstum verlangsamt. Wie Thorsten abschließend feststellt:

"Die Fed hat angekündigt, dass sie nicht nur die Zinsen weiter anheben, sondern auch ihre Bilanz reduzieren und Zentralbankgeld abschöpfen will."

Das wiederum birgt die reale Gefahr, dass die Fed die Geldpolitik überstrapaziert und eine Rezession auslöst.

Die Silicon Valley Bank ist wahrscheinlich nur das erste Opfer der bevorstehenden wirtschaftlichen Verwerfungen gewesen.