Investing.com - Der Bitcoin kämpft auch zu Wochenbeginn weiter um die psychologisch bedeutende 50.000 Dollar-Marke. Es wäre ein wichtiges Zeichen, wenn der BTC über diesem Bereich schließen könnte. Im Moment sieht es jedoch nicht danach aus, jedenfalls nicht auf kurze Sicht.

Der beliebte On-Chain-Analyst Will Clemente glaubt jedoch, dass sich der Bitcoin in einem langfristigen Superzyklus befindet. Seine Einschätzung beruht darauf, dass langfristige BTC-Hodler die Marktstruktur der nach Marktkapitalisierung wichtigsten Kryptowährung grundlegend verändern.

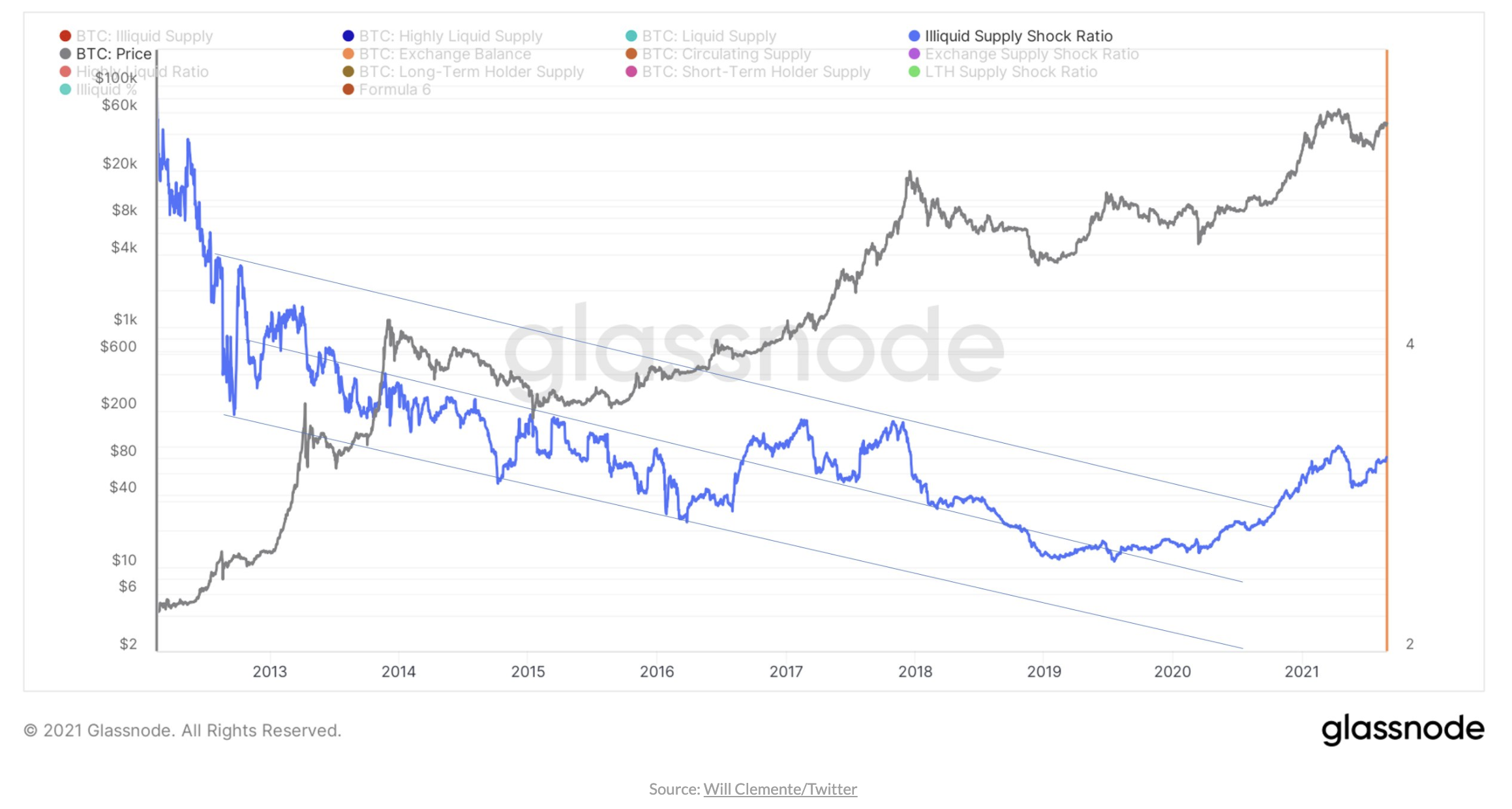

Clemente erklärte seinen 207.235 Twitter-Followern, dass die 'Illiquid Supply Ratio', eine Kennzahl, die die Anzahl der illiquiden Coins im Verhältnis zum gesamten BTC-Angebot misst, parallel zur Erholung von Bitcoin seit den Corona-Tief im letzten Jahr einen deutlichen Aufwärtstrend aufweist.

Infolge der Corona-Panik am Markt fiel die weltgrößte Kryptowährung Bitcoin im März 2020 bis auf 4.500 US-Dollar und brach damit binnen zwei Monate um mehr als 50 Prozent ein. Doch dank der billigen Zentralbankliquidität und gigantischer Konjunkturmaßnahmen der Regierungen auf der ganzen Welt setzte bei den Cyberdevisen eine steile Erholung ein. In der Spitze ging es für Bitcoin bis auf 64.700 Dollar nach oben und aktuell notiert BTC 966 Prozent über seinen Corona-Tiefs.

"Wenn ich anhand einer Grafik argumentieren müsste, dass wir uns in einem 'Superzyklus' befinden, wäre es diese hier. Das Makro-Hodling-Verhalten (Halten um des lieben Lebens willen) hat sich seit März letzten Jahres grundlegend geändert. Das ist ein überzeugendes Argument für das Ende des Vierjahreszyklus", sagte Clemente.

Von einem Superzyklus spricht man, wenn das Angebot mit der Nachfrage über einen längeren Zeitraum nicht mithalten kann. Dies bedeutet, dass BTC weiter steigen und neue Höchststände erreichen wird, anstatt in einen Bärenmarkt zu fallen und einen massiven Crash um 80 Prozent zu erleben, wie es am Ende der Haussezyklen 2013 und 2017 der Fall war.

Willy Woo, ebenfalls ein bekannter On-Chain-Analyst, hatte sich zuvor in einem Interview mit Coin Stories ähnlich zu dem Halving-Zyklus geäußert, wo BTC im ersten Jahr nach dem Halving einen massiven Anstieg erlebt, gefolgt von einem brutalen Bärenmarkt und einer Akkumulationsphase, bevor es zu einer Erholung und Fortsetzung des übergeordneten Trends kommt. "Ich glaube nicht, dass wir noch einmal diese typischen Vierjahreszyklen erleben werden", sagte er, und berief sich dabei auf die Reife des Bitcoin-Marktes und den Schnittpunkt von Angebot und Nachfrage aus verschiedenen Teilen des Ökosystems

Laut Will Clemente ändern langfristige Hodler, oder Organisationen, die ihre BTCs für mindestens fünf Monate nicht anrühren, das Narrativ für diesen Zyklus.

"Strukturell ist es dieses Mal tatsächlich anders. Langfristige Bitcoin-Hodler geben die Richtung vor."

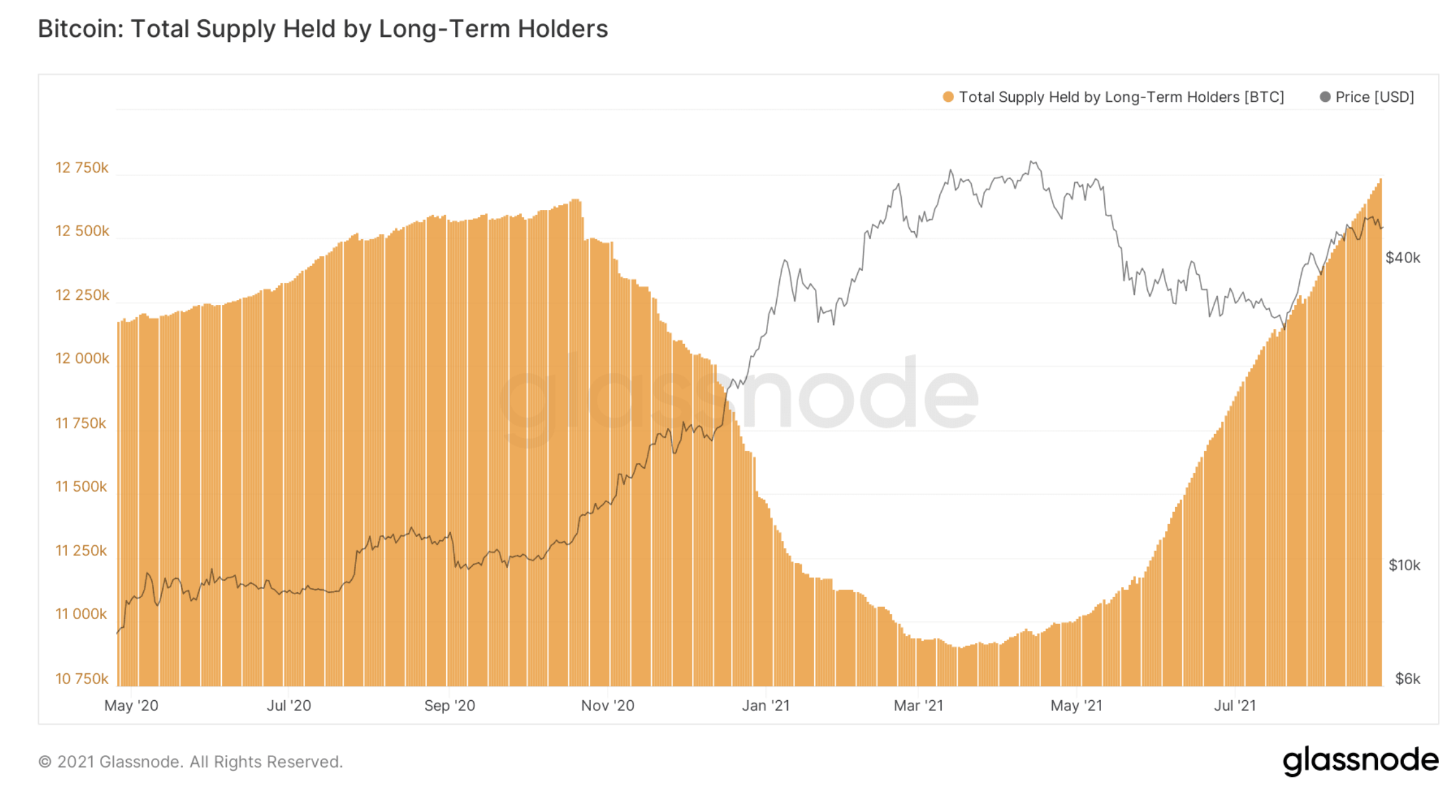

Clemente betont außerdem, dass sich die Anzahl der im Besitz von Langzeitinvestoren befindlichen Coins seit dem Crash im Mai 2021 deutlich erholt habe und nun auf einem Allzeithoch liege.

"Wir haben ein neues Allzeithoch bei der Zahl der Bitcoins, die von langfristig orientierten Investoren gehalten werden. Diese Entitäten halten nun 12.731.020 Bitcoins. Gemessen am zirkulierenden Angebot besitzen diese langfristigen Investoren nun 67,7 Prozent des Angebots. Wenn man die verloren gegangenen Coins herausrechnet (unter Verwendung des bereinigten Angebots anstelle des zirkulierenden Angebots), beträgt diese Zahl sogar 84,5 Prozent des Angebots."

Auf kurze Sicht, so Clemente, erfährt der Bitcoin jedoch Gewinnmitnahmen. Festmachen lasse sich dies an der geringen Transaktionsaktivität und der Nachfrage nach Blockspace.

"Die Anzahl der Transaktionen und der aktiven Adressen bleibt unverändert niedrig, obwohl sie in den letzten Wochen leicht angestiegen sind. Als Proxy für die Nachfrage nach Blockspace gehen die Transaktionsgebühren weiter zurück. Das lässt sich auch daran ablesen, wie leer der Mempool war, der quasi einer Geisterstadt gleicht", erklärte Clemente.

Der BTC Mempool steht für Bitcoin Memory Pool und ist quasi der “Warteraum“ für alle unbestätigten Transaktionen.

Eine hohe Anzahl von Transaktionen im Mempool deutet auf ein hohes Trafficaufkommen hin, was zu einer längeren durchschnittlichen Bestätigungszeit und höheren Priorisierungsgebühren führt.